股票投资的一个核心与两个维度

摘要: 股票投资的原则,可以归结为“一个核心、两个维度”。“一个核心”就是风险收益比,即目前位置承担的风险和预期收益之间的比较。“两个维度”,一是业绩,二是估值。按照风险收益比、业绩和估值的多个维度来看,消费

股票投资的原则,可以归结为“一个核心、两个维度”。“一个核心”就是风险收益比,即目前位置承担的风险和预期收益之间的比较。“两个维度”,一是业绩,二是估值。

按照风险收益比、业绩和估值的多个维度来看,消费股业绩已经透支,如果业绩低于预期或出现一些影响公司形象的负面消息,往往会出现股价大跌,类似于白酒;因此,估值过高或者涨幅过大之后,往往需要提防业绩不达预期的风险。种种迹象表明,抱团消费股,仍属于熊市末期的一种策略,即机构投资者为了追求业绩稳定性,不得不买消费股和医药股。

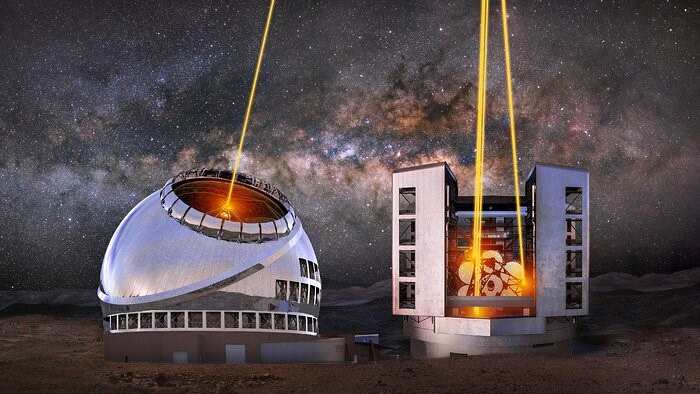

科技股及科创板的估值也处于高估期,很多公司业绩暂时无法兑现。从科技周期目前所处的位置来看,未来几年科技周期下行的概率比较大,原因在于基础设施的资本投入可能会低于预期,同时,人工智能、云计算和并行芯片等的运营成本仍需要3-5年才能降低到适合广泛推广的水平。而现在的科技股仍属于概念炒作阶段,业绩释放还需要等到人工智能推广应用之后才能体现。

过去几年业绩大幅亏损的传统行业龙头企业,只要没有退市风险,如果受益于债转股、减税降费或供给侧改革等政策的公司,业绩及股价均存在超预期的机会。原因首先是估值便宜,这种估值便宜不是以市盈率或市净率来衡量,而是以绝对价值或者清算价值来衡量。周期股在业绩低谷期,往往看上去市盈率很贵,甚至是负数,但市净率多数已经低于1倍以下,且无形资产或公司的实物资产未能体现创收能力,所以,随着经济企稳及企业经营复苏,业绩一旦释放出来,市盈率反而显得便宜,这就是周期股的规律性和普遍性。

目前周期股处于底部位置,右侧拐点何时出现?在2019年年底或者2020年上半年出现的概率较大。首先,周期股的ROE波动周期大幅收窄;其次,周期股普遍估值较低,多数股价处于2007年以来的历史低点;最后,经济下行阶段,周期股的预期被压制到了极端悲观的情况下,一旦政策释放红利或者基建周期重启,将为周期股的暴涨带来催化剂。

一些机构普遍比较看好保险和广告,核心逻辑是渗透率较低。这实际上是从产业运行周期的角度来判断的,考虑到市场原因和公司业绩方面的因素,笔者认为,长期来看,保险和广告行业存在一定的机会,但短期仍有一定的风险压制因素:一是居民收入的增速会影响保费增长,企业效益不好普遍也会减少广告费投入;二是保险企业由于受金融工具变动的原因,公允价值的波动带来的非经常性损益都体现在了企业利润表上,但更大一部分的长期投资也通过权益法来提高利润总额,而且长期投资的往往是银行或金融企业,相应的通过权益法对保险公司的利润表贡献很大。但实际上保险公司对这家银行或金融企业并不具有实质性的影响权,所以,权益法可能相比成本法而言,存在一定的虚增利润的嫌疑,因为前者可以部分合并所投资企业的利润,但无法合并收入。这就使得保险公司的股价从市盈率看上去很便宜,但从市销率的角度来看,保险公司的股价已经处于历史估值的上轨了。

(文章来源:股市动态分析)

周期,业绩,企业,风险,预期