3000点之上机构在干什么?忙调研、忙调仓 这些个股重点关注

摘要: 沪指涨破3000点大关已有5个交易日了。沪指进入9月以来量价齐升,累计涨幅达5.01%,沪深两市交易额也同比扩大,9月5日和9月9日成交额达到了7975亿元和7160亿元。据数据显示,周一北向资金净流

沪指涨破3000点大关已有5个交易日了。

沪指进入9月以来量价齐升,累计涨幅达5.01%,沪深两市交易额也同比扩大,9月5日和9月9日成交额达到了7975亿元和7160亿元。

据数据显示,周一北向资金净流入9.1亿元,为连续第12天净流入,9月至今,短短10个交易日已净流入近400亿元。

经历了前四个月的震荡调整,9月以来,机构们对A股后市走势开始乐观。兴业证券建议,投资者应从战略防御走向战略进攻;今年业绩抢眼的前海联合基金表示,不论是横向历史比较,还是纵向的大类资产分析,权益资产的估值目前具有较高的吸引力;百亿级私募景林资产更是直言,虽然宏观和国际因素依然难以预测,但是投资者可以继续明确看到,全球流动性重回宽松、无风险利率显着走低,拥有经营确定性的公司会获得明显的估值溢价。

事实上,很多机构正在用行动表达他们的想法。数据显示,在上周,有多达115家上市公司被机构调研,而9月至今,被调研的上市公司数量已达到226家。

种种迹象显示,沪指突破3000点后,机构们的乐观情绪又一次走上了波峰。

市场风险偏好上行

沪指闯关3000点后,政策暖风依旧,这让乐观情绪弥漫于公募基金、私募基金、险资、券商乃至外资等各类机构之中。

“A股上周大涨站上了3000点,整体依然以震荡格局为主。但是,降息预期以及外部经济影响的边际缓和,对国内市场形成有利支撑。”招商基金首席宏观策略分析师姚爽说。“随着资本市场基础制度趋于完善,A股市场的估值中枢有望继续缓慢上行。”

姚爽认为,短期来看,宽松政策加码将会继续催化市场风险偏好上行,A股的主导因素正在重回到国内基本面,因此,市场短期的反弹高度,会取决于政策能否进一步兑现以及改革举措能否加快落地。中期来看,国内资产价格的性价比将会凸显,且在全球债券收益率走低和人民币汇率趋稳背景下,权益市场对长线资金的配置性价比正在逐渐显现。

天风证券指出,历史上每一轮信用扩张,都使得A 股整体估值水平出现抬升,因此,反弹窗口期大概率将延续,不建议当前就减仓或兑现收益。

平安基金则表示,基于内外流动性全面宽裕与政策催化不断,继续看好九月A股市场行情,市场反弹或将继续。一方面,随着qfii和rqfii投资限制的取消以及RQFII试点国家和地区限制的取消,我国金融市场的开放进一步深化,未来外资将持续流入A股市场,这将成为A股市场重要的增量资金来源;另一方面,央行的降准措施已于本周一生效,其释放的约9000亿元长期资金将给市场带来更多的“源头活水”。

少数派投资指出,目前A股市场整体情绪比2018年下半年有所恢复,但是仍然低于今年上半年的高点。“A股市场在重回沪综指3000点一线之后,整体运行风险并不大。”少数派投资某负责人向记者表示。

此外,上海世诚投资总经理陈家琳则表示,前期A股市场自低位持续回升,在很大程度上可以归结为基于政策驱动、投资者情绪改善而出现的一轮上涨,目前这段市场行情大致应该已经进入到了下半场阶段。在此背景下,未来一段时间A股市场的投资线索预计将逐步向上市公司业绩、实体经济表现等方面靠拢。从长期而言,资本市场改革红利,有望从市场基础设施建设、上市公司质量等维度给A股市场带来长期提振。未来A股市场或出现一轮长周期大幅度的上涨。

3000点之上还能买啥?

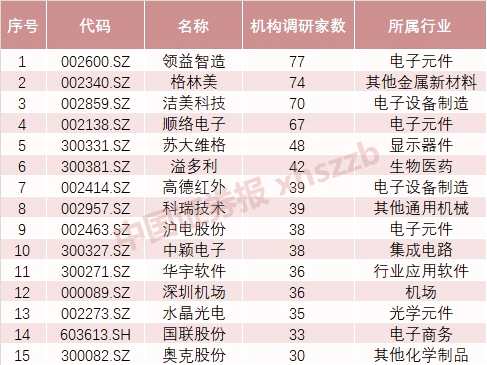

截至9月16日,9月以来共有226家上市公司接受机构调研,而科技类上市公司是机构调研重点所在。

具体看,226家调研公司中约有80家是科技类公司,包括21家电子设备公司,17家电子元件公司,12家半导体公司,7家通讯设备公司。其中,中信证券9月以来调研次数最多,为28次,分别调研了中颖电子、晶盛机电、顺络电子等科技公司。国泰君安则调研了【艾比森(300389)、股吧】和富瀚微等半导体企业,而在博时基金、南方基金、华夏基金的调研名单中,均出现了领益智造等科技公司。

9月至今部分被调研上市公司

招商证券和兴业证券在策略研报中不约而同地提出了“科技+券商”的组合建议。兴业证券认为,“科技成长+券商”组合则是本轮战略进攻的主要方向:第一,科技成长为代表的大创新方向,如TMT(自主可控、华为产业链、5G)、高端制造(新能源车、光伏风电、军工)、科技类ETF;第二,市场行情升温、QFII额度放开与券商结售汇牌照发放,券商等业务空间提升,降准、低估值等有利于银行等大金融板块。

招商证券和兴业证券在策略研报中不约而同地提出了“科技+券商”的组合建议。兴业证券认为,“科技成长+券商”组合则是本轮战略进攻的主要方向:第一,科技成长为代表的大创新方向,如TMT(自主可控、华为产业链、5G)、高端制造(新能源车、光伏风电、军工)、科技类ETF;第二,市场行情升温、QFII额度放开与券商结售汇牌照发放,券商等业务空间提升,降准、低估值等有利于银行等大金融板块。

前海联合基金经理王静认为,在全球流动性宽松的大背景下,核心产业的优质资产在中长期内具有广阔的市值空间,周期龙头、消费服务和科技创新领域都有大量的投资机会。有鉴于此,他提出了三大布局方向:1、科技创新周期带来的优质龙头公司估值提升,如5G、半导体、云计算、工业互联网、硬件创新等;2、受益经济预期好转的金融龙头和基建加码的周期产业龙头;3、中报超预期且下半年业绩趋势仍向好的细分行业龙头个股。

从未来半年的时间维度来看,景林资产则认为,“鸡犬升天”的普涨行情可遇而不可求,未来A股市场在四大方面仍然可能会存在较为明确的投资机会:一是消费结构变化带来的投资机会;二是互联网改造各个行业带来的投资机会。4G到5G的转变,将导致接下来的5-10年内,移动互联网彻底影响人们生活的方方面面;三是通讯和科技方面的机会,具体包括5G通讯设备、终端、应用等方面;四是与人口老龄化相关的投资机会。

“综合来看,目前仓位大的调整必要性不大,重点在于适时调仓,保持配置性组合的稳健和交易性组合的适度弹性。” 某险资负责人表示,“展望后市,险资的配置主线或仍是‘消费’和‘成长’。”

具体而言,上述险资人士认为,从当前市场行情上看,电子、通信等科技板块表现强劲,在政策等重要因素推动下,市场对5G、AI、金融科技等主题的发展前景较为看好。险资对于以白酒为代表的消费板块依旧看重,认为当前白酒行业的结构性机会仍然较为确定,龙头企业自营、提价等措施进展顺利,与海外长期资金的配置方向有些类似。

科技,股市,公司,调研,投资