独家数据:4日潜力排行榜居前的板块(附股)

摘要: 第1页:国电电力:14年扣非后业绩同比降6.5%但内生增长较好第2页:洪都航空:“猎鹰”将迎收获季第3页:新华保险:业绩增长超预期退保率需关注据证券之星独家数据统计得出今日潜力排行榜居前的个股,并配上

第1页:国电电力:14年扣非后业绩同比降6.5% 但内生增长较好第2页:洪都航空:“猎鹰”将迎收获季第3页:新华保险:业绩增长超预期 退保率需关注

据证券之星独家数据统计得出今日潜力排行榜居前的个股,并配上部分最近的机构研究报告,供投资者参考使用。

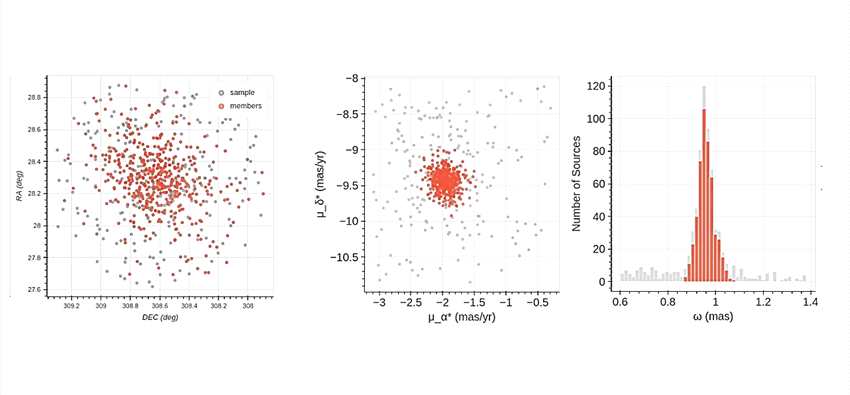

今日最具潜力的前十名板块

部分个股最新研究报告:

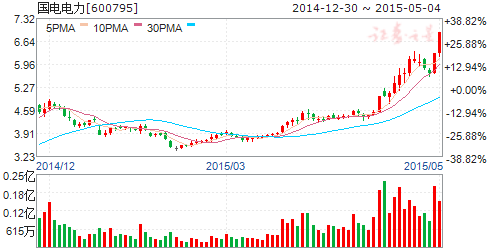

国电电力(个股资料 操作策略 咨询高手 实盘买卖)

国电电力:14年扣非后业绩同比降6.5% 但内生增长较好

国电电力 600795

研究机构:广发证券 分析师:郭鹏,沈涛,安鹏 撰写日期:2015-04-02

14年业绩同比降4.3%,源自于电量减少和所得税增加。

公司14年实现归母净利润60.1亿元,同比回落4.3%,折合每股收益0.35元(考虑票据影响),其中扣非后净利润54.9亿元,同比回落6.3%,业绩回落主要源自于上网电量同比减少2.0%以及所得税同比增加6.6亿元。公司单季度EPS 分别为0.08元、0.09元、0.12元和0.05元,4季度业绩环比回落主要由于集中计提了4.6亿元资产减值损失。分红方面,公司拟每10股派发现金红利1.5元(含税)。

因机组检修和经济放缓,14年售电量同比回落2%。

公司14年累计完成发售电量1790亿千瓦时和1698亿千瓦时,同比分别减少2.1%和2.0%。境内电厂全年平均利用小时为4538小时,较2013年减少397小时,其中火电机组利用小时为5125小时。

报告期内,公司标煤单价完成490元/吨,同比降低79元/吨。考虑到目前煤价下行趋势仍然延续,预计公司15年煤炭成本同比降幅有望超过30元/吨,从而可抵消1分左右的电价降幅。

公司内生增长较为出色,15年装机有望增长20%。

公司内生增长较为出色,未来3年年均新增装机有望达到500万千瓦,其中15年有望新增投产装机规模约在800万千瓦左右,但由于投产时间普遍位于下半年,预计对15年业绩贡献增量有限。

公司大机组占比较高,有望受益发电侧放开,给予“持有”评级

预计公司2015-2017年EPS 分别为0.328元、0.375元和0.454元,公司大火电机组占比较高(截止2014年末,公司60万千瓦以上火电机组占比为57.3%,100万以上机组占比为20.5%),未来有望受益发电侧放开,给予公司“持有”评级。

l风险提示:电价和利用小时下滑幅度超预期。

公司,同比,业绩,增长,机组