风格分化成市场共识 私募建议均衡资产配置

摘要: 本报记者朱涵日前,知名私募基金经理董承非在最新一期月报中表示:“如果市场的上涨,建立在巨量换手带来的短期财富效应之上,那么后续必然带来剧烈波动。”当前,普涨后的第二阶段——“风格分化”已成为市场共识。

本报记者朱涵

日前,知名私募基金经理董承非在最新一期月报中表示:“如果市场的上涨,建立在巨量换手带来的短期财富效应之上,那么后续必然带来剧烈波动。”当前,普涨后的第二阶段——“风格分化”已成为市场共识。震荡市风格快速轮动,大多数投资者很难把握,除了少数押中风格的幸运儿,如何稳健而持续地获取收益成为了投资者面临的难题。

近期市场波动幅度显着增加,一位量化私募基金经理坦言,在当前市场行情下,均衡资产配置更重要。千象资产合伙人吕成涛向记者表示,在波动市背景下,私募会把指增产品作为资产配置的一部分,同时将CTA策略、国债期货等多类资产加入组合,力争通过均衡配置平滑产品净值波动。

劝投资者“慎重”

董承非在月报中表示,市场并不是只有牛和熊两种状态,是不是牛市,一定是事后才能看到。对于市场要保持敬畏之心,“千万不能先自我假定是牛市,然后就可以肆意妄为,很容易为后面的亏损埋下祸根”。

“目前不少A股公司的价格并不是很便宜,所以踩准风格很重要,但是这一点对于现在的大部分投资者来说,还是很难的一件事。”宁涌富基金一位投资经理向记者表示,其当前的港股配置比例大于A股,更愿意把更大仓位“铺”在便宜的资产上面。中信证券近期发布研报称,9月24日以来,港股市场流动性大幅抬升,且市场风险偏好回暖,无论是风险溢价还是动态市盈率,当前仍处于适当水平甚至是历史低位。

仁桥资产表示,从9月下旬算起,不到两个月的时间,市场涨幅巨大,在做多热情被有效激发的同时,也注定了之前的“暴涨”行情难以持续。近期,已开始做一些战术方面的调整,相较于获取收益,已把控制短期波动放在更重要的位置上,力求通过仓位结构变化来降低投资组合的弹性。

更需关注经济基本面

汐泰投资执行董事、投资总监朱纪刚表示,目前资金面十分活跃,“活跃的资金与当下仍有一些不确定因素的基本面迎头相遇”,这种情况必然导致资金涌向以并购重组和科技进步为代表的主题投资。因为基本面仍需要后续的经济数据配合,而主题投资更需要市场情绪配合,A股市场充足数量的小市值品种也为相应主题投资提供了足够的题材。从历史经验来看,A股小市值品种暴涨暴跌已经成为常态,如果只靠市场情绪炒作题材,最终会一地鸡毛。

朱纪刚称,更需要关注的是先前推出的政策落地效果和经济实际改善的情况。如果经济基本面进一步改善,叠加当下的市场乐观情绪,才有可能走出下一阶段的牛市行情。未来经济能否持续向好,也需要时间验证。对于一些看重基本面因素的投资者来说,还需要耐心等待投资机会,情绪类主题投资或将持续一段时间,只是板块轮动节奏会越来越快。

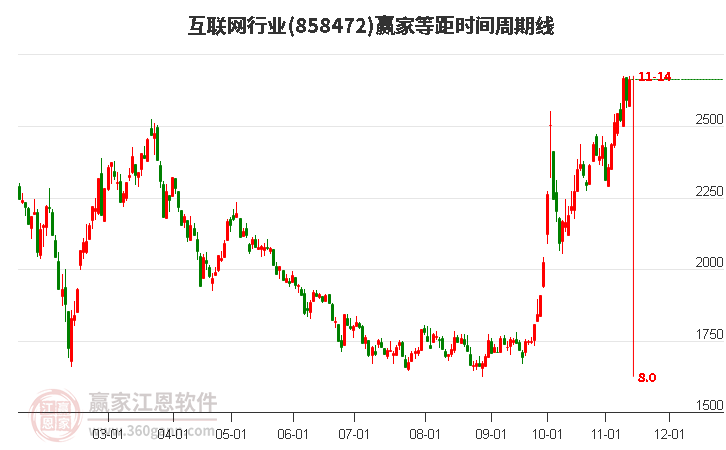

复胜资产表示,短期更有把握的投资策略还是基于基本面情况,建议均衡资产配置,聚焦有业绩支撑的行业标的。具体来说,可以关注有较好经营壁垒的消费、新经济标的,如互联网头部企业以及部分消费细分龙头公司。从投资逻辑来看,在经济反弹的过程中,内需改善会带来互联网龙头公司业绩上行。即使短期出现基本面反复的情况,龙头公司的经营壁垒与业绩相对更为扎实,能够抵御波动风险。并且龙头公司普遍具备较好的股东回报计划,业绩也很容易得到验证。复胜资产认为,在经济企稳的过程中,海外投资者大概率会“价值再发现”中国资产,而互联网企业显然是中国经济企稳走强过程中的代表性资产。

展望后市,复胜资产认为,A股急速上行持续的概率不大,存量资金博弈情况将使得市场大概率出现分化走势。在这个过程中,建议投资者回归到看重业绩的投资主线。