A股转牛 还差一口气

摘要: 回头去看,2018年似乎与理财犯克:P2P爆雷、债券违约、A股也“喜提”全球跌幅冠军。说起2019年投资理财,很多人依旧寄托在股市上:银行理财收益率偏低,P2P不敢买,而股市里的机会多是跌出来的,跌得

回头去看,2018年似乎与理财犯克:P2P爆雷、债券违约、A股也“喜提”全球跌幅冠军。

说起2019年投资理财,很多人依旧寄托在股市上:银行理财收益率偏低,P2P不敢买,而股市里的机会多是跌出来的,跌得越狠,越是布局的良机。

我身边就有几个这样的朋友,自2018年下半年起,把从P2P中撤出来的钱做了基金定投,美其名曰“参与市场筑底,享受复苏红利”。

当前,A股投资者数量高达1.47亿人,对股民来说,猪年最好的礼物,就是A股能迎来一轮牛市,至少能有一轮吃饭行情。

近期证监会换帅,很多人将之解读为一个好信号。若要好事成真,接下来,我们还需要从经济、资金、信心等层面寻找更多的信号:2019年,A股值得托付吗?

历史上的两轮牛市

关于牛市的逻辑,市场中流行很多段子:

韭菜论认为,“每次牛市顶点相隔6-8年,因为6-8年是一轮韭菜成熟的时间,如果据此推算,自2015年算起,下一轮牛市顶点大约在2023年”;

国运论认为,“强大的资本市场,是中国成为世界强国的标志,牛长熊短则是中国走向复兴的需要,中国在崛起,牛市必将到来”;

政策推动论认为,“96年牛市的政策诉求是‘推进国企改革’,07年牛市的政策诉求是‘解决国企融资难’, 15年牛市的政策诉求是‘化解产能过剩,促进经济复苏’等”。

不一而足,不再一一列举。

上述逻辑,侧重于单一视角,但股市却并不单一。股市作为经济的晴雨表、货币资金的池子和情绪驱动的投机博弈场所,如果抛开了宏观经济、资金、信心来谈论,难免给人隔靴搔痒之感,不能畅快淋漓。

过去的二十年,A股市场一共出现两轮牛市,第一轮出现在2006-2007年,顶点是2017年10月的6124点;第二次是2014-2015年,顶点是2015年6月的5178点。从经济发展的视角追溯这两轮牛市的逻辑,或许能对我们发掘牛市的逻辑有一些启发意义。

第一轮牛市发生在2007年,往前要追溯至2001年。2001年中国加入WTO之后,迅速打开国际市场,国内制造业开始崛起,制造业自身的产能周期及随之变化的资金释放和吸收过程,成为股市熊牛转换的重要契机。

2001-2004年,投资对GDP的平均贡献率高达59%,成为经济增长的主要驱动力。投资的加速,很快带来制造业产能的提升、继而过剩,产能过剩反过来压制实体经济的盈利能力,导致充裕的资金开始从实体经济流出,以股市为代表的资产市场迎来重大机遇。

受益于出口创汇释放的巨大流动性,2002-2005年,货币供应量M2年均增速高达17.14%,流动性极其宽裕,随着资金从制造业释放出来,2006年起,A股市场迎来了大牛市。

同样在2006年,高善文发表《货币过剩与资产重估》一文,精准预测了牛市的到来,也成为解释那一轮牛市的经典理论。摘录一段如下:

“周期下降和汇率升值压力带来了货币供应的高速增长及其与信贷增长的巨大背离;由于实体经济产能仍然在快速释放和(面临)盈利增速下降的压力,企业和住户部门看起来不愿意将多余货币投入到实体经济中,在这种条件下中国资产市场存在明显的膨胀和重估压力。”

始于2014年的第二轮牛市,则要追溯至2008年的全球金融危机。为应对金融危机,我国迅速推出了4万亿刺激计划,基础设施建设进入高峰期。这个阶段,政府融资平台成为吸纳资金的主力,市政建设成为拉动经济增长的重要推动力,大量的新城、新区拔地而起,快速饱和,并诞生了诸如鄂尔多斯康巴什新区这样的所谓城市。2009-2011年,投资对GDP的贡献高达66%。同期,宽松的货币政策释放了大量的流动性,2009-2013年,M2年均增速高达17.68%。

基建饱和后,房地产一度接棒基建成为吸纳过量资金的池子,进入2014年,房地产市场步入短暂拐点,全国商品房销售面积同比负增长,房价涨幅放缓,个人房贷余额明显下滑,资金再次从房地产市场流出,进而流入股市。2014年下半年起,A股市场迎来牛市行情。

信心:牛市的发动机

说完经济和资金,不得不谈谈市场信心。

牛市启动后的市场信心来源于赚钱效应,媒体上关于大妈冲进股市赚大钱的新闻总是能成功吸引更多的大妈,但牛市启动前的市场信心,根源是对经济发展前景的乐观预期。

2006年的那轮牛市,实体经济遭遇产能过剩问题,但当时处于全球化的黄金时期,各方对于经济前景信心十足。从企业盈利能力上看,2002-2005年间,上市工业企业与金融企业的盈利能力相当,实体经济发展处于黄金期,而银行则处于股改上市的关键阶段,虽然也是躺着赚钱,但远不像2011年前后那样,“利润高得不好意思”。

实体振,则信心足、股市兴,2006年的牛市来得并不突然。

同样,2014年下半年之后,股市渐入佳境,除了资金面的宽松,各方对新一届政府推动改革的信心也不可或缺。事实上,那一轮牛市还有两个称号,早期被称为“改革牛”,中后期被称为“杠杆牛”,精准地概况了那轮牛市的演变逻辑,牛市因对改革的预期而起,因杠杆工具的兴盛而兴、继而衰。

关于2014年的市场情绪,大家可以从“万众创业、大众创新”的号召、从互联网席卷一切的力量、从经济新常态的论断中感知一二。这里,不妨摘录2014年12月召开的中央经济工作会议中有关新常态的一段话作为注脚:

“我国经济正在向形态更高级、分工更复杂、结构更合理的阶段演化,经济发展进入新常态,正从高速增长转向中高速增长,经济发展方式正从规模速度型粗放增长转向质量效率型集约增长,经济结构正从增量扩能为主转向调整存量、做优增量并存的深度调整,经济发展动力正从传统增长点转向新的增长点。认识新常态,适应新常态,引领新常态,是当前和今后一个时期我国经济发展的大逻辑。”

至于牛市启动后的市场情绪,则是古今中外,概莫除外。对于下面这段描述一百多年前美国牛市投资者的场景,大家不妨也对比下,与2007年和2015年的中国,有什么不同吗?

“1901年与1929年或1987年没有什么不同,股票市场是每个人嘴边的日常话题,每天的股票交易额成3倍地上涨,华尔街的观察家们预言一个时代即将到来,报纸上也充满了饭店服务员、公司职员、看门人和裁缝等在华尔街发迹的故事。”——《摩根财团》

天量货币,能否泛起A股的大船?

资金如水,没有充裕的资金,泛不起牛市的大船。回到2019年,先看看资金面。

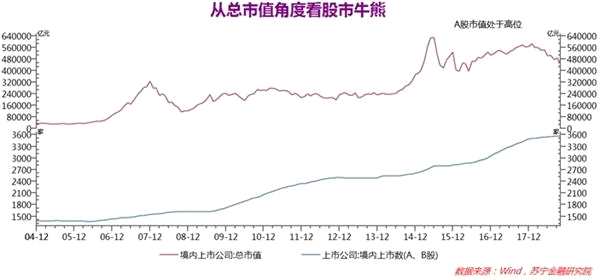

在大多数投资者眼中,A股牛短熊长,船小水浅,似乎给点政策与资金,就能撬起A股熊牛转化的拐点。实际上,由于上市公司数量一直在稳步增长,A股总市值仍然处于高位,熊牛转换需要的“启动资金”或政策支持要比预想中大得多。

先看看资金绝对额,以M2/A股总市值来分析。就两轮牛市而言,虽然处于不同的货币政策周期,从流动性宽裕程度看,市场中的资金流动性都是充足的。2005年末,M2货币余额是A股总市值的9.21倍;2013年末,M2货币余额是A股总市值的4.79倍,均为阶段性高点。

市场起飞之前,需货币蓄势,截止2018年12月末,货币供应量M2余额183万亿元,是A股总市值的5.45倍,仅低于2004和2005年,这是否意味着,新一轮的牛市已经在路上了?

言之尚早。从M2规模上看,183万亿已经是天量数字,但根据前中行副行长王永利的测算,基于GDP、通胀等因素考虑,M2的增速一般应在12%以上,而近两年的平均增速仅为8%左右,从流动性角度看,已经算通货紧缩了。

这也可以从国内货币投放机制的变化中得到佐证。2004-2013年,新增外汇占款平均达到M1货币投放的1.1倍;2015-2018年,形势逆转,外汇占款开始变成连续负增长,再叠加经济去杠杆和金融强监管,产生了实质性的货币收缩效应。

也正是在这样的市场环境下,企业开始违约、P2P爆雷、房价下行,A股也“喜提”全球跌幅冠军。

2018年下半年起,货币政策重回宽松通道,2019年,流动性宽松的环境可期,问题是,宏观层面的流动性宽松不等于微观层面的资金面充裕。

比如说,僵尸企业占用的资金能顺利释放吗?小微企业能更容易借到钱吗?企业家对经济的信心能恢复吗?各行各业经历的“寒冬”能尽快过去吗?

这些取决于货币传导机制,目前,国内社会融资结构的80%以上为人民币贷款,央妈开了水龙头,资金能不能到企业手里,很大程度上取决于银行的放贷意愿。

牛市崛起,还差一口气

2019年以来,高层领导频频考察四大行,向市场释放了积极信号。问题是,银行放贷本质上是个商业问题,各方的殷切希望能在多大程度上转化为切实的放贷动力,依旧是个问号。另一边,互联网金融机构正在遭遇“寒冬”的困扰,短期内,恐怕也很难为流动性的传导贡献更多的力量。

在这样的形势下去谈2019年的牛市崛起,哪里来的信心呢?哲学层面的“物极必反”,太虚;热点层面的科创板、减税甚至证监会换帅,份量也都不够。

资金是牛市的润滑剂,信心是牛市的发动机。就现阶段来看,无论是润滑剂,还是发动机,都还差口气。

2019年的股市,可以用基金定投的方式参与市场筑底,但切忌以投机的心理谋求爆发式收益,以免鼓鼓的荷包瘪下去。

(文章来源:苏宁金融研究院)

牛市,资金,经济,股市,市场