新三板“拟IPO概念雷”集体爆炸 有机构浮亏超96%

摘要: 摘要 因为可能带来的高额投资回报,IPO退出是投资者最理想的退出渠道之一。所以投资“拟IPO概念股”一度是机构和个人投资者,在新三板上的主要投资逻辑。 因为可能带来的高额投资回报,IPO退出是投资者

摘要 因为可能带来的高额投资回报,IPO退出是投资者最理想的退出渠道之一。所以投资“拟IPO概念股”一度是机构和个人投资者,在新三板上的主要投资逻辑。 因为可能带来的高额投资回报,IPO退出是投资者最理想的退出渠道之一。所以投资“拟IPO概念股”一度是机构和个人投资者,在新三板上的主要投资逻辑。

高回报也伴随着高风险,4月23日,新三板5颗“拟IPO概念雷”集体爆炸。近1800名投资者,在被“围困”超1年后,有的浮亏超过96%。

“拟IPO概念雷”集体爆炸

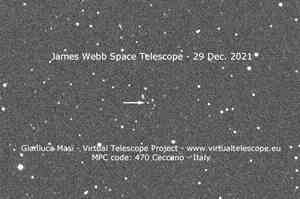

先看一组数字:

上周五(4月20日)晚上,股转公司延续规范新三板公司停复牌治理工作,发出一则复牌公告,决定自今日(4月23日)起,恢复留成网、颂大教育、ST明利等九家公司的股票转让。

上周五(4月20日)晚上,股转公司延续规范新三板公司停复牌治理工作,发出一则复牌公告,决定自今日(4月23日)起,恢复留成网、颂大教育、ST明利等九家公司的股票转让。

股转公司表示, 这九家公司此前分别以重大事项存在不确定性,或筹划重大资产重组为由,向股转公司申请暂停股票转让,停牌时间已超1年。

根据主办券商核查意见,这些公司停牌事项已按规定披露或相关情况已经消除,股转决定自4月23日起恢复这些公司股票转让。

9家公司中,ST枫盛阳、ST昌信、华硕精瓷和汉镒资产,为基础层集合竞价股票,盘中没有交易数据。

其余五家公司今日的交易情况,就是我们前面看到的那一组数据。

而这五家公司,除了都是长期停牌后昨天复牌,并暴跌之外,还有一个共同点,那就是都曾是拟IPO概念公司。

嘉达早教从2012年11月开始接受申万宏源(000166)的上市辅导,最高峰时期,嘉达早教在新三板上有多达749户股东。

2017年3月公司因重大资产重组停牌后,公司问题逐步暴露,先后陷入各种诉讼,股权被冻结,公司被自律监管等问题中。目前公司主要资产均已被司法查封、冻结、拍卖。

还有ST温迪,在“签了4000万的假合同”之后,开始一蹶不振,还戴上了ST帽子。

2017年10月,ST温迪的辅导券商东海证券单方面向证监局申请撤销了其上市辅导材料,公司的IPO之路也宣告终止。

ST明利,则是一直有借壳上市的预期,是新三板曾经的明星股;留成网,已经和券商签署IPO框架协议;颂大教育,目前仍处于上市辅导阶段。

1800名投资者损失近27亿

1800名投资者损失近27亿

这些拟IPO公司复牌大跌,被坑得最惨的,还是投资者。

据东财Choice数据,在拟IPO概念的加持下,上述五家公司,股东数量不少。

如曾经的新三板明星股ST明利,2015年营业收入23亿元,净利润2亿元,借壳上市预期非常强烈。

截至停牌前,ST明利股东户数达到613户,包括前海开源资产、中科沃土基金,以及红塔资产等。

其中前海开源资产和红塔资产,均是2015年ST明利第二次定增时,以5元/股的价格进入的。

2016年中报后,ST明利有过一次每10股转增10股的权益分派,其后未有其他分红,以此计算,上述两家机构股东持股成本为2.5元/股。

而ST明利复牌当日,盘中最低跌至0.05元,最终报收于0.10元,上述机构浮亏达96%。

同样悲催的事实,很可能还发生在ST温迪的股东同安投资下属两只新三板基金上。

在ST温迪2015年的定增中,同安投资下属的“东安新三板1号私募投资基金”和“同安投资申安新三板1号证券投资基金”,以16元/股的价格,分别认购ST温迪40万股和30万股,耗资640万元和480万元。

其后ST温迪没有进行过权益分派,而复牌当日ST温迪已经跌至0.21元/股。

因为上述股东持股数量相对较少,未进入前十大股东行列,记者不确定其是否在ST温迪停牌前顺利退出。如果未能退出,那么这部分的投资目前浮亏高达98.7%。

据东财Choice数据,上述五家公司股东总数1781户,昨天一天总浮亏近27亿元。

曾经的拟IPO概念股跌成这样,其余四家昨天复牌的集合竞价公司也不好过:

(备注:华硕精瓷只有两户股东,当天没有成交。)

(备注:华硕精瓷只有两户股东,当天没有成交。)

多家机构在接受论坛君采访时表示,新三板投资风格已经改变,投资者对新三板公司IPO成功的信心越来越不足。

先驱资本董事长彭和平此前对论坛君表示,如今的新三板市场,已经被当做纯PE阶段的投资,和新三板的属性已经关系不大。

另据他介绍,从2017年下半年开始,投向新三板企业的基金募资已经越来越难。

洞见资本副总裁张奥平此前在接受论坛君采访时也表示,以前机构对新三板公司的投资,很多是冲着拟IPO公司来的,而随着IPO门槛提升,新三板公司转板预期越来越小,这对未来新三板市场融资会有影响。

总体上,很多业内人士呼吁,新三板市场已经进入低谷,需要出台更多有利政策,提升整体流动性,促进中国多层次资本市场健康发展

资产,停牌,退出,浮亏,概念股