今年1375亿股限售股将解禁 三板下行压力几何

摘要: 继2016年新三板迎来最大解禁潮之后,2017年的新三板同样面临庞大的解禁潮。根据安信证券的研报显示,2017年新三板的解禁总股本数量与2016年基本持平。根据东方财富Choice数据显示,2016年

继2016年新三板迎来最大解禁潮之后,2017年的新三板同样面临庞大的解禁潮。

根据安信证券的研报显示,2017年新三板的解禁总股本数量与2016年基本持平。根据东方财富Choice数据显示,2016年新三板解禁总股本数量为1394.08亿股。而2017年新三板全年解禁总股本将达到1374.98亿股。

而2016年定增融资低迷、做市指数不断走低,股票解禁被认为是在新三板缺乏新增资金进入的情况下,市场持续下行的重要原因之一。那么,2017年再次面临大规模股票解禁,新三板市场还好嘛?

信息技术成解禁限售股最多的行业

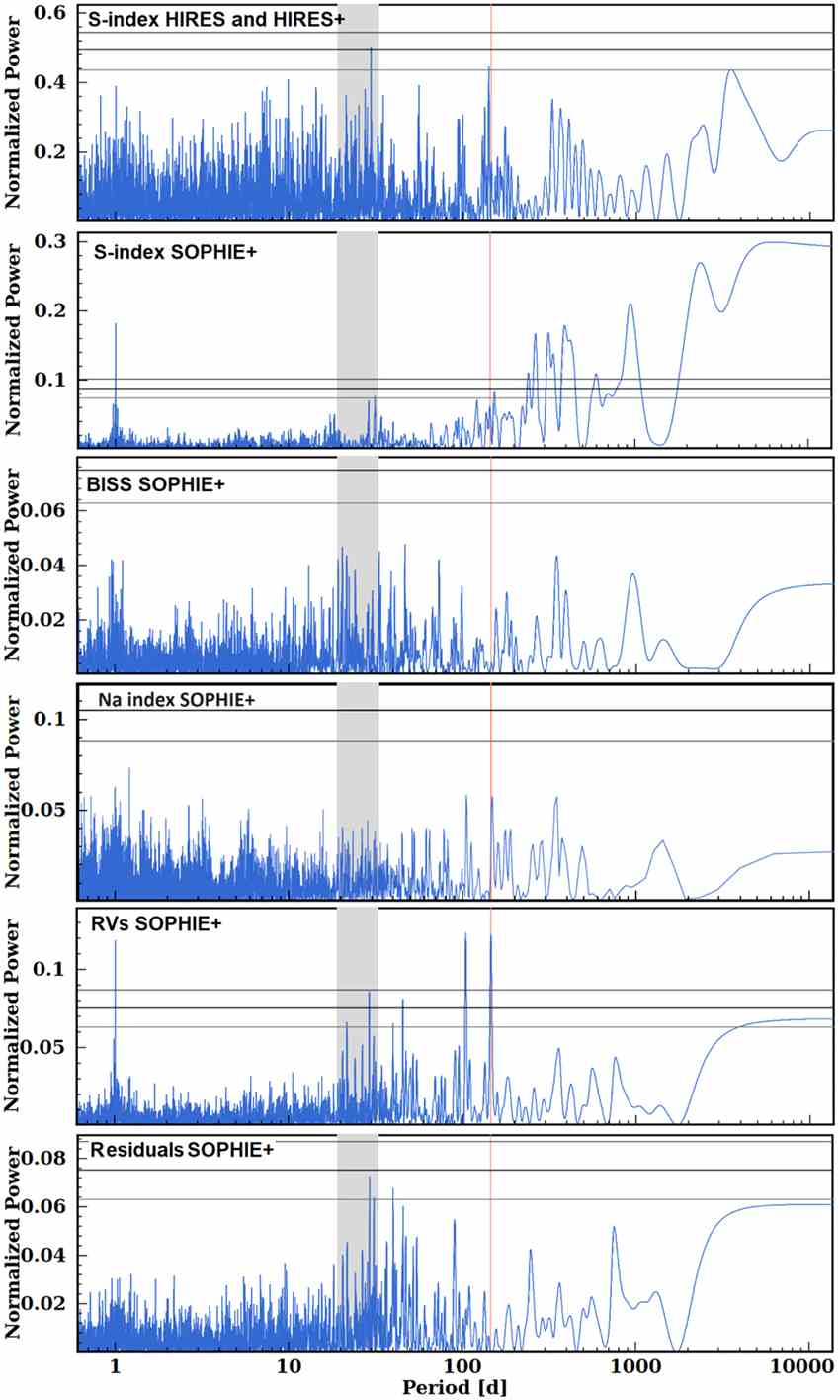

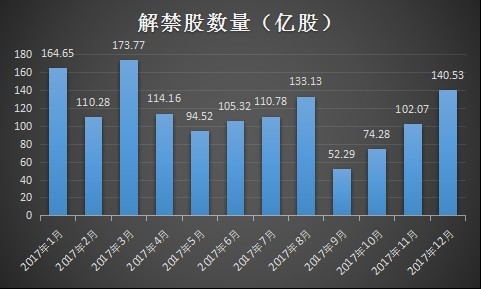

安信证券的研报表示,从每月解禁股数来看,单月解禁规模均超过100亿股的规模,仅有5月、9月、10月在100亿股以下。3月解禁规模最大,为173.77亿股,紧随其后的是1月和12月,解禁规模分别为164.65亿股和140.53亿股。

2017年月度解禁股数量分布:

今年1375亿股限售股将解禁 三板下行压力几何

从上表发现,9月的解禁股数量最低,仅为52.29亿股。与2016年股票解禁时间主要集中后期相比,2017年股票解禁则主要集中在前八个月,从9月开始其解禁数量有所下降。

公告显示,这些解禁股中以首发原股东限售股份居多。根据安信证券统计显示,单月定向增发机构配售股份占比均低于30%,单月平均值为10.88亿股。而首发原股东限售股份单月平均值为103.62亿股。

从公司来看,2017年限售股份面临大规模解禁的公司有赢鼎教育(833173.OC)、望湘园(833737.OC)、明利股份(831963.OC)、九信资产(831400.OC)等众多知名公司。

以九信资产(831400.OC)为例,其于今年1月11日解禁了1390.63万股股票,且为其首发原股东:浙江国佳实业有限公司所持有的限售股份。

说起九信资产,这也是一家有故事的公司。2016年12月,九信资产公告将定增300亿,该消息如重磅炸弹一般引发业界各种讨论。除了金额巨大,更重要的是九鼎投资间接持有其77.02%的股权。而就在一个月前,九鼎投资自身刚刚完成100亿元的融资。不过此次定增最终还是被扼杀。

在2017年限售股解禁最多的行业中,信息技术、机械设备和文化传媒是解禁公司数量最多的三大行业,涉及公司数量分别为1775家、1086家和611家。由于信息技术和机械设备新三板挂牌公司数量众多,2017年首发原股东解禁的情况较为普遍。

解禁限售股最少的五个行业分别是房地产、餐饮旅游、建材、能源、钢铁。

股票解禁将对市场造成多大压力?

所谓股票解禁,即解除禁止,意味着被限售的股票允许上市流通了。

解禁的股票分为大小非和限售股。大小非是股改产生的,限售股是公司增发的股份。这些股票都在以前购买这些股票的人的手中。这其中,小即小部分。非即限售。小非,即小部分禁止上市流通的股票,占总股本5%以内。反之叫大非,即大规模的限售流通股,占总股本5%以上。

那么,股票解禁对股票价格有何影响?

对于个股而言,限售股解禁对股票价格的影响存在不确定性。这其中涉及市场行情、股东对象、公司股价及估值等多方面因素。

业内人士认为,股票解禁时与大盘所处的行情息息相关,即大盘是熊市还是牛市。该时期决定了公司股票是抛售、转移还是惜售、持有,这是根本的利益取向所在。

从股东对象角度出发,解禁的是上市公司、控股股东还是其他股东的股票也显得至关重要,因为这决定了对股票的负责程度。

如果是大批自然人小股东的股票解禁,股价将面临下跌的风险。专业人士表示,通常赚取了几倍利润的小股东,即使再看好公司发展,也习惯性地先抽出部分资金,这些行为将大大地影响股价走势。

而如果解禁的是大股东或者大机构或者国资股,则股价一般会比较平稳,个别的甚至会上涨,因为他们所减持的量有限,如果减得股价大跌了,仍然持有的市值会大到他们难以接受,所以他们一般暂不减持等行情时减持,或者主动拉高出货减持。

此外,公司股价和估值也是影响股票走势的重要原因。如果公司股价很高,那么被抛售的可能将很大;如果公司估值被低估,且在投资者普遍看好的情况下,被抛售、套现的情况出现将很少。

不过,今年的市场环境与去年倒并不相同,由于2016年新三板基本完成了估值探底的过程,整体PE已从60x下压至25x,因此目前新三板估值下压空间有限,部分公司存在被低估的可能,股东抛售动力恐大幅降低,市场下行压力可能不会太大。

不过,对于新三板公司而言,股票解禁已成客观事实,要想股票不被大量抛售,做好公司业务、市值管理始终是王道。

解禁,股票,公司,三板,股东