【对话创新层】新鼎资本张驰:放开散户不能拯救新三板流动性

摘要: 新鼎资本董事长张驰9月8日晚7点半,西直门奇遇花园咖啡厅,坐在挖贝网对面的啃哥张驰,由于刚刚参加完一场论坛,声音略显疲惫,“抱歉抱歉,公司今天停电,咱们只能在这儿了。”上个月,西直门因为线路检修,时常

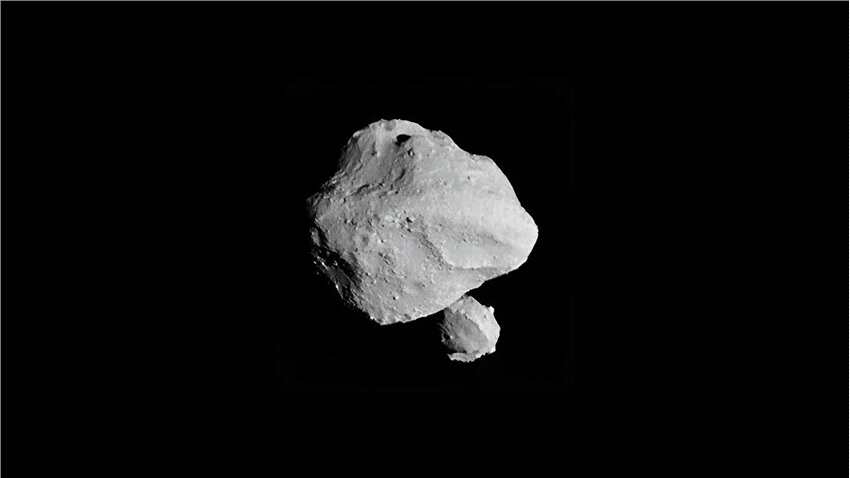

新鼎资本董事长 张驰

9月8日晚7点半,西直门奇遇花园咖啡厅,坐在对面的啃哥张驰,由于刚刚参加完一场论坛,声音略显疲惫,“抱歉抱歉,公司今天停电,咱们只能在这儿了。”

上个月,西直门因为线路检修,时常会出现停电的情况,这家咖啡厅便成了他停电时的临时办公点。一是离张驰的公司近,二是24点关门,“平时工作的晚,其他很多咖啡厅10点就关门了”。

去年,张驰从九鼎辞职,决定创业做私募基金,专攻新三板,从此他成了新三板上有名的“拼命三郎”。朋友圈两类照片开始频繁交替出现,一类是深夜公司门口那盏孤灯,一类是上高铁前或登机前的临行状态。

不过,无论哪类照片,所发状态中始终会有一句“只为优质项目”。张驰告诉,新鼎资本创立一年多,已经累计成功投资企业20余个,累计投资金额10亿元,未来期望能投够100家企业。

张驰之所以有这么大的雄心,不仅是对新鼎资本之后的发展有信心,更是因为看好新三板。“未来3-5年时间,新三板就有可能追上A股,交易活跃度、估值等甚至会超过A股”张驰对说道。

起步:凌晨3点的决定

时间倒回一年前的5月份,新三板正处在最热的时候。彼时张驰的公众号粉丝已经有2万多人,而解读系列书籍《啃碎新三板1、2、3》也已上市,“很多投资人和项目,有的都是公众号的高净值粉丝,主动上门谈合作”。张驰觉得这个时机可遇不可求,“得赶紧出来”。

但苦于没找到合适的合作伙伴,张驰虽有想法,却迟迟没能付诸实践。直到去年6月的某一天晚上,在北京锡华商务酒店里,张驰和他多年的朋友张洪亮(音)长谈了一次,聊到凌晨3点多,“最终才定下来,就做私募。”

之后,张驰从九鼎离职,创办北京新鼎荣辉资本管理有限公司(以下简称“新鼎资本”),“出来创业就是冲着新三板去的,最开始就我和张洪亮(音)两个人。”

刚刚起步的新鼎资本,连办公场所都没有,“找项目找资金的时候,当很多人问在哪儿办公时,只能一会儿说在国贸,一会儿说在望京”,回忆起当初,张驰感叹道。

张驰此前在九泰基金做新三板专户经理的经历,让新鼎资本在创立之初找项目时还比较顺利。但让张驰没想到的是,最大的困难是来自于融资。他告诉:“找项目就是跑一跑,基本都能找到,难就难在融资,我们都是靠自己去融资,不像大的机构依靠的是渠道来融资。”

令张驰印象最深的是投泰安科技(833800)的经历。由于该公司属于制造业,2015年净利润仅1052万元,“没人相信他们今年能有4000万的净利润”,所以融资很困难。张驰在尽调完成之后,就开始四处找投资人,“一个一个见,一个一个聊,最后才拿到钱给泰安科技投了900万。”

泰安科技是家小而美的汽车零部件企业,在2016年上半年实现了营收1.4亿元,净利润达到2253万元,这一净利润超过了前3年的总和,叫上期增长了712.85%,可谓成功释放了“洪荒之力”。(往期文章:【对话创新层】泰安科技温奕亿: 半年赚足3年的钱)

新鼎资本董事长 张驰

转折:成南孚电池第二大股东

在新鼎资本发展一年多的时间里,很关键的一个项目便是南孚电池。

去年10月新三板公司亚锦科技(830806)发布重大资产重组公告,拟向福建南平大丰电器有限公司以1元/股的价格发行26.4亿股,以购买其持有的南孚电池60%股权。南孚借壳登陆新三板的大戏就此拉开序幕。

新鼎资本的介入是从去年11月开始,“当时是交了800万的保证金,拿了2个亿的额度。”这意味着,如果募集不成功,800万的保证金就打了水漂。

为此,张驰带着团队花费3个多月的时间,跑遍了所有能联系到的渠道、自然人,“也打通了一些比较核心的融资渠道。”最终在今年3月份,新鼎资本完成募资2亿元,全部投入南孚电池。

聊至此,张驰略显兴奋,他喝了口咖啡接着说道:“南孚电池对新鼎资本来说,是一个很标志性的项目,这对新鼎的市场地位和后续发展起了一个很关键的作用。”

南孚电池的项目,实际上将改变新鼎资本的发展道路,在此之前,张驰的团队只能拿一两千万的小项目。例如上述泰安科技,以及北旺农牧等等。“现在很多渠道和机构都变得对我们更有信心,我们也开始陆续拿大项目。”张驰笑言。

2016年9月28日,看到了ST亚锦发布的股票发行情况报告书,新鼎资本认购8320万股,认购金额2.08亿元。认购完成后,新鼎资本持有ST亚锦2.22%的股份,成为其第二大股东。值得一提的是,在此次认购中,新鼎资本的认购金额也是最大的。

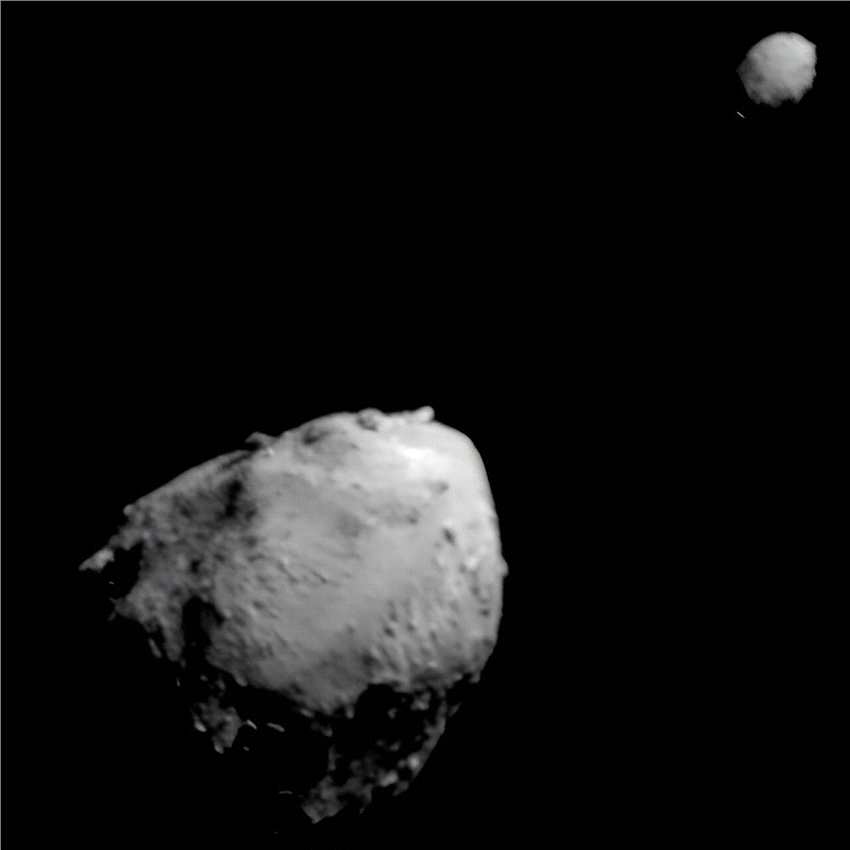

ST亚锦股票发行情况报告书截图(wabei.cn配图)

张驰给新鼎资本的定位是专注于新三板私募股权投资,他期望能在新三板投出一些精品项目,并且能够深度跟进。在南孚电池投资案之后,张驰对公司的未来发展思路也越发清晰,“要做成投资+投行的模式”。

张驰觉得,投资是第一步,和企业建立了联系,投资之后更多做的就应该是投行业务,最终要变成一个投资银行。“当投了100家企业之后可能就不投了,就是服务于这100家企业,包括这些企业新的融资和并购。”张驰告诉。

并购重组的量将超企业融资的量

:新鼎资本的投资主线是什么?

啃哥张驰:之前的定位是医药、消费品和制造业这三类,一般投资期就是挂牌的首轮定增,或者是挂牌的前六个月左右。但现在越来越聚焦于医药领域,因为人的精力有限,新鼎期望深挖一些细分领域,投一些精品公司出来。

:新鼎资本选择企业的标准是什么?

啃哥张驰:新鼎资本主要把企业分成两类,一类是已经在盈利的企业,这类企业就看市盈率;另一类是成长型企业,这类企业则需要尽调和详细了解。

还有一类企业很特殊,就是医药研发类企业,它们前期的投入很大,但可能没有一分钱的收入。这类企业的价值,就需要更加专业的分析。只有充分判断后,才有信心去投,这种企业的收益往往是很高的。

:您说企业挂牌之后的服务是欠缺的,为什么会得出这样一个结论?

啃哥张驰:我们发现很多投资机构,特别是一些大的投资机构,投完以后就让一个没什么经验的人去做投后服务,他也提不出建议,只能提供点儿数据,看一些财务,但是企业本身的需求却是巨大的。

而我们来投企业大都是投1000—2000万元,数目小,反而更容易与企业产生互动,往往深度跟进之后又能发现别的商业机会,比如并购的时候发并购基金、做FA业务等。

:这也算是新鼎资本自己的独特之处吧?

啃哥张驰:是的,我们还是愿意深度跟进,哪怕有成本。很多机构不愿意深度跟进,一方面是因为有成本支出,另一方面则是因为短期内看不到效果。但是对于优质的企业来说,跟进下去一定会有机会。现在也有一些券商和机构在这个事情,但不多,还没有深入,这对新鼎来说是一次机会。

:市场低迷下,企业融资愈加困难,您怎么看?

啃哥张驰:这很正常,新三板和A股不一样,A股谁都能融到资金,但新三板由于门槛低,导致挂牌的企业良莠不齐,而在市场的选择下,资质差的企业肯定就融不到资金了,只有相对优质的企业才能融到资金。

从投资人的角度,只有细分行业的龙头才有投资价值,剩下的只是未来被收购、被淘汰的对象。未来新三板并购重组的量,会超过企业融资的量。

:一方面,融资困难,另一方面市场监管又越来越严,很多企业表示压力很大。

啃哥张驰:严管之后,企业压力确实更大了,工作量也增加了。这是好事,毕竟市场要规范,私募基金、银行基金要入场,必须得增加压力,然后使信息披露更合理、更规范,这样信息才能更充分。信息只有充分了,投资者才放心,大的资金才敢进来。

不过对于一些小的企业,会因为压力大、成本高选择退市。小企业选择退市,优质的企业再进来,到一万多家的时候新三板上的企业数量可能就会保持平稳。经过几轮洗礼,新三板会出现更多优质的企业。

放开散户并不能改善新三板流动性

:外界关于降低投资门槛的呼声很高,投资门槛能不能降?

啃哥张驰:对于机构投资者来说,500万的门槛和300万的门槛并无区别,只对散户有区别。如果市场舆论压力太大,投资门槛是可以降到300万的,但是只针对机构投资者,散户依然得是500万。

:为什么不能降低散户的投资门槛呢?

啃哥张驰:因为新三板散户化会成为第二个A股。散户一进来,机构就会想方设法去赚散户的钱,问题会变得非常大。

流动性并不是说散户进来就能改善的。如果散户进来后都赔进去了,这个市场会更惨。所以现在很明确,坚决不降低投资者门槛,先打造一个全新的机构投资者市场。

:近期,私募机构获准参与新三板做市试点,它的意义在哪?

啃哥张驰:新三板交易不活跃就卡在做市交易不活跃,而做市交易不活跃最大的原因是做市资金有限。

现在券商做市,最大的拿出40亿,小的只拿2—3亿,整个市场上用来做市的资金在200——300亿之间,而私募基金累计投进去的已经3000多亿了。

私募作为民营机构,他的灵活性要超过券商,加上券商赚钱方式很多,不愿意对做市有很大的投入。但对于私募来说,能干的无非就是投资或者是做市。而私募一旦进去,肯定会全力去做市。所以私募成为做市商,是一件很值得期待的事情。

:事实上,除了私募试点做市外,今年还推出了很多政策,不断在完善新三板的发展,在您看来,新三板未来会是什么样子?

啃哥张驰:现在趋势很明显,未来会有更多的优质企业来新三板。目前新三板聚集了中国70%的高新技术企业,最新科技的东西全在新三板。

未来3-5年时间,新三板就有可能追上A股,交易活跃度、估值等甚至会超过A股,最终A股不得不用新三板的一些规则去改造现有的规则。(转自公众号:wabeiwang)

张驰,企业,三板,资本,投资