东方金诚 || 2017年1季度短期融资券利差分析报告

摘要: 主要观点1.受资金成本抬升和债券市场震荡影响,短融的发行企业数量、发行期数和发行规模同比、环比均出现了大幅度的下降;2.2017年1季度短融发行集中于资本货物、材料、能源、公用事业、多元金融等行业,发

主要观点

1. 受资金成本抬升和债券市场震荡影响,短融的发行企业数量、发行期数和发行规模同比、环比均出现了大幅度的下降;

2. 2017年1季度短融发行集中于资本货物、材料、能源、公用事业、多元金融等行业,发债主体的级别则进一步向AAA和AA+级别集中;

3. 2017年1季度短融平均发行利率较2016年同期上行,波幅走阔,AAA和AA+级别的平均发行利率在一月份出现倒挂;

4. 2017年1季度发行主体信用等级与短期融资券利差之间存在严格的反向关系,符合一致性规律。但不同级别间的区分程度有别,AA与AA-级别间区分度强于AAA与AA+、AA+与AA级别间。同时,信用级别的不同对短融利差产生显著影响,评级结果满足可比性;

5. 2017年1季度,各评级机构所评发行主体信用等级与短期融资券利差之间负相关关系成立,符合一致性规律,且区分程度较弱的均集中在AAA与AA+、AA+与AA级别间。同时,各机构所评信用级别的不同对短融利差显著性影响表现分化。

一、短期融资券发行市场环境

2017年一季度,经济增速延续回升态势,工业增速上扬,固定资产投资增速加快,净出口对经济增长实现正向拉动,宏观经济开局良好

一季度宏观经济增速延续回升。据初步核算,一季度国内生产总值180,683亿元,同比增长6.9%,同比增速比上年同期加快了0.2个百分点,比上年四季度加快了0.1个百分点,延续了自2016年四季度以来的小幅回升势头。

工业增加值增长面扩大,用电量回升,企业效益明显好转。在41个工业大类行业中,有36个行业增加值保持同比增长,占87.8%,增长面较2016年全年扩大4.9个百分点。一季度工业用电量同比增长7.7%,增速较上年全年回升4.8个百分点,体现了工业生产全面回升的势头。值得注意的是,1-2月份全国规模以上工业企业实现利润总额10,157亿元,同比大幅增长31.5%,比上年全年加快23.0个百分点。

固定资产投资增速回升,民间投资增速明显加快。一季度,固定资产投资同比增长9.2%,增速较上年全年提高1.1个百分点。其中房地产(000736)投资同比增长9.1%,增速比去年全年加快2.2个百分点。工业企业效益大幅改善,刺激制造业投资同比增长5.8%,增速比去年全年提高1.6个百分点。1-3月基础设施投资额比去年同期增长23.5%,增速比去年全年攀升7.8个百分点。今年以来民间投资延续了增速回升的态势,一季度民间投资57,313亿元,比去年同期增长7.7%,比去年全年提高4.5个百分点。

国内消费整体保持平稳走势,居民消费价格涨势温和,工业生产者出厂价格增速偏高,净出口对经济增长正向拉动作用明显。一季度社会消费品零售总额同比增长10.0%,增速比上年同期回落0.3个百分点。若扣除受补贴政策调整影响较大的汽车类,社会消费品零售总额增速比上年同期加快约0.3个百分点。一季度,CPI比去年同期上涨1.4%,涨幅比去年四季度回落0.7个百分点,PPI同比上涨7.4%,涨幅比去年四季度扩大4.1个百分点。一季度,我国货物贸易进出口总值6.2万亿元人民币,比去年同期大幅增长21.8%,扭转了自2015年年初以来同比连续负增长的局面。同期净出口拉动经济增长0.3个百分点,成为本季度经济增速回升的重要原因

预计,二季度工业增速有望在补库存周期作用下保持稳定,固定资产投资增速将延续小幅上升势头,消费增长平稳,但净出口拉动作用可能趋弱,由此上半年GDP有望继续保持6.9%左右的增长水平。

预计,二季度工业增速有望在补库存周期作用下保持稳定,固定资产投资增速将延续小幅上升势头,消费增长平稳,但净出口拉动作用可能趋弱,由此上半年GDP有望继续保持6.9%左右的增长水平。

在央行采取稳健中性货币政策的同时,监管层在金融领域持续推进去杠杆、强监管、防风险措施,推动金融环境趋紧

央行采取稳健中性的货币政策,货币供应量增速回落。3月末,M2余额159.9万亿元,同比增长10.6%,增速分别比上月末和上年同期低0.5个和2.8个百分点;M1余额48.9万亿元,同比增长18.8%,增速分别比上月末和上年同期低2.6个和3.3个百分点。一季度,社会融资规模增量为6.9万亿元,比上年同期多2268亿元。其中,表内人民币信贷增加4.2万亿元,同比少增3856亿元,委托贷款、信托贷款和未贴现银行承兑汇票等表外融资增速均有所提高。一季度,房地产贷款新增1.7万亿元,占同期各项贷款增量的40.4%,比2016年占比低4.5个百分点,非金融企业及机关团体中长期贷款增加2.6万亿元,同比多增7081亿元。

与此同时,监管层在金融领域持续推进去杠杆、强监管、防风险措施,金融环境趋紧。一季度央行两次上调货币市场资金利率,央行资产负债表收缩1.1万亿元,降幅达3%。银监会释放银行业治理整顿信号,3月份以来各地房地产调控政策进一步升级,监管部门加大了防范金融加杠杆炒作、预防交叉性风险的力度。

财政政策方面,财政支出保持高速增长,一季度首现赤字,积极财政政策更有力度

受经济回暖及价格等因素影响,1-3月累计,全国一般公共预算收入44,366亿元,同比增长14.1%,较上年同期上升7.6个百分点。1-3月累计,全国一般公共预算支出45,917亿元,同比增长21%,较上年同期上升5.6个百分点。一季度财政收支相抵,出现1551亿元的财政赤字。同时,为缓解基础设施建设、公共服务领域投资的资金压力,2017年还安排了政府性基金专项债券8000亿元、新增地方政府一般债务限额8300亿元、地方政府债券置换存量债务约3万亿元,财政及准财政政策工具较为丰富。

认为,央行坚持稳健中性的货币政策,监管层短期内去杠杆、强监管、防风险的政策组合拳将会连续推出,引导资金向实体经济倾斜;政府积极财政政策亦将持续发力。稳健中性的货币政策和积极的财政政策将继续为深化供给侧改革、优化经济增长结构提供相对适宜的政策环境。

认为,央行坚持稳健中性的货币政策,监管层短期内去杠杆、强监管、防风险的政策组合拳将会连续推出,引导资金向实体经济倾斜;政府积极财政政策亦将持续发力。稳健中性的货币政策和积极的财政政策将继续为深化供给侧改革、优化经济增长结构提供相对适宜的政策环境。

二、短期融资券发行情况[1]

受资金成本抬升和债券市场震荡影响,短融的发行企业数量、发行期数和发行规模同比、环比均出现较大幅度的下降

2017年1季度,银行间债券市场共有92家企业发行100期短期融资券,发行规模为935.3亿元,发行企业、发行期数和发行规模较去年同期均大幅下降,降幅分别为59.3%、58.2%和56.7%。2017年1季度推迟或发行失败债券158只,较2016年同期小幅提升近9%。受资金成本抬升和债券市场震荡影响,2017年1季度发行企业、发行期数和发行规模环比均下降,降幅15%左右。

2017年1季度短融发行集中于资本货物、材料、能源、公用事业、多元金融等行业,发债主体的级别则进一步向AAA和AA+级别集中

分企业性质来看,2017年1季度,国有企业(含地方国有企业和中央国有企业)发行期数和发行规模分别为63期、672.0亿元,分别占总发行期数和发行规模的63.0%、71.8%,较去年同期占比均略有下降。民营企业发行期数和发行规模分别为26期、176.3亿元,占比较去年同期稍有上升。外资、中外合资等其他企业累计发行期数和规模分别为11期、87.0亿元,占比分别为11.0%、9.3%。

从部门分布来看,2017年1季度工商企业、平台公司和公用事业短期融资券发行期数分别为62期、25期和11期,合计占发行期数的比重为98.0%;发行规模分别为634.3亿元、155.0亿元和121.0亿元,合计占总发行规模的比重为97.3%。

从行业分布来看,2017年1季度发行期数前五位的行业分别为资本货物、材料、能源、多元金融和公用事业,分别发行33期、18期、12期、8期和6期,合计占公开发行期数的比重为77.0%。发行规模前五位的行业分别为资本货物、材料、能源、公用事业以及多元金融,发行规模分别为257.0亿元、214.0亿元、173.0亿元、82.0亿元和69.5亿元,合计占总发行规模的比重为85.1%。总体来看,发行主体行业集中在资本货物、材料、能源、公用事业、多元金融,且占比较去年同期均有所提高。

从发行主体的信用级别来看,2017年1季度AA级别及以上合计发行97期,占全部发行期数的97.0%,主体级别以AA及以上的中、高信用等级为主。从表2来看,2017年1季度主体级别的期数集中度持续提升,但提升速度有所放缓,发行规模集中度略有下降,主体级别整体向AAA和AA+级别集中。

2017年1季度短融平均发行利率较2016年同期上行,波幅走阔,AAA和AA+级别的平均发行利率在一月份出现倒挂

2017年1季度短期融资券仍以1年期固定利率信用债券为主。从发行期限来看,2017年1季度1年期限短期融资券发行共计95期,占比95.0%。从利率类型来看,2017年1季度发行的短期融资券全部为固定利率。从担保情况来看,有1期短期融资券附带了不可撤销连带责任担保增信措施。

从发行利率来看,2017年1季度AAA、AA+和AA的平均发行利率为4.71、4.81和5.26,较2016年同期分别上升152bp、150bp、114bp,AA-平均发行利率为5.80,较去年同期下降5bp。AAA和AA+级别的平均发行利率在一月份出现了倒挂。

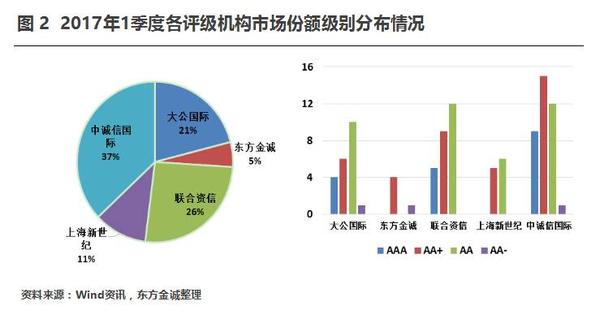

分评级机构来看,1季度中诚信国际承做的期数为37期,占总发行期数的37.0%;联合资信、大公国际、上海新世纪和 承做的期数分别为26期、21期、11期和5期,占总市场份额的比例分别为26.0%、21.0%、11.0%和5.0%。

承做的期数分别为26期、21期、11期和5期,占总市场份额的比例分别为26.0%、21.0%、11.0%和5.0%。

从各评级机构评级结果分布情况来看,1季度中诚信国际、联合资信、大公国际、上海新世纪评级结果主体信用等级以AA+和AA为主,合计期数分别为27期,21期、16期、11期,分别占其承做期数的73.0%、80.8%、76.2%、100.0%。 评级结果则以AA+和AA-为主,分别为4期、1期,占承做期数的80.0%、20.0%。

评级结果则以AA+和AA-为主,分别为4期、1期,占承做期数的80.0%、20.0%。

三、利差分析

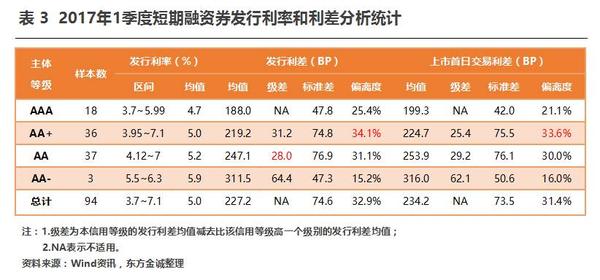

本部分我们选取期限为1年的,剔除有增信措施的短期融资券共计94只进行统计,并对发行利差[2]、上市首日交易利差[3]和每日交易利差[4]进行描述性统计分析、均值—方差检验和两独立样本非参数检验,对所有评级机构评级结果整体一致性、可比性进行分析。

首先,我们忽略各评级机构的评级标准的差异性,对于不同的评级机构的评级行为不加区分,将不同评级机构的主体评级视为同一标准下的评级,研究评级市场中所有评级机构的评级结果的整体一致性、可比性。

2017年1季度发行主体信用等级与短期融资券利差之间存在严格的反向关系,符合一致性规律。但不同级别间的区分程度有别,AA与AA-级别间区分度强于AAA与AA+、AA+与AA级别间。同时,信用级别的不同对短融利差产生显著影响,评级结果满足可比性

表3显示2017年1季度发行的短期融资券的信用等级、发行期限和发行利差、上市首日交易利差的关系主要呈现以下特征:一是1年期短期融资券的信用等级对发行利差均值、上市首日交易利差均值呈现明显的负相关性,即随着主体信用级别的降低,发行利差均有所升高,满足一致性规律;二是发行利差级差、上市首日交易利差级差随着信用等级的降低而增加(除AA级别的级差外),符合投资者对信用等级较低短期融资券的风险溢价较高要求。此外,AA与AA-级别间的发行利差级差最大,为64.4BP,说明二者级别间的发行利差区分程度较大。而相对来说,AA+与AA,AAA与AA+级别间的发行利差级差较小,分别为28.0BP、31.2BP,二者之间的发行利差区分程度相对较小;三是AA+级别的短期融资券发行利差和上市首日交易利差偏离度较大,即市场认可度不太统一,主要是由于更多的发行人向AA+级别集中,而汇集其中的发行人资质差异加大所致。

分月份来看,2017年1季度AAA~AA主体级别短期融资券平均发行利差分别为198.0BP、205.5BP、248.3BP,较去年同期分别上升104.6BP、98.8BP、58.3BP,AA-级别平均发行利差为300.1BP,较去年同期下降62.2BP。受年末季节性因素扰动及债市去杠杆的持续影响,2017年1月、2月,AAA与AA+发行利差出现倒挂,1季度各级别的平均发行利差反向对应关系弱于2016年同期。

下表使用单因素方差分析中的LSD多重比较检验法来更加精确的分析不同信用级别是否会对债券利差产生显著影响,从而判断评定评级体系是否科学。

我们对不同信用等级所对应的发行利差及上市首日交易利差数据进行显著性检验,结果显示2016年至2017年1季度不同主体信用等级间短期融资券的利差均值均通过了置信水平为0.05的显著性检验,表明不同主体信用等级对短期融资券发行定价有95%的可能性具有显著影响,符合可比性。

实际上,各家评级机构在对发行人评级时考察发行人的指标和权重有所差异。因此,在分析了评级市场所有评级机构的整体一致性、可比性后,有必要对各家评级机构的评级表现进行单独分析。

2017年1季度,各评级机构所评发行主体信用等级与短期融资券利差之间负相关关系成立,符合一致性规律,且区分程度较弱的均集中在AAA与AA+、AA+与AA级别间。同时,各机构所评信用级别的不同对短融利差显著性影响表现分化

从同一评级机构所评不同信用等级主体利差的均值检验结果来看,中诚信、联合、上海新世纪、大公国际、 的发行利差及上市首日交易利差与主体等级之间的反向关系一致,即各评级机构对短期融资券利差有明显的区分度。

的发行利差及上市首日交易利差与主体等级之间的反向关系一致,即各评级机构对短期融资券利差有明显的区分度。

2017年1季度发行的短期融资券的信用等级、发行期限和发行利差、上市首日交易利差的关系主要呈现以下特征:一是各个评级机构所评的1年期短期融资券的信用等级对发行利差均值、上市首日交易利差均值呈现明显的负相关性,即随着主体信用级别的降低,发行利差均有所升高,满足一致性规律;二是发行利差级差、上市首日交易利差级差随着信用等级的降低而增加,符合投资者对信用等级较低短期融资券的风险溢价较高要求。此外,各个评级机构所评AA与AA-级别间的发行利差级差明显高于AA+与AA、AAA与AA+级别间的发行利差级差;三是各个评级机构所评AAA或AA+级别短期融资券发行利差和上市首日交易利差偏离度较大,其中大公国际、联合资信、中诚信国际集中在AAA和AA+级别, 、上海新世纪集中在AA+级别。主要原因是短融的主体级别进一步向AAA、AA+级别集中,汇集在其中的发行人资质参差不齐,以致投资人的市场认可度不一。

、上海新世纪集中在AA+级别。主要原因是短融的主体级别进一步向AAA、AA+级别集中,汇集在其中的发行人资质参差不齐,以致投资人的市场认可度不一。

我们以2016年至2017年1季度所发行的1年期短期融资券,剔除含担保的债券作为样本,使用曼-惠特尼U检验方法,对各评级机构所评相邻主体级别的发行利差和上市首日交易利差差异性是否显著进行检验。表6显示,各评级机构所评相邻主体等级间的发行利差与交易利差均显著性差异表现分化。

从2016年至2017年1季度每日交易利差来看(表7),各家评级机构评级的短期融资券交易利差一致率分化较大,上海新世纪和 每日交易利差一致率较高。

每日交易利差一致率较高。

发行,AA,级别,评级,季度