国盛策略:新年跨年行情继续 风格向成长偏转

摘要: 炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!【国盛策略张启尧】跨年行情:风格将如何偏转?

炒股就看分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【国盛策略张启尧】跨年行情:风格将如何偏转?

来源:尧望后势

核心观点

回顾:2020年2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。3月1日《全球剧震,A股将率先走出冲击》强调外部压力下A股自身韧性。3月18日以来,连续发布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重要”。5月判断科技再起。6月中期策略全市场唯一一家明确看好创业板并做出3000点判断。11月报明确看好当前至2021年一季度的跨年行情,且级别或大超预期。

展望:新年跨年行情继续,风格向成长偏转

1、11月以来跨年行情已经展开,我们首推的新能源概念领涨市场。2020年10月底在行情震荡调整、市场一片分歧迷茫中,我们在11月月报中率先强调跨年行情即将开启。此后又连续发布6篇《跨年行情》系列报告看好跨年行情,市场也逐级向上,收获显着赚钱效应。12月下旬市场波动加剧,部分投资者开始担忧跨年行情的持续性。但我们反复强调,跨年行情远未结束,切勿提前下车。果然,市场继续震荡向上,创业板更连创2015年中以来新高,逼近我们在中期策略中提出的3000点目标。我们持续首推的新能源、军工、有色等板块也继续领涨。

2、坚定信心,跨年行情远未结束,我们的逻辑持续被验证:首先,经济工作会议、央行四季度例会连续为市场吃下“定心丸”,确认政策不会出现急转弯。其次,美国第二轮经济刺激方案终于敲定,也推动全球风险偏好回升, 2020年12月外资再度净流入近600亿,继续支撑行情。更重要的,我们从11月起反复强调跨年行情开启,当前仍是窗口期。并且,由于经济弱复苏、货币政策维持中性,本轮跨年行情斜率更缓、时间更持久,各板块轮番向上推动下,级别也将大超预期。

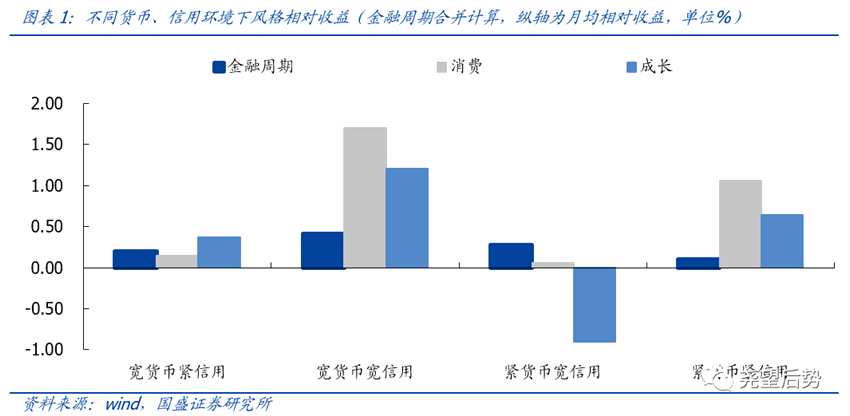

3、市场风格上,根据我们的“货币-信用”风格研判体系,将进一步转向成长方向。国盛策略团队早在2020年3月的报告《A股风格由何而定?为何未到切换时?》中,通过详细梳理不同阶段各类风格指数表现,构建了根据宏观经济、监管政策、货币-信用环境、增量资金等一系列变量判断市场风格变化的风格研判体系。并发现,货币环境与成长风格的表现高度相关,而金融周期则与信用环境高度相关。因此,随着2020年5月央行一季度货币政策报告提出“把握好政策力度、重点和节奏”强调精准投放、货币政策与经济形势相匹配确认货币政策边际转紧以来,至11月利率水平持续上行。与此同时,社融信贷增速继续回升,信用环境仍维持宽松。“紧货币+宽信用”组合下,市场风格逐步由成长风格向金融周期切换。而当前,市场货币-信用环境再度发生转向:首先,社融增速见顶,信用由松转紧、至少边际收紧的拐点逐步显现。与此同时,12月以来3个月shibor利率由3.1%持续下行至2.7%左右,货币政策出现阶段性的放松。12月29日央行四季度例会重申“稳字当头,不急转弯”,并强调稳定杠杆率,显示“宽货币+紧信用”将成为下阶段政策主基调。而根据我们的市场风格研判体系,当前货币-信用组合下,市场风格也将转向成长。

投资策略:沿着三条战线积极参与跨年行情

——当前货币-信用组合下,看好成长方向的军工、新能源、半导体等板块。

——景气确定性高的新能源汽车、光伏风电、机械、医药、白酒和电子等。

——全球经济共振复苏推动的有色、机械、石油、石化等板块。

风险提示:1、疫情发展超预期;2、宏观经济超预期波动。

报

告

正

文

回顾:2020年2月4日《洗净铅华,科技再起》明确判断科技是阶段性主线。3月1日《全球剧震,A股将率先走出冲击》强调外围压力下A股自身韧性。3月18日以来,连续发布多篇《底部区域》系列报告,强调“当前已是底部区域”、“价格比时间重要”。4月月报首推内需驱动的消费板块。5月判断科技再起。6月中期策略全市场唯一一家明确看好创业板并做出3000点判断。11月报明确看好当前至2021年一季度的跨年行情,且级别或大超预期。

展望:

新年跨年行情继续,风格向成长偏转

1、11月以来跨年行情已经展开,我们首推的新能源概念领涨市场。2020年10月底在行情震荡调整、市场一片分歧迷茫中,我们在11月月报中率先强调跨年行情即将开启。此后又连续发布6篇《跨年行情》系列报告看好跨年行情,市场也逐级向上,收获显着赚钱效应。12月下旬市场波动加剧,部分投资者开始担忧跨年行情的持续性。但我们反复强调,跨年行情远未结束,切勿提前下车。果然,市场继续震荡向上,创业板更连创2015年中以来新高,逼近我们在中期策略中提出的3000点目标。我们持续首推的新能源、军工、有色等板块也继续领涨。

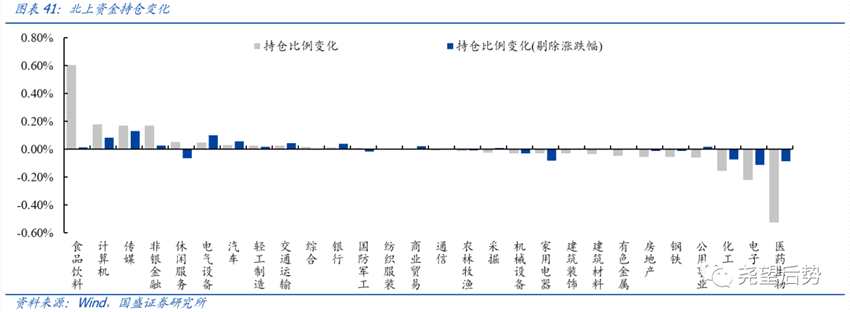

2、坚定信心,跨年行情远未结束,我们的逻辑持续被验证:首先,经济工作会议、央行四季度例会连续为市场吃下“定心丸”,确认政策不会出现急转弯。其次,美国第二轮经济刺激方案终于敲定,也推动全球风险偏好回升, 12月外资再度净流入近600亿,继续支撑行情。更重要的,我们从11月起反复强调跨年行情开启,当前仍是窗口期。并且,由于经济弱复苏、货币政策维持中性,本轮跨年行情斜率更缓、时间更持久,各板块轮番向上推动下,级别也将大超预期。

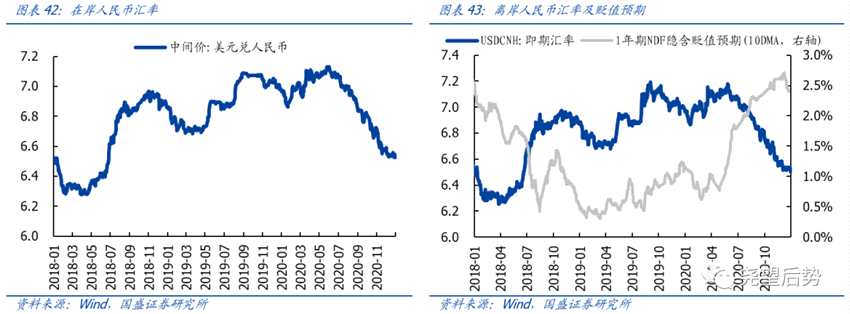

3、市场风格上,根据我们的“货币-信用”风格研判体系,将进一步转向成长方向。国盛策略团队早在2020年3月的报告《A股风格由何而定?为何未到切换时?》中,通过详细梳理不同阶段各类风格指数表现,构建了根据宏观经济、监管政策、货币-信用环境、增量资金等一系列变量判断市场风格变化的风格研判体系。并发现,货币环境与成长风格的表现高度相关,而金融周期则与信用环境高度相关。因此,随着2020年5月央行一季度货币政策报告提出“把握好政策力度、重点和节奏”强调精准投放、货币政策与经济形势相匹配确认货币政策边际转紧以来,至11月利率水平持续上行。与此同时,社融信贷增速继续回升,信用环境仍维持宽松。“紧货币+宽信用”组合下,市场风格逐步由成长风格向金融周期切换。而当前,市场货币-信用环境再度发生转向:首先,社融增速见顶,信用由松转紧、至少边际收紧的拐点逐步显现。与此同时,12月以来3个月shibor利率由3.1%持续下行至2.7%左右,货币政策出现阶段性的放松。12月29日央行四季度例会重申“稳字当头,不急转弯”,并强调稳定杠杆率,显示“宽货币+紧信用”将成为下阶段政策主基调。而根据我们的市场风格研判体系,当前货币-信用组合下,市场风格也将转向成长。

投资

投资

策略:沿着三条战线积极参与跨年行情

——当前货币-信用组合下,看好成长方向的军工、新能源、半导体等板块。

——景气确定性高的新能源汽车、光伏风电、机械、医药、白酒和电子等。

——全球经济共振复苏推动的有色、机械、石油、石化等板块。

1、宏观波动收敛,微观景气更重要,关注六个景气向上的行业板块

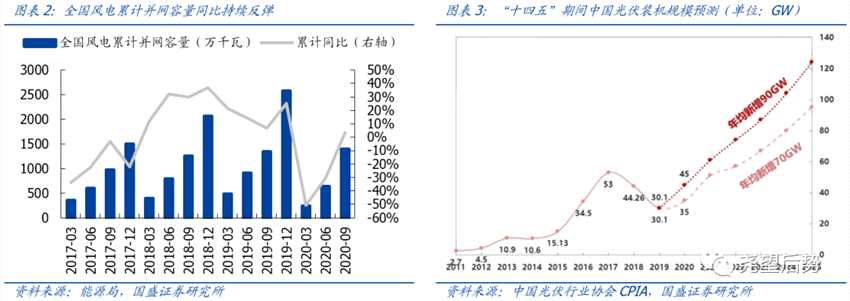

1)光伏&风电:装机有望超预期,成长确定性强

光伏2020年前三季度国内实现新增并网装机18.70GW,同比增长约17%,三季度以来国内光伏需求开始大幅回暖,四季度竞价项目有望迎来装机并网高峰(分析师)。根据光伏行业“十四五”形式展望报告,“十四五”期间光伏年均装机有望达到70~90GW,行业成长确定性强。

风电在政策的驱动下陆上抢装需求高增,2020年前三季度风电新增装机13.92GW,同比不断改善,明年海上风电抢装有望带动行业景气度继续向上。在国内碳减排的大背景下,“十四五”风电装机或超市场预期,《风能北京宣言》呼吁为风电设定与碳中和国家战略相适应的发展空间,“十四五”期间保证年均新增装机5000万千瓦以上;2025年后,中国风电年均新增装机容量应不低于6000万千瓦,到2030年至少达到8亿千瓦,到2060年至少达到30亿千瓦。

2)新能源汽车:政策加速电动化转型,行业有望维持高增

2)新能源汽车:政策加速电动化转型,行业有望维持高增

中国、欧盟作为全球两大乘用车市场,开始执行惩罚性政策,倒逼传统车企加速电动化转型。在产业、政策合力下传统车企加速推出电动车,高性价比优质车型将大幅增加,产业加速变革。特斯拉确立了以电动平台为载体的智能汽车主导设计,引领产业变革,意味着技术演进方向确定,跟随者沿着各细分技术轨道方向持续改进,扩大产业规模,技术创新与工艺创新迭出,形成创新浪潮,助力产业实现从1到n的跨越。

在疫情缓和之后,两大主要销售地区中国和欧洲均出现需求拐点,2020年11月单月我国新能源车销量实现20.0万辆,同环比增长110.5%/25.0%,后续有望维持高增长;2020年11月单月欧洲新能源车销量达17.1万辆,同环比增长210.0%/26.4%,延续今年以来极高景气。

3)机械:经济持续修复,下游订单大幅增长

3)机械:经济持续修复,下游订单大幅增长

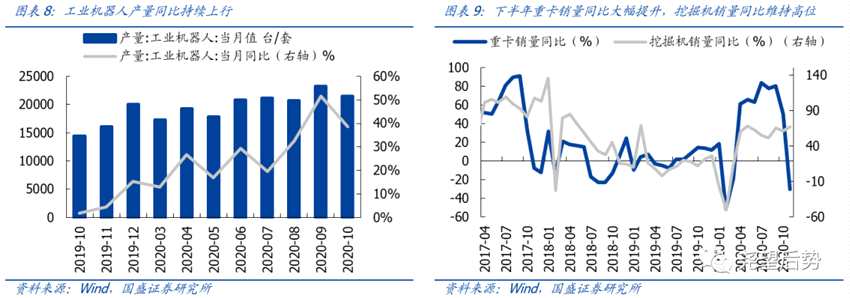

一季度受疫情影响,机械下游需求大幅下滑,随着疫情的缓解,国内经济逐步修复,下游的订单大幅增长。重卡和挖掘机销量同比增速10月分别回升至50.6%和60.5%,工程机械未来需求有望延续;同时随着制造业景气的回升,企业自动化需求也大幅提升,工业机器人销售增速持续上行,10月增速达到38.5%;另外,由于新能源概念的高景气度,光伏设备及锂电设备将维持高速增长。整体来看,继续看好机械设备板块未来的业绩修复,建议关注弹性品种。

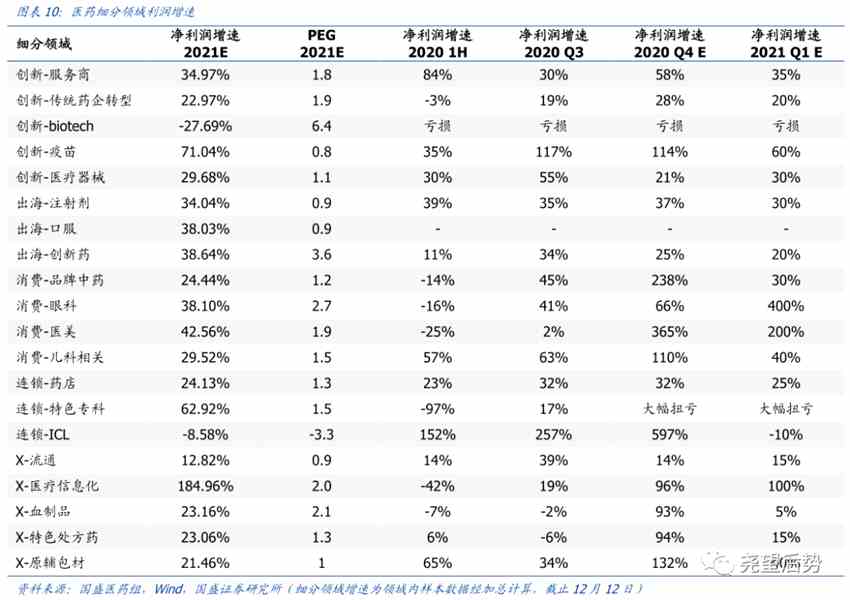

4)医药:高估值逐步消化,关注医疗服务及生物制品

4)医药:高估值逐步消化,关注医疗服务及生物制品

医药板块在2020年下半年经历了较长时间的调整,行业高估值已经得到了一定的释放,而从基本面来看,医药板块长期的逻辑并未破坏,行业业绩仍然具备较高的确定性和成长性。特别是在2020年初受疫情负面冲击较大的细分领域,2021年有望恢复高增长,上年同期明显低基数的情况下轻装上阵,迎来亮眼表现。从子行业看,医疗服务、生物制品2020Q1受损程度靠前,2021Q1有望明显反弹;从细分领域看,眼科、医美、特色专科医疗、医疗信息化及疫苗,CXO、API 等有望呈现不错的增长。

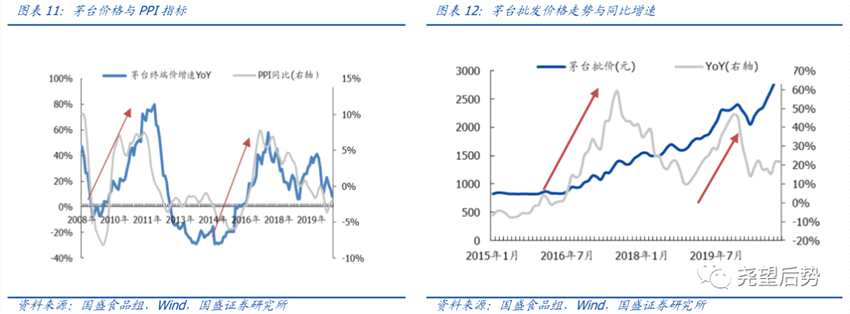

5)白酒:量价有望齐升,业绩确定性高

5)白酒:量价有望齐升,业绩确定性高

高端白酒赛道最优,顺周期量价齐升为大概率。疫情后茅台终端价率先上涨为行业打开价格空间,随后五粮液和国窖价盘稳中有升。2021年茅台供需紧平衡的关系将成为常态,五粮液和国窖进入千元价格带之后,价格天花板依旧较高,量价齐升是大概率事件。白酒虽然当前估值已经位于高位,但是从历史表现来看,除非出现业绩超预期下滑,一般不会大幅杀估值,未来白酒估值大概率高位震荡,股价转为业绩驱动。

次高端白酒价格也带有望再次迎来跃迁机遇,次高端“高端化”趋势明显。地产酒的升级呈现出阶梯性上行趋势,上一轮升级从2016年开始,彼时安徽古井8年、今世缘的国缘系列迅速放量,进而引发了区域竞争格局的变化。本轮疫情过后,消费升级行在途中,500-600元价格带快速扩容。酒企在布局次高端价格带时,通常会选取两个产品分别定位在300-400元和500-600元,过去几年300-40元是放量产品,展望未来消费将向500-600元进阶。

6)电子:半导体高景气延续,消费电子创新不止

6)电子:半导体高景气延续,消费电子创新不止

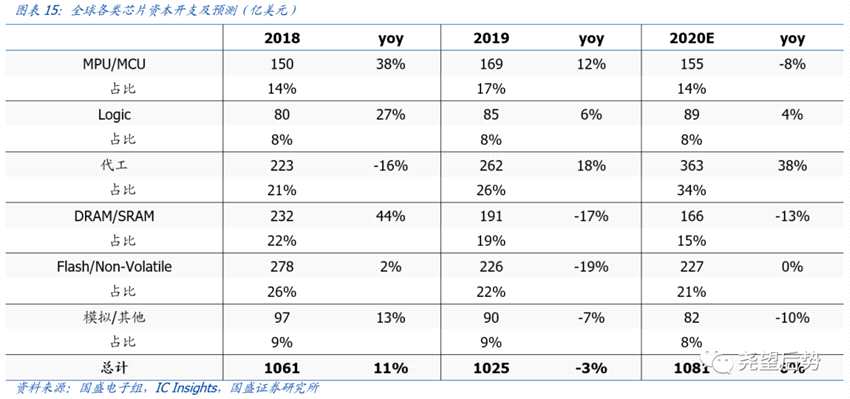

全球半导体景气度持续向上,随着疫情冲击的消退,下游需求也将快速释放。2020全球半导体资本开支开始恢复增长,根据IC Insights,VLSI,预计2020年代工Capex同比大幅增长 38%,目前存储投资已经开始全面恢复,预计2021年存储Capex同比增长约5%。另外,2021年全球半导体设备市场也有望创新高点,SEMI预计2020年全年设备市场恢复到2018年水平,2021年存储支出恢复、代工厂商扩产将拉动设备需求至705亿元新高,同比增长11.6%。

消费电子方面则渗透率不断加速,创新不止,延续高增。智能手机方面,国内5G渗透率不断加速,2020年10月国内手机市场总体出货量2615.3万部,同比下降27.3%,降幅环比收窄;然而10月中国5G手机出货量1676万部,占出货量64.1%,再创新高,10月上市5G新机型16款,占同期手机上市新机型数量的57.1%。TWS无线耳机增长势头不减,根据CounterpointResearch统计,TWS无线耳机的市场渗透率仅为15%, 2020年TWS无线耳机的出货量将达到2.3亿副,相对于2019年翻倍增长,随着蓝牙技术的升级、3.5mm耳机孔的取消以及体验感的提升,未来TWS耳机市场前景广阔。

2、把握“十四五”规划投资机会

2、把握“十四五”规划投资机会

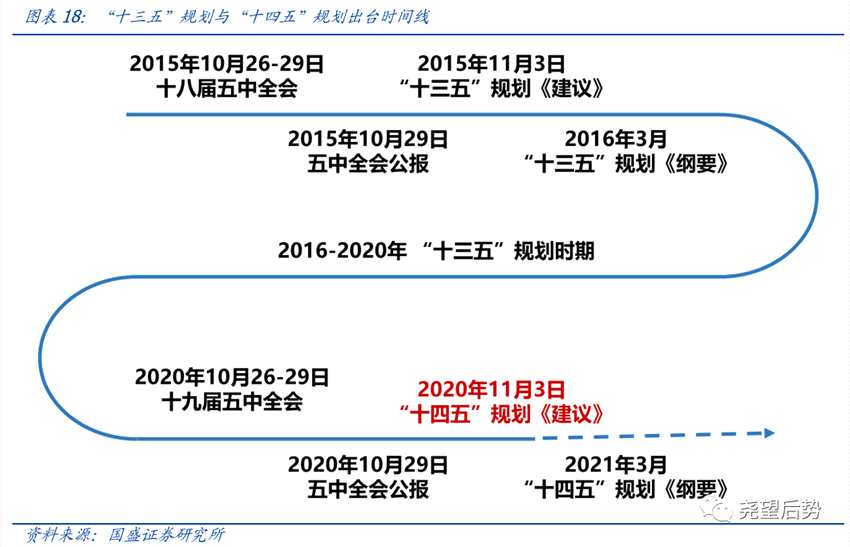

2020年11月3日,十九届五中全会通过的《**中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》(后称《建议》)发布。作为从全面建成小康社会向社会主义现代化国家迈进的第一个五年,“十四五”规划是具有里程碑意义的重要规划,其目标设定与发展战略对于未来五年甚至十五年的经济及产业发展具有举足轻重的指导意义。

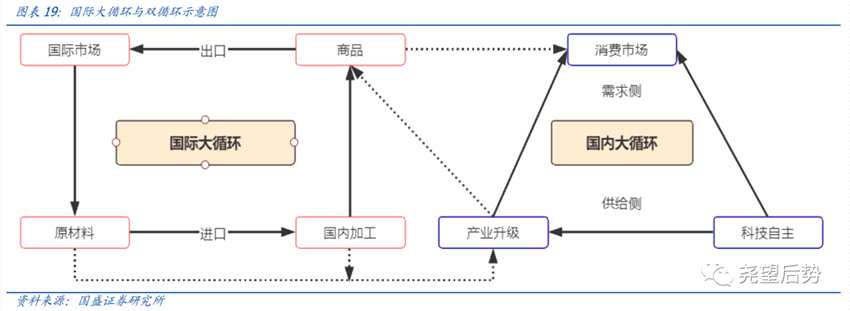

“十四五”规划中最大的亮点莫过于正式确立“以国内大循环为主体、国内国际双循环相互促进的新发展格局”。我们认为,科技自主、产业升级、促进消费将成为畅通双循环的三台发动机。

“十四五”规划中最大的亮点莫过于正式确立“以国内大循环为主体、国内国际双循环相互促进的新发展格局”。我们认为,科技自主、产业升级、促进消费将成为畅通双循环的三台发动机。

科技自主自强是双循环的源动力,“十四五”规划将科技创新提升到前所未有的高度。“十四五”规划十二项核心任务中,“坚持创新在我国现代化建设全局中的核心地位,把科技自立自强作为国家发展的战略支撑”居首,新提“科技自主自强”与“科技强国”。尤其是国际大循环受到威胁的情况下,实现自主可控,是构建完整的内循环链条的原始动力。换句话说,没有科技自主自强,内循环的链条是缺失的、根基是不牢固的、质量是不高的。

科技自主自强是双循环的源动力,“十四五”规划将科技创新提升到前所未有的高度。“十四五”规划十二项核心任务中,“坚持创新在我国现代化建设全局中的核心地位,把科技自立自强作为国家发展的战略支撑”居首,新提“科技自主自强”与“科技强国”。尤其是国际大循环受到威胁的情况下,实现自主可控,是构建完整的内循环链条的原始动力。换句话说,没有科技自主自强,内循环的链条是缺失的、根基是不牢固的、质量是不高的。

产业升级是双循环的加速器,“十四五”规划对实体经济和制造业的重视程度再度提升。“十四五”规划强调“坚持把发展经济着力点放在实体经济上”、“推进产业基础高级化、产业链现代化”、“保持制造业比重基本稳定”。我国产业链大而不强、部分环节薄弱或缺失,难以形成高质量内循环闭环。只有加快发展现代产业体系、推动经济体系优化升级,才能既保障国内产业链供应链安全,以更好地对抗外来的战略遏制,又提升国际产业链对我国的依存程度、加速产业升级双循环,以建立制造强国、质量强国。

促进消费是双循环的命脉,“十四五”规划重点突出形成强大的国内市场。“十四五”规划指出“加快培育完整内需体系”、“增强消费对经济发展的基础性作用”,“以创新驱动、高质量供给引领和创造新需求”。消费市场是内循环的基石,没有消费需求,内循环就失去了活力。用创新、升级去提升供给质量,用优化收入分配去提升消费能力与意愿,才能更好地发挥消费对于内部可循环的决定性作用。

根据新的目标和新的战略,“十四五”确立十二大战区布局,明确了科技创新、产业发展、国内市场、深化改革、乡村振兴、区域发展、文化建设、绿色发展、对外开放、社会建设、安全发展、国防建设等重点领域的思路和重点工作。

在“十四五”以国内大循环为主、国内国际双循环新发展格局指导下,结合政策力度、行业前景、增长空间等,我们梳理出三大投资主线。

在“十四五”以国内大循环为主、国内国际双循环新发展格局指导下,结合政策力度、行业前景、增长空间等,我们梳理出三大投资主线。

“科技强国”主线,包括三个主要领域。一为国产替代(半导体、高端医疗器械等),二为新基建(5G、物联网、工业互联网、云计算、IDC等),三为产业升级(新能源汽车产业链、高端制造、新材料等);

“新型消费”主线,包括三个主要领域。一为新零售(化妆品、零食、电商等),二为服务消费(医疗服务、教育、养老等),三为免税行业;

“平安中国”主线,兼顾传统与非传统安全。前者主要涉及国防军工(导弹、无人作战装备、军机、航空发动机、军工电子器件等),后者包括能源安全(新能源、储能等)等。

3、把握周期核心资产重估的阿尔法机会

3、把握周期核心资产重估的阿尔法机会

2020年度策略中,我们率先提出周期核心资产将在经济复苏拉动迎来历史性的价值重估。然而,由于疫情的冲击,国内经济复苏的节奏被打断。但当前,伴随全球经济开启共振复苏进程,周期核心资产的重估将继续展开。

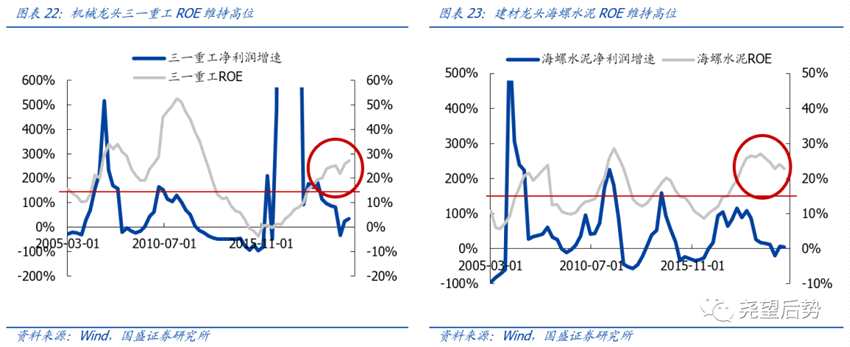

首先,周期核心资产基本面持续改善。一是全球经济共振复苏,周期核心资产基本面改善。二是行业格局优化,周期龙头穿越周期,增速下行、但ROE维持高位,“周期蓝筹化”特征愈发显着。

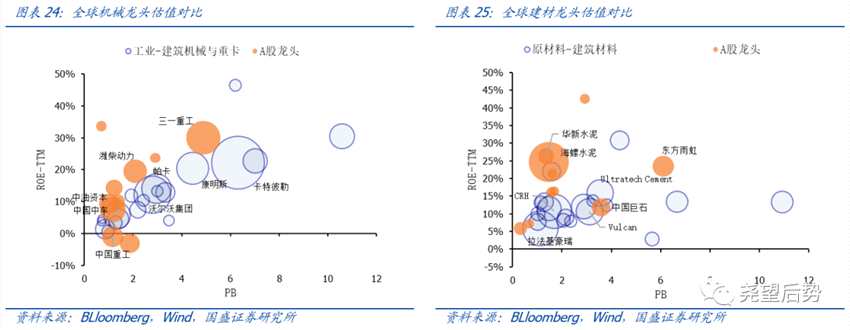

其次,周期核心资产价值重估仍在继续。A股消费核心资产龙头估值基本上与全球龙头接轨。而周期核心资产估值合理、盈利更优,与全球龙头相比更低,价值重估仍在继续。

其次,周期核心资产价值重估仍在继续。A股消费核心资产龙头估值基本上与全球龙头接轨。而周期核心资产估值合理、盈利更优,与全球龙头相比更低,价值重估仍在继续。

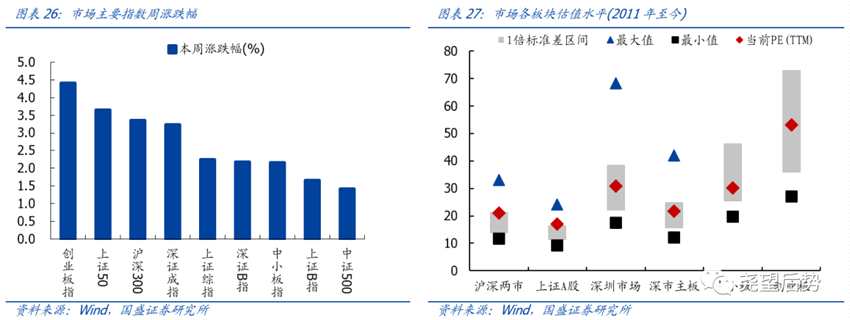

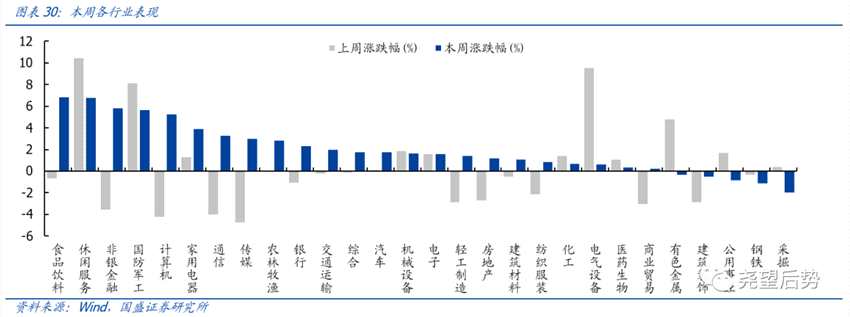

本周市场表现回顾

本周市场表现回顾

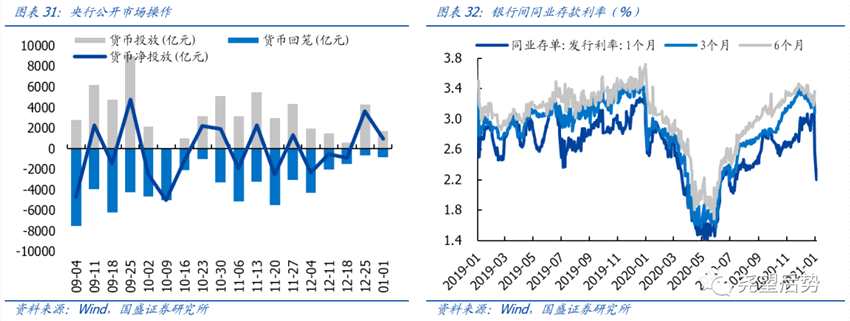

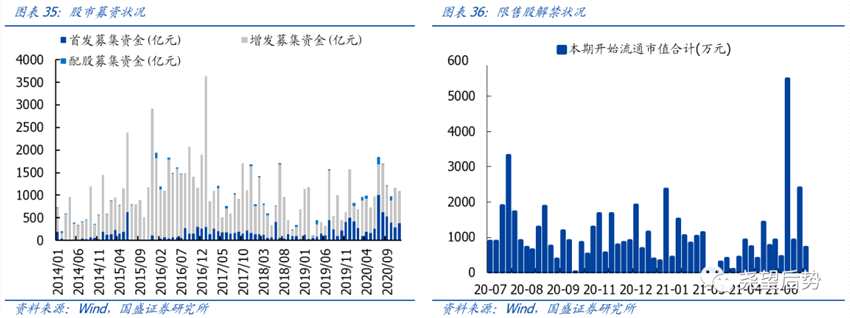

市场资金面状况

市场资金面状况

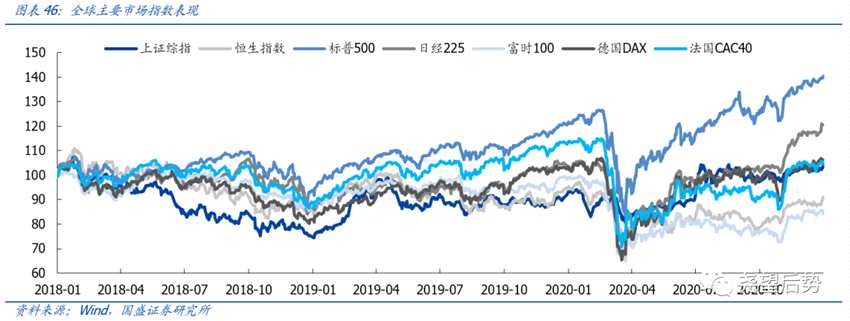

全球主要市场表现

全球主要市场表现

风险提示

风险提示

1、疫情发展超预期。2、宏观经济超预期波动。

升级,疫情