东北证券:危机重塑电气设备格局 迎行业底部配置良机

摘要: 对2008-2009、2011-2012、2018年531三次行业下行危机进行复盘,2020年面临的情况更接近2011-2012年。

对2008-2009、2011-2012、2018年531三次行业下行危机进行复盘,2020年面临的情况更接近2011-2012年。

供给过剩是核心矛盾:2011年新增产能集中投放,2012年欧盟补贴调整减缓需求增速,导致更长周期的供给出清,光伏供需错配严重。2019-2020年产能扩张加速,过剩问题显现,新冠疫情触发了需求弱化的黑天鹅,加剧供给过剩矛盾。

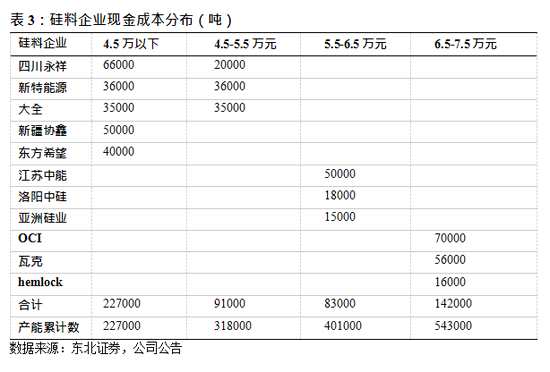

价格底击穿二线企业现金成本,股价先于价格见底:硅料生产稳定,产能投放周期长,可同步跟踪行业需求。2012年下半年硅料价格底跌破大全、协鑫现金成本,其开工率降至50%左右,但国外先进产能瓦克、OCI仍满产满销并盈利。硅料跌至2012年12月,2012年7月硅料股价已见底。我们预测本轮若单晶G1硅片价格跌至2.5元以下,perc电池价格跌至0.8元以下,多晶以及高成本单晶产能将出清。

需求边际改善是行业恢复上行核心,股价同步反应:2013Q2起企业开工率恢复,在利润依旧为负时硅料与组件企业股价2013Q2-2014Q1大涨。目前看疫情对光伏需求的影响可能会持续到Q3,产业链价格和开工率、组件月度出口变化是重点跟踪指标。

产业链竞争格局较2011-2012年优化,无需过度悲观:2011-2012年主流企业资产负债率高,美股直接融资能力有限,拉长周期底部恢复时间。当前国内硅料龙头通威、大全成本优势突出,海外产能陆续退出市场;单晶硅片环节隆基中环双寡头格局稳定;电池、组件环节竞争相对激烈,具备更强成本优势和融资能力的企业抗风险能力更强。

降本增效是发展核心,危机加速技术更迭:2012-2014年行业产能及资本均集中在多晶,危机后扩产速度放缓且继续集中在多晶,2015年单晶市占率被挤压至不到20%。隆基在行业低谷持续研发投入降本增效和扩产,在需求启动后填补了之前出清的产能空间,周期底部坚持新技术研发和投入的企业或会成为下一个周期的领军者。每一次行业危机带来的供需格局重塑,都是最好的配置机会。

推荐标的:产业链格局持续优化的龙头通威股份、隆基股份、福莱特;新技术前瞻布局的企业通威股份、东方日升。

风险提示:疫情影响需求时间超预期,产业链价格跌幅超预期

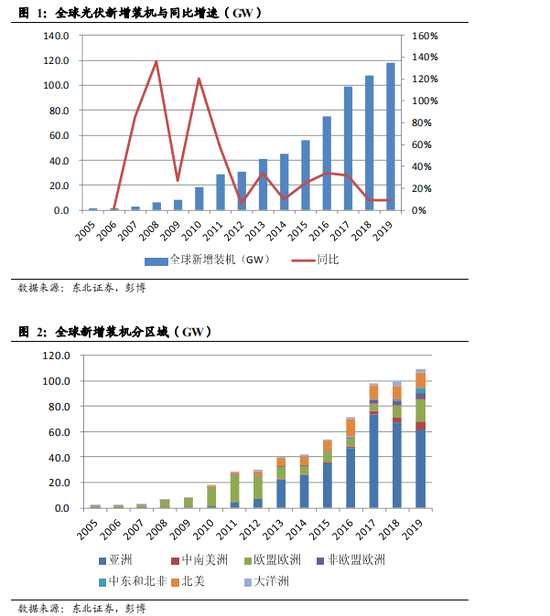

1. 光伏装机在周期波动中成长

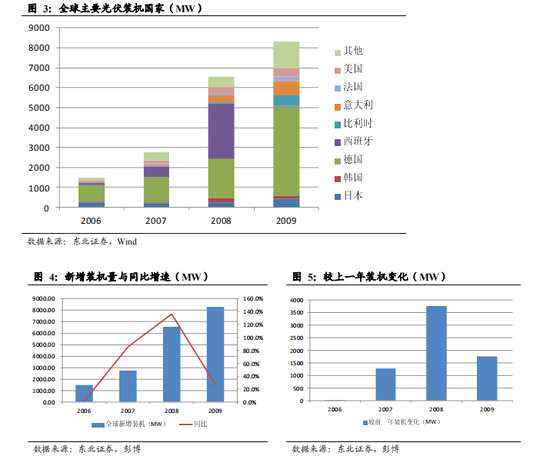

全球光伏装机经历 2006-2009 年,2010-2013 年,2014-2018 年三轮大周期。第一轮周期 2006-2009 年,由欧洲光伏政策驱动,硅料价格暴涨至 2008 年达到顶峰,以金融危机,欧洲装机稳定结束。

第二轮周期 2010-2013 年,其中 2010-2011 年欧洲光伏装机需求快速提升,企业在盈利快速增长的情况下资本扩张加速,产能释放与欧债危机需求下行结合,叠加欧美双反,行业经历 2012-2013 年 2 年低迷期,导致行业大洗牌,历史包袱持续时间长。

第三轮2014年起,由中国市场政策驱动,2017年中国需求峰值占全球需求50%。2018 年国内 531 政策后产业链大降价,海外需求多点开花,光伏进入平价新周期。

2. 2006-2009 年周期复盘

2. 2006-2009 年周期复盘

第一轮周期行业装机以欧洲市场为主导,最大装机市场为德国跟西班牙。2009年受金融危机影响,全球装机增速大幅趋缓,西班牙市场 2008 年占全球总需求 30%以上,2009 年西班牙装机需求基本消失。需求增速快速下降和产能投放造成供需失衡,硅料价格 2009 年跌至阶段低点。

2.1. 政策驱动因素

2.1. 政策驱动因素

2000 年 4 月 1 日,德国可再生能源法(EEG2000)生效,成为德国推动可再生能源发电的最主要政策。

2005 年西班牙政府实施可再生能源固定上网电价政策,固定上网电价 0.44 欧/kwh。2005 年意大利政府光伏补贴生效,大型光伏专案 FIT 最高能达到 0.49 欧/kwh。

2.2. 硅料暴利下产能加速扩张

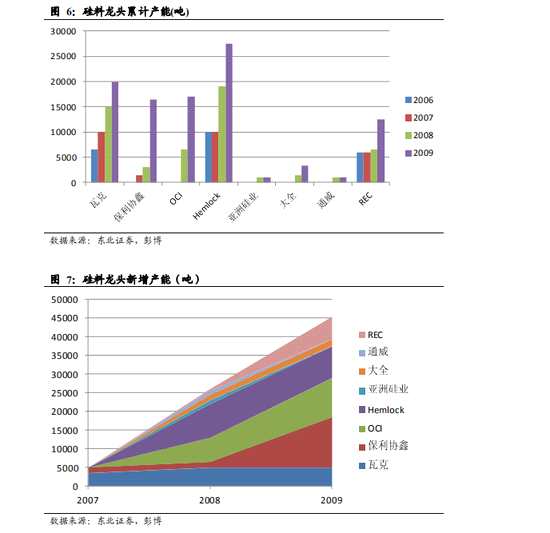

硅料第一轮产能扩张周期以德国与美国企业为主。在 2007 年前硅料价格暴涨的情况下,企业扩产意愿增强,硅料建设周期在 2 年左右,因此 2008-2009 年是硅料产能释放高峰(金麒麟分析师)。2008 年多晶硅料价格暴跌,由最高超过 400 美元/公斤暴跌至 2009年约 40 美元/公斤的水平,光伏产业上游主要原材料价格的暴跌引发了行业的第一次巨幅波动。

2.3. 周期总结

2.3. 周期总结

欧盟国家对光伏发电的补贴是这一轮周期启动的主因,硅料价格暴涨导致硅料产能在 2007-2009 年实现 3 倍以上增长,需求端增速无法跟上硅料产能扩张的速度。这一周期单一国家政策对于行业装机影响大,行业快速见底后在 2009-2010 年盈利能力快速修复,国内企业在这一周期尚未成为主流企业。

3. 2010-2013 年危机复盘

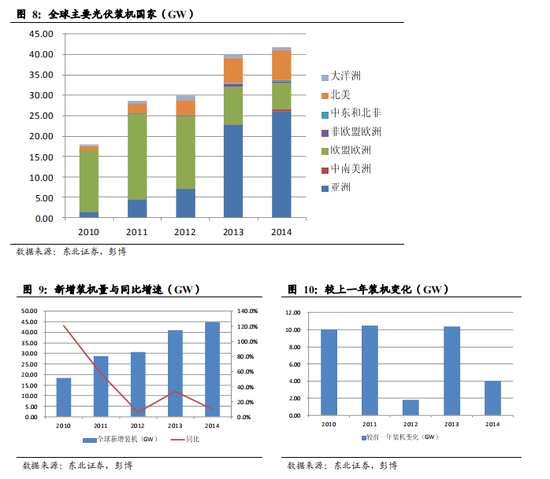

2011 年以前,欧洲市场占全球光伏市场份额的 70%以上,行业形成了过度依赖单一市场的不均衡格局。受欧债危机影响,2010 年后部分欧洲国家下调了补贴力度,欧洲市场 2012 年出现下滑并导致全球市场需求增速放缓,成为引发第二次行业大幅波动的直接原因。同时在 2009 年受金融危机影响光伏需求增长停滞后,2010-2011 年需求重回高增长,行业盈利快速恢复,扩产速度加快,产能释放与需求停滞在 2012-2013 年充分体现,供给过剩的情况下欧美发起对国内光伏组件企业的双反,进一步加剧行业波动。

3.1. 多晶硅价格为行业景气度指标

3.1. 多晶硅价格为行业景气度指标

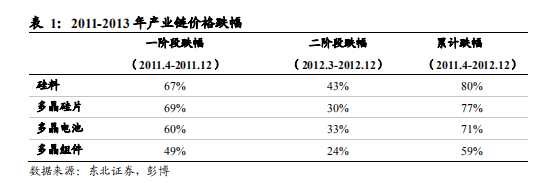

多晶硅是判断光伏行业景气度波动最好指标,产能的产出量刚性,已运行产能的生产成本在生命周期内无重大变化,新建产能需要 2 年左右的时间才能投产。多晶硅价格从 2011 年 4 月开始下跌,到 2011 年 12 月见阶段底,价格持续下行至见底的 8 个月里,多晶硅价格从最高 79 美元/kg 跌至最低 26 美元/kg,区间最大跌幅 67%。之后价格企稳至 2012 年 3 月开始第二轮下跌,到 2012 年 12 月见底,价格持续下行至见底 10 个月中,多晶硅价格从最高 28 美元/kg 跌至 16 美元/kg,区间最大跌幅43%。完整的价格下跌周期从 2011 年 4 月至 2012 年 12 月,见底所花时间 21 个月,区间最大跌幅 80%。2012 年底至 2013 年底多晶硅料价格基本稳定在 16-18 美元/kg。2013 年底至 2014 年 5 月,硅料价格由 18 美元/kg 最高上涨至 22 美元/kg,区间最大涨幅 25%左右。

其余产业链环节的价格见底时间以及见底所花时间与多晶硅一致,跌幅有一定差异。电池与组件跌幅相对较小,但在阶段底部后价格弹性低,在多晶硅价格趋稳略有上升后,组件价格依旧稳中有跌。电池与组件产能扩张快,技术进步与成本下降能够线性体现,因此 2014 年价格稳中有跌时盈利能力依旧保持稳定。

其余产业链环节的价格见底时间以及见底所花时间与多晶硅一致,跌幅有一定差异。电池与组件跌幅相对较小,但在阶段底部后价格弹性低,在多晶硅价格趋稳略有上升后,组件价格依旧稳中有跌。电池与组件产能扩张快,技术进步与成本下降能够线性体现,因此 2014 年价格稳中有跌时盈利能力依旧保持稳定。

3.2. 股价下跌与产业链价格下跌的关系

3.2. 股价下跌与产业链价格下跌的关系

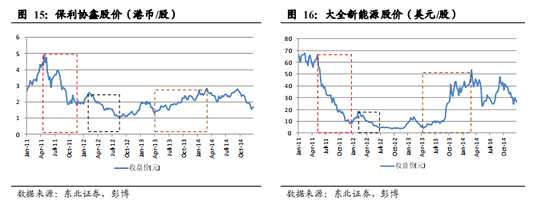

多晶硅企业股价下跌时间点与多晶硅价格下跌时间点一致,但持续时间有差异,急跌阶段两者持续时间一致,股价跌幅与价格跌幅相近,弱反弹与持续下跌阶段股价波动强于多晶硅价格波动,且股价表现领先价格表现。

2011 年 4 月至 12 月,硅料经历第一阶段价格急跌,跌幅为 67%。多晶硅企业股价下跌持续时间与硅料价格下跌时间基本一致。大全新能源从 2011 年 5 月开始下跌,2011 年 12 月多晶硅价格见阶段底时大全股价也是阶段底,期间最大跌幅 88%。保利协鑫从 2011 年 5 月见顶后快速下跌,2011 年 11 月见阶段底,期间最大跌幅近65%。

2011 年 12 月-2012 年 3 月,硅料价格由 26 美元/kg 反弹至 28 美元/kg,反弹幅度不到 10%。多晶硅企业股价表现领先于价格,保利协鑫股价从 2011 年 11 月底部反弹至 2012 年 2 月阶段顶部,最大反弹幅度 43%,反弹持续时间 11 周。大全股价2011 年 12 月底部反弹至 2012 年 2 月阶段顶部,最大反弹幅度 123%,反弹持续时间 8 周。

2012 年 3 月-12 月,硅料价格由 28 美元/kg 跌至底部 16 美元/kg,跌幅 43%,价格下行至见底时间 10 个月。多晶硅企业股价跌幅大于价格跌幅,股价见底时间领先价格见底时间半年左右。保利协鑫 2012 年 2 月-8 月股价持续下跌,最大跌幅57%,大全 2012 年 2 月-7 月持续下跌,最大跌幅 77%。

多晶硅行业回暖期,股价上涨较行业价格回暖提前,开工率提升是信号,进入硅料涨价兑现期,股价高位震荡。2013 光伏需求回暖,2013 年一季度多晶硅价格小幅上涨,多晶硅企业经营边际改善,一季度硅料企业股价快速反弹,但由于硅料涨价仅维持一个季度,多晶硅企业股价仅上涨 2 个月后在 2013 年 4 月又回到低点附近。

多晶硅行业回暖期,股价上涨较行业价格回暖提前,开工率提升是信号,进入硅料涨价兑现期,股价高位震荡。2013 光伏需求回暖,2013 年一季度多晶硅价格小幅上涨,多晶硅企业经营边际改善,一季度硅料企业股价快速反弹,但由于硅料涨价仅维持一个季度,多晶硅企业股价仅上涨 2 个月后在 2013 年 4 月又回到低点附近。

2013 年二季度起,多晶硅企业开工率回升,生产成本持续下降,盈利环比持续改善,2013 年四季度硅料涨价,2014 年 1 月海关对美国、韩国多晶硅裁定双反,2014年一季度前多晶硅企业将涨价和双反影响兑现完毕。保利协鑫 2013 年 4 月-2014 年 3 月区间最高涨幅 120%,大全 2013 年 4 月-2014 年 3 月区间最高涨幅 1200%。

3.3. 价格底部的形成与见底信号

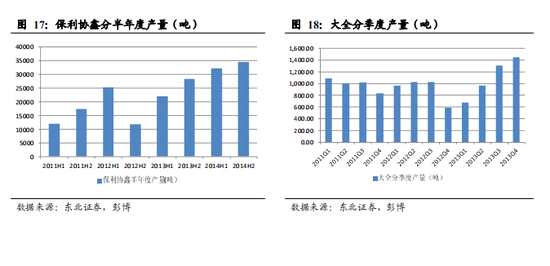

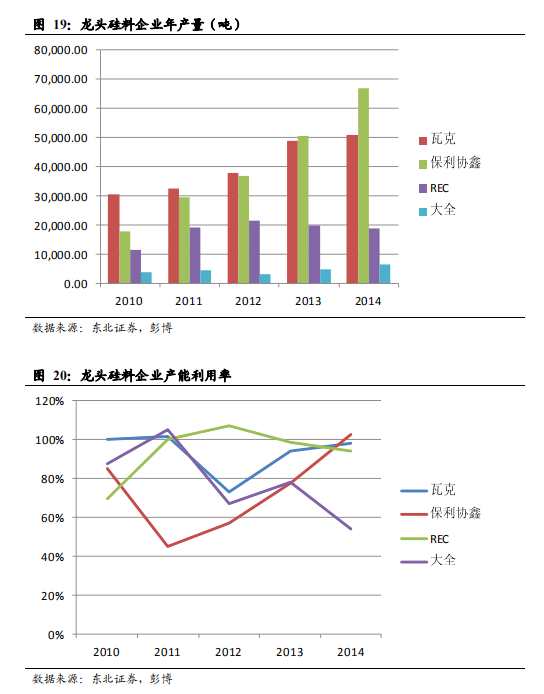

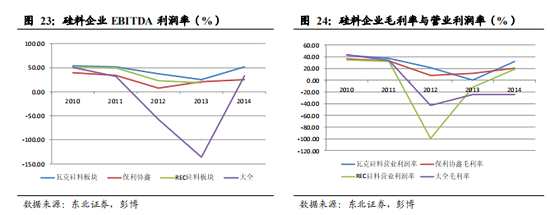

多晶硅行业在 2012-2013 年经历最困难的时刻,2012 年下半年至 2013 年上半年大全与保利协鑫开工率下降,瓦克与 REC 产能依旧开满,但盈利能力受到大幅影响。海外企业 OCI 未拆分多晶硅板块无法测算盈利,公司整体盈利,瓦克 2012 年多晶硅板块营业利润率 21.2%,2013 年营业利润率 0.1%,依旧维持盈利。其余多晶硅料企业在 2012-2013 年均出现亏损。

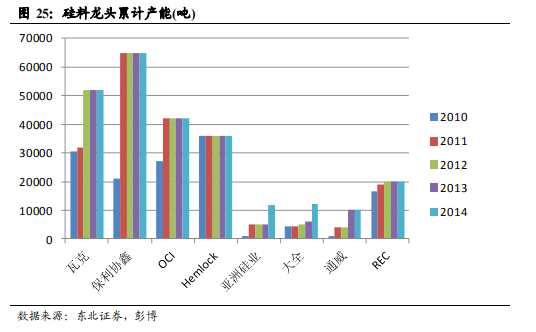

2012-2H 到 2013-1H,多晶硅行业进入最困难时间段,保利协鑫与大全产能利用率降低至 50%左右,股价在减产时间点前后见底,硅料价格在减产半年后见底。瓦克与 REC 在 2012-2013 年产能维持满产状态。保利协鑫与大全的产能利用率 2013年开始回暖,2013 年下半年恢复正常产能。保利协鑫 2011 年下半年投产 4 万吨,瓦克 2012 年 5 月投产 2 万吨,大全 2014 年二季度投产 6000 吨,对当年名义产能利用率造成影响。

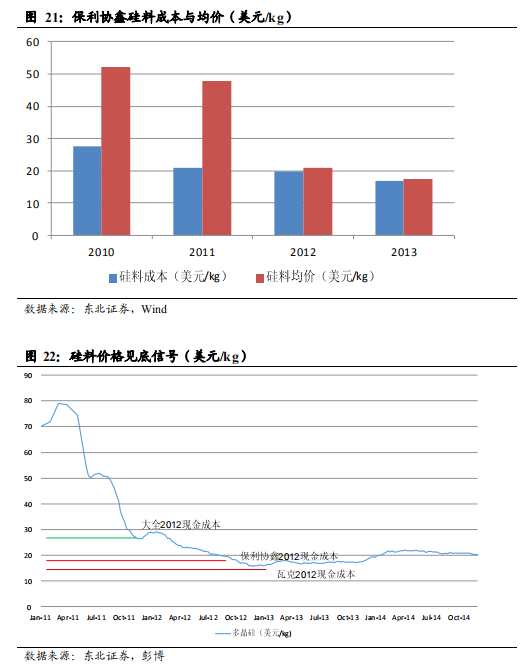

从价格见底角度看,硅料价格击穿国内保利协鑫和大全的现金成本见底。保利协鑫 2012 年多晶硅料生产成本 19.7 美元/kg,由于下半年开工率降低,单 kg 折旧提升,考虑到技术进步降本,预计下半年生产成本与上半年接近。2012 年保利协鑫折旧 22.3 亿元,其中包含 8GW 多晶硅片产能的折旧,归属于硅料的折旧预计在 15亿以上,2012 年合计生产 3.7 万吨,对应折旧为 4-5 元/kg,约 0.7 美元/kg。公司 2012年销售+管理费用 16 亿元,财务费用 19 亿元,合计对应成本约 9.5 元/kg,约 1.5 美 元/kg,但测算多晶硅的三费需要扣减分摊到硅片板块和其他板块的费用。扣减折旧与三费后公司硅料成本约 17-18 美元/kg,较硅料最低点 16 美元/kg 高 1-2 美元/kg。大全 2013Q1 生产成本低于 20 美元/kg,2013Q3 生产成本 15.2 美元/kg,与保利协鑫成本较为接近。因此这轮多晶硅的价格见底以击穿二线企业现金成本,二线企业减产至 50%产能利用率为标志。

从价格见底角度看,硅料价格击穿国内保利协鑫和大全的现金成本见底。保利协鑫 2012 年多晶硅料生产成本 19.7 美元/kg,由于下半年开工率降低,单 kg 折旧提升,考虑到技术进步降本,预计下半年生产成本与上半年接近。2012 年保利协鑫折旧 22.3 亿元,其中包含 8GW 多晶硅片产能的折旧,归属于硅料的折旧预计在 15亿以上,2012 年合计生产 3.7 万吨,对应折旧为 4-5 元/kg,约 0.7 美元/kg。公司 2012年销售+管理费用 16 亿元,财务费用 19 亿元,合计对应成本约 9.5 元/kg,约 1.5 美 元/kg,但测算多晶硅的三费需要扣减分摊到硅片板块和其他板块的费用。扣减折旧与三费后公司硅料成本约 17-18 美元/kg,较硅料最低点 16 美元/kg 高 1-2 美元/kg。大全 2013Q1 生产成本低于 20 美元/kg,2013Q3 生产成本 15.2 美元/kg,与保利协鑫成本较为接近。因此这轮多晶硅的价格见底以击穿二线企业现金成本,二线企业减产至 50%产能利用率为标志。

在价格底部,企业资本开支预期放缓。大全 2011 年末产能 4300 吨,2011 年报披露计划 2012 年三季度前新建 2 阶段 3000 吨产能,2013 年底前新建 3 阶段 3000吨产能。实际 2012 年无新增投产,2012 年报披露计划 2013 年末实现 9300 吨产能。2013 年报披露年末产能 6150 吨,计划 2014 年提升至 12150 吨。2014 年末产能 6150吨,并全部搬迁至新疆,2015 年二季度提升至 12150 吨。实际投资进度较 2011 年预期放缓 2 年左右。

见底情况下龙头瓦克依旧能够维持盈利,2013 年瓦克盈利低点 EBITDA 利润率25.3%,营业利润率为 0%。2013 年全球光伏装机需求复苏,全年新增装机 41GW,同比增长 34%,硅料价格企稳小幅回升,2013 年下半年保利协鑫实现扭亏为盈。

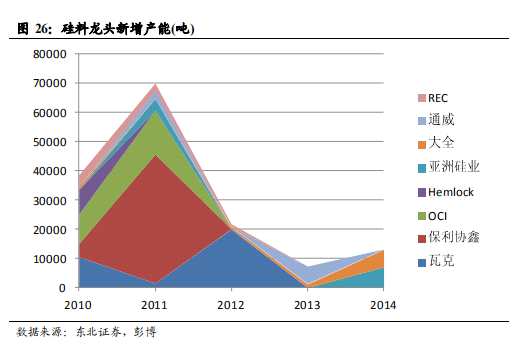

2010-2013 年这轮周期硅料价格与企业盈利剧烈波动,主要原因在于企业资本开支和产能投放的进度和需求的错配。2013 年硅料行业新增产能达到低点,硅料价格也在低点持续半年。随着需求的复苏,2014 年起硅料企业盈利能力与资本开支回归正常。且由于硅料产能投放周期较长,2014-2015 年硅料新增产能有限,硅料盈利能力持续提升,盈利改善持续至 2017 年。

2010-2013 年这轮周期硅料价格与企业盈利剧烈波动,主要原因在于企业资本开支和产能投放的进度和需求的错配。2013 年硅料行业新增产能达到低点,硅料价格也在低点持续半年。随着需求的复苏,2014 年起硅料企业盈利能力与资本开支回归正常。且由于硅料产能投放周期较长,2014-2015 年硅料新增产能有限,硅料盈利能力持续提升,盈利改善持续至 2017 年。

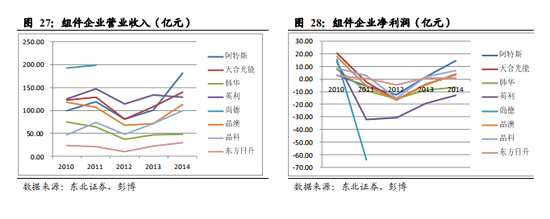

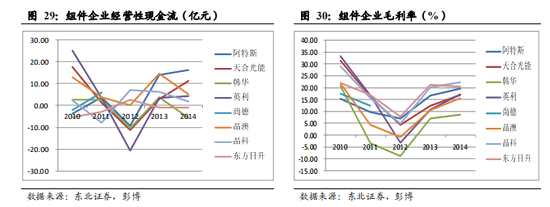

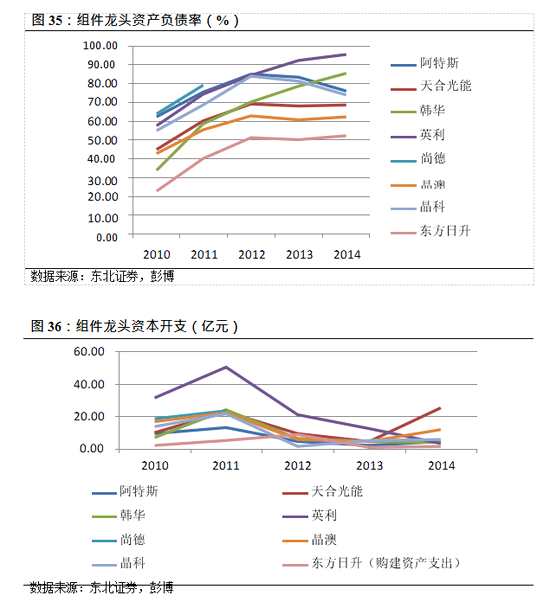

电池与组件环节价格波动幅度低于硅料,但在需求下行期收入和盈利能力受到冲击较大。2010 年行业需求同比增长 120%至 18GW,组件企业净利润与现金流都达到高位,导致企业扩张意愿强烈,资本开支滞后利润与现金流高点一年,2011 年组件企业资本开支达到高峰,而 2012 年全球装机仅同比增长 6%至 30GW,产能扩张导致组件供过于求严重,组件价格下跌龙头企业毛利率持续下行,2012 年龙头企业毛利率均降至 10%以内。

电池与组件环节价格波动幅度低于硅料,但在需求下行期收入和盈利能力受到冲击较大。2010 年行业需求同比增长 120%至 18GW,组件企业净利润与现金流都达到高位,导致企业扩张意愿强烈,资本开支滞后利润与现金流高点一年,2011 年组件企业资本开支达到高峰,而 2012 年全球装机仅同比增长 6%至 30GW,产能扩张导致组件供过于求严重,组件价格下跌龙头企业毛利率持续下行,2012 年龙头企业毛利率均降至 10%以内。

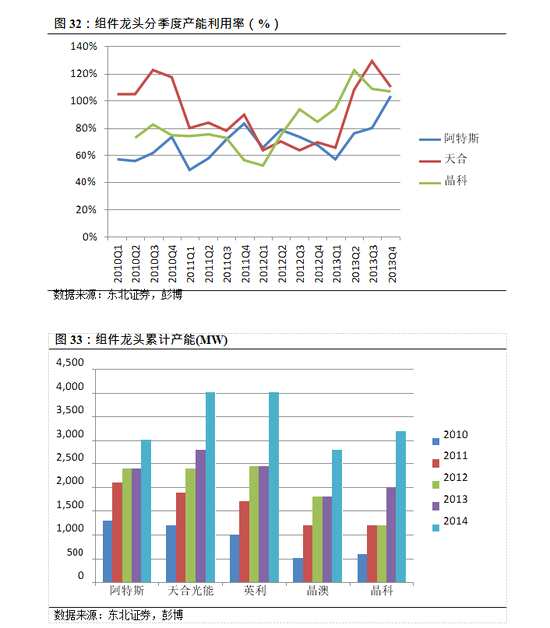

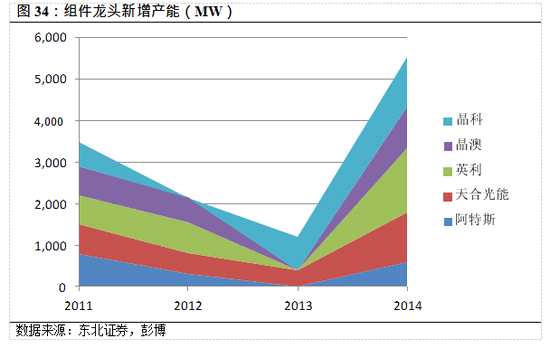

2011 年晶科、阿特斯、天合组件产能较 2010 年均有翻倍左右增长,但实际产量增长有限,产能利用率持续下降,2011-2012 年产能利用率维持在 60%-80%的区间,2013 年 2 季度起产能利用率提升至 100%左右。与硅料类似,龙头企业新增产能 2011 年是高位,之后逐年下滑至 2013 年,但组件技术进步与投产速度较快,单位资本开支低,因此 2014 年组件龙头几家企业的合计新增产能大于 2011 年。组件企业毛利率在 2014 年恢复至 15%-20%的稳定水平。股价角度,组件龙头企业股价主要都在 2012 年 3 季度见底,与组件价格下跌见底的时间点接近,股价反弹主要集中于 2013 年 2-4 季度。2013 年 2 季度,组件龙头企业产量、产能利用率、毛利率环比改善显着,盈利能力恢复趋势确定,股价提前反应基本面向好趋势,2014 年全年业绩兑现,组件龙头股价震荡为主。

2011 年晶科、阿特斯、天合组件产能较 2010 年均有翻倍左右增长,但实际产量增长有限,产能利用率持续下降,2011-2012 年产能利用率维持在 60%-80%的区间,2013 年 2 季度起产能利用率提升至 100%左右。与硅料类似,龙头企业新增产能 2011 年是高位,之后逐年下滑至 2013 年,但组件技术进步与投产速度较快,单位资本开支低,因此 2014 年组件龙头几家企业的合计新增产能大于 2011 年。组件企业毛利率在 2014 年恢复至 15%-20%的稳定水平。股价角度,组件龙头企业股价主要都在 2012 年 3 季度见底,与组件价格下跌见底的时间点接近,股价反弹主要集中于 2013 年 2-4 季度。2013 年 2 季度,组件龙头企业产量、产能利用率、毛利率环比改善显着,盈利能力恢复趋势确定,股价提前反应基本面向好趋势,2014 年全年业绩兑现,组件龙头股价震荡为主。

3.4. 政策影响依旧是周期重要因素

3.4. 政策影响依旧是周期重要因素

2010 年欧盟光伏装机 14.9GW,同比增长 130%,行业过热发展导致几个装机大国 2011 年开始逐步下调光伏补贴。包括德国 2011 年分 4 月和 7 月将电价分别下调 15%和 25%,法国 2010 年 12 月叫停新建大型地面电站项目,意大利 2011 年产能超过 5MW 的太阳能系统,将每 4 个月被削减补贴,一直到电价下调 30%,而 2012年及 2013 年新的太阳光电系统安装则采取一次性下调 6%电价。

在补贴退坡的驱动下,2011 年欧盟装机达到抢装高峰,合计装机 21GW,同比增长 41%。2012 年欧盟光伏新增装机 17.7GW,同比下降 16%。2012 年国内光伏制造企业产能已经大幅释放,供过于求造成了产品价格快速下降,欧美开始对国内光伏企业进行双反政策。

2012 年 7 月欧盟对国内出口的太阳能电池和组件发起双反调查,对欧盟的双反涉案金额达到 210 亿欧元,2013 年 6 月初步裁决从 6 月 6 日起对中国产光伏电池组件征收 11.8%临时反倾销税,在 2013 年 7 月达成最低限价(MIP)协议。

2011 年 11 月美国对中国光伏产品发起双反调查,2012 年 5 月初步裁决对国内光伏对美出口企业征收 31.4%-249.9%的临时反倾销税,2012 年 10 月终裁双反税, 倾销税幅度为 18.3%-249.9%,补贴税幅度为 14.8%-16.0%。2014 年美国对中国光伏产品进行二次双反,2014 年 12 月终裁中国光伏企业倾销税幅度 26.7%-165.1%,补贴税幅度 27.6%-49.8%。

本轮周期欧美双反是补贴下降,需求停滞后产业供需失衡后的结果,双反加剧了行业的动荡,减缓了国内光伏企业从周期底部走出的速度。2013 年 7 月,国内发布《关于促进光伏行业健康发展的若干意见》,在 2013 年 8 月发布光伏上网标杆电价,标志着光伏产业发展和行业需求重心由欧洲转移到了国内,国内装机占比不断提升,2017 年国内装机占比达到全球需求 50%的高点。

3.5. 周期底部加速龙头企业与新技术的更迭

光伏行业 2013 年起逐步走出低谷期,但这一轮行业周期对于行业格局和技术路线的变迁产生深远的影响。除了上游硅料环节外,2010-2013 年光伏龙头企业以一体化厂商为主,2010 年行业需求快速增长带来企业盈利与现金流的快速增长,资本开支 2011 年达到顶峰。在 2011-2013 年的行业下行周期,重资产带来的盈利与现金流压力更大,龙头企业平均资产负债率增长至 70%-80%。2007-2010 年美股市场对于光伏较为认可,企业融资较为顺畅,而 2011-2012 年行业大幅波动,且叠加欧美双反政策后,美股市场上光伏企业较难通过直接融资方式募资。

2011 年之后至今表中几家美股上市的企业仅阿特斯 2014 年增发募资 1 亿美元,英利 2014 年增发募资 0.875 亿美元。晶科历史包袱相对较轻,融资更顺畅,2014-2019年完成 3 次再融资,合计募资金额 2.63 亿美元,但与国内上市龙头隆基和通威百亿以上资本市场融资相比相差较多。

在资产负债率 70%以上,再融资渠道不顺畅的情况下,美股上市的一体化龙头企业需要花较长时间走出供给过剩的泥潭,光伏行业持续降本和技术进步是核心, 一体化企业老产能包袱与资金约束成为发展制约,龙头地位逐渐被国内新兴企业追赶。

在资产负债率 70%以上,再融资渠道不顺畅的情况下,美股上市的一体化龙头企业需要花较长时间走出供给过剩的泥潭,光伏行业持续降本和技术进步是核心, 一体化企业老产能包袱与资金约束成为发展制约,龙头地位逐渐被国内新兴企业追赶。

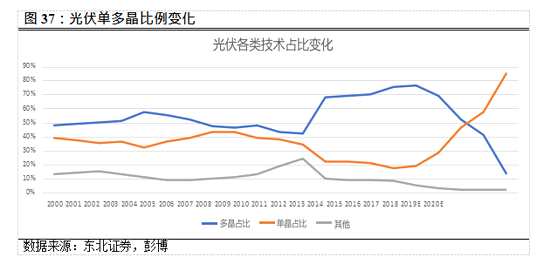

2010-2013 年光伏行业产能扩张集中在多晶环节,多晶市占率在 2015-2016 年达到顶峰的 70%-80%。多晶庞大的存量产能和当时较低的成本使行业在新技术方面进步动力不足,资产负债率高、直接融资难也是行业内龙头企业技术进步的制约。隆基 2012 年上市后无存量包袱,坚持单晶技术路线,且融资能力强对企业发展形成充分支撑,2012-2019 年合计直接融资 147 亿,在 2016 年起单晶替代进程加速,随着成本的持续下降和高效路线的认可度提升,单晶市占率 2019 年起超越多晶,2020 年有望占 85%以上市场份额。

2010-2013 年光伏行业产能扩张集中在多晶环节,多晶市占率在 2015-2016 年达到顶峰的 70%-80%。多晶庞大的存量产能和当时较低的成本使行业在新技术方面进步动力不足,资产负债率高、直接融资难也是行业内龙头企业技术进步的制约。隆基 2012 年上市后无存量包袱,坚持单晶技术路线,且融资能力强对企业发展形成充分支撑,2012-2019 年合计直接融资 147 亿,在 2016 年起单晶替代进程加速,随着成本的持续下降和高效路线的认可度提升,单晶市占率 2019 年起超越多晶,2020 年有望占 85%以上市场份额。

4. 2018 年“531”-2019 年,需求急跌急起,进入平价周期

4. 2018 年“531”-2019 年,需求急跌急起,进入平价周期

2018 年国内 531 政策造成国内需求急刹车,3 季度需求进入真空期,产业链价格快速下调,2018 年 5 月-7 月,多晶硅价格下跌 33%,,硅片与电池片两个月内下跌 30%,组件下跌 20%。

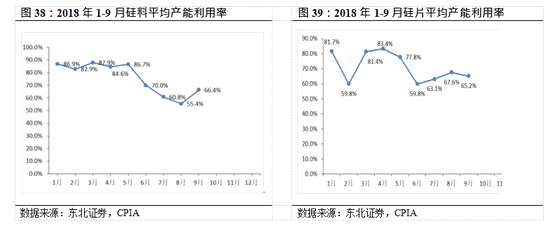

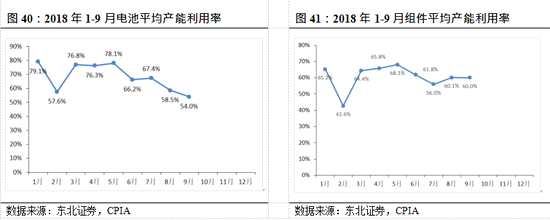

4.1. 产能利用率下降,龙头巩固优势

需求真空期对于企业盈利能力和开工率造成较大压力,三季度行业平均开工率降至 60%-70%。但与 2010-2013 周期不同,本轮周期持续时间短,龙头竞争格局相对稳定,融资能力优秀。在行业低谷期隆基配股募资 38 亿,通威可转债融资 50 亿, 在行业下行洗牌阶段,龙头企业保持稳定扩产节奏,巩固竞争优势,中小企业在开工率和毛利率下降的情况下,成本和现金都有较大压力,退出加速。

4.2. 单晶渗透率加速提升

4.2. 单晶渗透率加速提升

从技术路线角度,“531”后加速了单晶替代的进程。随着海外平价市场的兴起,高效产品的应用领域增加。而在 2018 年下半年价格快速下降后,多晶产业链成本压力较大,多晶产业链各环节降价幅度均大于单晶,在持续降价的压力下,多晶硅片中小企业基本全部退出,电池片不断改成单晶 PERC 产线,单晶产业链渗透率快速提升。

4.3. 海外需求快速转暖,企业盈利恢复

4.3. 海外需求快速转暖,企业盈利恢复

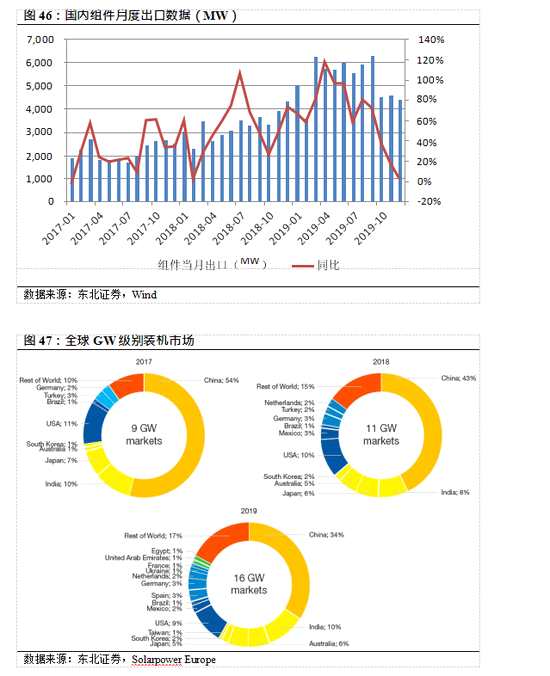

2018 年 9 月,欧盟对国内组件实施的最低限价(MIP)政策到期取消,9 月 4日起恢复正常,5 年保护期内并未对国内企业主导光伏行业的格局造成变化。随着组件 6-7 月快速降价 20%以及贸易政策的变化,国内组件出口自 2018 年 9 月起持续增长。经过 18 年这轮短周期带来的快速降价,海外光伏市场进入平价周期,新兴装机市场持续涌现。

2018 年国内实现组件出口 41GW,出口金额 130 亿美元,2019 年国内实现组件出口 66.6GW,同比增长 62%,实现出口金额 173 亿美元,同比增长 33%,区域分布不断多元化,新兴市场占比提升。

2018 年国内实现组件出口 41GW,出口金额 130 亿美元,2019 年国内实现组件出口 66.6GW,同比增长 62%,实现出口金额 173 亿美元,同比增长 33%,区域分布不断多元化,新兴市场占比提升。

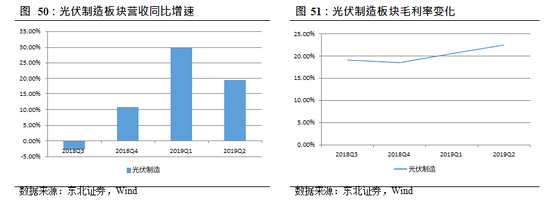

2018 年“531”后的周期是一轮需求急跌急起的快周期,光伏行业用 2 个季度走出低谷并进入新一轮发展高峰。板块营收在 2018 年 3 季度同比负增长后自 4 季度起马上重回增长,2019 年增速加快。板块毛利率 2018Q3-Q4 有所下降,2019 年起顺利恢复,2019 年单晶产业链除了 PERC 电池上半年供不应求价格上涨,下半年快速下跌以外,其余各环节价格均维持稳定,龙头企业营收与毛利率均有较好表现。

2018 年“531”后的周期是一轮需求急跌急起的快周期,光伏行业用 2 个季度走出低谷并进入新一轮发展高峰。板块营收在 2018 年 3 季度同比负增长后自 4 季度起马上重回增长,2019 年增速加快。板块毛利率 2018Q3-Q4 有所下降,2019 年起顺利恢复,2019 年单晶产业链除了 PERC 电池上半年供不应求价格上涨,下半年快速下跌以外,其余各环节价格均维持稳定,龙头企业营收与毛利率均有较好表现。

4.4. 国内产量占比持续提升

4.4. 国内产量占比持续提升

周期更替以及政策的变化对行业发展和企业经营有较大的影响,但国内对光伏产业的主导地位不断提升,光伏行业的发展核心在于降本增效,从补贴政策周期走出后进入平价新周期,度电成本的持续下降是行业需求增长的动力来源。国内光伏企业在生产成本、产业研发等方面已经全球领先,由上一轮周期的两头在外变成了国内主导产业发展。2018 年除硅料环节外,其余产业链各环节国内产量占比均已达到 80%左右,而硅料随着国内低成本产能的 不断投产,海外高成本产能的退出,在2-3 年内国内企业产量占比也将达到 80%以上。

5. 2020 年光伏疫情对产业链影响

5. 2020 年光伏疫情对产业链影响

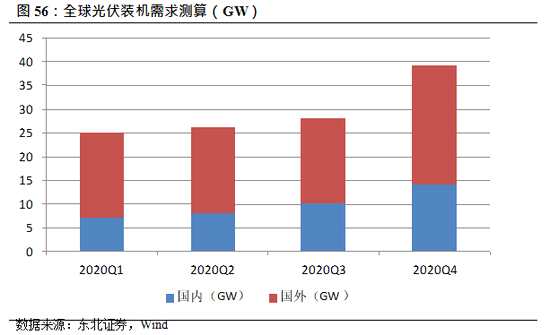

在疫情之前,市场对 2020 年光伏装机预期较高。几大装机市场中,中国、欧盟、美国、印度都有比较明确的增长预期,新兴 GW 级市场不断涌现。国内装机政策延续,全年装机预计由 2019 年 30GW 增长至 40GW 以上,欧盟南欧平价市场不断打开,可再生能源目标考核需在 2020 年完成,预计装机由 17GW 增长至 21GW 以上,美国 ITC 退坡持续,2021 年前装机进度持续加快,预计装机由 13GW 增长至 15GW 以上,印度光伏装机距目标规划尚远。因此,上述几个大的经济体在无疫情影响下,预计 2020 年装机较 2019 年的增量在 20GW 左右,叠加新兴市场的打开, 预计全年全球装机在 140-150GW 较为合理。但受疫情影响,全球装机需求预期将有所下调,中性情况下预计全球装机在 115-125GW,同比持平。

疫情首先影响国内产业链供给,2 月份国内光伏组件生产普遍影响 2 周左右, 地面电站开工影响 1 个月左右。进入 3 月下旬,疫情对海外需求的影响逐步体现, 欧美港口物流,人员流动等都已经有一定限制,对于订单洽谈和交付的实质影响陆续体现。欧美地面电站从立项、招标到建设完成的周期较长,一般在 10-18 个月, 因此国内组件企业跟海外地面电站厂商订单签订与执行周期较长,目前主流组件企

业的订单全年计划完成度在 50-70%左右,三季度之后的订单尚未谈定,下半年组件价格和交付目前存在一定压力。全球光伏电站招标延期也逐步体现,法国 1GW 地面电站原定招标日期 7 月 3 日,现在 1GW 中三分之二的项目延期至 12 月,阿布扎比 1.5GW 项目招标原定 3 月底进行,目前延期进度尚未明确。

5.1. 产业链各环节供需分析

从需求来看,国内上半年主要是 2019 年结转项目,受疫情影响,一季度电站

施工延期在一个月左右,因此一季度抢 331 并网的项目预期减少,三季度起 2020 年竞价和平价项目并网。海外一季度交付受疫情影响较小,二季度是原本装机旺季, 在订单和电站建设需求方面疫情影响不大,但物流和人员流动影响产品交期和建设速度,预计装机量跟一季度持平。三季度电站建设和组件订单延迟体现,装机继续维持较低水平,如果 3 季度末疫情基本得到控制,预计四季度随着组件降价幅度较大和被压制需求的释放,海外装机将有较高环比增速。

各环节供给变化

各环节供给变化

2018-2019 年新增低成本硅料产能投放约 20 万吨,2020 年仅东方希望有 2 万吨增量,且产品品质尚未得到较好验证,因此 2020 年硅料供给稳定。以 120GW 的装机量假设,预计全球硅料需求在 40 万吨左右,硅料企业的边际生产成本将落在 6.5 万元/吨的成本区间。即使需求预期较之前下降,硅料的格局和价格预计仍较为稳定。海外高成本在产产能在 10 万吨左右,对应光伏装机在 30GW,其现金成本在 7 万元

/吨左右,因此海外产能对硅料价格的缓冲深厚,除非光伏装机大幅下降 30GW 以上, 否则在海外产能的支撑下,预计硅料价格仍能够维持在 6.5-7 万元/吨的水平。由于全年需求较为平稳,预计硅料价格今年平稳,之前对下半年硅料涨价的预期有所削弱。若 2020 年下半年光伏装机恢复较快,且组件成本降幅较大的背景下 2021 年光伏装机有较高增速,则硅料在 2021 年的供需格局仍能优化。2021 年底前预计硅料难有新增产能释放,且海外硅料企业在低价情况下退出有望加速。

单晶硅片今年是产能释放大年,预计 2020 年末产能达 170GW,同比增长 55%。受疫情影响,一季度硅片产能投放进度低于预期,因此单晶硅片价格继续维持稳定。隆基、中环产能释放节奏预计全年较为平均,晶科预计下半年投产,因此在需求较为稳定的情况下,2 季度起单晶硅片供给过剩的局面将逐步体现。在我们假设前三季度需求均为 28GW 的情况下,对应硅片年化产能为 112GW,假设单晶市占率为90%,则单晶硅片的年化产能需要为 100GW,三季度预计供给过剩最为严重,按照产能线性释放计算,三季度单晶硅片平均产能预计在 140GW 左右,产能过剩 40GW, 到 2020 年三季度非硅成本在 0.9 元/片以内的产能预计在 110GW 左右,已经足够满足行业需求,因此三季度需求较差的极端情况下,预计单晶硅片价格降至非硅成本0.9-1 元/片的企业减产,在此极端情况下测算单晶硅片 G1 产品下半年的价格见底在2.5 元/片左右,龙头企业毛利率在 15%左右,其余企业毛利率降至 10%以内,2020年下半年多晶硅片无市场空间,四季度起单晶硅片进入行业洗牌。

单晶硅片今年是产能释放大年,预计 2020 年末产能达 170GW,同比增长 55%。受疫情影响,一季度硅片产能投放进度低于预期,因此单晶硅片价格继续维持稳定。隆基、中环产能释放节奏预计全年较为平均,晶科预计下半年投产,因此在需求较为稳定的情况下,2 季度起单晶硅片供给过剩的局面将逐步体现。在我们假设前三季度需求均为 28GW 的情况下,对应硅片年化产能为 112GW,假设单晶市占率为90%,则单晶硅片的年化产能需要为 100GW,三季度预计供给过剩最为严重,按照产能线性释放计算,三季度单晶硅片平均产能预计在 140GW 左右,产能过剩 40GW, 到 2020 年三季度非硅成本在 0.9 元/片以内的产能预计在 110GW 左右,已经足够满足行业需求,因此三季度需求较差的极端情况下,预计单晶硅片价格降至非硅成本0.9-1 元/片的企业减产,在此极端情况下测算单晶硅片 G1 产品下半年的价格见底在2.5 元/片左右,龙头企业毛利率在 15%左右,其余企业毛利率降至 10%以内,2020年下半年多晶硅片无市场空间,四季度起单晶硅片进入行业洗牌。

PERC 电池 2019 年投产速度较快,全年新增产能接近 60GW,2020 年 PERC 扩产依旧维持较快速度,大厂扩产速度有增无减,包括通威预计 2020 年新增产能预计 10-15GW,爱旭新增 10GW,隆基新增 14GW,天合、晶澳等也有扩产预期,合计扩产产能预计在 40-50GW。从投产进度看,通威眉山一期 5GW 二季度投产,爱旭义乌二期 5GW 二季度投产,隆基预计全年投产进度较为平均。在目前新增产能尚未释放的情况下,PERC 电池价格已经大幅下跌,预计目前龙头企业毛利率在 10%以内,二线企业预计已经在现金成本附近。如 2-3 季度需求环比没有提升,龙头企业新增产能释放将进一步对行业造成冲击,通威与爱旭新投产兼容 210 的产能生产成本能够进一步降低,因此能够开工的产能成本边际线将继续下降。预计 2-3 季度电池二线及以下企业开工率将大幅降低,一体化企业改造产能也存在部分停产的可能。极端情况下价格可能会降至成本最低企业的毛利率到 5%左右,扣除三费再加回折旧后盈亏平衡,0.25 元/W 非硅成本及以上的企业持续停产为触底信号。

PERC 电池 2019 年投产速度较快,全年新增产能接近 60GW,2020 年 PERC 扩产依旧维持较快速度,大厂扩产速度有增无减,包括通威预计 2020 年新增产能预计 10-15GW,爱旭新增 10GW,隆基新增 14GW,天合、晶澳等也有扩产预期,合计扩产产能预计在 40-50GW。从投产进度看,通威眉山一期 5GW 二季度投产,爱旭义乌二期 5GW 二季度投产,隆基预计全年投产进度较为平均。在目前新增产能尚未释放的情况下,PERC 电池价格已经大幅下跌,预计目前龙头企业毛利率在 10%以内,二线企业预计已经在现金成本附近。如 2-3 季度需求环比没有提升,龙头企业新增产能释放将进一步对行业造成冲击,通威与爱旭新投产兼容 210 的产能生产成本能够进一步降低,因此能够开工的产能成本边际线将继续下降。预计 2-3 季度电池二线及以下企业开工率将大幅降低,一体化企业改造产能也存在部分停产的可能。极端情况下价格可能会降至成本最低企业的毛利率到 5%左右,扣除三费再加回折旧后盈亏平衡,0.25 元/W 非硅成本及以上的企业持续停产为触底信号。

5.2. 龙头格局持续优化,抗风险能力增强

5.2. 龙头格局持续优化,抗风险能力增强

回顾 2010-2014 年,国内组件龙头在产能扩张后资产负债率高企、融资渠道不顺的情况下,经历多年才逐步恢复,且政策对企业经营造成较大冲击。目前产业链上游硅料与硅片及组件辅料环节格局已经较为稳定,疫情对于短期内需求造成冲击,但本轮光伏已经逐步摆脱政策影响,产业链降价后有望对刺激更多需求。

前几轮周期光伏龙头的变化更替,主要受制于需求波动太大,资本开支高且产品降价速度过快,直接融资渠道不畅,资产负债率始终在高位。而目前光伏龙头首先在成本方面各自具备领先优势,在需求没有急剧收缩的情况下领先产能依旧能够保持盈利,在竞争格局方面已经较为确定且龙头规模较大,行业内企业进入有难度。融资方面在利率下行背景下,优质的龙头企业在直接融资和间接融资方面都非常顺畅,在行业周期下行中具备充分的资源和成本优势来持续扩产,扩大竞争优势。

在电池和组件环节,目前格局尚未完全确定,硅成本在组件中的占比不断降低, 未来行业的降本增效将更多的体现在电池和组件环节。而回顾过往周期变化,2009

年周期底部后,2010-2014 年周期迎来多晶的高峰。2014 年周期后多晶扩产与技术进步受制约,单晶市占率持续提升。2018 年 531 后,价格下降加速行业洗牌,单晶PERC 成为市场主流,在新一轮需求启动后,新技术能够填补落后产能出清带来的产能缺口。我们预计本轮周期也将加速新技术迭代,具备更强融资能力和技术研发能力的企业有望在新的周期获得超额收益。

光伏行业在周期波动中持续成长,成本下降能够驱动更大规模的需求增长,摆脱补贴周期后行业能够进入更良性的周期成长阶段。每一轮危机带来的供需格局重塑都是行业最好的配臵时点,技术创新带动降本增效永远是行业发展主线。

5. 推荐标的

主线一,推荐行业供需格局优化环节—持续推荐通威股份、福莱特、隆基股份。主线二,重点关注光伏异质结新技术,产业布局与产能落地进度加速,长期趋势明确,推荐东方日升,通威股份,【捷佳伟创(300724)、股吧】(机械覆盖)。

6. 风险提示

疫情对行业需求的影响时间和幅度超预期,产业链价格下降超预期。

光伏,硅料,组件