广发:A股盈利圆弧底基本确认 2020年将迎弱改善周期

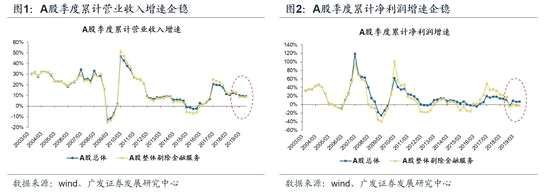

摘要: 【广发策略】A股盈利“圆弧底”基本确认—A股19年三季报速览来源:广发策略研究报告摘要●A股盈利增速底部小幅回升收入增速小幅回落:A股剔除金融三季报收入增速8.24%(中报收入增速8.37%)。

【广发策略】A股盈利“圆弧底”基本确认—A股19年三季报速览

报告摘要

● A股盈利增速底部小幅回升

收入增速小幅回落:A股剔除金融三季报收入增速8.24%(中报收入增速8.37%)。盈利增速触底微升:A股剔除金融三季报盈利增速-2.8%(中报盈利增速-3.1%)。我们预计19年报A股非金融企业盈利增速将继续明显抬升,19年“盈利底”更像12年“圆弧底”,2020年将迎来一轮弱的改善周期。

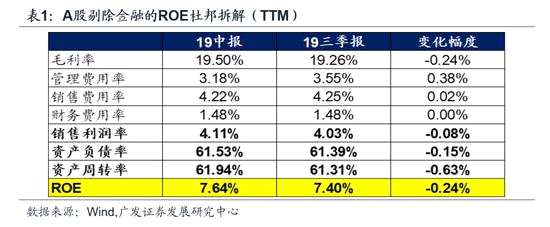

● A股ROE继续震荡微跌

受杜邦三因素同时回落拖累,A股剔除金融三季报ROE(TTM)为7.4%,相对于中报的7.64%继续回落。在杜邦三因素中,资产周转率是ROE(TTM)的主要拖累项,A股剔除金融三季报的资产周转率仅为61.31%,相对于中报的61.94%显着回落0.63%。

● 中小、创业板盈利增速继续改善

剔除券商后,中小板三季报收入增速6.0%(相较中报仅微幅下行0.4个pct);中小板(剔除券商)三季报盈利增速1.2%(相对中报的-3.4%转正)。

剔除温氏股份、【乐视网(300104)、股吧】(维权)后,创业板三季报收入增速8.0%(中报收入增速的6.6%),自17Q2以来首次回升,结束9个季度的下行期;创业板三季报盈利增速-1.4%(中报盈利增速-7.5%),负值继续收敛。

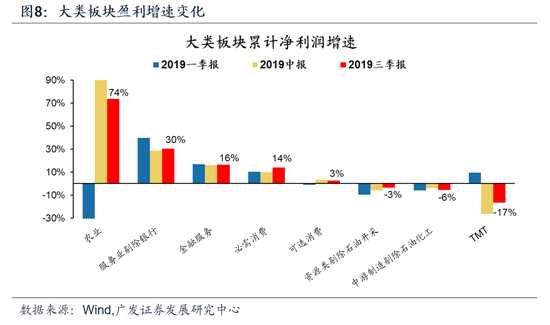

● 细分行业:农业继续高增长,大消费与金融服务保持高景气

收入增速:农业、服务业、制造业、可选消费三季报收入增速向上改善;

盈利增速:金融服务、必需消费三季报利润增速从向上改善;TMT和资源品三季报利润负增长程度收敛;

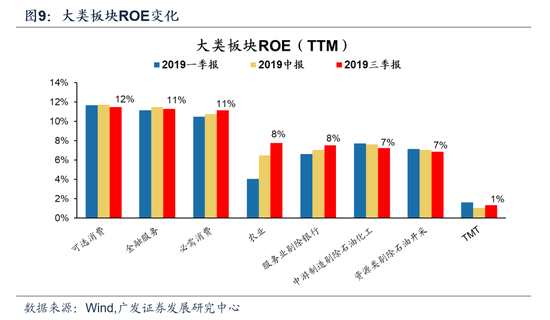

ROE(TTM):(可选+必需)消费和金融ROE(TTM)持续高位;农业、服务、TMT的ROE(TTM)向上改善;

收入增速连续两个季度加速:电气设备、公共事业、有色金属、农林牧渔、轻工制造、汽

盈利增速连续两个季度加速:商业贸易、轻工制造、非银金融、电子、有色金属、家用电器、银行。

● 核心假设风险:

海外经济和政策的不确定性、国内政策超预期、国内经济增长超预期。

报告正文

1A股盈利增速底部小幅回升

三季报收入增速小幅回落。A股整体三季报收入增速9.15%(中报收入增速9.32%),降幅继续收敛;A股剔除金融三季报收入增速8.24%(中报收入增速8.37%)。

三季报盈利增速触底微升。A股整体三季报盈利增速6.5%(中报盈利增速6.3%);A股剔除金融三季报盈利增速-2.8%(中报盈利增速-3.1%)。

利润环比增速符合季节性。A股总体三季度单季净利润环比增速-6.2%,A股剔除金融三季度单季净利润环比增速-3.5%,基本符合历史季节性规律。

利润环比增速符合季节性。A股总体三季度单季净利润环比增速-6.2%,A股剔除金融三季度单季净利润环比增速-3.5%,基本符合历史季节性规律。

我们在8.31的A股中报速览《盈利回落近尾声,ROE现企稳迹象》中鲜明提出,在三季度贸易局势不大幅恶化的背景下,本轮A股盈利回落的低点大概率已在中报出现。如今,实际披露的三季报情形印证我们判断。从定量角度,历史单季环比、季度累计占比提供参数辅助判断;而从定性角度,时间周期规律、社融拐点后推、库存拐点前推、广谱利率滞后传导等线索交叉形成印证,共同指向Q2-Q3是本轮A股非金融企业盈利的低点。

我们在8.31的A股中报速览《盈利回落近尾声,ROE现企稳迹象》中鲜明提出,在三季度贸易局势不大幅恶化的背景下,本轮A股盈利回落的低点大概率已在中报出现。如今,实际披露的三季报情形印证我们判断。从定量角度,历史单季环比、季度累计占比提供参数辅助判断;而从定性角度,时间周期规律、社融拐点后推、库存拐点前推、广谱利率滞后传导等线索交叉形成印证,共同指向Q2-Q3是本轮A股非金融企业盈利的低点。

19年“盈利底”更像12年“圆弧底”,2020年将迎来一轮弱的改善周期。展望Q4,盈利增速进一步上行的牵引力来自于18年低基数(18年Q4单季环比历史极差)、PPI修复预期下的企业弱补库存周期,而盈利增速潜在的下行风险来自于19年继续释放的商誉减值压力。综合单季趋势外推、与季度累计占比,我们预计19年年报A股非金融企业盈利增速将继续明显抬升。

2A股ROE继续震荡微跌

受杜邦三因素同时回落拖累,三季报ROE(TTM)继续震荡下行。A股剔除金融三季报ROE(TTM)为7.4%,相对于中报的7.64%继续回落。在杜邦三因素中,资产周转率是ROE(TTM)的主要拖累项,A股剔除金融三季报的资产周转率仅为61.31%,相对于中报的61.94%显着回落0.63%。

3中小、创业板盈利增速继续改善

3中小、创业板盈利增速继续改善

中小板三季报收入增速微幅下行,盈利增速由负转正——中小板(剔除券商)三季报收入增速6.0%(相较中报仅微幅下行0.4个pct);中小板(剔除券商)三季报盈利增速1.2%(相对中报的-3.4%转正)。

创业板三季报收入、利润增速双双回升——创业板(剔除【温氏股份(300498)、股吧】、乐视网)三季报收入增速8.0%(中报收入增速的6.6%),自17Q2以来首次回升,结束9个季度的下行期;三季报盈利增速-1.4%(中报盈利增速-7.5%),负值继续收敛。

4细分行业:农业继续高增长,大消费与金融服务保持高景气

4细分行业:农业继续高增长,大消费与金融服务保持高景气

农业、服务业、制造业、可选消费三季报收入增速向上改善。大类板块收入增速来看,19年三季报金融服务、必需消费、TMT收入有所回落,其余大类板块的收入增速均上升,其中农业延续了中报的势头,仍在快速上升。

金融服务、必需消费三季报利润增速从向上改善;TMT和资源品三季报利润负增长程度收敛。大类板块盈利增速比较,必需消费、服务业剔除银行、金融服务增长加速,TMT、上游资源负增长有所收敛,中游制造和上游资源盈利负增长有所收敛,农业、中游制造、可选消费减速,其中农业虽相较中报下行29.1pct,但仍保持73.7%的高增速。

金融服务、必需消费三季报利润增速从向上改善;TMT和资源品三季报利润负增长程度收敛。大类板块盈利增速比较,必需消费、服务业剔除银行、金融服务增长加速,TMT、上游资源负增长有所收敛,中游制造和上游资源盈利负增长有所收敛,农业、中游制造、可选消费减速,其中农业虽相较中报下行29.1pct,但仍保持73.7%的高增速。

(可选+必需)消费和金融ROE(TTM)持续高位;农业、服务、TMT的ROE(TTM)向上改善。大类板块ROE(TTM)比较,19年中报ROE提升的板块为农业、服务业剔除银行、必需消费和TMT,其中农业持续提升幅度明显,而金融与消费板块的ROE绝对值依然较高。

(可选+必需)消费和金融ROE(TTM)持续高位;农业、服务、TMT的ROE(TTM)向上改善。大类板块ROE(TTM)比较,19年中报ROE提升的板块为农业、服务业剔除银行、必需消费和TMT,其中农业持续提升幅度明显,而金融与消费板块的ROE绝对值依然较高。

三季报景气度最高(盈利增速30%以上)的行业——在102个申万二级行业中,我们筛选了三季报盈利增速在30%以上的高增长行业如下表,其中:畜禽养殖、采掘服务、船舶制造等行业的三季报盈利增速最高;专业零售、船舶制造、视听器材、港口、电源设备、农业综合、饲料等行业的三季报盈利增速相对于中报、一季报均显着加速。

三季报景气度最高(盈利增速30%以上)的行业——在102个申万二级行业中,我们筛选了三季报盈利增速在30%以上的高增长行业如下表,其中:畜禽养殖、采掘服务、船舶制造等行业的三季报盈利增速最高;专业零售、船舶制造、视听器材、港口、电源设备、农业综合、饲料等行业的三季报盈利增速相对于中报、一季报均显着加速。

三季报收入增长加速的行业——三季报相比于中报、一季报收入增速连续改善的行业:电气设备、公共事业、有色金属、农林牧渔、轻工制造、汽车等。

三季报收入增长加速的行业——三季报相比于中报、一季报收入增速连续改善的行业:电气设备、公共事业、有色金属、农林牧渔、轻工制造、汽车等。

三季报盈利增长加速的行业——三季报相比于中报、一季报盈利增速连续改善的行业:商业贸易、轻工制造、非银金融、电子、有色金属、家用电器、银行。

三季报盈利增长加速的行业——三季报相比于中报、一季报盈利增速连续改善的行业:商业贸易、轻工制造、非银金融、电子、有色金属、家用电器、银行。

● 风险提示:海外经济和政策的不确定性、国内政策超预期、国内经济增长超预期。

● 风险提示:海外经济和政策的不确定性、国内政策超预期、国内经济增长超预期。

中报,农业