安信策略:整体风险有限 后期结构上回归基本面

摘要: 来源:陈果A股策略【安信策略】整体风险有限,后期结构上回归基本面投资要点总体来说,继我们安信策略在1月1日市场底部率先发布坚定看多春季行情报告《在调整中布局春季行情》等系列报告,在二季度提示市场整体将

来源:陈果A股策略

【安信策略】整体风险有限,后期结构上回归基本面

投资要点

总体来说,继我们安信策略在1月1日市场底部率先发布坚定看多春季行情报告《在调整中布局春季行情》等系列报告,在二季度提示市场整体将处于休整期,《收缩战线》、《静心平气、徐徐图之》等系列报告,近期我们在8月市场底部坚定提出《布局,迎接新一轮上升行情》等系列报告,判断与逻辑都被验证,秋季行情如期展开。近期我们在交流的过程中发现,部分机构投资者认为近期市场上涨速度较快,已经实现了较好盈利,担心行情在九月底之前结束,在考虑兑现收益。

我们认为,市场自8月初以来指数涨幅约10%,尚属温和,行情与流动性预期和风险偏好提升均有关,而目前环境流动性预期近期并不易逆转,贸易磋商等也可能超越市场预期,目前看市场风险偏好的水平并不高,从换手率角度看,至多局部例如创业板可能有小幅过热。因此,我们认为短期尚不需要担心市场整体调整风险,可以考虑如风险偏好降温后进一步回归基本面,例如三季报高景气的方向,适当回避纯粹高风险偏好驱动近期涨幅较大的品种。行业重点关注:券商、医药、电子、汽车、风电等,主题建议关注自主可控、国企改革等。

■风险提示:

1. 通胀超预期,2.全球经济低预期,3.美股显着下跌等。

正文

本周,受到经济数据不及预期等因素影响,市场小幅调整。全周上证综指,中小板指和创业板指涨跌幅分别为-0.82%,0.25%和-0.32%。从行业指数来看,电子(3.34%)、食品饮料(2.78%)、医药生物(1.00%)、休闲服务(0.99%)、纺织服装(-0.03%)等行业表现相对较好,非银(-3.75%)、钢铁(-2.64%)、军工(-2.44%)、建材(-2.06%)、化工(-1.09%)等行业跌幅居前。

总体来说,继我们安信策略在1月1日市场底部率先发布坚定看多春季行情报告《在调整中布局春季行情》等系列报告,在二季度提示市场整体将处于休整期,《收缩战线》、《静心平气、徐徐图之》等系列报告,近期我们在8月市场底部坚定提出《布局,迎接新一轮上升行情》等系列报告,判断与逻辑都被验证,秋季行情如期展开。近期我们在交流的过程中发现,部分机构投资者认为近期市场上涨速度较快,已经实现了较好盈利,担心行情在九月底之前结束,在考虑兑现收益。

我们认为,市场自8月初以来指数涨幅约10%,尚属温和,行情与流动性预期和风险偏好提升均有关,而目前环境流动性预期近期并不易逆转,贸易磋商等也可能超越市场预期,目前看市场风险偏好的水平并不高,从换手率角度看,至多局部例如创业板可能有小幅过热。因此,我们认为短期尚不需要担心市场整体调整风险,可以考虑如风险偏好降温后进一步回归基本面,例如三季报高景气的方向,适当回避纯粹高风险偏好驱动近期涨幅较大的品种。行业重点关注:券商、医药、电子、汽车、风电等,主题建议关注自主可控、国企改革等。

1.

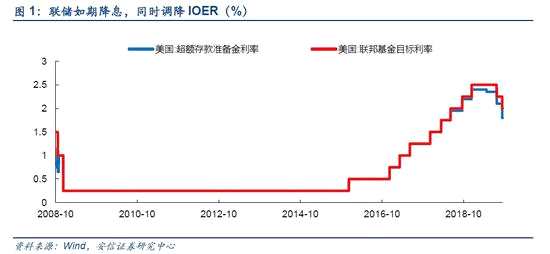

美联储考虑未来重启量化宽松

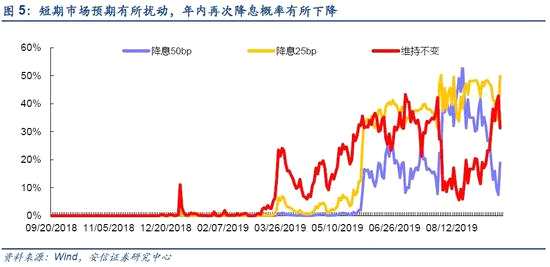

本周美联储如期宣布降息25bp,同时考虑未来重启量化宽松。美联储2019年第六次联邦公开市场委员会会议(FOMC)决定将联邦基金利率目标区间下调25个基点至1.75%-2.00%,基本符合市场预期。除了降息,美联储还将超额准备金利率下调了30个基点,降幅大于基金利率下调幅度。

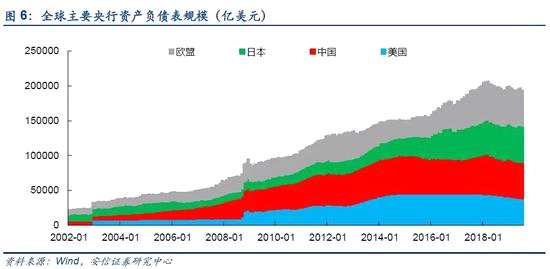

此外,联储主席鲍威尔在发言中表示“如果我们在未来的某个时候再次发现自己达到了(利率的)有效下限——这同样也不是我们预计将会发生的一件事情——那么我认为我们将会考虑采用大规模资产购买措施和提供前瞻性指导。”这也意味着未来美联储重启量化宽松的概率大幅上升。

此外,联储主席鲍威尔在发言中表示“如果我们在未来的某个时候再次发现自己达到了(利率的)有效下限——这同样也不是我们预计将会发生的一件事情——那么我认为我们将会考虑采用大规模资产购买措施和提供前瞻性指导。”这也意味着未来美联储重启量化宽松的概率大幅上升。

虽然短期受到能源价格,避险情绪以及财政政策等冲击扰动,市场预期出现分歧,但是中期来看,经济下行背景下,全球货币政策进一步宽松仍是大势所趋。9月14日沙特阿美石油公司在布盖格与胡赖斯地区的两处石油生产设施被无人机袭击,沙特石油基础设施遭受上世纪末海湾战争以来最大一次袭击。受此事件冲击,油价短期大幅上涨。但本周沙特承诺将在月底前完全恢复产量,油价随之回落,能源价格冲击难持续。另外一方面,受到美国财政部大规模国债拍卖影响,导致短期资金市场流动性紧张格局加剧,随着本周美联储连续两天投放1500亿美元流动性,回购市场利率逐步得到稳定。随着时间的推移,未来市场对于货币政策的分歧将逐步弥合,流动性宽松仍是大势所趋。

虽然短期受到能源价格,避险情绪以及财政政策等冲击扰动,市场预期出现分歧,但是中期来看,经济下行背景下,全球货币政策进一步宽松仍是大势所趋。9月14日沙特阿美石油公司在布盖格与胡赖斯地区的两处石油生产设施被无人机袭击,沙特石油基础设施遭受上世纪末海湾战争以来最大一次袭击。受此事件冲击,油价短期大幅上涨。但本周沙特承诺将在月底前完全恢复产量,油价随之回落,能源价格冲击难持续。另外一方面,受到美国财政部大规模国债拍卖影响,导致短期资金市场流动性紧张格局加剧,随着本周美联储连续两天投放1500亿美元流动性,回购市场利率逐步得到稳定。随着时间的推移,未来市场对于货币政策的分歧将逐步弥合,流动性宽松仍是大势所趋。

2. A股市场整体热度温和风险有限

2. A股市场整体热度温和风险有限

受到全球经济下行压力加大,国际贸易格局不确定性加大等因素影响,国内经济下行压力依然较大,未来保持经济的平稳运行,仍然需要政策的持续发力,以及结构改革的持续推进。另外一方面,伴随着全球迈向宽松与低利率格局进一步明显,美元指数回落,利差维持高位,人民币汇率调整压力缓解,国内政策腾挪空间加大,政策预计不会轻易踩刹车或者转向。

8月经济数据全面低于预期。9月16日统计局公布数据显示,8月工业增加值同比增4.4%,预期5.4%,前值4.8%。1-8月城镇固定资产投资同比增5.5%,预期5.6%,前值5.7%。8月社会消费品零售总额同比增7.5%,预期7.9%,前值7.6%。生产端与需求端均呈现疲弱,从结构上看,私营企业工业增加值保持较快增长,反映民企经济仍有较强活力。

LPR利率微幅下调,未来MLF利率仍有下行空间。9月20日,人民银行公布新一期贷款市场报价利率。1年期LPR为4.2%,5年期以上LPR为4.85%。相比前值,1年期LPR下降5基点,连续第二次下降;5年期以上LPR没有变化。考虑到当前实际利率仍然处于历史高位,企业融资压力依然较大,预计未来LPR利率有望继续逐步下调,未来除动用降准外,预计MLF利率也仍有进一步调降空间。

LPR利率微幅下调,未来MLF利率仍有下行空间。9月20日,人民银行公布新一期贷款市场报价利率。1年期LPR为4.2%,5年期以上LPR为4.85%。相比前值,1年期LPR下降5基点,连续第二次下降;5年期以上LPR没有变化。考虑到当前实际利率仍然处于历史高位,企业融资压力依然较大,预计未来LPR利率有望继续逐步下调,未来除动用降准外,预计MLF利率也仍有进一步调降空间。

另一方面,经贸磋商,双方在继续相互释放积极信号。

另一方面,经贸磋商,双方在继续相互释放积极信号。

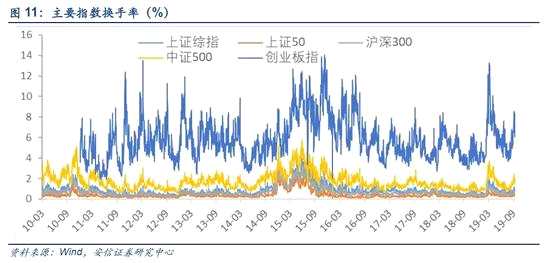

有部分投资者担心市场近期由风险偏好驱动,后期面临较大调整风险。我们认为市场自8月初以来指数涨幅约10%,尚属温和,行情与流动性预期和风险偏好提升均有关,而流动性预期短期并不易逆转,目前看市场风险偏好的水平并不高,从换手率角度看,至多局部例如创业板可能有小幅过热。

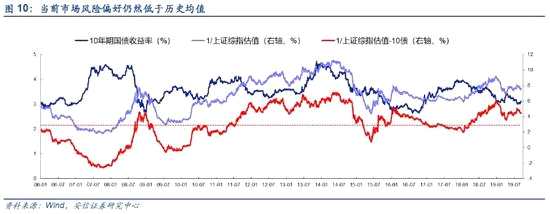

截至2019年9月20日,10年期国债和上证综指估值所隐含的风险溢价为4.46%,较年初高点的6.07%有所下降,反映市场风险偏好逐步修复。但相较于历史均值(2.88%)而言,当前市场对于风险定价依然偏高,即风险偏好水平并不算高。

主要指数换手率回升,低于三月底水平,除创业板外仍低于历史均值水平。截至2019年9月20日,9月以来上证综指,上证50,沪深300,中证500和创业板指日均换手率分别为0.85%,0.35%,0.61%,1.77%和6.95%,相较于历史均值而言,上证综指,上证50,沪深300和中证500的换手率仍低于历史均值,更低于3月底4月初的今年峰值,但创业板指换手率明显超过历史均值。

总体来说,继我们安信策略在1月1日市场底部率先发布坚定看多春季行情报告《在调整中布局春季行情》等系列报告,在二季度提示市场整体将处于休整期,《收缩战线》、《静心平气、徐徐图之》等系列报告,近期我们在8月市场底部坚定提出《布局,迎接新一轮上升行情》等系列报告,判断与逻辑都被验证,秋季行情如期展开。近期我们在交流的过程中发现,部分机构投资者认为近期市场上涨速度较快,已经实现了较好盈利,担心行情在九月底之前结束,在考虑兑现收益。

总体来说,继我们安信策略在1月1日市场底部率先发布坚定看多春季行情报告《在调整中布局春季行情》等系列报告,在二季度提示市场整体将处于休整期,《收缩战线》、《静心平气、徐徐图之》等系列报告,近期我们在8月市场底部坚定提出《布局,迎接新一轮上升行情》等系列报告,判断与逻辑都被验证,秋季行情如期展开。近期我们在交流的过程中发现,部分机构投资者认为近期市场上涨速度较快,已经实现了较好盈利,担心行情在九月底之前结束,在考虑兑现收益。

我们认为,市场自8月初以来指数涨幅约10%,尚属温和,行情与流动性预期和风险偏好提升均有关,而目前环境流动性预期近期并不易逆转,贸易磋商等也可能超越市场预期,目前看市场风险偏好的水平并不高,从换手率角度看,至多局部例如创业板可能有小幅过热。因此,我们认为短期尚不需要担心市场整体调整风险,可以考虑如风险偏好降温后进一步回归基本面,例如三季报高景气的方向,适当回避纯粹高风险偏好驱动近期涨幅较大的品种。行业重点关注:券商、医药、电子、汽车、风电等,主题建议关注自主可控、国企改革等。

市场,风险,预期,我们,行情