国盛策略:四期叠加、做多窗口继续 关注两个变量

摘要: 【国盛策略|大势研判】行情继续,关注券商来源:尧望后势核心观点回顾:4月中旬起对指数谨慎,提示市场从向上转震荡,首推大消费;5月月报《全球共赴震荡,三种战法应对》预判全球震荡,继续坚定看好以大消费为代

【国盛策略|大势研判】行情继续,关注券商

来源:尧望后势

核心观点

回顾:4月中旬起对指数谨慎,提示市场从向上转震荡,首推大消费;5月月报《全球共赴震荡,三种战法应对》预判全球震荡,继续坚定看好以大消费为代表的核心资产。6月月报《等待右侧,坚守核心》指出不确定性仍待释放,建议继续坚守核心资产。6月19日精准提示《迎接一波值得参与的反弹》。7月7日报告《淡化指数,重回分子》提示指数重回震荡,关注分子端超预期。8月4日报告《外部风险丛生,把握三个确定性》预警海外风险。

展望:四期叠加,做多窗口继续,关注两个变量

——本轮行情如何开启?回顾8月中上旬,之所以当时市场普遍悲观,一方面是担忧海外风险;另一方面基于7月底政治局会议表述,很多投资者担心经济下行会早于政策对冲。但在观察到一系列政策转暖信号后,我们在报告(20190811《不用过度担忧,做好自己的事》、20190818《市场可以乐观点,港股可以“捡便宜”》)中早已指出,不必过度担忧外部冲击、内部已现暖意,并反复强调政策宽松值得期待,或提前超预期到来。随着我们的判断正不断验证,行情也如期而至。

——再次重申本轮行情逻辑:一方面,经济未见大幅回落,而预防性宽松已经到来。8月在全球震荡、贸易摩擦恶化、市场波动之际,监管层连续释放暖意:先是通过两融扩容、放松券商杠杆和下调转融资费率等手段呵护市场,接着8月17日LPR改革又强化市场对利率下行的预期。9月4日国常会更出台全面+定向降准放松流动性。另一方面,外部冲击也在缓解、钝化。8月起摩擦升级、汇率破“7”、海外接连大跌。然而,全球震荡中A股却表现出较强韧性,显示投资者对外部风险已有所钝化。随着近期外部冲击逐渐消退,市场风险偏好不断修复、升温。

——后续,行情将如何演绎?当前市场仍处在“四期叠加”窗口:1)经济尚未大幅下行;2)政策宽松接连落地;3)海外风险已有缓和,海外波动逐渐平复;4)三大指数(MSCI、富时罗素、标普道指)同步纳入,外资加速流入。上述条件未出现显着变化前,继续积极把握做多窗口。

——结构上,各板块均有机会,兼顾性价比把握擅长的方向,重点关注券商:以消费为代表的白马龙头受益外资确定性增配;成长板块受益风险偏好提升及基本面改善;金融周期则受益于流动性的放松。此外,重点关注受益风险偏好提升、此前涨幅相对落后、业绩同比改善、股权质押风险缓释的券商板块。

——后续,还需要关注两个或影响行情持续性的重要变量。1、经济何时出现大幅下行的信号。政策宽松加码,压力一方面来自外部贸易摩擦升级,另一方面也来自经济自身向下动能。后续若经济基本面出现大幅下行信号,或对市场形成冲击至少加大波动。2、市场情绪若升温过快,也需小心“灼伤”。我们一直强调本轮行情绝非传统牛、快牛、疯牛,监管层也反复强调引入中长期增量资金,对短期博弈性资金快速入场反而保持着警惕(参见今年二月)。因此,若短期情绪快速高涨、短期资金加速入市,反而也需保持清醒,行长方能致远。

投资策略:各板块均有机会,兼顾性价比把握擅长的方向,重点关注券商

——重点关注受益风险偏好提升、此前涨幅相对落后、业绩同比改善、股权质押风险缓释的券商板块。

——长期继续坚守核心资产统一战线。

——珍惜港股回调带来的“捡便宜”机会。

风险提示:1、摩擦超预期发酵;2、宏观经济超预期波动。

报

告

正

文

回顾:4月中旬起对指数谨慎,提示市场从向上转震荡,首推大消费;5月月报《全球共赴震荡,三种战法应对》预判全球震荡,继续坚定看好以大消费为代表的核心资产。6月月报《等待右侧,坚守核心》指出不确定性仍待释放,建议继续坚守核心资产。6月19日精准提示《迎接一波值得参与的反弹》。7月7日报告《淡化指数,重回分子》提示指数重回震荡,关注分子端超预期。8月4日报告《外部风险丛生,把握三个确定性》预警海外风险。

市场展望:外部风波再起,但不必过度担忧,继续坚守核心资产统一战线

1、本轮行情如何开启?回顾8月中上旬,之所以当时市场普遍悲观,一方面是担忧海外风险;另一方面基于7月底政治局会议表述,很多投资者担心经济下行会早于政策对冲。但在观察到一系列政策转暖信号后,我们在报告(20190811《不用过度担忧,做好自己的事》、20190818《市场可以乐观点,港股可以“捡便宜”》)中早已指出,不必过度担忧外部冲击、内部已现暖意,并反复强调政策宽松值得期待,或提前超预期到来。随着我们的判断正不断验证,行情也如期而至。

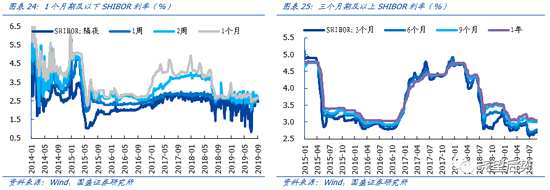

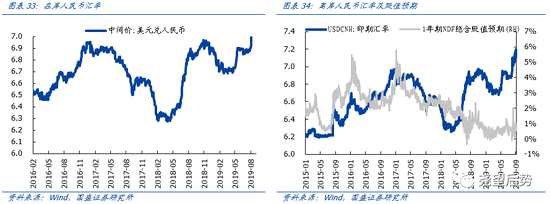

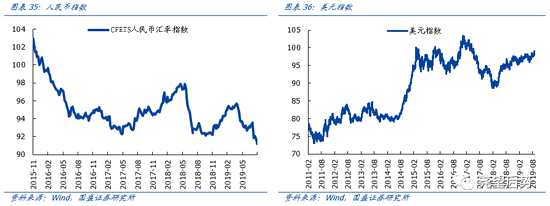

2、再次重申本轮行情逻辑:一方面,经济未见大幅回落,而预防性宽松已经到来。8月在全球震荡、贸易摩擦恶化、市场波动之际,监管层连续释放暖意:先是通过两融扩容、放松券商杠杆和下调转融资费率等手段呵护市场,接着8月17日LPR改革又强化市场对利率下行的预期。9月4日国常会更出台全面+定向降准放松流动性。另一方面,外部冲击也在缓解、钝化。8月起贸易摩擦升级、汇率破“7”、海外接连大跌。然而,全球震荡中A股却表现出较强韧性,显示投资者对外部风险已有所钝化。随着近期外部冲击逐渐消退,市场风险偏好不断修复、升温。

3、后续,行情将如何演绎?当前市场仍处在“四期叠加”窗口:1)经济尚未大幅下行;2)政策宽松接连落地;3)海外风险已有缓和,海外波动逐渐平复;4)三大指数(MSCI、富时罗素、标普道指)同步纳入,外资加速流入。上述条件未出现显着变化前,继续积极把握做多窗口。

3、后续,行情将如何演绎?当前市场仍处在“四期叠加”窗口:1)经济尚未大幅下行;2)政策宽松接连落地;3)海外风险已有缓和,海外波动逐渐平复;4)三大指数(MSCI、富时罗素、标普道指)同步纳入,外资加速流入。上述条件未出现显着变化前,继续积极把握做多窗口。

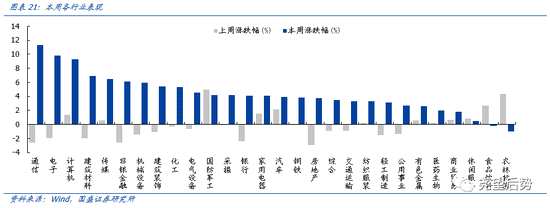

4、结构上,各板块均有机会,兼顾性价比把握擅长的方向,重点关注券商:以消费为代表的白马龙头受益外资确定性增配;成长板块受益风险偏好提升及基本面改善;金融周期则受益于流动性的放松。此外,重点关注受益风险偏好提升、此前涨幅相对落后、业绩同比改善、股权质押风险缓释的券商板块。

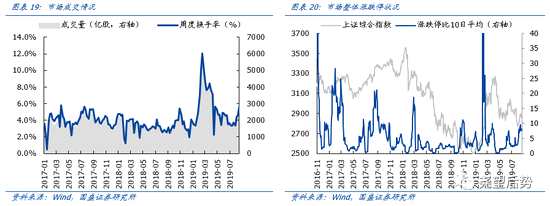

5、后续,还需要关注两个或影响行情持续性的重要变量。1、经济何时出现大幅下行的信号。政策宽松加码,压力一方面来自外部贸易摩擦升级,另一方面也来自经济自身向下动能。后续若经济基本面出现大幅下行信号,或对市场形成冲击至少加大波动。2、市场情绪若升温过快,也需小心“灼伤”。我们一直强调本轮行情绝非传统牛、快牛、疯牛,监管层也反复强调引入中长期增量资金,对短期博弈性资金快速入场反而保持着警惕(参见今年二月)。因此,若短期情绪快速高涨、短期资金加速入市,反而也需保持清醒,行长方能致远。

投资策略:各板块均有机会,兼顾性价比把握擅长的方向,重点关注券商

——重点关注受益风险偏好提升、此前涨幅相对落后、业绩同比改善、股权质押风险缓释的券商板块。

——长期继续坚守核心资产统一战线。

——珍惜港股回调带来的“捡便宜”机会。

中报业绩期,关注景气向上的军工、光伏

军工:重视军工股中的核心标的及行业龙头。一方面,当前军工行业景气持续向上。19-20年将是军工采购高峰期,国防白皮书显示2019年军费增速(+7.5%)及向装备倾斜程度(装备费占比约41%)均市场超预期。19Q1军工行业收入YOY+18%,归母净利YoY+67%,预收高企、现金流改善明显。近期中报进入密集发布期,行业业绩向好持续得到验证。看好航空航天、新材料、信息化等业绩表现。另一方面,后续军工改革仍将持续推进。年初船舶系重组事件拉开改革大幕,7月1日两船正式公布将战略性重组,市场对军工改革关注度迅速升温。后续各大军工集团资本运作有望继续加速。此外,市场对于军工行业的关注有望提升。

电气设备:1)风电:需求向好,2018年风电新增并网20.59GW,同比增长37.3%;2019年一季度新增装机容量为4.78GW,同比增长21.3%;同时随着低价订单释放,钢材价格的企稳,未来行业毛利率仍有改善空间。2)光伏:海外需求兴起,产业链价格企稳,2018年光伏组件出口总规模39.28GW,累计同比增长50.3%;2019年1-3月,我国出口组件14.88GW,同比增长70.1%;未来随着《2019年风光项目建设征求意见》的落地,将进一步带动国内需求。

电气设备:1)风电:需求向好,2018年风电新增并网20.59GW,同比增长37.3%;2019年一季度新增装机容量为4.78GW,同比增长21.3%;同时随着低价订单释放,钢材价格的企稳,未来行业毛利率仍有改善空间。2)光伏:海外需求兴起,产业链价格企稳,2018年光伏组件出口总规模39.28GW,累计同比增长50.3%;2019年1-3月,我国出口组件14.88GW,同比增长70.1%;未来随着《2019年风光项目建设征求意见》的落地,将进一步带动国内需求。

黄金:年初即预判随着全球经济下行压力加大,美联储放松周期临近,中期内黄金价格有望中枢性上移。5月财报分析中继续明确推荐下行周期中黄金、光伏等景气度向上子行业。当前,仍是黄金价格上涨的逻辑兑现期。

黄金:年初即预判随着全球经济下行压力加大,美联储放松周期临近,中期内黄金价格有望中枢性上移。5月财报分析中继续明确推荐下行周期中黄金、光伏等景气度向上子行业。当前,仍是黄金价格上涨的逻辑兑现期。

下半年全球经济增长下行风险增大,且地缘政治等不确定性增大。下半年全球经济增长下行风险增大,而贸易摩擦、意大利财政、英国脱欧、中东地缘政治等不确定性因素升温,黄金资产配置价值凸显。

此外,多国央行持续购入黄金,供需格局角度也支持金价偏强运行。据世界黄金协会披露的数据,2019年一季度全球央行增持黄金储备达145.5吨,同比增长68%,创2013年一季度以来新高。而2019年全球最大金矿Grasberg减产可能带动全球矿产金小幅收缩,从而支撑金价偏强运行。

港股:价格比时间重要,便宜就是硬道理

港股:价格比时间重要,便宜就是硬道理

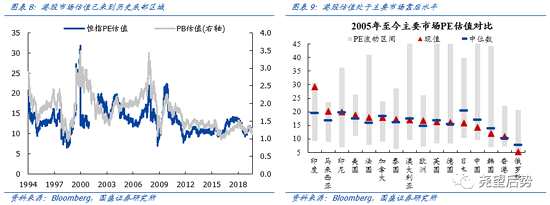

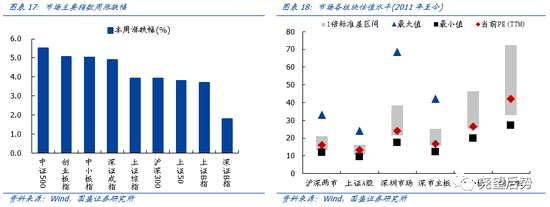

随着近期的大幅下跌,港股市场估值无论横向纵向,均处于历史底部区域。纵向比较来看,当前恒生指数PE和PB估值分别为10.2和1.16倍,分别处在2005年以来的21.4%和7%分位,已靠近历史底部区域。而从横向比较来看,港股市场估值也处于主要市场靠后位置。

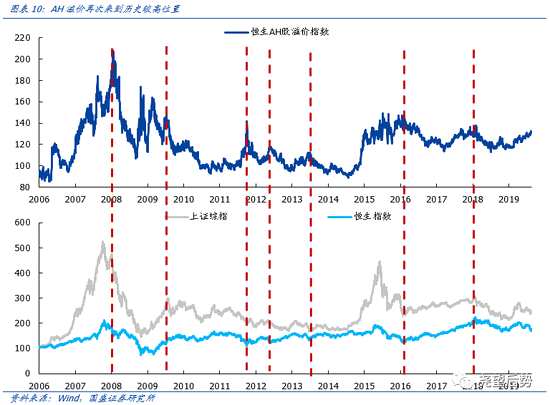

港股的大幅下跌,还导致AH溢价再度走高并来到历史较高水平。截至目前,恒生AH溢价指数已提升至130左右,已处在近10年来较高水平。

港股的大幅下跌,还导致AH溢价再度走高并来到历史较高水平。截至目前,恒生AH溢价指数已提升至130左右,已处在近10年来较高水平。

本轮AH溢价抬升的核心原因是港股相对A股超跌,历史上与2015年的情况相似。回顾历史,AH溢价水平的走高,大多数情况下都来自A股相对于港股的超涨,而回落时也大多是由于A股的大幅下跌。而本轮有所不同,尽管AH溢价最初的提升同样时因为年初A股的大幅上涨,然而最终推动AH溢价水平持续走阔的,很大程度上要归因于同期H股相对A股的超跌。对比来看的话,较为类似2015年的情况:首先,虽然2015年股灾中上证综指的绝对跌幅大于恒生指数,但对于这些同时在两地上市的股票,特别是其中的银行股,H股的下跌幅度明显高于A股。其次,“8·11汇改”之后,人民币汇率持续大幅贬值,与当前市场背景也较为相似。

本轮AH溢价抬升的核心原因是港股相对A股超跌,历史上与2015年的情况相似。回顾历史,AH溢价水平的走高,大多数情况下都来自A股相对于港股的超涨,而回落时也大多是由于A股的大幅下跌。而本轮有所不同,尽管AH溢价最初的提升同样时因为年初A股的大幅上涨,然而最终推动AH溢价水平持续走阔的,很大程度上要归因于同期H股相对A股的超跌。对比来看的话,较为类似2015年的情况:首先,虽然2015年股灾中上证综指的绝对跌幅大于恒生指数,但对于这些同时在两地上市的股票,特别是其中的银行股,H股的下跌幅度明显高于A股。其次,“8·11汇改”之后,人民币汇率持续大幅贬值,与当前市场背景也较为相似。

未来,一旦内外部不确定性有所缓和,港股有望出现估值修复。参考15年股灾阴影褪去、AH市场转入震荡后,人民币汇率继续贬值,港股相对A股表现仍相对强势,带动AH溢价指数大幅下降。

未来,一旦内外部不确定性有所缓和,港股有望出现估值修复。参考15年股灾阴影褪去、AH市场转入震荡后,人民币汇率继续贬值,港股相对A股表现仍相对强势,带动AH溢价指数大幅下降。

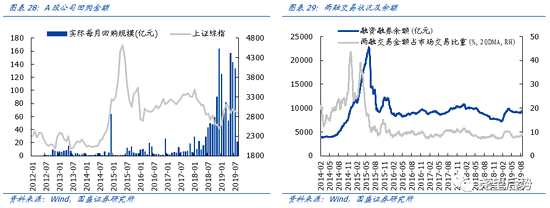

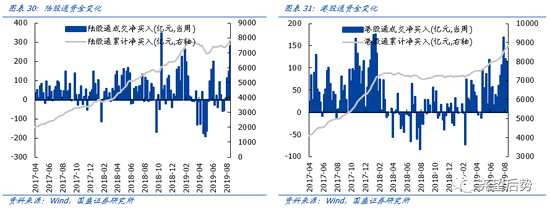

港股通资金加速南下,市场的“聪明钱”已开始行动。近年来随着陆港互联互通机制不断发展成熟,国内资金通过港股通渠道南下投资已成为常态,而AH溢价水平也成为考察港股市场投资机会的重要指标。年初以来,随着AH溢价水平持续走阔,港股通资金南下规模持续上升。8月以来港股通资金更加速南下,至今已大幅流入超400亿港元。

核心资产统一战线正在建立

核心资产统一战线正在建立

首先,从存量资金博弈的角度,机构投资者正在呈现向核心资产“抱团”的趋势。从某种程度上,现在的核心资产有点类似于13-14年创业板,呈现出明显的存量机构“抱团”特征。

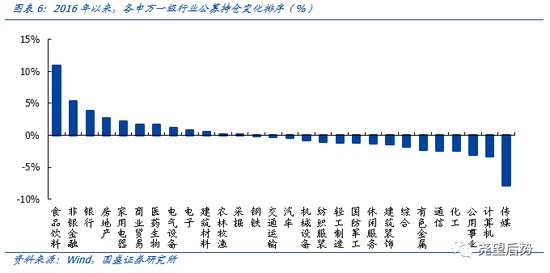

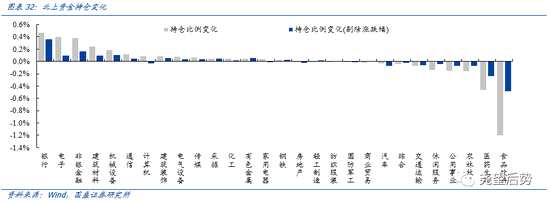

以公募为例,其持股结构持续在向核心资产集中。截至2019年一季度,公募持股总规模达到1.95万亿,约占A股总流通市值4.4%。从2016年Q1股市结束大幅波动至今,公募的持仓结构发生了明显变化。首先,从持仓集中度角度看,公募基金过去3年持股呈现出明显集中化趋势,其中前50大重仓股市值占比从2016年的27%上升至目前的50%,前100大重仓股市值占比则从40%上升至目前65%。其次,在行业层面,公募持股分布明显向食品饮料、金融地产、家电集中,而TMT和周期板块仓位则普遍下滑;最后,对比公募和外资(北上)重仓股名单,可以发现过去3年内外资金重仓股重合度也在不断提升。

其次,增量资金性质决定其将重点聚焦核心资产。增量资金角度则更为重要,增量资金性质是影响市场风格的核心因素。例如14-15年牛市,在流动性系统性放松、各类杠杆工具出现的背景下,市场最主要的增量来自居民的存款搬家和杠杆资金,入场迅猛,追求高收益、高弹性,因此牛市变成“疯牛”,高beta个股显着跑赢。事实上,A股历轮牛市大多如此,这种“小车推出来的”牛市往往情绪大于理性,所以随着牛市推进,估值体系和价值判断都会失效,资金不断涌向高弹性、强故事性的个股。

其次,增量资金性质决定其将重点聚焦核心资产。增量资金角度则更为重要,增量资金性质是影响市场风格的核心因素。例如14-15年牛市,在流动性系统性放松、各类杠杆工具出现的背景下,市场最主要的增量来自居民的存款搬家和杠杆资金,入场迅猛,追求高收益、高弹性,因此牛市变成“疯牛”,高beta个股显着跑赢。事实上,A股历轮牛市大多如此,这种“小车推出来的”牛市往往情绪大于理性,所以随着牛市推进,估值体系和价值判断都会失效,资金不断涌向高弹性、强故事性的个股。

但是这次不一样,中长期增量资金将是主导。首先,去年经济工作会议上明确强调将为资本市场引入的是【中长期】增量资金。其次,今年2月,市场热度明显提升,配资等又开始蠢蠢欲动,但监管反应非常迅速,抑制短期资金非理性入市。

未来,增量资金的主力来自以下几块:

首先是社保养老:根据人社部公布的数据,截至2019年一季度末,17个委托省(区、市)签署的8580亿元委托投资合同中已有6249亿元到账投资运营,如果按照11%的比例估算,大约有687亿元的资金进入股市。

2018年10月,社会科学文献出版的《养老金融蓝皮书:中国养老金融发展报告(2018)》中提到“基本养老金投资规模低于预期,尽管目前我国城镇职工基本养老保险基金结余超过4.39万亿,但是预计最终委托投资运营资金规模可能在1万亿以内,保底保收益模式不利于长期增值,因此蓝皮书呼吁各省区和地方,兼顾养老金的安全性和收益性,着眼长期改变保底保收益模式,充分发挥养老金长期属性,长期运作长期考核。”

因此短期来看,近一两年养老金的投资运营规模可能在1万亿左右,如果按照11%的比例估算,即约有1100亿元投资于股市,增量约为413亿元;但是长期来看,保底收益模式会出现改变,一方面更多的地区并入委托,另一方面股票权益类资产的投资比例将有较大的提升空间,未来养老金仍有上千亿规模的资金进入股市。

其次是险资:通过保险资金运用余额、股票和基金投资占资金运用余额比例可以大致估算险资进入股市的体量。未来随着人口老龄化带来的养老保险需求增加,以及消费理念的升级,保费收入仍有较大的增长空间。

其次是险资:通过保险资金运用余额、股票和基金投资占资金运用余额比例可以大致估算险资进入股市的体量。未来随着人口老龄化带来的养老保险需求增加,以及消费理念的升级,保费收入仍有较大的增长空间。

我们看到2014-2016险资运用余额的增速维持较高水平,2017年后有所回落,但维持在11%左右;险资投资于基金和股票的比例2017年以前维持在12%以上,2018年有所回落,但2019年一季度再度回到12%以上;因此我们假设未来保险资金运用余额按照11%的增速增长,入市的比例维持在12%估算,保险资金每年可以带来2000-3000亿元的增量。

然后是银行理财资金:2018年底《商业银行理财子公司管理办法》正式稿发布,放松了对银行理财产品投资股票、非标,以及产品发行和销售方面的限制。当前银行非保本理财产品余额超22万亿,理财子公司管理办法落地,意味着银行业理财产品正式转型的开端,也将为股市提供巨大的长期增量。

然后是银行理财资金:2018年底《商业银行理财子公司管理办法》正式稿发布,放松了对银行理财产品投资股票、非标,以及产品发行和销售方面的限制。当前银行非保本理财产品余额超22万亿,理财子公司管理办法落地,意味着银行业理财产品正式转型的开端,也将为股市提供巨大的长期增量。

最后,虽然短期流出,但外资长期入场大方向不会改变: 从去年8月起的一系列报告中,我们就已经指出,外资流入是大趋势长逻辑:1、A股刚刚纳入MSCI,根据台、韩经验,在MSCI纳入比例不断提升过程中,外资将在相当长的一段时间维持单向流入;2、当前外资配置a股比例仍低只有3%出头,参考台韩日的外资占比(15%~30%),当前仍是远远低配,全球资金仍在“水往低处流”;3、当前我国资本市场对外开放全面提速,国际资本的进入渠道不断拓宽,根据台韩日经验,外资在金融开放阶段流入进程显着提速。因此我们判断,外资流入A股当前仍是初级阶段,未来仍将有数万亿增量流入配置。

因此,从增量资金性质看,除了外资,社保养老、险资、银行理财都将是A股重要的增量资金来源。并且,这些资金的投资风格、考核久期都与外资较为类似,更加注重中长期配置,核心资产必然是其最重要的配置方向。

总结而言,随着后续外资重回流入正轨,公募 “抱团”趋势延续,社保养老、险资、银行理财等增量资金逐步入市,核心资产的统一战线正在建立,将成为资金配置的集中方向。

我们当前正在经历的不仅仅是一轮简单的牛熊起伏,而是A股的大变革,变革的根源是投资者结构的系统性转变。我们迎来的将是一个从散户到机构、从交易到配置、从Beta到Sharpe Ratio的大时代开启。

本周市场表现回顾

市场资金面状况

市场资金面状况

全球主要市场表现

全球主要市场表现

风险提示

风险提示

1、摩擦超预期发酵;2、宏观经济超预期波动。

市场,资金,风险,核心,关注