中信证券信投顾:股票质押风险有多大?让数据说话

摘要: 股票质押风险有多大?让数据说话来源:中信证券市场研究部刘肖雯6月的A股将“六绝”演绎到了极致,债务违约、大股东质押爆仓频发。一句话,借的钱还不上了。6月26日凌晨,多监管机构相继发文,称当前股票质押风

股票质押风险有多大?让数据说话

6月的A股将“六绝”演绎到了极致,

债务违约、大股东质押爆仓频发。

一句话,借的钱还不上了。

6月26日凌晨,多监管机构相继发文,

称当前股票质押风险总体可控。

那在近期并不明朗的行情下,

股票质押风险到底有多大呢?

本文用数据(截至6月26日)说话,做一个质押风险的全盘测算。

股票质押,就是上市公司股东把手中的股份押给银行、证券公司等机构(也叫质押方)来达到融资的目的。

而质押方为了自身的业务安全,给上市公司股东放款时会设置三个指标:

质押率、预警线、平仓线

(1)质押率就是放款的折扣率。

例如押100元的股票,放40元的款,质押率就是40%。

(2)预警线就是质押物贬值的警戒线。

触碰了警戒线,上市公司股东会被要求补仓。

例如预警线为150%,则预警价格=100*40%*150%=60元,即股价下跌40%预警。

(3)平仓线就是质押物贬值的最后红线。

这时上市公司股东再无法补仓或还不上钱,那么质押方就有权处置股票了。就好比,放贷断供,银行会把房子收走一个道理。

例如平仓线为130%,则平仓价格=100*40%*130%=52元,即股价下跌48%平仓。

A股的股票质押总量有多少?

实际开展业务时,由于各机构风控制度不同,对于不同公司设置的质押率和平仓线存在差异。而上市公司公告内容又不包括具体的质押率和平仓线数据。

因此我们按照一般经验,统一假设质押率为40%,平仓线为130%。

也就是说,如果上市公司股价低于质押日股价的52%,即自质押日下跌48%以上,我们就认为这部分股票就存在平仓风险。

此外,为了便于计算,我们不考虑股息、利息、补仓等因素。

最后,计算数据以上市公司公告为依据,部分公司可能存在披露不及时或不完全的情况,数据可能会与登记结算中心存在出入。

根据上市公司公告,我们计算了2010年以来,尚未解除质押的股票。经计算,截至6月26日,上市公司股权质押规模约5.6万亿,涉及2363家上市公司。其中:

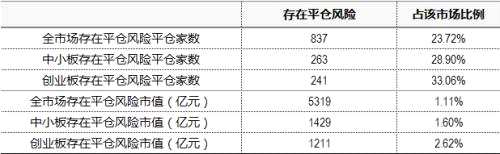

全市场有837家公司存在平仓风险,涉及股票市值5319亿元,占全市场总市值1.12%。

中小板和创业板目前分别有1429亿元和1211亿元股票存在平仓风险,占中小板和创业板总市值的1.60%和2.62%。

截至6月26日,存在平仓风险的股票规模

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

有没有踩踏风险?

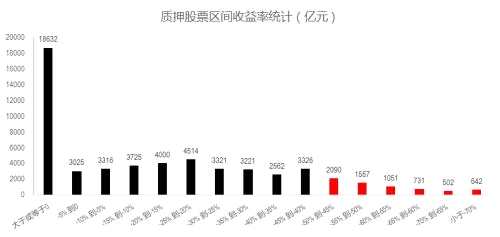

首先,测算一下质押的股票离平仓线还有多远。

数据显示:

8872亿元的股票再下跌10%后可能会低于平仓线;

12461亿元的股票再下跌20%后可能会低于平仓线;

18519亿元的股票再下跌30%后可能会低于平仓线。

也就是说,市场上的股票较目前下跌20%后,平仓压力会加速上升。

涉及质押的股票距离平仓线风险的距离

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

其次,测算一下质押股票现价相对于质押时价格的涨跌幅分布。

数据显示:

50905亿元的股票自质押日未下跌或者下跌幅度未到48%;

5319亿元的股票自质押日下跌幅度已接近,甚至超过了48%,存在平仓风险。

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

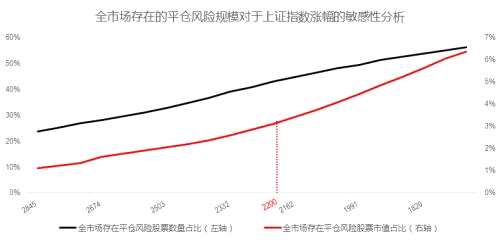

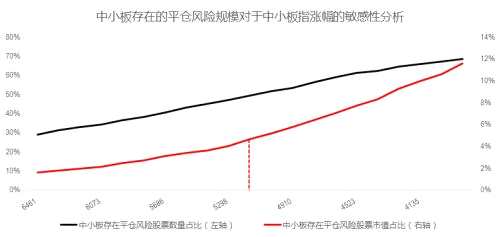

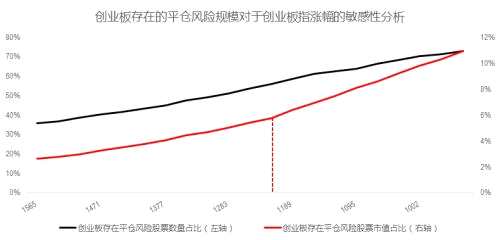

最后,我们动态模拟了市场在不同点位面临的平仓压力,即测算平仓风险的规模对于指数跌幅的敏感性。

我们用个股的β系数代表所在板块指数每下跌1%,该股票的下跌幅度。

为了考察市场的极端环境,我们选取上市公司在2015年股灾期间的β系数。如果某股票在这期间没有上市或停牌,则选取今年年初至今的β系数。

由此,我们可以估算出,指数每下跌一定幅度,存在平仓风险的上市公司数量和市值。

整体上,计算结果与前面区别不大。

指数较目前下跌20%后,存在平仓风险的市值占比将呈加速迹象。

但上述危险点位和目前仍有较大距离,因此短期不必过于担忧。

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

哪些行业股票质押风险较高?

从上市公司的角度,主板与中小创差异较小,传媒、机械、军工等行业风险相对较高。

按照市场划分,主板与中小创的质押股票市值都在2.8万亿左右,存在平仓风险的股票市值都在2700亿元左右,差异很小。

按照中信二级行业划分:

质押市值排名前三的是房地产、传媒、其他医药医疗;

已存在平仓风险的股票市值,排名前三的是传媒、其他专用设备、通信设备;

质押市值中,存在平仓风险占比较大的是工程机械、石油开采、景区和旅行社。

平仓风险规模对于指数涨幅的敏感性分析

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

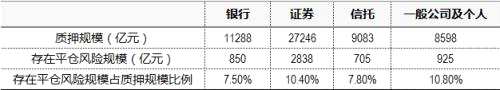

从质押方的角度,关注银行、券商、信托、一般公司及个人这五个主体。

根据质押方性质不同,可以分为银行、券商、信托、一般公司及个人。其中,券商规模最大,约2.7万亿。

不同质押方或存在平仓风险的规模

资料来源:Wind、中信证券市场研究部

资料来源:Wind、中信证券市场研究部

上市公司如何自救?

面对存在的平仓风险,上市公司的自救之法,你同样需要了解。

在实务操作中,质押股票触发强平线,并不意味着平仓风险会马上兑现,可能通过多种方式缓解危机。

补仓

上市公司股东可以通过补充现金或补充股票,摊低成本。

但是,如果大股东已将手中绝大多数股票质押,那么进一步补仓空间会有限,平仓风险会上升。因此,对于多次追加质押担保的上市公司,需要警惕。

停牌

部分公司在触及平仓线后,会采取临时停牌的方式缓解燃眉之急,利用这个时间筹措资金。

其中一部分,随后会筹划资产收购或资产重组等利好事件。即使筹划不成功,也可以将平仓风险延后一段时间,等待市场转暖。

回购、增持

上市公司股东可以通过回购、增持等举措提振股价,使股价摆脱危险区域。

换个角度来看,对于资金融出方,也不愿意看到强平导致股价大幅下跌的局面。可能会采取适当延期、筹划股权转让等方式,避免从二级市场直接卖出。

写在最后

1.由于补充现金难以观测,因此我们计算的平仓风险的规模会略有高估。

2.股权质押本身并不是造成市场下跌的原因,只是在某些特定市场环境中会加大股价波动。宏观经济形势和上市公司盈利水平才是是股价的基础。

3.根据沪深交易所近期公布的数据,2018年5月18日至22日当周两市股票质押融资实际日均违约处置约5000万元。

4.如果市场整体反弹5%,存在平仓风险的规模将减少到4300亿元左右,市场整体反弹10%,平仓风险的规模将进一步减少到3500亿元左右,质押平仓风险将大为缓解。

因此,投资者需要客观、理性看待质押平仓风险。不要忽视风险,但不必过度担忧。

平仓,质押,风险,上市公司,下跌