广发证券:风格转换需长期等待 市场仍是看长做短

摘要: 来源微信公众号:广发策略研究1、本周策略观点本周值得关注的变化有:1、年初以来30个城市地产累计同比销售增速下跌33.1%,相比上周略有回升;2、国内工业品中煤炭和化工品价格平稳,钢铁和水泥价格下跌,

来源微信公众号:广发策略研究

1、本周策略观点

本周值得关注的变化有:1、年初以来30个城市地产累计同比销售增速下跌33.1%,相比上周略有回升;2、国内工业品中煤炭和化工品价格平稳,钢铁和水泥价格下跌,海外大宗品价格普遍下跌;3、上周两融余额较前周上升0.5%至8668亿元,大小非净增持15.3亿元。

我们在5月30日报告《6月可能没那么差》中提出了市场短期反弹的可能性,而在近期的反弹中大家其实更关注的是结构——除了对龙头股的抱团,风格是否会转向此前大幅下跌的小盘股?

就此问题,我们的看法是:

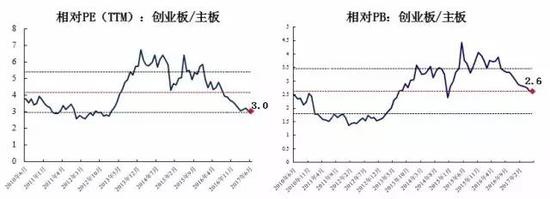

1、相对估值的困惑——创业板相对主板的相对PE已经接近底部,而相对PB还在半山腰,到底是看相对PE还是相对PB呢?目前创业板相对主板的相对PE为3.0,已经接近历史最底部,因此部分投资者认为在这个位置买入创业板已经比较安全了;但是另一方面,目前创业板相对主板的相对PB为2.6,其实还在历史均值附近,距离底部还有很大的空间。那现在到底该相信相对PE去“抄底”还是相信相对PB而继续等待呢?我们认为应该从PE和PB所反映的内涵去分析这个问题。

2、创业板相对主板的相对PE下行较快的原因,除了创业板股价跌幅更大以外,还在于过去两年创业板的业绩增速大幅超越主板。在股价不变的情况下,盈利增速提升会带来PE的向下回落。而去年以来创业板一方面股价表现不如主板,另一方面盈利增速又大幅超越主板,这就会加速创业板相对主板的相对PE回落。

2、创业板相对主板的相对PE下行较快的原因,除了创业板股价跌幅更大以外,还在于过去两年创业板的业绩增速大幅超越主板。在股价不变的情况下,盈利增速提升会带来PE的向下回落。而去年以来创业板一方面股价表现不如主板,另一方面盈利增速又大幅超越主板,这就会加速创业板相对主板的相对PE回落。

3、但今年主板业绩增速大概率会反超创业板,这意味着即使创业板相对主板的相对PE见底回升,创业板股价表现也不一定会超越主板。从上图可以看出,今年一季度主板利润增速开始大幅上行,而创业板盈利增速已开始见顶回落,两者差距明显缩小,展望全年主板的盈利增速大概率会反超创业板。这意味着接下来即使创业板股价表现没有超越主板,其相对主板的相对PE也有可能会向上回升;或者反过来说:即使创业板相对主板的相对PE见底回升,其股价表现也不一定会超越主板。

3、但今年主板业绩增速大概率会反超创业板,这意味着即使创业板相对主板的相对PE见底回升,创业板股价表现也不一定会超越主板。从上图可以看出,今年一季度主板利润增速开始大幅上行,而创业板盈利增速已开始见顶回落,两者差距明显缩小,展望全年主板的盈利增速大概率会反超创业板。这意味着接下来即使创业板股价表现没有超越主板,其相对主板的相对PE也有可能会向上回升;或者反过来说:即使创业板相对主板的相对PE见底回升,其股价表现也不一定会超越主板。

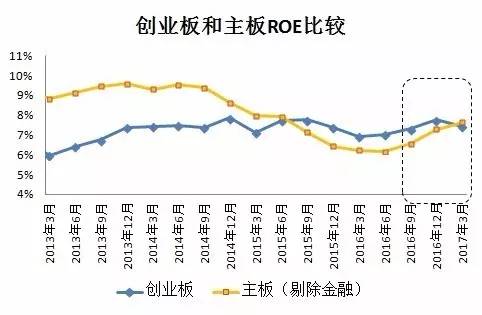

4、PB所反映的估值内涵是对股票ROE的预期,但创业板ROE已被主板反超,再加上外延收购的减速,这可能会导致创业板的PB中枢进一步下降。一般来说,ROE越高的股票,其PB水平也应该更高。在过去两年,创业板的ROE水平和主板差不多(2015~2016年,创业板ROE只比主板高不到0.5个百分点),但是PB水平却是主板的三倍左右。如此高的PB溢价,主要反映投资者对创业板未来ROE大幅超越主板的美好预期。但是今年一季报创业板的ROE水平反而被主板超越,再加上未来创业板外延收购减速会进一步降低其ROE上行的预期,因此预计未来创业板的PB中枢还会进一步下降,进而导致创业板相对主板的相对PB进一步下行。

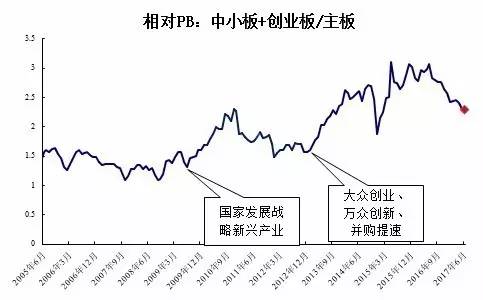

5、从过去历史经验来看,市场中长期风格转向小盘股的契机并不在于相对估值的见底,而是需要诞生大故事、大逻辑来支撑小盘股“看长做短”,而目前来看这还需要更长期的等待。由于创业板成立时间较短,我们进一步加上中小板来回顾一下小盘股相对大盘股的相对PB变化(见下图)。可以看出历史上中小板+创业板相对主板的相对PB其实并没有固定的顶部和底部,即并不是要等到相对PB触及历史低点风格才会转向小盘股。而历史上有两次比较持续的风格偏向小盘股,一次是2009年下半年到2010年,一次是2013年到2015年上半年。这两次持续的风格转换,我们认为更重要的是背后的大时代背景变化——2009年下半年,最高决策层首次提出了发展“战略性新兴产业”进行产业结构转型,此后密集出台了系列政策方针,对以新兴行业为主的小盘股营造了极佳的政策环境;2013年新一届领导班子上台以后,又提出了 “互联网+”、“工业4.0”、“大众创业、万众创新”等新的口号来大力发展新兴产业,再加上创业板公司开始掀起兼并收购浪潮,这都帮助提升了小盘股的估值。可见,在一个“看长做短”的市场环境下,真正可持续的风格转换一定需要大故事、大逻辑来支撑。而今年小盘股通过外延收购实现高增长的大逻辑已经明显减弱,新的“大故事”又还讲不出来,因此我们认为即使有风格转换也是极短期的现象,操作难度极大,真正值得参与的风格转换还需要更长期的等待。

5、从过去历史经验来看,市场中长期风格转向小盘股的契机并不在于相对估值的见底,而是需要诞生大故事、大逻辑来支撑小盘股“看长做短”,而目前来看这还需要更长期的等待。由于创业板成立时间较短,我们进一步加上中小板来回顾一下小盘股相对大盘股的相对PB变化(见下图)。可以看出历史上中小板+创业板相对主板的相对PB其实并没有固定的顶部和底部,即并不是要等到相对PB触及历史低点风格才会转向小盘股。而历史上有两次比较持续的风格偏向小盘股,一次是2009年下半年到2010年,一次是2013年到2015年上半年。这两次持续的风格转换,我们认为更重要的是背后的大时代背景变化——2009年下半年,最高决策层首次提出了发展“战略性新兴产业”进行产业结构转型,此后密集出台了系列政策方针,对以新兴行业为主的小盘股营造了极佳的政策环境;2013年新一届领导班子上台以后,又提出了 “互联网+”、“工业4.0”、“大众创业、万众创新”等新的口号来大力发展新兴产业,再加上创业板公司开始掀起兼并收购浪潮,这都帮助提升了小盘股的估值。可见,在一个“看长做短”的市场环境下,真正可持续的风格转换一定需要大故事、大逻辑来支撑。而今年小盘股通过外延收购实现高增长的大逻辑已经明显减弱,新的“大故事”又还讲不出来,因此我们认为即使有风格转换也是极短期的现象,操作难度极大,真正值得参与的风格转换还需要更长期的等待。

2、本周主要变化

2、本周主要变化

2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2017年06月09日,30个大中城市房地产成交面积累计同比下跌33.06%,相比上周的-33.39%有所回升,30个大中城市房地产成交面积月环比下降6.09%,月同比下降25.33%,周环比上涨18.11%。

汽车:乘联会数据,5月第4周乘用车零售销量同比上涨4%,相较5月第3周的-4%有所上涨。

中游制造

钢铁:本周钢价小幅下跌。本周钢材价格涨跌互现,螺纹钢含税均价本周跌2.15%至3648.00元,冷轧含税均价涨0.75%至3756.00元。本周钢材总社会库存下降0.92%至1012.12万吨,螺纹钢社会库存减少1.81%至389.96万吨,冷轧库存涨0.11%至113.75万吨。本周钢铁毛利率涨跌互现,螺纹钢跌0.83%至18.78%,冷轧涨1.34%至-2.74%。截至6月9日,螺纹钢期货收盘价为3017元/吨,比上周下降0.3%。钢铁网数据显示,5月下旬重点企业粗钢日均产量为176.39万吨,较5月中旬下降2.99%。

水泥:本周全国水泥市场价格环比回落,幅度为0.6%。全国高标42.5水泥均价环比上周下跌0.66%至352.7元。其中华东地区均价环比上周保持不变为360.00元,中南地区跌2.28%至357.50元,华北地区跌1.07%至371.0元。

化工:化工品价格保持平稳,价差涨跌相当。国内尿素涨0.46%至1567.14元,轻质纯碱(华东)涨3.27%至1600.71元,PVC(乙炔法)跌2.46%至5803.57元,涤纶长丝(POY)跌0.37%至7685.71元,丁苯橡胶跌4.49%至10935.71元,纯MDI跌3.43%至24107.14元,国际化工品价格方面,国际乙烯跌3.13%至885.00美元,国际纯苯跌0.08%至746.07美元,国际尿素跌3.07%至185.00美元。

上游资源

煤炭与铁矿石:本周铁矿石价格下跌,铁矿石库存增加,煤炭价格上涨,煤炭库存下降。国内铁矿石均价跌4.98%至558.68元,太原古交车板含税价稳定在1320.00元,秦皇岛山西混优平仓5500价格本周涨0.06%至553.00元;库存方面,秦皇岛煤炭库存本周减少4.39%至555.00万吨,港口铁矿石库存增加2.83%至14411.00万吨。

国际大宗:WTI本周跌3.84%至45.83美元,Brent跌3.65%至47.55美元,LME金属价格指数涨0.47%至2758.70,大宗商品CRB指数本周跌0.67%至176.76;BDI指数本周涨2.29%至849.00。

2.2股市特征

股市涨跌幅:上证综指本周涨1.70%,行业涨幅前三为家用电器(6.54%)、食品饮料(5.32%)和建筑材料(5.10%);涨幅后三为采掘(1.92%)、钢铁(1.73%)和银行(0.23%)。

动态估值:本周A股总体PE(TTM)从上周19.25倍上升到本周19.70倍,PB(LF)从上周1.91倍上升到本周1.96倍;A股整体剔除金融服务业PE(TTM)从上周31.46倍上升到本周32.43倍,PB(LF)从上周2.45倍上升到本周2.53倍;创业板本周PE(TTM)从上周48.76倍上升到本周50.50倍,PB(LF)从上周4.26倍上升到本周4.41倍;中小板本周PE(TTM)从上周39.81倍上升到本周41.36倍,PB(LF)从上周3.56倍上升到本周3.71倍;A股总体总市值较上周上升2.34%;A股总体剔除金融服务业总市值较上周上升3.08%;必需消费相对于周期类上市公司的相对PB从上周1.72上升到本周1.74;创业板相对于沪深300的相对PE(TTM)从上周3.68上升到本周3.76;创业板相对于沪深300的相对PB(LF)从上周2.83上升到本周2.89。本周股权风险溢价从上周的-0.45%下降到本周-0.55%,股市收益率从上周的3.18%下降到本周3.08%。

基金规模:本周新发股票型+混合型基金份额为51.82亿份,上周为38.07亿份;本周基金市场累计份额净增加13.75亿份。

融资融券余额:截至6月8日周四,融资融券余额8668.33亿,较上周上升0.50%。

新增A股开户数:中登公司数据显示,截至6月2日,当周新增投资者数量17.96万,相比上周的29.81万有所下降。

证券市场交易结算资金:截至6月2日,证券市场交易结算资金余额1.21万亿,相比上周减少1.30%。

限售股解禁:本周限售股解禁477.74亿元,预计下周解禁238.78亿元。

大小非减持:本周A股整体大小非增持15.30亿,本周减持最多的行业是电子(-6625.35万)、家用电器(-852.46万)、建筑装饰(-569.08万),本周增持最多的行业是公用事业(5.42亿)、计算机(2.33亿)、食品饮料(1.69亿)。

AH溢价指数:本周A/H股溢价指数上升为123.48,上周A/H股溢价指数为121.54。

2.3 流动性

央行本周共进行了11笔逆回购操作,总额为4600亿元;有10笔逆回购到期,总额为4700亿元;有1笔MLF操作,总额为4980亿元;2笔MLF回笼,总额为2243亿元,公开市场操作净投放(含国库现金)2637亿元资金。截至2017年6月9日,R007本周下跌21.43BP至3.22%,SHIB0R隔夜利率上涨3.22BP至2.8275%;长三角和珠三角票据直贴利率本周都上扬,长三角涨5.00BP至4.30%,珠三角涨5.00BP至4.35%;期限利差本周下跌15.84BP至-0.03%;信用利差下跌7.47BP至1.25%。

2.4 海外

美国:周一公布美国5月ISM非制造业指数56.9,低于预期值57.10和前值57.50;周一公布美国4月耐用品订单环比终值-0.80%,低于预期值-0.50%和前值-0.70%;周四公布美国上周首次申请失业救济人数24.5万人,高于预期值24万人,低于前值24.8万人;周五公布美国4月批发库存环比终值-0.50%,低于预期值和前值-0.30%。

欧元区:周一公布欧元区5月服务业PMI终值56.30,高于预期值和前值56.20;5月综合PMI终值56.80,与预期值和前值持平;周一公布英国5月服务业PMI为53.80,低于预期值55.00和前值55.80;英国5月综合PMI为54.40,低于预期值55.50和前值56.20;周二公布欧元区4月零售销售环比2.50%,高于预期值2.10%和前值2.30%;周三公布英国5月三个月Halifax房价指数同比3.30%,高于预期值3%,低于前值3.8%;周四公布欧元区一季度GDP同比终值1.90%,高于预期值和前值1.70%;周五公布英国4月工业产出环比0.20%,低于预期值0.70%,高于预期值-0.50%;英国4月制造业产出环比0.20%,低于预期值0.80%,高于预期值-0.60%。

日本:周一公布日本5月服务业PMI为53.00,高于前值52.20;5月综合PMI为53.40,高于前值52.60;周四公布日本一季度实际GDP季环比终值为0.3%,低于预期值0.60%和前值0.50%;周四公布日本4月末季调经常帐为19519亿日元,高于预期值16988亿日元,低于前值29077亿日元;周五公布日本5月货币存量M2同比3.90%,低于预期值和前值4.30%。

本周海外股市:标普500本周跌0.30%收于2431.77点;伦敦富时跌0.27%收于7527.33点;德国DAX跌0.06%收于12815.72点;日经225跌0.81%收于20013.26点;恒生涨0.41%收于26030.29。

2.5 宏观

财新PMI:

中国5月财新服务业PMI升至52.8,前值51.5,是今年首次上涨。5月财新综合PMI为51.5,前值51.2。

CPI&PPI:

中国5月CPI同比1.50%,高于前值1.20%;PPI同比涨5.5%,连续3月下滑,环比下降0.3%。

贸易帐:

中国5月贸易帐为2816亿元,低于前值3241亿元,高于前值2623亿元;5月中国进出口总值2.35万亿元,同比增长18.3%;其中出口1.32万亿元,同比增长15.5%;进口1.03万亿元,同比增长22.1%。

外汇储备:

中国5月外汇储备为30535.70亿美元,连续4个月上升。

3、下周公布数据一览

下周看点:中国5月社零总额、工业增加值、固定资产投资、房地产开发销售;美国5月PPI同比;欧元区5月CPI同比终值

6月12日周一:日本4月核心机械订单环比;

6月13日周二:美国5月PPI环比;英国5月CPI同比;欧元区6月ZEW经济景气指数;

6月14日周三:中国5月社会消费品零售总额同比、规模以上工业增加值同比、固定资产投资、房地产开发和销售;美国5月CPI同比、美国5月零售销售环比;英国4月三个月ILO失业率;

6月15日周四:美国5月工业产出环比;

6月16日周五:美国6月密歇根大学消费者信息指数初值、美国5月新屋开工值;欧元区5月CPI同比终值。

本周,相对,创业,上周,主板