避开高股息股的三大坑 四个方法找出真正高股息股

摘要: 玩转了10多年的高送转偃旗息鼓,A股市场也在重新审视股票的现金分红功能,特别是行情不给力的情况下,高分红个股的防御功能变得突出。可是看到高股息就买入,还是可能会随时踩坑。在当前市场环境中,高股息策略有

玩转了10多年的高送转偃旗息鼓,A股市场也在重新审视股票的现金分红功能,特别是行情不给力的情况下,高分红个股的防御功能变得突出。

可是看到高股息就买入,还是可能会随时踩坑。

在当前市场环境中,高股息策略有这五大优势值得我们去关注:

1、符合当前的政策导向,让股票回归到其基本定位。

2、大盘疲软,成为弱势市场中的防御板块。

3、在长期持股前提下,高分红可以持续产生现金流,降低投资者的现金流压力。

4、形成“复利再投资”策略,帮助投资者在足够长的投资期限内,不断提升自己的股权比例。

5、税收优惠。持股一年以上的现金分红免税,而当前高送转中的送红股却是对上市公司立刻征收。

好处多多,但真的是找到一个高股息个股买入就OK?且慢,高股息策略其实至少还有三大坑,一不留神,说不定还会买到了假的“高股息”股,股息率说没就没。

高股息股的三大坑

1随时消失的高股息

高股息股人人爱,但什么是高股息股?

高股息的概念其实一直没有标准定义,不同计算方式差异也很大,只要股息/股价的比例很高,就可以叫做高股息率股?并非如此,股息是一个会随时间变动的历史参数,股价也是一个说变就变的过往数据,前者取决于企业基本面,反映业绩和分红意愿,后者则取决于二级市场情绪变动。用两个历史参数,来指导未来的投资策略,本身就有潜在风险。

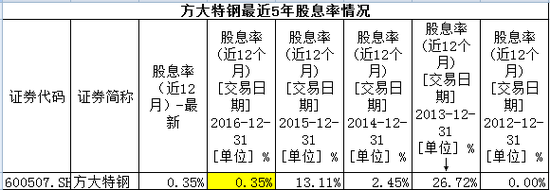

举例而言,下列数据看起来是不是一个特别好的高股息个股?

2013年的12个月股息率达到26.72%,2014年虽然迅速降低但也有2.45%,但在2015年又飙升至了13.11%,不错不错。

2013年的12个月股息率达到26.72%,2014年虽然迅速降低但也有2.45%,但在2015年又飙升至了13.11%,不错不错。

在“近12月股息率”口径下,上面这只个股是2013年和2015年股息率王者,也是一度被热议的高股息率股方大特钢,我们可以看下完整的5年数据:

方大特钢的过往超高股息率,在2016年期间就结束了,快速降低至0.35%,而这一期间是对2015年的业绩进行分配。事实上,受到钢铁行业低迷影响,方大特钢2015年的净利润下滑超过80%,公司没有足够利润维持高股息。

方大特钢的过往超高股息率,在2016年期间就结束了,快速降低至0.35%,而这一期间是对2015年的业绩进行分配。事实上,受到钢铁行业低迷影响,方大特钢2015年的净利润下滑超过80%,公司没有足够利润维持高股息。

再举两个例子,在2012年年底,两市最高股息率个股是新兴铸管,当时的12月股息率达到7.74%,但在后面的几年时间里,新兴铸管的股息率分别只有1.24%、1.08%和0.62%。

再举两个例子,在2012年年底,两市最高股息率个股是新兴铸管,当时的12月股息率达到7.74%,但在后面的几年时间里,新兴铸管的股息率分别只有1.24%、1.08%和0.62%。

此外,益生股份曾在2012年将2011年的60%利润都分掉,当时的12月股息率达到了5.22%,但也仅有一次而已,之后益生股份再未进行过现金分红。

上述例子都充分说明,看利润增长不能只看一年,看股息率更不能只看一两年,投资者应该尽可能多覆盖几年数据。

上述例子都充分说明,看利润增长不能只看一年,看股息率更不能只看一两年,投资者应该尽可能多覆盖几年数据。

2高股息率可能是周期顶峰

高股息率的第二个潜在陷阱,是高股息率并未反映股票的真正低估,反而可能个股已经到了行业或公司的周期顶峰,接下来迎接它的只是不断下调的股息和股价。

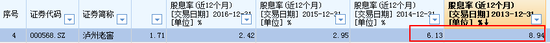

这里以白酒业中的泸州老窖为例:

从上表可以看到,泸州老窖2013年实施的分红对应股息率达到8.94%,2014年的对应股息率达到6.13%,都是非常不错的数据,如果光看这两个数据,泸州老窖值得投资者立刻、马上、当即买入。但事实是,这两笔分红对应的是2012年和2013年的业绩,目前看来,2012年更是泸州老窖至今为止都无法突破的业绩顶峰。

从上表可以看到,泸州老窖2013年实施的分红对应股息率达到8.94%,2014年的对应股息率达到6.13%,都是非常不错的数据,如果光看这两个数据,泸州老窖值得投资者立刻、马上、当即买入。但事实是,这两笔分红对应的是2012年和2013年的业绩,目前看来,2012年更是泸州老窖至今为止都无法突破的业绩顶峰。

具体而言,在2012年,白酒业已经爆发了塑化剂事件,白酒行业开始进入了调整周期,而泸州老窖在该年却创下历史最高业绩,股东净利润达到43.9亿元,EPS达到了前所未有的3.14元,分红更是达到每股1.8元。

如果光看股息率,这个时候的泸州老窖,似乎光收分红就能够赚一大笔。

但是,白酒行业从2012年进入调整周期后,全行业只有贵州茅台一家利润没下滑,而泸州老窖由于前期逆势的保价策略,业绩更是难看,2014年全年业绩下滑74%,支付股利也随之开始下降。

即便是在业绩快速回暖后的2016年,泸州老窖的EPS也只有1.375元,股东净利润只有19.28亿元,而个股的每股分红也降至0.96元,要想回到当初的顶峰,实现当时买入价的8%以上股息率,可能还得多等一两年。

即便是在业绩快速回暖后的2016年,泸州老窖的EPS也只有1.375元,股东净利润只有19.28亿元,而个股的每股分红也降至0.96元,要想回到当初的顶峰,实现当时买入价的8%以上股息率,可能还得多等一两年。

一般而言,任何一项投资策略都需要持续的跟踪与修正,高股息策略也需要结合基本面分析,看到高股息就买入,还是可能会随时踩坑。毕竟,高股息策略也不可能是一劳永逸式的“买入并忘记它”。

3“被平均”的高股息率

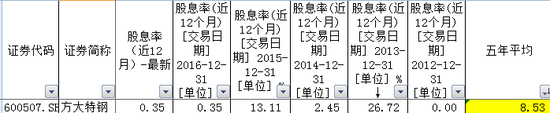

如果看一年的股息率很麻烦,那我们将几年的股息率平均起来会不会更好?事实上,很多投资者在筛选高股息个股的时候,就是采用的这种方式,但这种做法很容易受到个别超高数据的偏离影响,出现“被平均”。

这里又要举方大特钢为例子了,由于过往两年中的股息率极高,方大特钢的最近5年股息率平均数仍然达到8.53%,但如果考虑到钢铁行业的前景仍很不明朗,这一股息率也就看看可以,当真就有点悬了。

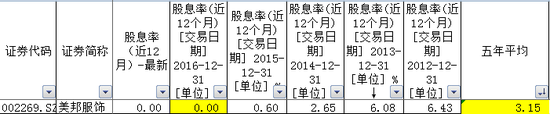

与之类似的还包括美邦服饰,在经历过服装行业“快时尚”的顺周期后,美邦服饰曾在2012年和2013给出了很高的现金分红,以至于最近五年的股息率平均数仍达到3.15%,但美邦服饰在2015年出现业绩亏损,导致2016年没有派发股利。此外,且按照公布的分红方案,2017年也不会对2016年的业绩进行分配。

与之类似的还包括美邦服饰,在经历过服装行业“快时尚”的顺周期后,美邦服饰曾在2012年和2013给出了很高的现金分红,以至于最近五年的股息率平均数仍达到3.15%,但美邦服饰在2015年出现业绩亏损,导致2016年没有派发股利。此外,且按照公布的分红方案,2017年也不会对2016年的业绩进行分配。

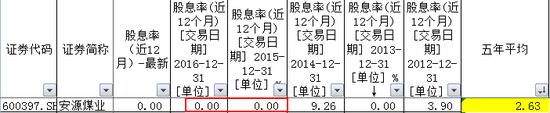

还没走出煤炭低估的安源煤业也是如此,已经两年没有进行过现金分红,今年也不会对2016年业绩进行分红。

还没走出煤炭低估的安源煤业也是如此,已经两年没有进行过现金分红,今年也不会对2016年业绩进行分红。

四个办法找到真正的高股息率个股

四个办法找到真正的高股息率个股

各位读者可能会有意见了,按照你这么说法,高股息率个股那么不容易确定,还那么多坑,高股息率策略还能不能搞了?答案是,其实还是可以搞,而且有很多简单办法。

1指数化、分散化投资

绝大多数投资策略都是建立在分散化组合的理论基础上,希望一只个股就实现高股息率策略并不容易,因而,对大多数投资者而言,最合适的方式应该是进行指数化投资,这样既可以降低整体风险、防止买到假的“高股息”股。

最简单的指数化做法,就是购买跟踪红利指数的指数基金。例如,A股中的红利ETF(510880),主要是跟踪上证红利指数;深红利(159905),主要跟踪深红利价格指数。

如果一定要自己动手选股,也建议投资者尽可能地建立一个组合而非单一个股,尽可能实现分散化效果。

2更多关注基本面

高股息率策略最容易中招的一点,就是看着股息率数据就买入,而忘记了股息率数据只代表过往,企业基本面随时可能发生变化,因此在筛选高股息个股时,股息率数据只能作为参考,最终决定还需结合企业基本面判断。

关键在于企业商业模式的的内在稳定性,以及分析企业的生意模式是否可以延续下去。

一般而言,周期性行业的高股息率较为不可靠,随时可能会出现变脸,除非投资者有信心现在正处于行业上升周期,不然选择周期性行业较为不妥,而公用事业行业,如电力、高速公路等行业会较为稳固。

3以宣告股息计算未来股息率

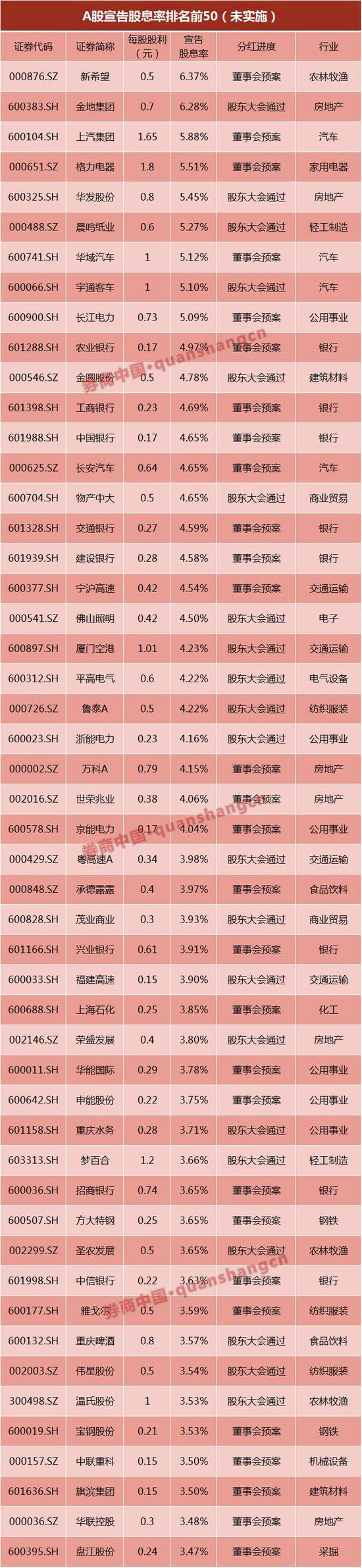

一般计算的股息率都是过往数据,但在企业已宣告企业分红、却又未实施的时间间隔里,我们可以将企业已经预告的每股股利,对比当前的最新股价,计算出宣告的股息率,这样我们可以锁定未来一年内到手的现金。

这种做法有利于我们更准确、及时地发现高股息个股。

这种做法有利于我们更准确、及时地发现高股息个股。

举例而言,新希望公告每股股利为0.5元,对应当前的7.85元股价,目前股息率达到6.37%,是目前未实施分红公司中股息率最高的个股。对比之下,如果我们只是盯着历史数据,用过往12个月的已实施分红去计算股息率,会发现新希望的股息率只有3.46%,这就容易错失对新希望的发掘和研究。

除此之外,宣告股息率同样较高的个股还包括金地集团、上汽集团和格力电器,对应的宣告股息率分别达到6.28%、5.88%和5.51%。

4熨平周期观察股息率

格雷厄姆在《证券分析》中多次强调,净利润是一个很容易变动的数据,相比企业盈利,企业的资产状况更值得关注,如果一定要关注企业净利润,那也必须关注数年的平均净利润,而不要太关注单独一年。与此相对应,格雷厄姆也强调市净率比市盈率更值得参考,如果一定要关注市盈率,应该更关心数年的平均市盈率。

格雷厄姆的上述观点包含一个“熨平周期”的基本思想,即希望通过数年的平均数据,降低行业和企业的周期性影响,以尝试更准确地估量企业的“正常状态”、“中间水平”,而非极端状态。

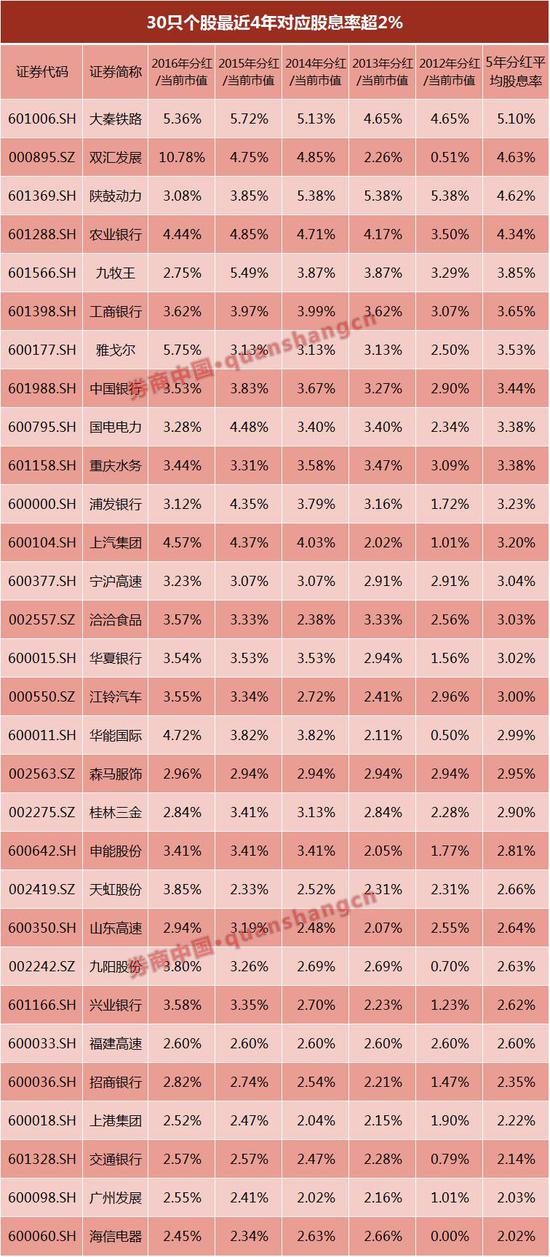

与之类似,我们也可以通过关注历史的数年数据,如5年、7年的分红规模,来算出对应的当前股息率,同时观察数据的波动情况,选出连续数年的对应股息率都较高的个股。

具体而言,即要求:对应当前市值,过往5年平均股息率超过2%;过往5年,每一年的对应股息率都超过2%。在此标准下,两市共有17只个股符合标准。

此外,如果稍微放宽数据标准,只要求最近4年的每年股息率超过2%,则共有30只个股符合标准。

如表格所示,大秦铁路一直是热门的蓝筹股票,在当前市值的基础上,最近五年的平均股息率达到5.1%,且每一年都超过4%,表现不俗。

如表格所示,大秦铁路一直是热门的蓝筹股票,在当前市值的基础上,最近五年的平均股息率达到5.1%,且每一年都超过4%,表现不俗。

但值得提醒读者的是,大秦铁路此前受到煤炭行业低迷影响,且公司面临新铁路的和公路的分流影响,去年业绩有所下滑,如以企业宣告的最新股利计算,宣告股息率只有2.98%。

股息,分红,个股,数据,企业