广发策略:关注消费抱团结束的三大信号

摘要: 来源:微信公众号广发策略研究本周策略观点本周值得关注的变化有:1、年初以来30个城市地产累计同比销售增速下跌29.8%,相比上周继续下降;2、本周国内工业品除水泥以外普遍下跌,海外大宗品价格也出现明显

来源:微信公众号 广发策略研究

本周策略观点

本周值得关注的变化有:1、年初以来30个城市地产累计同比销售增速下跌29.8%,相比上周继续下降;2、本周国内工业品除水泥以外普遍下跌,海外大宗品价格也出现明显下跌;3、本周两融余额较上周下降0.7%至9312亿元,大小非净增持12.9亿元。

本周市场消费龙头抱团的特征更加明显,投资者普遍关注这种抱团今后结束的信号是什么?

就以上问题,我们的看法是:

1、消费龙头抱团的短期支撑:地产后周期带来消费行业短期景气改善,使得“消费升级”的长期猜想难以被证伪。近期一些消费龙头公司的一季报业绩都超预期,有一种观点认为这是因为中国居民消费从低端到高端升级的结果,如果这种长期猜想得到证实,那确实有可能系统性地提升消费龙头股的估值中枢。但目前有一个干扰是:国内地产市场(尤其是三四线城市)在2016年明显回暖,很多消费行业都跟随地产销售出现了整体性的滞后回升(如家电、家具等行业),那些消费龙头公司自然也能从中受益。这种地产后周期带来的消费行业短期景气改善,也使得大家对消费升级的长期猜想很难被证伪。

2、由此推论出抱团结束的第一个信号——当地产后周期的消费行业景气开始下行时,就会对消费升级的长期猜想形成挑战。随着国内地产调控政策的不断升级,今年地产市场出现回落是大概率事件,那些地产后周期的消费行业也可能会受到滞后的冲击,一旦这种冲击造成消费龙头公司在接下来的业绩低于预期,就可能对消费升级的长期猜想形成挑战。从过去的经验来看,地产销售下滑对家电家具等地产后周期行业的影响,短则滞后一个季度,长则滞后一年(见下图),因此预计要到今年年中以后才能观察到。

3、消费龙头抱团背后的投资者行为逻辑:在“看长做短”的操作思路下,周期股、金融股、成长股都不敢下手,可选择面严重收缩,消费龙头成了唯一选择。最近几年A股投资者的行为模式有很强的“看长做短”特征,即股票涨不涨,并不取决于是否有短期的利好因素,而取决于是否有能看长期的大逻辑,这使得目前的周期股、金融股和成长股都陷入了尴尬境地——对周期股来说,他们短期的业绩增长非常强,但由于没有长期看好的逻辑,今年以来的表现并不好(见下图:一季报大幅加速的行业几乎全是周期股,但年初以来却很难获得超额收益),本周路演下来感觉投资者不买周期股理由主要有两个:首先,周期股一季报业绩确实很好,但谁能保证中报还好呢?即使中报好,谁又能保证下半年还好呢?其次,很多投资者去年也反反复复在周期股上折腾过,但最终就是赚不到钱,已心灰意冷;对金融股和成长股来说,一方面他们面临的短期环境本来就不太有利(金融去杠杆环境下,金融行业受监管约束增加,盈利能力或面临下降;成长股外延收购减速,一季报增速相比去年年报已出现下滑),另一方面也找不到长期看好的大逻辑。可见现在大家对周期股、金融股、成长股都不敢下手,而那些稳定增长的消费龙头股,一是短期业绩本来就不错,二是长期稳定增长的确定性最强,因此成了相对最优的投资选择。

3、消费龙头抱团背后的投资者行为逻辑:在“看长做短”的操作思路下,周期股、金融股、成长股都不敢下手,可选择面严重收缩,消费龙头成了唯一选择。最近几年A股投资者的行为模式有很强的“看长做短”特征,即股票涨不涨,并不取决于是否有短期的利好因素,而取决于是否有能看长期的大逻辑,这使得目前的周期股、金融股和成长股都陷入了尴尬境地——对周期股来说,他们短期的业绩增长非常强,但由于没有长期看好的逻辑,今年以来的表现并不好(见下图:一季报大幅加速的行业几乎全是周期股,但年初以来却很难获得超额收益),本周路演下来感觉投资者不买周期股理由主要有两个:首先,周期股一季报业绩确实很好,但谁能保证中报还好呢?即使中报好,谁又能保证下半年还好呢?其次,很多投资者去年也反反复复在周期股上折腾过,但最终就是赚不到钱,已心灰意冷;对金融股和成长股来说,一方面他们面临的短期环境本来就不太有利(金融去杠杆环境下,金融行业受监管约束增加,盈利能力或面临下降;成长股外延收购减速,一季报增速相比去年年报已出现下滑),另一方面也找不到长期看好的大逻辑。可见现在大家对周期股、金融股、成长股都不敢下手,而那些稳定增长的消费龙头股,一是短期业绩本来就不错,二是长期稳定增长的确定性最强,因此成了相对最优的投资选择。

4、由此推论出抱团结束的第二个信号——只有寻找到新的“看长做短”板块,才能分流抱团消费龙头股的资金。在本次消费龙头抱团之前,A股最让人印象深刻的一次抱团是2012~2013年对“白马股”的抱团(当时抱团的公司不仅限于消费股,还有安防、汽车、化工等领域一些业绩增长较快的公司),而这个抱团的阵营最终是在2013年三季度瓦解的。当时瓦解的原因,第一是因为部分白马股确实在基本面上出现了一些问题(先是上海家化出现了管理层危机,后是歌尔声学、长城汽车等公司三季报业绩低于预期);而第二个原因我们认为更重要——即以传媒、计算机为代表的创业板公司,短期既能通过外延收购带来业绩快速增长、长期又符合中国产业转型方向,因此明显分流了之前抱团“白马股”的资金(见下图)。从2013年“白马股抱团”的经验来看,只有寻找到新的能“看长做短”的板块,才能分流目前那些抱团消费龙头的资金。

4、由此推论出抱团结束的第二个信号——只有寻找到新的“看长做短”板块,才能分流抱团消费龙头股的资金。在本次消费龙头抱团之前,A股最让人印象深刻的一次抱团是2012~2013年对“白马股”的抱团(当时抱团的公司不仅限于消费股,还有安防、汽车、化工等领域一些业绩增长较快的公司),而这个抱团的阵营最终是在2013年三季度瓦解的。当时瓦解的原因,第一是因为部分白马股确实在基本面上出现了一些问题(先是上海家化出现了管理层危机,后是歌尔声学、长城汽车等公司三季报业绩低于预期);而第二个原因我们认为更重要——即以传媒、计算机为代表的创业板公司,短期既能通过外延收购带来业绩快速增长、长期又符合中国产业转型方向,因此明显分流了之前抱团“白马股”的资金(见下图)。从2013年“白马股抱团”的经验来看,只有寻找到新的能“看长做短”的板块,才能分流目前那些抱团消费龙头的资金。

5、消费龙头抱团的时代背景:中长期不确定性下的“确定性溢价”带来估值泡沫化。对于目前消费股到底是贵还是便宜的问题,我们在3月26日的周报《消费龙头到底贵不贵?》中就已经做了详细阐述,当时的结论是——虽然消费股的PB水平与09-11年的高峰时期相比并不高,但是考虑到消费股的ROE相比当时也普遍下滑,因此消费股的实际估值已经和历史高峰水平相当了。此后消费股继续上涨,因此我们认为这已经是一种“估值泡沫化”的过程,而这种“估值泡沫化”的原因在于:当未来的宏观环境和政策环境处于巨大不确定性中时,稳定增长的消费龙头股获得了“确定性溢价”。

5、消费龙头抱团的时代背景:中长期不确定性下的“确定性溢价”带来估值泡沫化。对于目前消费股到底是贵还是便宜的问题,我们在3月26日的周报《消费龙头到底贵不贵?》中就已经做了详细阐述,当时的结论是——虽然消费股的PB水平与09-11年的高峰时期相比并不高,但是考虑到消费股的ROE相比当时也普遍下滑,因此消费股的实际估值已经和历史高峰水平相当了。此后消费股继续上涨,因此我们认为这已经是一种“估值泡沫化”的过程,而这种“估值泡沫化”的原因在于:当未来的宏观环境和政策环境处于巨大不确定性中时,稳定增长的消费龙头股获得了“确定性溢价”。

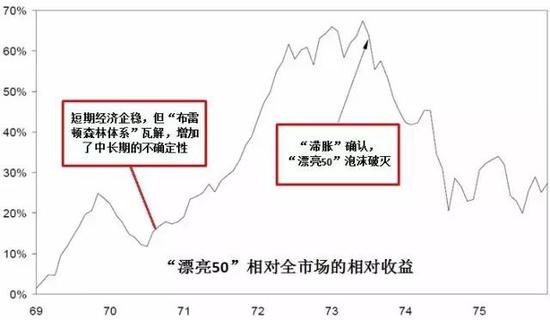

6、由此推论出抱团结束的第三个信号——当宏观环境的不确定性降低以后,这种“确定性溢价”才会消失。当前抱团消费龙头的市场特征和70年代初“布雷顿森林体系”瓦解之后的美国股市非常类似,当时看不清未来的美国投资者选择抱团了“漂亮50”,使得这些年均业绩增速普遍只有15~16%的消费龙头公司获得了40~70倍的PE估值。美国“漂亮50”结束的信号是1973年美国“滞胀”得到确认,因为这降低了投资者对未来预期的不确定性。结合美国“漂亮50”的经验,我们认为只有等国内宏观环境和政策环境的不确定性降低以后,消费龙头股的“确定性溢价”才会消失,进而才能刺破估值泡沫(未来可能降低不确定性的事件有:经济复苏的证实或证伪、地产调控的效果检验、“十九大”的政策定调,等等)。

6、由此推论出抱团结束的第三个信号——当宏观环境的不确定性降低以后,这种“确定性溢价”才会消失。当前抱团消费龙头的市场特征和70年代初“布雷顿森林体系”瓦解之后的美国股市非常类似,当时看不清未来的美国投资者选择抱团了“漂亮50”,使得这些年均业绩增速普遍只有15~16%的消费龙头公司获得了40~70倍的PE估值。美国“漂亮50”结束的信号是1973年美国“滞胀”得到确认,因为这降低了投资者对未来预期的不确定性。结合美国“漂亮50”的经验,我们认为只有等国内宏观环境和政策环境的不确定性降低以后,消费龙头股的“确定性溢价”才会消失,进而才能刺破估值泡沫(未来可能降低不确定性的事件有:经济复苏的证实或证伪、地产调控的效果检验、“十九大”的政策定调,等等)。

本周主要变化

本周主要变化

2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2017年04月20日,30个大中城市房地产成交面积累计同比下跌29.82%,相比上周的-28.85%继续下降,30个大中城市房地产成交面积月环比下降12.50%,月同比下降37.27%,周环比下降0.61%。

国家统计局数据,1-3月房地产新开工面积3.16亿平方米,累计同比上涨11.59%,相比上期增速上涨1.23%,3月单月新开工面积1.43亿平方米,同比上涨13.11%;1-3月全国房地产开发投资19292亿元,同比名义增长9.14%,相比上期增速加快0.27%,3月单月新增投资同比名义增长9.42%;1-3月全国商品房销售面积2.90亿平方米,同比增长19.49%,相比上期增速减缓5.61%,12月单月新增销售面积同比上升14.67%。

国家统计局数据,3月70个大中城市新建住宅价格指数同比上涨10.00%(前值10.30%),其中一线城市同比上涨16.90%(前值20.00%),二线城市同比上涨15.20%(前值16.30%),三线城市同比上涨7.00%(前值6.60%);3月70个大中城市新建住宅价格指数环比上涨0.70%(前值0.30%),其中一线城市环比上涨0.60%(前值0.10%),二线城市环比上涨0.60%(前值0.30%),三线城市环比上涨0.80%(前值0.40%)。

乘用车:乘联会数据,4月第1周乘用车零售销量同比下跌10%,相较3月第5周的12%有所下跌。

中游制造

钢铁:本周钢价降幅明显,预计下周钢价盘整偏弱运行,螺纹钢含税均价本周跌3.35%至3346.00元,冷轧含税均价跌4.59%至3620.00元。本周钢材总社会库存下降4.36%至1302.52万吨,螺纹钢社会库存减少7.52%至585.02万吨,冷轧库存涨0.75%至116.54万吨。本周钢铁毛利率均下跌,螺纹钢跌0.63%至8.64%,冷轧跌2.36%至-10.19%。截止4月21日,螺纹钢期货收盘价为2928元/吨,较上周下跌0.48%。3月粗钢产量7199.5万吨,同比上涨1.80%;累计产量20109.9万吨,同比上涨4.6%。

水泥:本周全国水泥市场价格继续上涨,环比涨幅为1%。全国高标42.5水泥均价环比上周上涨1.26%至349.5元。其中华东地区均价环比上周涨2.49%至352.86元,中南地区跌0.47%至353.33元,华北地区涨1.08%至375.0元。

化工:化工品价格下行,价差微跌。国内尿素跌2.85%至1462.86元,轻质纯碱(华东)保持不变为1500.00元,PVC(乙炔法)跌4.53%至5725.00元,涤纶长丝(POY)涨1.00%至8080.00元,丁苯橡胶涨8.04%至13814.29元,纯MDI跌5.98%至29214.29元,国际化工品价格方面,国际乙烯涨1.09%至1058.57美元,国际纯苯跌6.57%至781.21美元,国际尿素跌2.04%至205.71美元。

挖掘机:3月主要企业挖掘机销量21389台,高于前值14530,同比上涨55.62%。

发电量:3月发电量同比增长7.20%,高于前值6.90%。

上游资源

煤炭与铁矿石:本周铁矿石价格下跌,铁矿石库存下降,煤炭价格下跌,煤炭库存增加。国内铁矿石均价跌11.14%至583.54元,太原古交车板含税价稳定在1470.00元,秦皇岛山西混优平仓5500价格本周跌1.97%至658.00元;库存方面,秦皇岛煤炭库存本周增加0.99%至508.00万吨,港口铁矿石库存减少0.76%至13135.00万吨。

国际大宗:WTI本周跌7.35%至49.27美元,Brent跌6.49%至51.15美元,LME金属价格指数跌0.91%至2748.10,大宗商品CRB指数本周跌3.14%至181.87;BDI指数本周涨4.60%至1297.00。

2.2股市特征

股市涨跌幅:上证综指本周下跌2.25%,行业涨幅前三为家用电器(2.53%)、食品饮料(1.70%)和医药生物(0.12%);涨幅后三为建筑材料(-6.71%)、国防军工(-7.14%)和钢铁(-7.39%)。

动态估值:本周A股总体PE(TTM)从上周21.27倍下降到本周20.65倍,PB(LF)从上周2.03倍下降到本周1.98倍;A股整体剔除金融服务业PE(TTM)从上周38.33倍下降到本周36.81倍,PB(LF)从上周2.67倍下降到本周2.59倍;创业板本周PE(TTM)从上周60.28倍下降到本周57.77倍,PB(LF)从上周4.64倍下降到本周4.43倍;中小板本周PE(TTM)从上周45.29倍下降到本周43.99倍,PB(LF)从上周3.93倍下降到本周3.80倍;A股总体总市值较上周下降2.32%;A股总体剔除金融服务业总市值较上周下降2.67%;必需消费相对于周期类上市公司的相对PB从上周1.65上升到本周1.69;创业板相对于沪深300的相对PE(TTM)从上周4.40下降到本周4.25;创业板相对于沪深300的相对PB(LF)从上周3.10下降到本周2.99。本周股权风险溢价上周的-0.75%上升到本周-0.74%,股市收益率从上周的2.61%上升到本周2.72%。

基金规模:本周新发股票型+混合型基金份额为19.96亿份,上周为65.78亿份;本周基金市场累计份额净增加37.87亿份。

融资融券余额:截至4月20日周四,融资融券余额9312.18亿,较上周下降0.65%。

新增A股开户数:中登公司数据显示,截至4月14日,当周新增投资者数量35.18万,相比上周的22.80万有所上升。

证券市场交易结算资金:截至4月14日,证券市场交易结算资金余额1.34万亿,相比上周减少3.89%。

限售股解禁:本周限售股解禁445.83亿元,预计下周解禁418.36亿元。

大小非减持:本周A股整体大小非增持12.92亿,本周减持最多的行业是有色金属(-8949.2万)、计算机(-8943.48万)、家用电器(-2330.28万),本周增持最多的行业是房地产(12.87亿)、农林牧渔(1.52亿)、公用事业(3050.43万)。

AH溢价指数:本周A/H股溢价指数上升为120.52,上周A/H股溢价指数为120.24。

2.3 流动性

央行本周共进行了12次逆回购操作,总额为3600亿元;有6笔逆回购到期,总额为1900亿元;有2笔MLF(投放),总额为4955亿元;有1笔MLF(回笼),总额为2345亿元;公开市场操作回笼(含国库现金)4310亿元资金。截至2017年4月21日,R007本周上涨69.93BP至3.54%,SHIB0R隔夜利率上涨18.73BP至2.6163%;长三角和珠三角票据直贴利率本周都上扬,长三角涨10.00BP至4.05%,珠三角涨10.00BP至4.10%;期限利差本周涨2.98BP至0.36%;信用利差涨2.79BP至1.29%。

2.4海外

美国:周一公布美国4月纽约联储制造业指数为5.20,低于预期值15.00和前值16.40;周二公布3月新屋开工为121.50万户,低于预期值125.00万户和前值128.80万户;公布3月工业产出环比为0.50%,高于预期值0.40%和前值0.00%; 周四公布4月费城联储制造业指数为22.00,低于预期值25.50和前值32.80;公布3月谘商会领先指标环比为0.40%,高于预期值0.20%,低于前值0.60%。 周五3月成屋销售总数年化571.00万户,高于预期值560.00万户和前值548.00万户。

欧元区:周三公布欧元区3月CPI同比终值为1.50%,与预期值和前值持平;公布欧元区3月CPI环比为0.80%,与预期值持平,高于前值0.40%;周四公布欧元区4月消费者信心指数初值为-3.60,高于预期值-4.80和前值-5.00;公布欧元区4月制造业PMI初值为56.80,高于预期值56.00和前值56.20。

日本:周四公布3月未季调商品贸易帐为6147.22亿日元,高于预期值6080.00亿日元,低于前值8134.00亿日元;公布3月季调后商品贸易帐为1722.02亿日元,高于预期值1720.00亿日元,低于前值6803.00亿日元;周五公布4月制造业PMI初值为52.80,高于前值52.40。

本周海外股市:标普500本周涨0.85%收于2348.69点;伦敦富时跌2.91%收于7114.55点;德国DAX跌0.50%收于12048.57点;日经225涨1.56%收于18620.75点;恒生跌0.91%收于24042.02。

2.5宏观

一季度GDP:一季度GDP同比增速为6.9%,高于上年四季度的6.8%。

3月经济运行数据:

工业增加值:中国国家统计局数据,3月份规模以上工业增加值同比实际增长7.6%,高于1-2月的6.3%。

社会消费品零售总额:2017年1-3月份,社会消费品零售总额85823亿元,同比增长10.0%。

固定资产投资:2017年1-3月份,全国固定资产投资(不含农户)93777亿元,同比名义增长9.2%,增速比1-2月份提高0.3个百分点。1-3月份民间固定资产投资增长7.7%,比1-2月份加快1个百分点。

下周公布数据一览

下周看点:中国3月规模以上工业企业利润同比;美国3月商品贸易帐、一季度实际GDP年化季环比初值;欧元区4月CPI同比初值、英国一季度GDP同比初值;日本3月全国CPI同比、日本央行政策利率

4月25日周二:美国3月新屋销售、3月新屋销售环比、4月谘商会消费者信心指数;

4月27日周四:中国3月规模以上工业企业利润同比;美国3月商品贸易帐、3月耐用品订单环比初值、3月成屋签约销售指数环比;欧洲央行主要再融资利率、欧洲央行隔夜存贷款利率、欧元区4月经济景气指数、英国一季度GDP同比初值、欧元区4月CPI同比初值;日本央行政策利率

4月28日周五:美国一季度实际GDP年化季环比初值、4月密歇根大学消费者信心指数终值;日本3月全国CPI同比、3月全国核心CPI(除生鲜食品)同比、3月失业率、3月新屋开工同比

本周,消费,同比,上周,抱团