美元惊闻久违佳音多头展开反攻 亟待FOMC纪要揭开神秘面纱

摘要: FX168财经报社(香港)讯在连续下跌三周之后,在美国12月ISM制造业PMI指数和11月营建支出这两项靓丽数据的提振下,美元多头终于爆发,企稳于92关口上方。随着美元回暖,欧元等非美货币与现货黄金自

F 在连续下跌三周之后,在美国12月ISM制造业PMI指数和11月营建支出这两项靓丽数据的提振下,美元多头终于爆发,企稳于92关口上方。随着美元回暖,欧元等非美货币与现货黄金自高位回撤。眼下,市场焦点转向本周的首个重要事件---美联储12月会议纪要,通胀、2018年加息前景以及经济前景为主要看点。

美元多头连闻佳音 欧元黄金高处不胜寒

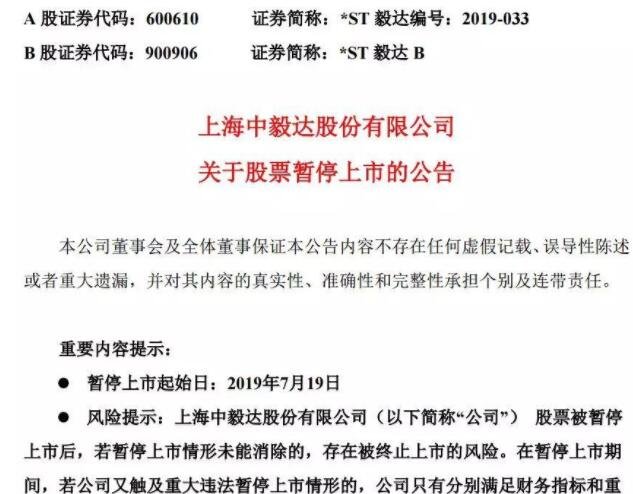

美国12月制造业指数升至高于预期水平,这是该行业连续第103个月增长。

美国供应管理协会公布的数据显示,12月ISM制造业PMI上升至59.7,分析师此前预计,该指数与11月份的58.2持平。

(ISM制造业指数走势图,来源:Zerohedge、FX168财经网)

分项数据显示,美国12月ISM新订单指数升至69.4,创2004年以来新高,远高于前值和预期的64。

(ISM制造业指数新订单和就业分项走势图,来源:Zerohedge、FX168财经网)

ISM经济学家Fiore表示,最近一份报告显示美国经济增长非常强势。工厂对于2018年第一季度非常乐观。因新订单和产量强势增加,制造业PMI已连续16个月上升,制造业PMI保持在50以上预示着制造业在广泛扩张中;新订单指数录得2004年1月以来最高,其已连续7个月位于60上方,为14年以来最长扩张周期;产出指数录得2010年5月以来最高,但产出仍落后于新订单及顾客库存需求。

与此同时公布的另一项数据也传来佳音,由于私人住宅和非住宅项目投资激增,美国11月营建支出增幅超过预期,创历史新高。

美国商务部周三表示,建筑支出增长0.8%,至1.257万亿美元的历史新高。10月份的营建支出由增长1.4%下调至增长0.9%。

经济学家们此前预测,11月营建支出将增加0.5%。营建支出较上年同期增长2.4%。

11月,私人住宅项目支出飙升1.0%,至2007年2月以来最高水准,10月为上升0.3%。这一增长与住房建设最近的大幅增长相一致,并支持了这样一种观点:自4-6月以来,住房市场将拉动国内生产总值增长,从而提振第四季度的经济增长。

强劲的营建支出报告显示,第四季GDP增速预估可能会提升,目前仅略低于3.0%。第三季度,美国经济增长了3.2%。

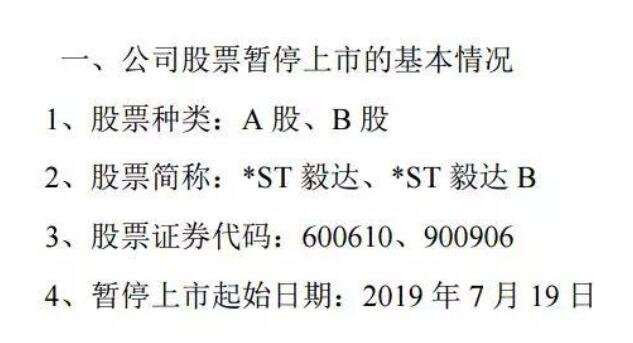

今日的两大靓丽数据公布之后,美元指数扩大涨势,刷新日高至92.25。

(美元指数30分钟走势图,来源:FX168财经网)

美元日内稍早反弹,结束了连续三周的跌势,投资者在制造业数据和12月美联储会议纪要公布前巩固了头寸。

不过,尽管美元反弹,但市场策略师对美元近期前景仍持悲观看法,因市场担心美国未来的升息已被市场广泛消化。

“从美指基础而言,目前水平下美元几无支撑,因我们看到金融环境依然非常宽松,且财政刺激将随之而来,”State Street Global Markets EMEA宏观策略主管Timothy Graf指出。

有数据显示,美国的实际利率接近近五年来的最低水平,这明显证明金融环境宽松。

美元指数在过去三周下跌了2.5%。2017年,美元录得14年来最大的年度跌幅。

尽管美国政策制定者在12月底通过了30年来最大的税法改革,但市场分析师认为,令人担忧的通胀压力的缺失,将使美元在未来几个月继续承压。

“市场的关键问题在于,短期而言美元翻盘的变数是什么,除非我们见到通胀显着升高,否则美元将会处于守势,”ING汇率策略师Viraj Patel表示。

季节性因素也在发挥作用,例如在年初清淡交投之际美元融资需求大幅下降,而其通常对美元构成支撑。

法国巴黎银行分析师称,交叉货币基准掉期(CCBS)所显示的美元融资压力在12月较以往更早达到最高水平,最近几日又明显缓解,削弱了关键支撑位。

欧元/美元三个月期CCBS达到近三年最窄水平22.5个基点,表明对美元的普遍需求较为低迷。

欧元/美元日内持续回落,最低跌至1.20036,直逼1.20大关。周二该货币对一度触及四个月高位1.2081,因市场对欧元区经济持乐观情绪且预期欧洲央行将在2018年结束其债券购买计划。

(欧元/美元30分钟走势图,来源:FX168财经网)

尽管眼下多头气势强盛,但是美银美林表示,今年上半年将看跌欧元/美元,因市场长期低估美联储加息及税改的影响。

欧洲央行负责央行市场操作的董事会成员科尔周末表示,他认为有“合理的可能”购买债券的时间不会延续至9月之后。

近几周来,欧元也受益于欧元区债券收益率走势,因10年期美国国债和德国国债收益率之间的利差接近近六周以来的最紧张水平。

现货黄金自日内稍早触及的3个半月高点1321.30美元/盎司回落,最低触及1311.80美元/盎司,并有望录得近三周内首个交易日的下跌,因美元走强,令以美元计价的资产承压。

(现货黄金30分钟走势图,来源:FX168财经网)

美元在12月下旬的回落推动金价在同一时期大幅走高,这导致人们担心黄金正变得超买。

Julius Baer分析师Carsten Menke表示:“美元仍然是黄金的主要动力。”

“我们看空欧元兑美元,因此如果这一预期成为现实,鉴于金价和美元之间的密切关系,黄金料将跌向1,225美元左右。”

投资者正在等待美联储12月会议记录,届时将从中寻找有关美国货币政策前景的线索。

黄金作为一种非收益资产,对利率上升高度敏感,在12月美国启动2017年的第三次加息前,黄金价格有所下跌,但随后很快回升,截至去年收盘从月中低点上涨了5%。

现货金14日相对强弱指数(RSI)周二触及75,为2017年9月以来最高。技术分析师表示,RSI高于70则表明,大宗商品价格过高,可能预示着价格回调。

ScotiaMocatta分析师在一份研究报告中称,"相对强弱指标显示黄金处于超买水准,可能导致短期卖盘。"

美联储会议纪要来袭 聚焦三大看点

北京时间周四凌晨3时,全球金融市场将迎来本周最重磅的事件之一,美联储12月会议纪要。以下为机构关于纪要的三大看点:

看点之通胀:彭博撰文称,美联储北京时间周四凌晨3时将公布联邦公开市场委员会(FOMC)12月12-13日的会议纪要,料显示消费者物价的展望仍是会议讨论的重点。

2017年12月13日在耶伦任内以美联储主席的身分最后一次主持记者会,她把低于目标的通胀列在“未完成事项”中。

她强调:“我和我的大多数同事确实认为这是受到暂时性的因素所拖累,但是我们未竟其功;过去10年来通胀大部分时间都低于2%的目标,但是我们认为必须看到通胀回升到目标。”

这将是下任美联储主席鲍威尔的重责大任。耶伦任期到2月3日结束。回头看耶伦2014年上台以来FOMC的会议纪要,显示出在11月份提到“通胀”的次数飙升至84次,是她任内最多的一次。

据11月份的会议纪要,每次出席FOMC会议的美联储经济学家下修2018年的通胀预估,“反映今年核心通胀原因不明的颓势可能延续到明年的判断”。

华尔街日报也在文中指出,在12月的美联储决议中,有两名具有投票权的委员反对加息,今晚的会议纪要可能会显示出,是否有其他委员同样对持续的通胀疲软感到担忧。

看点之2018年加息预期:瑞银预计,2018年美联储加息可能只有两次,尤其是如果美联储没有在3月份加息的话。这个预期主要是基于通胀仍然低迷。

如果有关2018年究竟加息几次一直存在争议,或者通胀一直维持在低位引发显着的担忧,那么2018年加息只有两次的观点就会得到支撑。

德意志银行近期撰文称,2018年鲍威尔领导下的美联储可能将变得更加鹰派,因为更多的鹰派官员将获得投票权。

德意志银行预计美联储今年将加息四次,第一次将发生在3月份。这与华尔街整体的市场预期相符。CNBC撰文指出,越来越多的华尔街经济学家作出预言,认为2018年可能加息四次甚至更多。

看点之经济前景:彭博称,这项闭门会议的纪要也应该有助于解释,尽管今年经济增长前景看俏,但美联储官员还是预测今年升息三次的原因,该升息预期与先前9月份的预测一样。

耶伦此前表示,在9月的经济预测中,已经将部分刺激措施计算在内,12月的预期已经基本囊括税改的一系列因素。这也可以看出,美联储对这一轮的经济预测调整已经差不多了。

美元,美联储,通胀,美国,增长