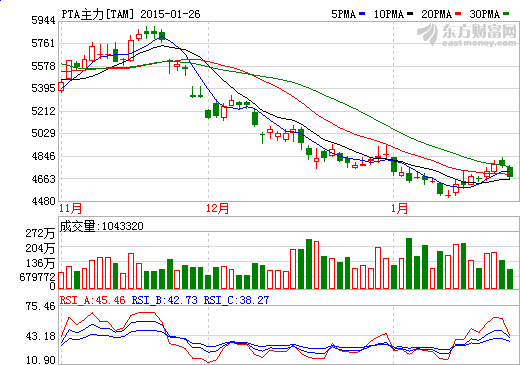

反弹或只是昙花一现 PTA中期弱势不改

摘要: 从pta的供需面看,pta期价上方压力较大。点击查看大图过去的一周,pta期价大幅走高,其中1505合约甚至突破4800元/吨,击穿了20日均线。虽然技术图形显示价格将继续向上,但从pta的供需面看,

从pta的供需面看,pta期价上方压力较大。 点击查看大图

点击查看大图

过去的一周,pta期价大幅走高,其中1505合约甚至突破4800元/吨,击穿了20日均线。虽然技术图形显示价格将继续向上,但从pta的供需面看,期价上方压力较大,我们认为振荡之后,pta将回归弱势。

贸易商囤库,油价短暂企稳

近期国际原油价格以45美元/桶为下沿,以50美元/桶为上沿,呈现宽幅振荡走势。原油市场的供应和需求并没有出现转折性的改变。供应端的压力仍在增强,美国页岩油增产不变,此次油价下跌正是起源于页岩油革命。截至1月9日,美国原油产量达到920万桶/日,这不仅是页岩油开发以来的新高,也是有数据纪录以来的新高,说明美国的页岩油革命已经突破了该国在1980年时传统原油生产的峰值。原油市场需求也持续低迷。美国的炼厂开工率已经连续两周下滑,即使此次下滑不是趋势性的,炼厂的开工率也不可能再度大幅提升。

这样的环境下,美国成品油和原油库存都维持在高位,油品总库存也上升到历史纪录高位。其中,原油和汽油库存均位于近五年的高点。除此之外,美国wti交割地库欣的库存也在增加。美国资讯公司genscape监测的数据显示,1月16日,美国原油期货交割地——俄克拉荷马州库欣的管道原油净输入量升至303万桶,之前一周为277万桶。库欣库存的上升对wti的压力最为直接。考察美湾地区和wti的价差就可以发现,即使wti因库欣库存高企而承压,两地的价差依旧没有扩大,说明美湾地区的lls和brent原油更为疲弱。

原油市场目前的一个不确定性因素是国际大型贸易商的囤货行为。1月迄今,包括vitol、glencore等公司在内,不完全统计已经租赁了24艘vlcc,囤积了超过4000万桶的原油,租期长达12—24个月。因为目前brent的月差较大,大到足以弥补原油囤货所需的仓储、资金等费用,所以很多贸易商实施了原油的无风险套利。我们认为,这是短期原油价格的支撑因素,但不足以构成反转。

工厂利润丰厚,pta货源增加

pta产业链受原油价格企稳影响,从石脑油、px到下游的聚酯各品种,价格都出现不同程度的反弹。其中,pta现货价格由最低的4300元/吨上涨至4430元/吨。上游价格的反弹是对原油价格的一种跟随,而下游聚酯市场的反弹则是终端织造的一种抄底行为。

展望后市,我们认为,pta期价上方压力仍然较大。下游聚酯的需求已经在逐步减少。终端织造是劳动密集型行业,每年春节都会放假停车,2015年的春节也不例外,织造的开工率已经从2014年11月底的78%降至今年1月中旬的63%。聚酯在2014年四季度都维持较高的开工率,但进入1月,开工率缓慢下滑。据悉,春节期间,有470万吨产能的涤丝企业会检修停车。下游处于开工率下滑阶段,pta自身则处于供应量增加阶段。1月初停车的两家企业将在1月底前陆续开车。从pta价格和生产成本看,现阶段pta工厂利润丰厚,其有较强的开工意愿,后期pta的供应量将增加。

pta产业链的情况是,上游原油价格振荡,pta自身供应量增加,而需求缓慢下滑。不可忽视的一个风险点是,价格低位后,各环节的囤库行为。1月中旬以来,尽管织造开工率下滑,但织造端囤积聚酯的积极性也较高,聚酯各品种价格均出现了不同程度的上涨,聚酯产销也一度放量。究其原因,一方面是原油价格的企稳令市场幻想原油价格转势;另一方面,聚酯价格跌破了2008年金融危机以来的低点,创纪录低位,市场预期下方空间有限,囤货待涨的动力较大。此外,目前离1505合约的交割月份较远,资金的力量较大,这就导致即使聚酯端没有囤积pta,但在期现价差的刺激下,套利商也会积极买入pta现货,pta现货价格也出现了跟涨。

总的来说,虽然pta的供应量较多,在资金的推动下,期现货价格都出现了大幅反弹,但市场并未转势,pta仍有新增产能,px依旧过剩,市场需要等待矛盾的逐步累积。

pta,供需,上方,压力,较大