目前美豆价格是否合理?

摘要: 高收益定期理财稳盈宝年化达6.0%—9.5% 基金商城选牛基美豆高位震荡,回调买入的声音不绝于耳,那么目前的美豆价格到底包含了多少天气升水?本文将从USDA报告中库销比的角度来解读美豆的理论价格。7月

美豆高位震荡,回调买入的声音不绝于耳,那么目前的美豆价格到底包含了多少天气升水?本文将从USDA报告中库销比的角度来解读美豆的理论价格。

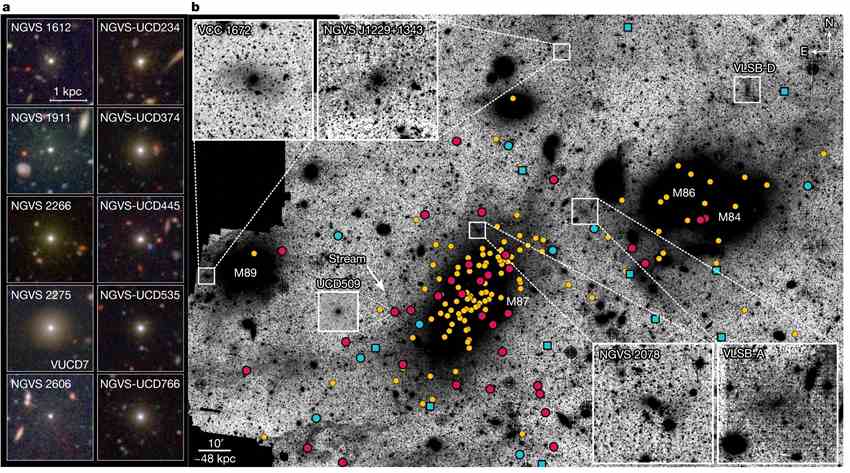

7月-5月美豆USDA报告库销比变化对美豆11月合约价格的影响

我们假定美豆价格会不断根据USDA月度供需报告中结转库存的变动进行修正。由于通胀等外生变量的影响,结转库存和美豆价格的直接相关性较弱;但同一年度USDA报告库销比的变动会导致美豆价格的变动,库销比的调整与美豆价格的变动应存在相关性。

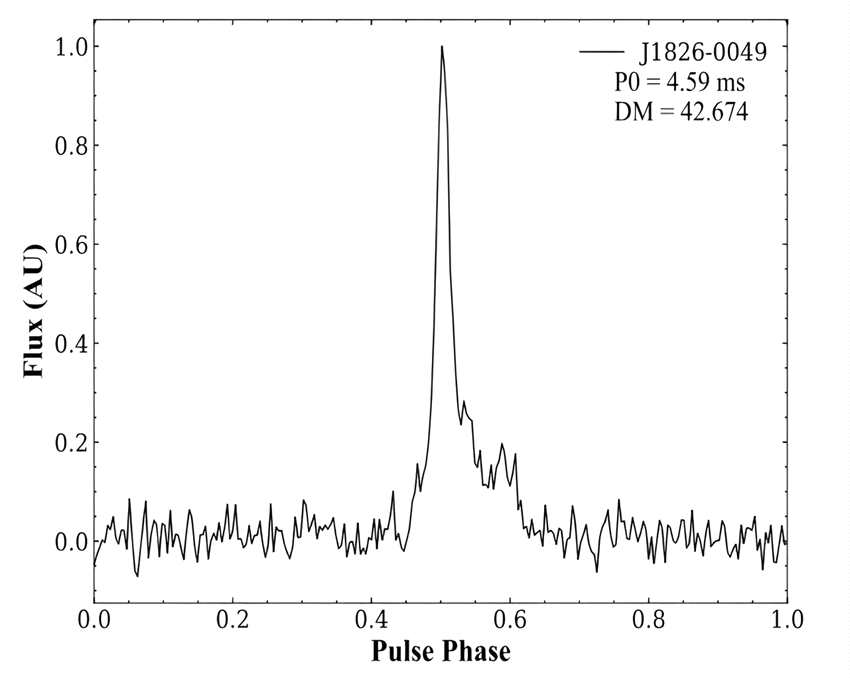

选取1990年-2015以来5月USDA报告和7月USDA报告,计算两次报告中库消比的调整幅度,并计算两次报告间11月大豆期货价格的变动幅度变动幅度,并对上述两变量进行线性回归分析,结果如下图所示。其中纵轴表示期货价格变动幅度,横轴表示库消比变动幅度。可以看出,价格变动幅度与库销比变动存在明显的负相关性,这意味着库消比的调低会导致11月合约的上涨,符合逻辑。而价格波动幅度对库消比的偏离,可以理解为价格中所包含的预期因素。

美豆理论价格分析

首先分析7月报告中的可能调整路径。供给端,我们统计拉尼娜年份美豆单产的潜在减幅。近30年内,美国单产在拉尼娜年份大豆单产平均低于趋势单产2%左右,减产中位数为3.7%,除去1988年极端情况,拉尼娜年份减产幅度最大的为低于趋势单产7.1%。需求端,我们认为美豆19.15亿蒲的压榨需求已经接近饱和,而出口端并未考虑中国抛储的影响,350万吨抛储对美豆出口的影响在1亿蒲左右。

按照目前市场的预期情况,我们分别计算出不同调整参数下美豆的库销比,其中面积按照增加150万英亩和200万英亩,单产按低于趋势单产2.1%(拉尼娜减产均值)、(拉尼娜年份减产中位数)、5%和7%(拉尼娜年份减产极值)计算,出口分别按持平USDA6月报告以及调减1亿蒲。结果如下:5月报告中库销比为7.77%,根据上述不同调整路径,计算可能的库销比变动,并将库消比的变动代入上文中的回归方程,可计算出不同库消比对应的理论价格。

从6月17日收盘价来看,目前价格和5.38%的库销比所代表的价格较接近,而上文中5.38%的库消比并未考虑需求端的潜在利空。按照市场预期的大豆种植面积调增200万英亩,需求调减1亿蒲,则要达到5.38%的库消比,单产将下降到43.6蒲,较去年48蒲要减少4.4蒲。这意味着目前的美豆价格已经包含了足够多的天气升水,已经允许单产出现大幅下降(同比减少9%)。

但是否美豆价格会立刻下跌呢?答案是否定的。因为接下来两个月中影响行情的主要驱动因素将是6月面积报告和天气,而6月报告的利空是短暂的,而天气则是反复的。在7-8月做空做多均无疑仅仅只是赌天气。

不过我们来看看在6月报告中新作库消比小于7%的年份中,美豆11月合约的整体走势,见下图。从这些整体偏紧年份的美豆价格季节性可以看出,6月报告会加速美豆上涨,但最后回落的概率大,到11月合约结束前大体回落到6月报告前的水平。这是不是意味着市场在偏紧年份往往过于乐观、注入太多的天气升水?

价格,报告,变动,单产,幅度