豆粕短期将步入阶段性调整

摘要: 高收益定期理财稳盈宝年化达6.0%—9.5% 基金商城选牛基芝加哥期货交易所(CBOT)大豆期货自6月13日开始冲高回落,此后连续四个交易日下跌,截止6月17日收报11.47美元/式耳,较13日的开盘

芝加哥期货交易所(CBOT)大豆期货自6月13日开始冲高回落,此后连续四个交易日下跌,截止6月17日收报11.47美元/式耳,较13日的开盘价11.77美元下跌约2.5%,大连豆粕1609合约也于14日开始冲高回落,截止20日收报3256元,较14日的开盘价3333元下跌约2.3%。笔者分析豆粕市场短期的迅速下跌与近期主产区天气的变化有很大的关系,加之国内生猪存栏仍然看不到增长的迹象,在需求上难以支撑如此迅猛的豆粕涨势,因此预计豆粕价格短期将步入阶段性调整。

天气仍是影响豆粕走势的关键

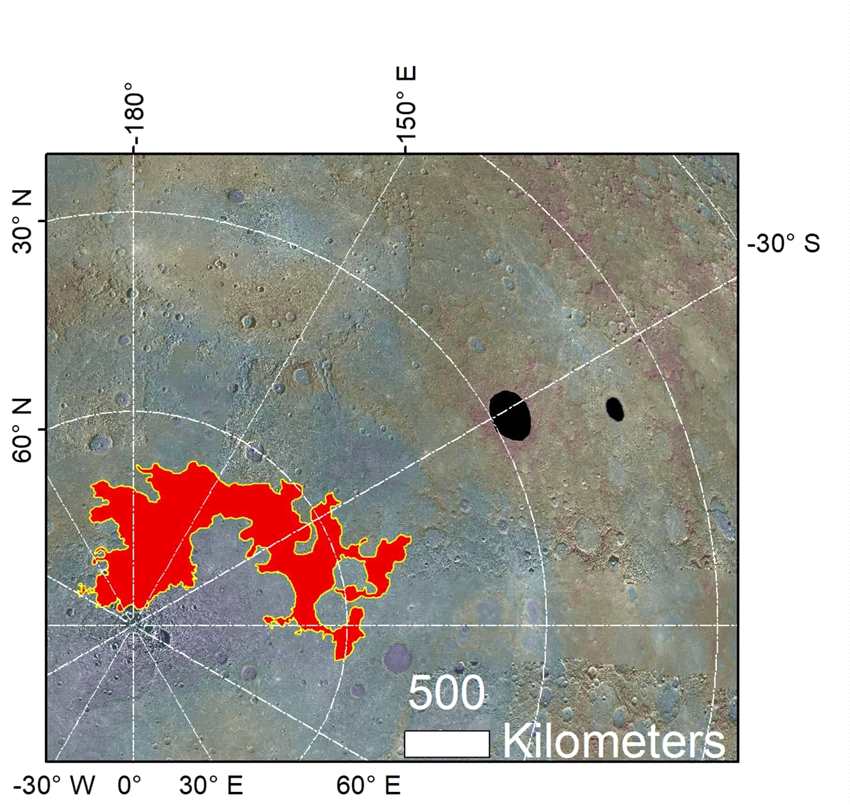

目前天气大体上有利于收割,阿根廷布宜诺斯艾利斯谷物交易所发布的周度报告显示,截至2016年6月16日的一周,阿根廷2015/16年度大豆收获进度为91.4%,比一周前提高4.7个百分点,但是仍然比去年同期的收获进度低了7个百分点,笔者认为南美收割问题已基本解决,此前因降雨阻碍了阿根廷大豆收割,导致海外买家转而采购美国供应,接下来市场关注的焦点将逐渐转移到美豆主产区的天气变化。此前美国中西部地区天气高温干燥,威胁到大豆单产潜力,一度支持豆价上涨,但是上周二和周三这些地区迎来充沛的降雨,缓解干燥状况以及市场的担忧。气象预报显示,虽然未来几周天气依然火热,但是降雨的几率也非常高,作物状况有望进一步改善。美国农业部发布的作物周报显示,截至6月19日,美国大豆播种工作完成92%,一周前83%,去年同期85%,过去五年同期平均播种进度878%,大豆评级优良的比例为74%,上周72%,高于上年同期的67%。根据国内外多家气候机构预测,预计拉尼娜现象目前已经形成,拉尼娜现象出现时美国东南部容易出现干旱,可能影响玉米、大豆等秋收作物的生长。截至6月14日的一周,美国大陆地区已有反常干燥或干旱的比例为60..89%,较三个月前的66.5%有所下降。美国农业部月度作物供需报告显示,美国2016/17年度大豆年末库存预估为2.60亿蒲式耳,2015/16年度大豆年末库存预估为3.70亿蒲式耳,双双低于分析师的预期。

短期国内豆粕需求缺乏亮点

农业部公布2016年5月份生猪存栏数据显示,5月能繁母猪存栏3760万头,环比下降0.3%,同比下降3.6%;生猪存栏量3.74亿头,环比上升0.4%,同比下降2.9%。根据生猪产业预警中心数据,5月能繁母猪淘汰量环比上升17%,而补栏方面由于1月份时期补栏母猪体重偏低,从而使得转换为能繁母猪需5个月时间,两因素叠加使得5月能繁母猪存栏量出现下行。另外,2013-2014年行业的低迷使得近30%的养殖户永久性退出行业,且经历深亏后使得现阶段养殖户补栏情绪愈发谨慎,多以恢复产能性补栏为主,尚未出现大规模扩产情况,预计后期能繁母猪存栏回升幅度有限,这使得市场对豆粕的需求增长力度有限。

国内外资金看涨情绪开始下降

据了解,截至6月14日的一周,投机基金在芝加哥期货交易所(CBOT)大豆期货以及期权部位持有净多单207,088手,比上周的210,051手减少2,963手,投机基金在芝加哥期货交易所(CBOT)豆粕期货以及期权部位持有净多69,522手,比上周的73,773手减少4,251手。大连豆粕1609合约自5月11日向上突破了2600-2700元的整理平台,开始了新一轮的上涨,同时其持仓量也是节节攀升,从当天的209.9万手一直增加至6月7日的最高293.5万手,自6月8日以后,尽管短期价格仍在上涨,但持仓量已不再增加了,6月14日期价在创出本轮上涨的新高3367元之后开始回落,当天大跌2.47%,持仓量迅速下降至243.2万手,截止6月20日,期价收报3256元,持仓量为245.4万手。笔者分析大豆主产国的天气影响程度开始下降,减缓了大豆产量下降的预期,同时国内生猪存栏量短期内难有较大的增长,对豆粕需求不利,因此市场对豆粕的上涨前景出现了重大分歧,部分资金开始撤离国內豆粕市场,预计豆粕1609合约期价或将步入阶段性的调整走势。(特约撰稿人:黄耀伟,文章来源:农产品期货网独家原创)

豆粕,大豆,美国,期货,开始