登富特:欧洲货币与日元竞相下行

摘要: 2015年,美国与欧洲以及日本的经济和货币政策正式决裂,2016年这一趋势将会进一步加剧。在欧美货币政策分化的大环境下,美元和欧洲货币的分化进一步延续,除了美元与欧洲货币的分化之外,欧洲货币内部的分化

2015年,美国与欧洲以及日本的经济和货币政策正式决裂,2016年这一趋势将会进一步加剧。在欧美货币政策分化的大环境下,美元和欧洲货币的分化进一步延续,除了美元与欧洲货币的分化之外,欧洲货币内部的分化也成为了接下来市场运行过程中的一道奇观。另外,受到中东局势动荡的影响,作为中东和欧元区的桥头堡,希腊的地理位置以及难民问题对于该国的冲击也备受关注,希腊债务危机不太可能成为影响欧元区稳定的根本性问题,2016年欧元区是否会摆脱通缩危机、欧元区的难民潮将会成为年内的关键性问题;对于欧洲的另外一个大国英国来说,关于是否退出欧盟的公投将会是市场的焦点,除此之外,英国央行null年内的货币政策决策也会受到关注。

欧瑞脱钩,全球汇率战升级

2015年年初,瑞士央行正式宣布结束从2011年开始执行的欧元/瑞郎1.20的波动下限,此举成为全球金融市场上最大的“黑天鹅”。瑞士央行的该项举措,在市场的预期之外,正如瑞士央行行长乔丹所说:“如果你决定退出这样的一项政策,那么就一定会让市场感到惊讶。”该举措通过一步到位引发市场的剧烈波动为代价,避免了瑞士央行投入更多的外汇储备来支撑欧元/瑞郎的波动下限。瑞士央行的该项举措,也使沙特等主要盯住美元的原油产油国,未来脱钩美元成为了备选项。而一旦主要产油国货币与美元脱钩,其影响绝不亚于瑞士央行所导演的黑天鹅事件。

饱受通缩之苦,欧元区QE贯穿全年

2015年年初,欧洲央行在维持创记录的0.05%的超低利率基础上,宣布从3月1日起启动每个月600亿欧元的资产购买计划也就是欧版QE;2015年年底,欧洲央行宣布将该计划的执行期由2016年9月进一步延长至2017年3月,同时扩大了资产购买的范围,但是并没有扩大资产购买的额度。从欧元区年内公布的一系列数据显示,该计划的收效甚微,这也是欧洲央行对于是否进一步扩大QE规模存在分歧的根本原因所在。

美国著名经济学家凯恩斯曾经提出了流动性陷阱假说,当一定时期的利率水平降到不能再低的时候,无论增加多少货币,都会被储存起来,也就是货币政策失灵。欧元区当前就存在这样的问题,一方面利率降至利率低位,并通过QE进一步提高市场的流动性,但是无论是企业还是个人投资者和消费者都不愿意进行投资和消费。欧洲央行从年初至今已经投入了超过6万亿的流动性,但是欧元区的经济增速放缓以及通胀指标维持在低位的状况并没有得到改善、失业率居高不下、欧元区内部各个国家的经济发展水平不平衡,同时因为大量难民的涌入,也给欧洲国家带来了新的经济和社会问题。这也决定了欧元区长线弱势格局不会改变。

英国经济摆脱泥潭,通缩制约发展进程

与欧元区经济低迷相比,英国的经济表现相当靓丽。所以,2015年英国央行步美联储后尘升息的预期也是市场的焦点。不过,英国央行对于年内升息仍然保持了相对谨慎的态度。另外,英国央行从2012年7月至今一直维持每个月3750亿英镑的资产购买额度不变,这也是英国央行不急于加息的原因之一。除了经济以及英国央行的货币政策决策之外,英国对于是否留在欧盟的全民公投也是制约英镑走势的因素之一。英国首相卡梅伦在今年年初表示如果在2月的欧盟峰会上就欧盟改革方案达成协议,英国将会在今年夏天举行全民公投,否则这一投票将会进一步延后。受到英国脱离欧盟预期以及升息会延后的影响,英镑在今年年初出现了一轮快速、连续的下跌。但是,受到20多年以来的大型调整区间下沿的影响,这一状况不会进一步维持。

经济停滞不前,瑞郎避险特性消退

瑞士一直是世界上的永久中立国,瑞郎也是国际上公认的避险货币。但是,受到2015年瑞士央行取消欧元/瑞郎波动下限的限制引发了瑞士外汇储备的大幅缩水,同时瑞郎的升值也导致了瑞士出口状况的进一步恶化;因为与欧元区很多国家接壤,瑞士的经济也受到了欧元区债务危机的影响。因此,今年年初瑞郎的避险特性有所消退。预计在2016年运行过程中,瑞郎与欧元同步运行的格局继续延续。

欧系货币2015年弱势下行

欧元、瑞郎和英镑经过2014年下半年一轮连续下跌之后,受到瑞士央行在2015年年初取消了欧元/瑞郎波动下限的影响,瑞郎与欧元和英镑的走势出现了明显的分化。在欧元、英镑进一步创出下落新低的过程中,瑞郎表现出明显的强势。这也使瑞郎成为了欧洲货币当中的最强货币;欧元创出超长线新低之后主要围绕去年3月以来的下落低点1.0460低位调整,经过长线的调整之后未来的下落格局延续;英镑超长线以区间内下落格局运行,受到20多年以来的大型整理区间下沿1.3700附近的支撑作用,英镑长线下跌的空间受到限制。所以,在本年度欧元无疑将会成为欧洲货币中最弱的一个。

2016年欧洲货币走势浅析

在美国次贷危机发生之后,从2008年7月至2014年年底长达6年半的时间里一直在1.20-1.6050上下沿都逐步下倾的调整区间内部运行,2014年5月反弹到区间上沿1.3765遇阻出现了一轮快速的回落,在2014年年底至2015年年初直接突破了区间下沿,前期的支撑转变为阻力。从欧元/美元区间内部的变化过程我们简单介绍一下次要节奏的演变。看过《敬松外汇》这本书的朋友或者听说过主次节奏的朋友都明白主次节奏的主要运行规律是延续。但是,也有时候会出现异变,以图中为例,欧元经过连续上涨之后初期围绕高位调整,但是接下来一段时间并没有重新回到高点附近,而是围绕回调的低点运行,随着调整时间的延长直接突破,延续了前期的下落节奏。所以,在判断主次节奏的时候,还要明确到底是围绕那一个顶点在构筑次要节奏。

从欧元/美元上半年的运行过程来看,去年12月欧元最低下落到2015年3月以来的低点1.0460上方1.0520位置获支撑企稳回升,限制了长线跌势的进一步展开。预计在今年上半年欧元/美元主要会在1.0460-1.0800范围内运行,如果以非常缓慢的幅度和力度在今年下半年运行到区间上沿附近,更有利于未来下跌空间的进一步展开。

按照主次节奏运行时间对比,从2014年5月到2015年3月的下跌经历了10个月的时间,此轮调整如果充分的话可能需要20个月的时间,所以在今年1年时间内欧元延续去年下半年以来的动荡格局的概率更大。虽然,在调整过程中也会出现一段的单边涨势或者跌势,但是出现像2014年5月以来连续下跌走势的概率偏低;随着未来调整时间的充分,预计到2016年年底甚至在2017年年初欧元/美元重新展开进一步超长线跌势的概率更大。

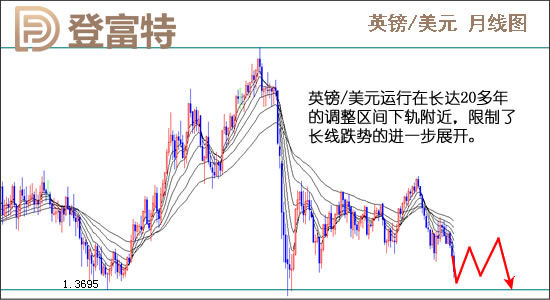

图1 英镑/美元在上个世纪90年代至今一直在1.3500-2.1160大型震荡区间内部运行。从2009年至今,波动区间进一步限制在1.3500-1.7200之间,从2014年7月至今,虽然出现了一轮连续的下跌,同时去年年底至今下跌下跌重新加速,但是受到20多年以来的调整区间下沿支撑作用,进一步下行的空间和幅度受到影响。从动能来看,英镑/美元最近下跌过程中的斜率超过60度,同时连续收出3根大阴线,MACD也处于下跌动能充盈阶段,有利于长线跌势的进一步展开。在英镑长线进一步下跌过程中关注1.3500附近的支撑作用,预计下行到该价位附近获支撑超长线的横盘震荡格局延续。

图1 英镑/美元在上个世纪90年代至今一直在1.3500-2.1160大型震荡区间内部运行。从2009年至今,波动区间进一步限制在1.3500-1.7200之间,从2014年7月至今,虽然出现了一轮连续的下跌,同时去年年底至今下跌下跌重新加速,但是受到20多年以来的调整区间下沿支撑作用,进一步下行的空间和幅度受到影响。从动能来看,英镑/美元最近下跌过程中的斜率超过60度,同时连续收出3根大阴线,MACD也处于下跌动能充盈阶段,有利于长线跌势的进一步展开。在英镑长线进一步下跌过程中关注1.3500附近的支撑作用,预计下行到该价位附近获支撑超长线的横盘震荡格局延续。

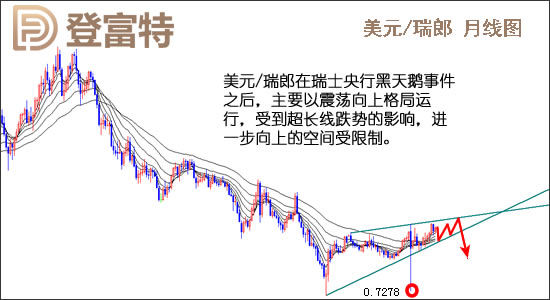

图2 美元/瑞郎2015年的走势一直受到年初瑞士央行取消欧元/瑞郎下限的“黑天鹅”事件的影响。美元/瑞郎在2015年1月15日1个交易日就跌去了3000点,在1月15日之后一直受到这根k线的压制,经历了接近一年的时间才重返干预之前的1.0330的水平。从主次节奏来看,美元/瑞郎经历了2010年6月至2011年8月1年多时间的凌厉下跌之后,从2011年8月至今4年多的时间内都是以区间调整格局运行,超长线的波动区间基本上在0.7065-1.0300之间,当前运行在上下沿逐步收窄的波动区间上沿位置附近,在今年年初重点关注区间上沿附近的运行力度情况,预计未来上行遇阻延续超长线的区间动荡格局。

图2 美元/瑞郎2015年的走势一直受到年初瑞士央行取消欧元/瑞郎下限的“黑天鹅”事件的影响。美元/瑞郎在2015年1月15日1个交易日就跌去了3000点,在1月15日之后一直受到这根k线的压制,经历了接近一年的时间才重返干预之前的1.0330的水平。从主次节奏来看,美元/瑞郎经历了2010年6月至2011年8月1年多时间的凌厉下跌之后,从2011年8月至今4年多的时间内都是以区间调整格局运行,超长线的波动区间基本上在0.7065-1.0300之间,当前运行在上下沿逐步收窄的波动区间上沿位置附近,在今年年初重点关注区间上沿附近的运行力度情况,预计未来上行遇阻延续超长线的区间动荡格局。

从三个欧洲货币欧元、瑞郎和英镑的走势来看,预计在今年一年的时间里主要以区间格局运行为主,这其中英镑和瑞郎今年年初有一定的向下压力,受到各自的超长线调整区间下沿的支撑作用,预计回调获支撑区间节奏进一步延续。

日本央行加入“负利率”大家庭

日本的经济在1985年广场协议之后的30多年时间里,一直受到了经济增速放缓、通货紧缩的威胁;所以,在这之后的历届日本政府以及日本央行都是致力于摆脱通货紧缩为主要目标。虽然,去年以来日本央行一直表示该国已经逐步实现了经济持续温和复苏,物价水平也稳步回升。但是受到国际油价持续低迷的影响,日本央行从去年至今连续三次下调了通胀目标,同时今年年初向银行存放在央行的超额准备金征收利息,预计在2016年接下来的时间日本央行将会推出进一步的宽松举措。

日本现任首相安倍晋三上任伊始就一直致力于宽松货币政策、加大财政支出以及进行经济结构性调整;黑田东彦接任央行行长之后也不遗余力推出各项宽松政策以实现其通胀目标。但是,其影响却相对有限。新年伊始,日本央行就步瑞士央行和欧洲央行的后尘向商业银行的超额准备金收取利息,这也引发了2016年全球央行竞相宽松的预期,同时日本政府以及日本央行进一步宽松的力度和幅度将会进一步扩大。

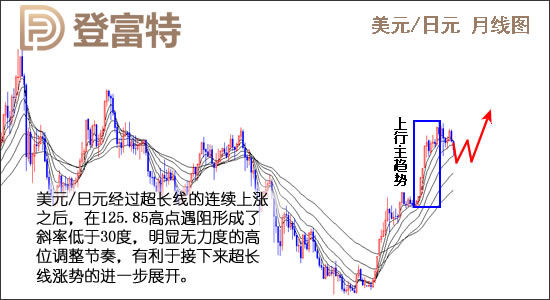

图3 美元/日元在2011年10月下跌到75.56位置获支撑超跌反弹,经过长达一年的低位整理之后,美元/日元的上行幅度出现了加速。去年5月,美元/日元上行到2007年6月以来的高点124.10附近遇阻回调。从2011年10月到2015年5月3年半的时间里,美元/日元展开了一轮连续的上涨,在上涨过程中虽然也有回调,但是其回调的力度和幅度与之前的上涨相比明显较弱,上涨过程中表现出非常好的主次节奏交替的规律,有利于超长线涨势的进一步展开。

图3 美元/日元在2011年10月下跌到75.56位置获支撑超跌反弹,经过长达一年的低位整理之后,美元/日元的上行幅度出现了加速。去年5月,美元/日元上行到2007年6月以来的高点124.10附近遇阻回调。从2011年10月到2015年5月3年半的时间里,美元/日元展开了一轮连续的上涨,在上涨过程中虽然也有回调,但是其回调的力度和幅度与之前的上涨相比明显较弱,上涨过程中表现出非常好的主次节奏交替的规律,有利于超长线涨势的进一步展开。

从美元/日元月线图的趋势指标来看,当前在均线系统的依托作用下延续了超长线的客观涨势。从主次节奏来看,经过一轮连续上涨之后,美元/日元上行到125.70位置遇阻围绕高点形成了缓慢的、无力度的回调。其中,美元/日元前期上涨过程中的斜率接近90度,上涨过程中连续收出大阳线,符合主趋势节奏的运行特征;最近几个月美元/日元在回调过程中的斜率低于30度,同时表现出明显的无力度,符合次要节奏的迹象,从形态来看也有可能形成旗形中继形态雏形,如果形成旗形中继形态雏形,更有利于接下来涨势的进一步展开。从当前美元/日元的调整节奏来看,与欧元/美元超长线调整格局刚好相反,预计经过超长线的调整之后涨势延续。由于当前美元/日元运行在2015年6月以来的调整区间下沿附近,预计今年年初仍有一定的回调压力,回调获支撑有望重启涨势。美元/日元超长线上涨过程中的支撑在106.50,100.60。

从三个欧洲货币以及日元的超长线走势来看,欧元与美元/日元的走势刚好相反,也就是欧元和日元的走势基本上是一致的,预计在今年上半年的时间内主要以低位整理为主,经过连续的调整之后跌势延续;英镑和瑞郎的走势则与欧元存在着非常大的分歧,受到这两个货币对超长线区间范围内运行的影响,今年很长一段时间内的区间节奏延续。受到欧洲货币内部超长线存在非常大的分歧的影响,预计在接下来一年时间里整体市场的动荡将会进一步加剧。

欧元,央行,美元,进一步,区间