四季度沪铜将向上突破 基本面偏多

摘要: 但经过长达半年的蛰伏,我们判断,四季度沪铜将向上突破,明年一季度将上看45000—46000元/吨。美元上涨空间有限,总体上美元指数仍处于93—100箱体中,对大宗商品的压制作用有限。以文华沪铜指数周K线为例,沪铜已经向上突破了39200元/吨重要阻力,打破了长达大半年的振荡区间,价格上涨也得到了持仓总量恢复的配合。综合以上分析,我们判断沪铜中期将展开向上走势,明年一季度目标45000—4600元/吨。

今年以来,沪铜虽然有所上涨,但相比其他有色金属,涨幅逊色不少,更难比肩涨势如火如荼的黑色系品种。但经过长达半年的蛰伏,我们判断,四季度沪铜将向上突破,明年一季度将上看45000—46000元/吨。

国内经济企稳和人民币贬值

最新公布的10月制造业PMI创近两年来新高,各分项数据也明显回升。同时,流动性依然宽松,人民币仍处于长期贬值趋势中,这对进口商品形成利多影响。人民币贬值幅度并未超出市场预期,从而不会构成系统性风险因素,对铜价利多甚于利空。

美元上涨空间有限

最新公布的美国10月非农数据低于市场预期,全球金融市场预期12月加息概率较大,但显然市场焦点并不是美元加息与否,而是只加1次息,并且美国不具备连续加息的基础。因此,美元上涨空间有限,总体上美元指数仍处于93—100箱体中,对大宗商品的压制作用有限。

铜基本面偏多

需求方面,虽然国内部分一二线城市出台房地产调控新政,但政府鼓励PPP项目将抵消房地产调控对铜消费的利空影响。而其他消费领域,如汽车保持高速增长,9月产量同比和累计同比分别增长31.5%和12.3%;空调9月产量同比增长18.7%,创2014年7月以来新高,累计同比涨幅从负转正;电网基本建设投资完成额累计同比增幅保持在30%以上。

供给方面,9月国内铜产量为72.5万吨,连续3个月在70万吨以上,但涨速逊于需求。9月国内净进口21.5万吨,远低于去年同期的33.9万吨。

截至11月4日,上期所铜库存为97839吨,2014年12月中旬以来首次跌破10万吨大关,并较去年年底下降接近45%。LME铜库存虽然从4月中旬不足15万吨增加至30万吨水平,但从9月末以来,LME铜再度出现回落迹象,这与国内铜出口放缓有直接关系。

基金空翻多

截至11月1日,COMEX铜基金持仓(非商业头寸)从净空转入净多1万手以上,并创出2014年7月以来的新高。基金空翻多显示强烈后多后市。

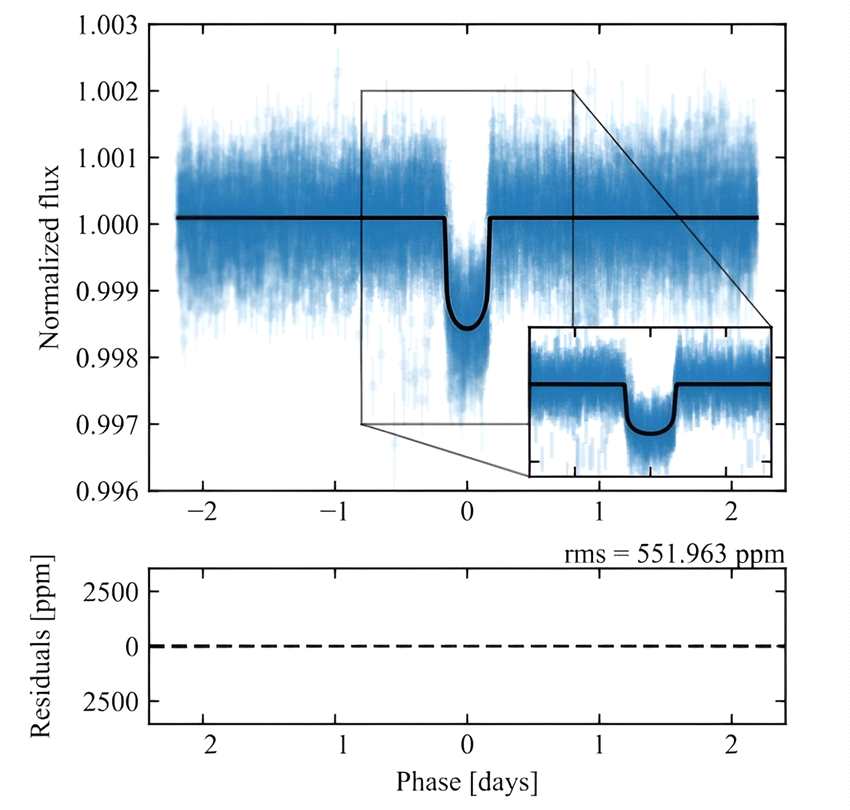

技术面形成突破

以文华沪铜指数周K线为例,沪铜已经向上突破了39200元/吨重要阻力,打破了长达大半年的振荡区间,价格上涨也得到了持仓总量恢复的配合。

综合以上分析,我们判断沪铜中期将展开向上走势,明年一季度目标45000—4600元/吨。从实操角度而言,可积极配置沪铜多头头寸。

沪铜,突破,基本面