铝:云南新一轮减产落地,铝市提振有限

摘要: 一、云南新一轮缺电限产来袭春节后云南地区因适逢枯水期降水不足电力紧张或导致铝厂减产的消息再起,但一直未实际执行。直到2月17日晚间,云南地区传来确定减产消息,当地铝厂已经开始执行停槽。

一、云南新一轮缺电限产来袭

春节后云南地区因适逢枯水期降水不足电力紧张或导致铝厂减产的消息再起,但一直未实际执行。直到2月17日晚间,云南地区传来确定减产消息,当地铝厂已经开始执行停槽。截至撰稿日,根据最新调研信息显示,云南省此次以2022年9月限电压产初期的企业生产及用电情况为基数,将累计压减负荷比例再度扩大,除文山某铝厂暂不要求外,其他铝厂的压减负荷比例扩大至40-42%不等,完成时间为截至2月27日。去年9月份第一轮已完成20%,本次减产要完成剩余20%-22%的减产幅度。据此推算,涉及电解铝减产产能约70-80万吨。沪铝自2月初19500元/吨高点持续回落,最低跌至18500元/吨下方,受该减产消息刺激,近几日连续反弹,再度试探万九整数关。

二、对电解铝供应端影响分析

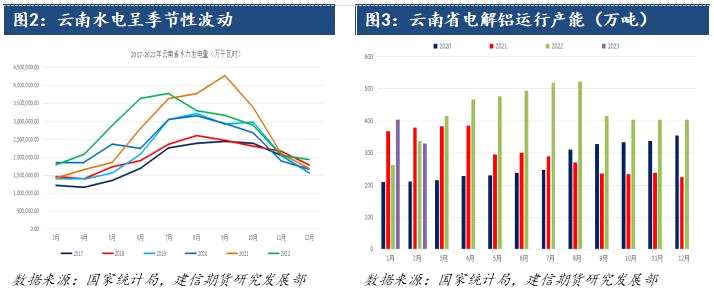

在供给侧改革、“双碳”战略以及“能耗双控”政策等的全面落实背景下,云南省因其丰富的水电资源逐步成为我国电解铝产能新增大省。但与此同时水电资源不足带来的影响也愈加凸显。每年12月至次年4月是当地枯水期,该时段的发电量仅占全年总量的三分之一,因此一般通过“枯水期多发、丰水期少发”的方式来平抑水电波动,但目前新能源新增装机设备还并不能满足全省日益增长的用电需求。数据显示,2022年云南省发电量为3747.94亿千瓦,同比增长9.13%;其中水力发电量3038.82亿千瓦,同比增长11.87%,火力发电量459.14亿千瓦,同比增长1.54%,和2021年的452.17亿千瓦基本持平,可见水电仍然是当前云南省的主要发电贡献力量,而火电和新能源贡献占比依旧较低,丰枯水季的交替导致近年来电力紧张局面阶段性呈现。

去年9月份,云南地区部分铝企已经实施减产,减产之后全省运行产能维持在404万吨左右。根据上文信息,今年2月份进一步加大减产力度之后,到2月底云南省运行产能预计将下降至330万吨左右,全国电解铝运行产能预计将下降至3960万吨左右。在5月份丰水期到来之前,电解铝企业复产可能性较低。假设停产期按照四个月来测算,则影响全年电解铝产量大约23万吨左右。

此外,去年底贵州经历了连续三轮限电减产,共涉及产能大约74万吨,目前全省运行产能降至61万吨,开工率下降至37.43%。近期贵州电力紧张情况有所缓解,预计2月底将陆续复产。不过完成复产时间差距较大,部分企业预计最早4月底实现满产,也有部分企业要到6月份恢复满产。此外,四川、广西等地减产产能也在逐步恢复。

新增投产方面,今年主要贡献地区将集中在云南和内蒙古。云铝文山、海鑫投产已经完成,云铝鹤庆、涌鑫共计53万吨产能将在今年投产,此外云南神火二期50万吨也将在今年投放。目前枯水期新投产能的投放受到影响,预计云南地区新增产能将集中在今年下半年释放。综合预计全年国内电解铝新建产能约169万吨。

综合上述分析,我们测算,2023年电解铝运行产能可能达到4350万吨以上,电解铝年产量或达到4180万吨,同比增幅4.32%。

三、减产影响暂有限,供强需弱格局难改

展望2023年,伴随通胀压力的放缓,发达经济体本轮加息周期已接近尾声。欧美之间央行货币政策分化程度逐渐减弱,欧美国家大概率陷入实质性衰退,美元支撑动力也将被削弱,较难再突破去年9月末高位。不过,考虑到欧元区通胀水平尚未见顶,总体衰退幅度可能比美国深,且美联储加息终点目标利率与欧央行加息终点的三大利率之间终究存在100bps以上的差距,故预计欧元兑美元汇率升值幅度亦将有限。综合分析,我们认为美元指数大概率呈现宽幅波动,核心波动区间参考100-110。我们在11月专题报告《美联储加息与铝价走势关系探讨》中详细探讨加息后半段铜铝金属走势规律,一般而言,加息尾声及后期,经济增速受到影响,经济体均呈现下滑趋势,金属价格则会重新回归供需主导逻辑,因此难以形成持续性上涨,往往表现相对加息周期内更为羸弱。

基本面上,云南地区因水电问题导致电解铝产能或时有扰动,但随着当地积极发展光伏等新能源装机设备予以补充,我们认为扰动性终将逐渐下降(参考《云南水电铝调研专题》)。在国内稳增长目标之下,电解铝企业生产稳定具有重要意义。预计今年国内电解铝供应端增速将进一步提高至4.32%%,产量或达4180万吨,电解铝产能“天花板”尚有一段距离,暂难产生实质性影响。需求端,一方面,全球经济下行压力不容小觑,海外需求难有亮眼表现;另一方面,国内需求端同样面临压力,虽新能源汽车、光伏等持续爆发,为铝需求带来增量,但仍难以有效弥补传统消费领域增速下滑带来的缺口。全年来看,供强需弱格局难以扭转,预计过剩幅度39万吨。价格层面,我们维持年报观点,上方空间有限,下方将不断测试成本支撑,全年沪铝主要运行区间在16000-20500元/吨范围,关注库存拐点以及期限结构变化,把握波段操作机会。(余菲菲)

电解铝,减产,水电