内蒙铝调研——政策约束供应,消费情况良好

摘要: 报告摘要走势评级:铝:看涨报告日期:2021年5月7日内蒙铝产业链调研主要结论政策严格约束内蒙原铝供应,复产时间待定。

报告摘要

走势评级: 铝:看涨

报告日期:2021年5月7日

内蒙铝产业链调研主要结论

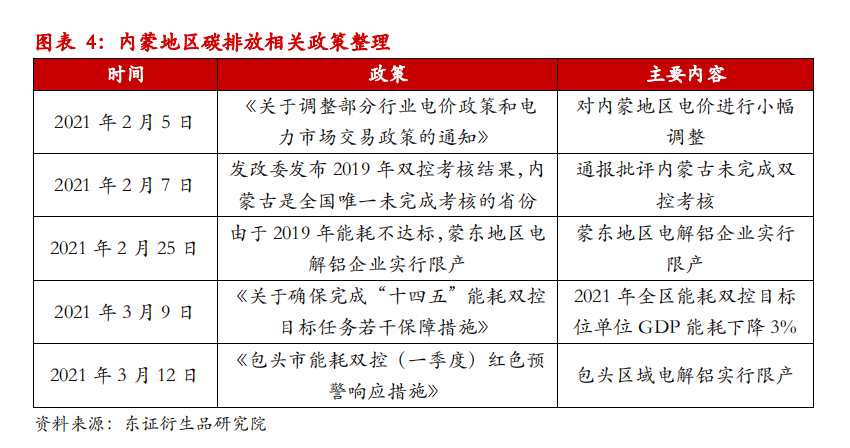

政策严格约束内蒙原铝供应,复产时间待定。内蒙古地区自2月以来先后出台了关于电价、碳排放等诸多政策,覆盖范围自蒙东蔓延至蒙西。

目前内蒙地区电解铝总计减产31.4万吨。减产数量现已经达到瓶颈,后续继续减产概率较低。双控政策对排放总量与单耗同时进行限制。排放指标按季度下发,目前仍未落实二季度排放指标,因此减产产能均未复产。此外,新增产能的建设仍面临较大不确定性,后续能否投产取决于政策态度。各电解铝企业均在大力布局风电、光伏等新能源电力,清洁能源使用达到比例后会对排放进行的剔除。

下游消费较好,高价抑制下游囤货但未影响刚需。内蒙地区主要辐射的下游区域是东北以及华北地区,所涉及的主要下游包括型材、板带、铝杆以及合金锭,无论从电解铝厂还是铝材加工厂的反馈来看下游订单都是不错的,整体订单情况与往年旺季相当。

铝价快速的上涨的确对下游消费造成了损伤,不过这种损伤仅仅在于使得加工企业降低了常备原料库存的量(大约一半左右)。且这种损伤已经达到了,即下游的常备库存已经降低至勉强维持生产的低水平。总体来看铝锭涨价仅仅降低了下游的原料库存水平,由于终端订单较好,因此并没有造成加工企业负荷的明显压降。

投资建议

海外经济复苏仍在持续,同时流动性的呵护也没有减弱,预计短期海外消费无虞,在供应压力不大的情况下,LME库存预计将延续去化节奏,配合国内供需短期稳定的背景,预计铝价仍有上行动能,整体以偏多思路为主。

风险提示

全球流动性收紧。

报告全文

1

内蒙地区铝产业链调研主要结论

1)政策严格约束内蒙原铝供应,复产时间待定

3月国内电解铝产量为329.2万吨,同比增加6.7%,1-3月累计产量956.8万吨,同比增加5.4%。由于去年一季度国内疫情影响,电解铝企业进行了减产,因此产量同比增速较高。环比来看,3月国内电解铝运行产能为3928.5万吨,与去年12月运行产能3927万吨相当。国内一季度电解铝供应环比基本持平。

内蒙地区是今年国内电解铝供应扰动大的省份同时也是政策炒作的热点地区。内蒙古地区自2月以来先后出台了关于电价、碳排放等诸多政策,覆盖范围自蒙东蔓延至蒙西。我们本次调研重点向企业了解了碳排放政策对供应端的影响,主要结论如下:

a. 结合我们的调研与爱择咨询的统计,目前内蒙地区电解铝总计减产31.4万吨。减产数量目前已经达到瓶颈,后续继续减产概率较低。

b. 双控政策对排放总量与单耗同时进行限制。排放指标按季度下发,目前仍未落实二季度排放指标,因此减产产能均未复产,个别企业已经做好全年减产的准备。此外,新增产能的建设仍面临较大不确定性,后续能否投产取决于政策态度。

c. 电价并未受到政策影响而出现太大波动。各电解铝企业均在大力布局风电、光伏等新能源电力,清洁能源使用达到比例后会对排放进行的剔除。

d. 在国内电解铝供应强约束的背景下,寻求海外扩能是诸多企业的新思路。

2)下游消费较好,高价抑制下游囤货但未影响刚需

4月国内原铝表观消费量为339万吨,同比去年降低-2.8%,考虑到去年4月国内正处于疫情后的快速修复期,4月国内表观消费增速是比较不错的。这与我们的调研结果较为一致。内蒙地区主要辐射的下游区域是东北以及华北地区,所涉及的主要下游包括型材、板带、铝杆以及合金锭,无论是从电解铝厂还是铝材加工厂的反馈来看下游订单都是不错的,整体订单情况与往年旺季相当。我的有色网公布的铝锭出库数量也显示,近的铝锭出库水平尽管不如20年,但与19年表现相差无几。

在铝价不断的上涨过程中,下游对涨价的承受能力对于判断上涨趋势的可持续性至关重要。从调研反馈的情况来看,涨价的确对下游消费造成了损伤,不过这种损伤仅仅在于使得加工企业降低了常备原料库存的量(大约一半左右)。且这种损伤已经达到了,即下游的常备库存已经降低至勉强维持生产的低水平。也就是说,铝锭涨价仅仅降低下游的原料库存水平,由于终端订单较好,因此并没有造成加工企业负荷的明显压降。

2

投资建议

五一节后归来,全球电解铝价格持续走高。沪铝主力合约价格逼近2万元关口,LME三月期铝价逼近2600美金。铝价快速拉涨一方面与全球通胀预期升温有关,另一方面国内外铝锭同步去库表明全球电解铝基本面强劲。

展望后市,进入5月之后国内新投产能的压力逐步加大,但由于5月进口数量偏低整体供应压力并不算大,6月以后需要观察云南地区新投项目通电是否顺利。消费方面国内5月仍是消费旺季,消费将延续较好表现,6月逐步进入淡季,从国内的供需关系来看5、6两个月份供应仍有缺口,预计库存将延续去化节奏。7月以后国内基本面存在转弱风险。海外电解铝未来三个月内增复产的数量比较有限,预计海外库存仍将维持较快去化速度。

此前我们对于铝价过快上行过程中对下游消费的挤压是存在较大担忧的,但经过此次调研后证明这种挤压已经基本完成,后续边际上增量已经比较有限。目前的行情铝锭并不属于成本定价,因此不宜存在因为铝价处于历史高位或拉涨过快而看空铝价的思维。此外我们在此前的报告中也反复提到,今年影响全球铝价的核心驱动力并非国内而在于海外,因此只要铝锭进口窗口没有明显打开国内铝价随外盘联动便没有太大矛盾。

总体来看,海外经济复苏仍在持续,同时流动性的呵护也没有减弱,预计短期海外消费无虞,在供应压力不大的情况下,LME库存预计将延续去化节奏,配合国内供需短期稳定的背景,预计铝价仍有上行动能,整体以偏多思路为主。在目前的行情下做空风险较大,不建议将铝作为空头配置。

3

内蒙地区主要铝企详细调研情况

1)电解铝生产企业A

电解铝建成产能105万吨,现运行产能98.5万吨。13年建厂,受双控政策影响,对电解槽进行了大修。目前正在等待二季度碳排放指标的下发,暂无复产计划。目前拟提高新能源供电比例,以降低后续产能复产难度。

每天生产铝锭约1000吨,其余以铝水形式销售。铝产品终端流向东北,整体销量与往年同期相当,下游对价格承受能力较强,甚至出现随着价格上涨接货意愿提升的现象。铝厂没有铝锭库存。

2)电解铝生产企业B

电解铝建成产能80万吨,运行产能70万吨。受双控政策减产10万吨,目前无复产计划。自身具备铝水加工能力,铝棒、铝杆、铝锭比例8:1:1。目前处于旺季加工费水平与往年相当,销售主要以北方地区为主。铝价的上涨挤压了下游备货的空间,但仍维持刚需采购。下游并未出现减产状况。

3)电解铝生产企业C

电解铝建成产能86万吨,运行产能82万吨。受双控政策影响减产4万吨,目前正等待政府指令,已经做好全年停产的准备。由于清洁能源使用达到比例会对排放进行的剔除,因此在着手寻找用清洁能源替代火电的方向。目前铝产品以铝水为主,长单以月均价结算。铸锭量很少。下游目前观望情绪较为浓厚,已经有部分企业试图缩减接货量,但由于合同制约导致实际减量不大。后续下游采购非常谨慎,几乎不会囤积额外库存。铝厂本身没有铝锭库存。

4)电解铝生产企业D

电解铝建成产能131万吨,运行产能128万吨。受双控政策影响不大。未来在鄂尔多斯有新项目规划,但目前需要等待政策指引。产品以铝水为主,占比超70%。周边配套铝加工企业主要以铝棒为主,辅以少量铝杆。下游订单旺盛,没有出现减量的情况,反而有增量的要求。铝厂以销定产不留库存,下游企业成品库存也基本正常(2天左右),原料库存有所收窄。

5)铝材加工企业E

铝材加工产能30万吨,铝棒为主,辅以少量铝合金锭。铝棒包含1-7系,工业材占比超50%,其余为民用材。产品主要销往河北、天津以及山东,厂对厂为主,订单主要签订长单以月均价结算。下游民用建材、铝模板、汽车材以及太阳能等板块订单都很好。加工费与往年水平相当。库存只有1天左右的量。

6)氧化铝生产企业F

氧化铝建成产能100万吨,运行产能50万吨。主要销售给包铝、蒙泰以及东方希望等电解铝厂。定价以三网均价为主,均为长单。矿石100%依赖进口,主要来自几内亚。双控政策对企业影响较小。

4

风险提示

全球流动性收紧。

电解铝