金银T+D有所分化!美元重返100上方,股票市场受宠;非农周今晚先来段前奏

摘要: 5月6日讯——5月6日金银T+D有所分化。美元指数再度重返100大关上方,暂获四连涨,今晚公布美国4月ADP就业人数,预期为-2010万人,前值为-2.7万人,或为周五的非农数据提供线索。市场关注美国

5月6日讯—— 5月6日金银T+D有所分化。美元指数再度重返100大关上方,暂获四连涨,今晚公布美国4月ADP就业人数,预期为-2010万人,前值为-2.7万人,或为周五的非农数据提供线索。市场关注美国逐步重启经济的进程、新冠肺炎疫苗研发进展以及疫情造成的多重影响,股票市场整体走高,黄金吸引力减弱。

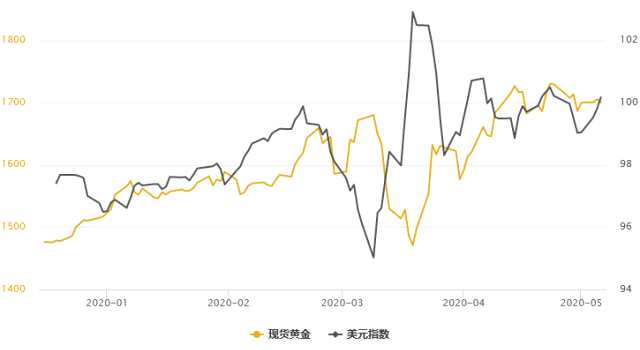

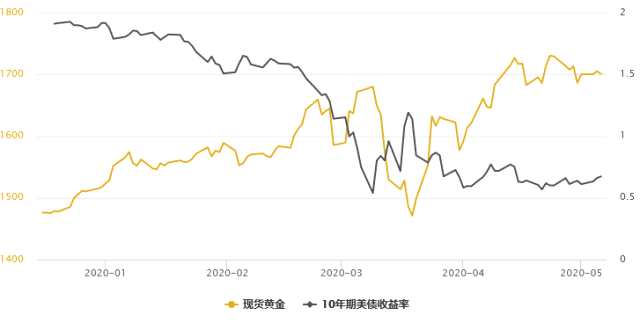

周三(5月6日)黄金T+D收盘上涨0.38%至380.02元/克;白银T+D收盘下跌0.05%至3674元/千克。现货黄金在1700大关寻得支撑,但日内整体弱势震荡,美元指数再度重返100大关上方,暂获四连涨,近期欧系货币及商品货币的弱势提振了美元指数。今晚公布美国4月ADP就业人数,预期为-2010万人,前值为-2.7万人,或为周五的非农数据提供线索。市场关注美国逐步重启经济的进程、新冠肺炎疫苗研发进展以及疫情造成的多重影响,股票市场整体走高,黄金吸引力减弱。分析师表示,风险的天平仍倾向于有利黄金的一端,投机资金准备好在二次疫情初露迹象之时突袭,仅从贸易大国间贸易紧张局势加剧这点来看,就应该会让黄金逢低获得支撑。

上海黄金交易所2020年5月6日交易行情

① 黄金T+D收盘上涨0.38%至380.02元/克,成交量36.252吨,成交金额137亿6641万1240元,交收方向“多支付给空”,交收量7.878吨;

② 迷你金T+D收盘上涨0.33%至379.99元/克,成交量8.9392吨,成交金额33亿9597万2234元,交收方向“空支付给多”,交收量62.834吨;

③ 白银T+D收盘下跌0.05%至3674元/千克,成交量4080.884吨,成交金额149亿3675万9420元,交收方向“多支付给空”,交收量177.210吨。

现货黄金徘徊于1700

周三(5月6日)现货黄金在1700大关寻得支撑,但日内整体弱势震荡,美元指数再度重返100大关上方,暂获四连涨,近期欧系货币及商品货币的弱势提振了美元指数。今晚公布美国4月ADP就业人数,预期为-2005万人,前值为-2.7万人,或为周五的非农数据提供线索。

市场关注美国逐步重启经济的进程、新冠肺炎疫苗研发进展以及疫情造成的多重影响,股票市场整体走高,黄金吸引力减弱。

AxiCorp Ltd.首席市场策略师Stephen Innes说,风险的天平仍倾向于有利黄金的一端,投机资金准备好在二次疫情初露迹象之时突袭,仅从贸易大国间贸易紧张局势加剧这点来看,就应该会让黄金逢低获得支撑。

市场的震荡格局依然未有改变,过去多个交易日围绕1700的争夺较为激烈。消息面上缺乏定性的推动导致金价上下两难,多头只有突破1728附近的压制才能结束整理局面。对于空头而言,下破1670/60水平将暗示日线级别双头的出现,从而导致更大的回调出现。

中期走势上,多图目前依然牢牢控制局面,但是随着波动率的下滑,夏季行情可能并不太会有出彩的表现。前期高位以及1800构成的强压制短期无法取得突破。

美国4月ISM非制造业指数41.8,创2009年来新低,预期41,前值52.5。该指数为2009年12月以来首次陷入萎缩区间,并跌至2009年3月以来新低。

德国宪法法院裁定,欧央行必须证明其QE购债的必要性,否则德国央行将不再被允许参与QE的债券购买计划。欧央行回应称,欧盟法院已于2018年12月裁定,欧央行根据维持物价稳定的授权来采取行动,央行管委会仍然承诺将在职责范围内采取一切必要行动,以确保欧元区通胀上升至符合央行中期目标的水平。

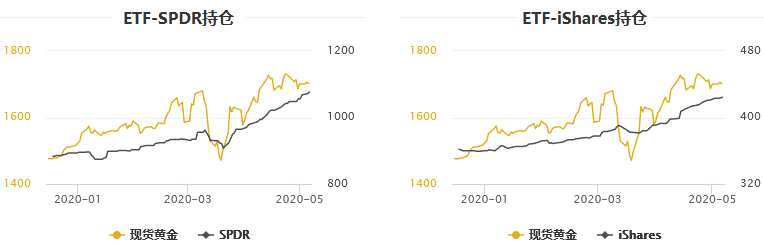

5月6日黄金ETFs数据显示,截止5月6日黄金ETF-SPDR Gold Trust的黄金持仓量1076.39吨,较上一交易日增加4.68吨。Gold Trust5月6日数据显示,iShares Gold Trust5月6日黄金持有量424.46吨,较上一交易日增加1.07吨。

对于本周,一些分析师相信,在地缘政治紧张局势加剧和本周将有更多糟糕的经济数据出炉之际,黄金将收复失地。

但产业角度而言,贺利乌斯贵金属公司(Heraeus Precious Metals)表示,黄金价格典型的季节性表明,今年夏季金价可能下跌,或至少横盘整理;白银市场短期内不会出现价格大幅反弹;黄金仍是投资者青睐的贵金属,因此白银的命运可能不会很快好转。

眼下黄金投资价值凸显

Mauldin Economics投资策略师Jared Dillian表示,人们完全是应该持有黄金的,尤其现在。上世纪70年代金本位结束后,美元不再和黄金挂钩,这使得美元被注入系统变得容易得多。现在被困在了一个无限QE的环境里,这也是为什么要持有黄金的原因。

在货币被大量注入的情况下,其购买力将不可避免地下降。在过去70年里,调整通胀后金价年化收益平均2.1%,表明了黄金是能维持其购买力的。

Dillian表示,黄金市场这样的走势完全显现出了其避险资产的功能。并且在现代货币理论(MMT)继续的情况下,疫情过后金价也将继续其优良表现。

黄金价格自2009年的800美元上涨至2011年的1900美元/盎司上方历史高位,这段涨势的背后就有投资者对通胀担忧的影响。

Dillian指出,当时美联储开启第一轮QE后,市场担忧通胀会大幅升温,开始买入黄金,但预期中的通胀并没有到来,黄金价格却依然大幅走高。

这一次的情况有些类似,为了应对疫情对美国经济的影响,美联储将利率降至零并且开启无限QE。

这一次市场同样担忧通胀的到来,从全球黄金ETF持有量的增幅来看,投资者们再一次选择了黄金。

另一方面,金价的走势随着美国联邦赤字增加而上升。目前美国联邦赤字在大幅增加,甚至可能超过二战水平,这对黄金而言无疑是利好的。

不过持有黄金的最大理由并不是上面提到的QE、通胀风险和美国预算赤字,而是黄金在投资组合中减少波动率的功能。

持有一点黄金整个投资组合的收益不会有大的改变,但波动率都减半。正因此Dillian认为投资组合中应当配置约20%的黄金。

机构观点:多头对黄金上行非常乐观

Celsius Network首席执行官Alex Mashinsky表示,各国央行大幅宽松的货币政策将推高避险资产黄金的表现。而围绕货币的泡沫将决定金价是能涨到3000美元还是10000美元/盎司。

在美联储的行动后,我们看好金价继续走高,因为人们担忧经济能否复苏以及美联储大量印发的美元,这让很多投资者在投资组合中配置黄金。

Mashinsky认为,到明年年底金价将涨至3000美元/盎司水平,而金价能否进一步走高则要看货币的表现。

眼下美国经济面临的最大风险在于美元地位受到挑战。自2008年以来美国就没出现什么实际的GDP,美元是可能丧失全球储备货币的地位。2008年以来美国的GDP都是建立在借来的钱的基础上的,所以要么贬值货币,要么就创造出新的生产力来支付债务。”

在美联储大量将流动性注入的情况下,美元的购买力无疑会承压。Mashinsky指出,美元贬值的可能是非常高的,并且其不仅仅丧失购买力,更可能丧失其储备货币的地位。

美联储为市场注入了大量流动性,至少是10万亿美元级别的。过去一个月美联储注入的资产比过去100年都多,所以不禁要问,这样的情况能持续多久?过了一段时间后,人们就不会在买入债券了,不愿意再借钱出来。”

Mashinsky认为,眼下市场中最大的泡沫就债券。市场中有大约10万亿美元的债券是利率极为低迷的,这才是可能出现大幅震荡的地方,是最大的一个泡沫。很难说一旦人们不再买入债券后,美联储有没有足够的资金来解决这个泡沫。

美联储,央行