黄金T+D收涨,市场新的狂涛酝酿中,非农出炉在即,全球股市集体下挫

摘要: 3月8日讯——3月8日黄金T+D收盘上涨0.8%至282.49元/克。现货黄金多头发力,金价回到1290美元/盎司上方,强势等待晚间非农数据。全球股市遭遇集体下挫,无视欧洲央行的鸽派政策,但黄金受益于

3月8日讯—— 3月8日黄金T+D收盘上涨0.8%至282.49元/克。现货黄金多头发力,金价回到1290美元/盎司上方,强势等待晚间非农数据。全球股市遭遇集体下挫,无视欧洲央行的鸽派政策,但黄金受益于此。后期金融波动性有望上升,黄金避险需求料增加。北京时间21:30,美国将公布非农就业数据,料带来新一轮波动。

周五(3月8日),黄金T+D收盘上涨0.8%至282.49元/克;白银T+D收盘上涨0.33%至3612元/千克。现货黄金多头发力,金价回到1290美元/盎司上方,强势等待晚间非农数据。全球股市遭遇集体下挫,A股首当其冲,整个亚洲股市和欧美股市均遭遇打压,无视欧洲央行的鸽派政策,但黄金受益于此,表现强势。后期金融波动性有望上升,黄金避险需求料增加。北京时间21:30,美国将公布非农就业数据,料带来新一轮波动。

2月非农在即,黄金站上1290

今晚市场将迎来2月非农数据,由于1月非农远超预期,此次表现如何受到极大关注。黄金市场在上次劲爆的非农后,一度继续走高,在2月中旬逼近1350美元/盎司水平,但上周五黄金遭遇暴跌,跌破1300美元/盎司大关,本周则一度测试1280支撑水平。

欧元区黄金交易所交易基金(ETF)周四大涨,跟随欧元计价黄金走高,此前一交易日欧洲央行利率决议放鸽,欧元兑美元大幅走低。美元指数最高至97.7左右水平,创下今年新高。美元指数的走强使得黄金承压,本周金价可能遭遇连续第二周下跌。不过另一方面,欧洲央行下调了欧元区的经济增速预期和通胀预期,市场避险情绪获得支撑。

对于晚间非农数据,目前预计新增就业18万,失业率3.9%,小时薪资增长环比预计0.3%,同比预计3.3%。华侨银行(OCBC)在报告中表示,如果非农表现强劲,那么金价可能进一步走低至1250美元/盎司水平,这将是一个关键市场水平。

上个月非农数据令人大为意外的30.4万新增就业,但黄金市场在短线跳水后顽强回升。对于这一次的非农,机构普遍认为,在历经两个月意外大增后,新增就业人口2月份将有所回落。一方面是美国政府关门影响仍然会有所体现,另一方面则是是天气回冷不利建筑业等。不过由于美国政府工作人员的回归,失业率可能回落。

在本周三公布的“小非农”ADP数据略不及预期,增加就业18.3万。Moody's Analytics认为,今年年初以来美国的强劲就业增长可能已经触顶。该机构首席经济学家Mark Zandi表示,就业增长会仍然比较强,但不太可能出现此前这种夸张的表现。过去三个月美国非农新增就业平均每月24万个,是2016年年中以来增长最快的时段。

摩根士丹利驻美国首席经济学家Ellen Zentner则表示,美国1月非农就业人口意外大增30.4万,尽管存在美国政府关门逆风;预计美国政府关门的不利影响将在2月份得到部分体现,2月非农新增就业人数料为14.1万。

高盛也认为,就业增长趋势将放缓,并且此次要计入2月天气因素的影响。不过认为每小时工资增长将达到环比增长0.4%,同比3.4%。

野村对薪资增长也比较有信心,认为此次每小时工资同比增长将达到3.4%,将是2009年4月以来最好的表现。

全球股市再度集体大跌,黄金避险需求或归来

在经济繁荣时期,保险是一种负债。除非出了什么问题,否则你是不要指望从“保险单”上赚钱,这就解释了今年以来黄金的表现。在2018年的大多数时间内,黄金都在苦苦挣扎。但在去年四季度,由于美股表现糟糕,接连出现大跌,黄金迎来大涨。

不过,黄金今年迄今的表现令人困惑。通常情况下,当股市表现出色时,投资者应该对黄金这种对冲工具失去兴趣的。然而,尽管从高位回落,整体来看,黄金价格今年迄今仍然小幅走高。全球最大资管公司贝莱德全球分配团队投资组合经理Russ Koesterich认为,金价受益于一些因素,尤其是美元在区间内波动和低利率的环境。

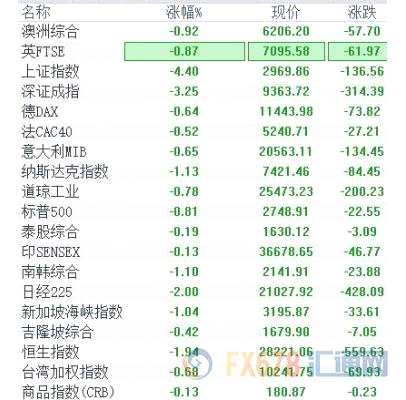

实际收益率的下降在很大程度上解释了黄金的弹性表现。从历史上看,实际收益率的变化解释了黄金回报率变化的20%左右。实际收益率每下降一个基点,黄金通常就会上涨约0.10%。全球股市遭遇集体下挫,A股首当其冲,整个亚洲股市和欧美股市均遭遇打压,无视欧洲央行的鸽派政策。黄金受益于此,表现强势。

尽管今年黄金走势还可以,但明显落后于股市,这是意料之中的。黄金的真正价值在于它在市场出现问题时的表现。自1990年以来,在波动率不断上升的几个月里,金价平均涨幅比标普500指数高出30个基点。当波动性真正达到峰值时(波动率指数的月度涨幅超过20%),黄金的平均涨幅超过标普500指数5%。这其实是黄金3月份表现的一个重要影响因素。

Russ Koesterich指出,在美联储按兵不动的假设下,投资者一直在推高股市,并压低波动性。要想保持如此低的波动性,需要看到的是温和但稳健的经济增长与美联储将利率维持不变。但是,任何其他情况都有可能导致波动性上升,而这正是黄金升值的时候。

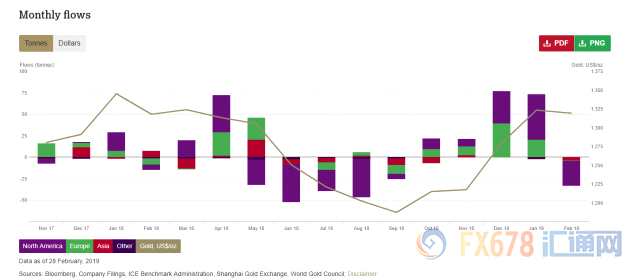

在连增四个月之后,全球黄金ETF及类似产品持有量在2月份大幅下滑

据世界黄金协会(WGC)周四发布的报告称,全球黄金ETF持有量2月份下降33吨,使得其总持仓量降至2479吨。这相当于黄金ETF市场流出了13亿美元的资金。与此同时,以美元计算的全球黄金ETF管理资产规模(AUM)在过去一个月下降了2%,至1050亿美元。不过,受1月份资金流入强劲的推动,全球黄金ETF今年仍为资金净流入(17亿美元)。截至1月底,全球黄金ETF及类似产品持有量达到2513吨,为2013年以来的最高水平。

WGC指出,造成全球黄金ETF资金外流的主要原因是北美地区基金大幅抛售黄金。从图中可以看出,北美地区基金在2月份卖出了29.2吨黄金,占到全球下降总量的近90%。亚洲地区基金卖出了3.4吨,欧洲和其它地区的基金持有量几乎没什么变化。

WGC认为,市场仍然存在诸多的不确定性,令投资者感到担心,包括贸易局势紧张、英国退欧的不确定性、经济放缓和股市估值过高等。

此外,美联储还暗示将采取观望的态度,这可能会影响其他央行收紧货币政策的速度。货币政策和美元走势都将是影响今年金价走势的关键因素。

黄金,美元,表现,就业,增长