冰冻三尺非一日之寒!美元雪崩背后早已病入膏肓?

摘要: 毫无疑问,今年上半年美元疲软的形势正在下半年伊始进一步恶化!隔夜(7月18日)美元指数失守95关口,重挫至近10个月来最低点,因对美国政策计划的信心降低,且对海外央行的鹰派立场不安。继周一晚

毫无疑问,今年上半年美元疲软的形势正在下半年伊始进一步恶化!隔夜(7月18日)美元指数失守95关口,重挫至近10个月来最低点,因对美国总统特朗普政策计划的信心降低,且对海外央行的鹰派立场不安。

继周一晚间第二次试图在参议院通过医改议案的努力失败后,美国国会共和党议员在医改立法上陷入了混乱,总统特朗普呼吁立即废除奥巴马医保(Obamacare),而其他共和党议员寻求改变路线,争取民主党人士的支持。这引发投资人质疑特朗普是否能实施其促成长政策。

交易商也仍对美国联邦储备委员会(FED)能否在今年再度升息存疑,而包括欧洲央行和英国央行在内的其他主要央行已经暗示,将转趋收紧政策的更偏鹰派立场。

行情数据显示,自今年年初以来,美元指数已经大跌7.4%,跌势主要从3月初开始,部分因投资人对特朗普财政刺激计划有疑虑。从横向对比看,年内迄今多数主要非美货币均兑美元出现了大幅上涨,彻底扭转了过去几年的颓势表现。俗话说:“冰冻三尺非一日之寒”,而显然,美元的雪崩背后也早已病入膏肓!

|

BK Asset Management董事总经理Kathy Lien周三(7月19日)撰文指出,美元周二全面溃败,特朗普医改失败成为了美元惨败的最大“元凶”,市场目前对美元的看空情绪浓重。

投资者在周二亚洲交易时段早盘卖出美元,此前共和党议员放弃了有争议的医改提案。医改提案的失败暗示,税改和实施财政刺激等特朗普其他的立法努力可能也将遭遇障碍。

BMO Capital Markets基本和贵金属交易董事Tai Wong称,“参议院未能通过取代奥巴马医保的议案,增大了对特朗普经济计划实施的将会难度加大的担忧,尽管共和党在国会中占多数议席。这给美国国债收益率带来压力,驱使美元跌向一年低位,给黄金创造了有利的环境,金价稳步升高。”

针对最新的事态发展,白宫周一晚间发表声明称:“在另外两位共和党参议员称将反对医改法案后,不作为不是我们对于医改法案的选项。”白宫并呼吁国会为医改法案继续作出努力。美国总统特朗普随后也发布推文称,共和党必须着手制定新方案,共和党人应当放弃失败的奥巴马医改法案;民主党人将参与进来。

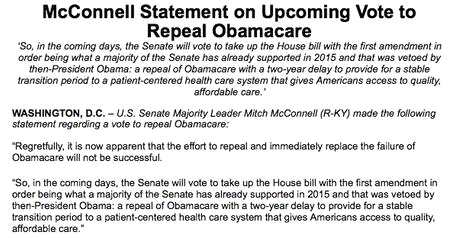

美国参议院共和党领袖麦康奈尔(Mitch McConnell)宣布,他未来几天将试图在参议院废除奥巴马医改法案,但会推迟两年实施废除,以确保有个平稳的过渡。

分析人士指出,有迹象表明,现有形式的美国医疗改革法案实际上已经被宣判“死亡”,这给美国总统特朗普(Donald Trump)的更广泛的经济复兴议程蒙上了一层阴影。瑞穗证券首席外汇策略师山本雅文:“无论从货币政策角度还是美国政治面来看,都难以看多美元。”

美元兑一篮子货币周二跌至10个月低位,美债收益率下滑,因医改议案遇到新挫折,让投资者愈发质疑特朗普实施其减税和基建支出计划的能力。股市对此无甚反应,分析师表示,股市几乎已排除了特朗普政府将出台有利于企业立法的预期。

#####3-center#####

“特朗普的挫败就是美元的挫败,”Kathy Lien表示,“基于废除奥巴马医保的努力失利,我认为这的确令特朗普政府的其它策略能否得以落实受到质疑。”

利差预期发生明显转变!美元雪崩背后早已病入膏肓?

值得一提的是,尽管看上去特朗普医改政策的搁浅成为了引发美元周二大跌的主要导火索,但其实在过去的几个月时间里,美元多头或许早已病入膏肓!彭博社周二撰文指出,华盛顿的政治僵局看似给了交易员抛售美元的全新借口,但央行政策前景仍是最大的威胁。

分析人士表示,在市场关注政治进展之际,美元今年大跌8%的根源在于利差预期的转变。举例来说,美德10年期国债收益率差已经崩跌至去年11月以来最低水平。

Jefferies LLC外汇策略师Brad Bechtel表示,虽然医保法案在政治混乱背景下的确起到了消极作用,但市场此前显然已习惯于一再而再而三看到这一情形。而相比之下,世界各地有关影响汇市走势的央行政策风起云涌,或许比美国政治面更多的影响市场走势。

近几周以来,美元跌势加深,因投资者愈发押注主要央行将追赶美联储收紧政策。上周加拿大央行进行了自2010年以来的首次加息之后,这一想法获得进一步证实。有迹象显示,投资者正对美元丧失信心。对冲基金持有的净空头头寸创下2013年以来最高水平。美元兑欧元年底预期中值跌至1.14,为2015年以来最低水平。

目前,利率市场几乎未能给美元带来任何支撑,因疲弱美国数据给美联储紧缩路径洒下阴影。作为美联储的双重使命之一,2%的通胀目标当前正“渐行渐远”。据彭博报道,自从美联储2012年1月设立通胀目标以来,通胀率平均只有1.3%,主要是受到美国经济扩张步伐缓慢,以及海外经济疲弱影响。

芝加哥联储主席埃文斯(Charles Evans)7月14日在网站上发表看法指出:“通胀预期下降会使得央行更难以达到通胀目标。”耶伦在7月13日向参议院银行委员会报告时则说,美联储“深知”通胀率多年来低于目标,“非常重视”将通胀拉抬到2%。她再次坚称,对于通胀低于或高于目标美联储同样反对,2%的目标并非政策的上限。

“低通胀、低利率和低改革动能未给投资者持有美元的理由,”摩根大通大宗商品和国际利率研究主管John Normand在一份报告中写道。

痛打美元“落水狗”!非美货币、现货金银正成市场大赢家

伴随着美元指数的持续大跌,非美货币和现货金银在近期则无疑成为了金融市场上的大赢家。欧元兑美元隔夜触及去年5月初来最高的1.1583美元,分析师指出,作空欧元的交易商被迫空头回补。目前,摩根大通已上调了对欧元的预期,将2017年底欧元兑美元汇价预期从1.15上调至1.16。

#####5-center#####

其他非美货币也普遍走强,美元兑瑞郎跌至去年6月底来最低的0.9525,而美元兑日元也跌至三周低点111.69。澳元是隔夜美元下滑的最大受益货币,澳元兑美元跳涨至逾两年高位0.7942美元,此前澳洲联储公布7月政策会议纪录显示,其对于经济前景看法更加乐观。

欧洲央行(ECB)将于周四(7月20日)宣布利率决议,外界普遍预期该央行将不会有较大的政策变动,但措辞可能会出现一些微调。在经过多年的货币刺激之后,欧洲央行正走向货币政策正常化,而决策者可能会小心地调整其措施。

BK Asset Management董事总经理Kathy Lien周三撰文指出,美元/日元可能跌至111.00-110,欧元/美元将测试2016年5月高位1.1616,美元/瑞郎将跌至0.95。新屋开工和建筑许可定于周四发布,预计将出现反弹,这将有助于美元,但这不足以扭转市场对美元的态度。目前来看,市场认为欧洲央行将会变得鹰派,欧元/美元将突破1.15,下一目标可能是2016年高点1.1616。

除了外汇市场上的非美币种外,以美元计价的贵金属价格近期也受到了美元雪崩的大幅提振。金价隔夜连续第三个交易日上涨,盘中最高触及1244.75美元/盎司。分析师指出,鉴于金价突破了关键价位,后市有望延续涨势。

#####6-center#####

澳新银行(ANZ)分析师Daniel Hynes指出,“过去一周,金市的投资者人气改善大大改善。近期的涨势已经使金价升穿1,230美元附近的200日移动均线,目前金价进一步上行的条件已经成熟,技术性反弹势头看似十分稳健。”

加拿大皇家银行(RBC)财富管理总监Gero指出,随着美元走弱,白银和黄金回暖,金市具有建设性,黄金回到1300美元/盎司已摆在桌面上。他认为,“基本面持续改善,黄金年末到1300美元/盎司是真正有可能性,最近的稳中有升的趋势并非资产配置引发的。另外,黄金的基本面也受到强劲的印度进口需求,良好的利率和强烈的黄金买兴的帮助。”

|

环球外汇7月19日讯--毫无疑问,今年上半年美元疲软的形势正在下半年伊始进一步恶化!隔夜(7月18日)美元指数失守95关口,重挫至近10个月来最低点,因对美国总统特朗普政策计划的信心降低,且对海外央行的鹰派立场不安。

美元,特朗普,央行,法案,政策