东方盛虹豪赌一体化项目 资金缺口过大或成“不可能任务”

摘要: 2019年3月份,上市公司耗资10亿元收购盛虹炼化,对外称欲发展“盛虹1600万吨/年炼化一体化项目”(下称一体化项目)。该项目总投资预算经过两次缩水后目前定为677亿元,据称2021达产后能实现年营业收入约925亿元,净利润约94亿元——这意味着如果项目依规划建成投产,2年后东方盛虹的盈利能力将翻上11倍。

10月23日讯【东方盛虹(000301)、股吧】自2018年借壳上市以来,就因为民企借壳国有上市平台登陆资本市场的噱头而备受关注。

2019年3月份,上市公司耗资10亿元收购盛虹炼化,对外称欲发展“盛虹1600万吨/年炼化一体化项目”(下称一体化项目)。该项目总投资预算经过两次缩水后目前定为677亿元,据称2021达产后能实现年营业收入约925亿元,净利润约94亿元——这意味着如果项目依规划建成投产,2年后东方盛虹的盈利能力将翻上11倍。

这是一笔和东方盛虹本身规模极其不匹配的买卖。根据上市公司2019年半年报,其净利润仅7.96亿元左右,公司账面上所有非受限货币资金一共仅40.84亿元。677亿元的项目建设资金如何凑够?尽管东方盛虹在借壳后不断进行资本运作筹措资金,截止目前的成果连总投资预算的零头都不够,而计划建设时间已经过去了三分之一。

677亿元的豪赌

2018年8月,国望高科借壳国企上市公司【东方市场(000301)、股吧】登陆资本市场,这成为民企借壳国有上市平台上市的罕见案例。重组完成后,国望高科成为东方市场的全资子公司,实际控制人变更为缪汉根、朱红梅夫妇,后东方市场改名为东方盛虹,主营业务变更为以民用涤纶长丝的研发、生产和销售为主,以电力、热能、营业房出租、房地产开发、平台贸易为补充的业务模式。

2019年3月,东方盛虹以10.1亿元现金完成对盛虹炼化(【连云港(601008)、股吧】)有限公司(下称盛虹炼化)100%股权收购。盛虹炼化是上述一体化项目的实施主体,原实际控制人也是缪汉根、朱红梅夫妇。

根据当时公布的《盛虹炼化一体化项目可行性研究报告》,本项目总投资估算为774.7亿元,其中建设投资为696.66亿元,建设期利息为34.77亿元,流动资金为43.32亿元。范围包括1600万吨/年炼油、280万吨/年的对二甲苯(PX)、110万吨/年乙烯以及储运、公用工程和相应配套设施和原油、成品油、液体化工、煤、散杂货码头及厂外工程。预计2021年建成投产。

根据东方盛虹2019年半年报显示,盛虹炼化从并表日期到2019年上半年,合计实现净利润为亏损284.89万元。2018年该公司的营业利润为-2199.22万元,归母净利润为亏损2168.83万元。截止2018年底,盛虹炼化资产总计11.81亿元,负债合计2.75亿元。

由于项目投资额的巨大压力,一体化项目总投资预算已经被缩减过两次。

2017年3月份,环保部官方网站曾披露了盛虹炼化一体化项目的环境影响报告书,彼时该项目总投资额为830.7亿元。

2019年3月公布的《盛虹炼化一体化项目可行性研究报告》显示,本项目总投资估算为774.7亿元,其中建设投资为696.66亿元,建设期利息为34.77亿元,流动资金为43.32亿元。

2019年8月初,东方盛虹发布《关于优化调整盛虹炼化一体化项目分建设内容的公告》,再次下调该项目的投资规模,总投资预算由774.75亿元缩减至676.64亿元。相较于该项目最初的投资额,已经缩减了154亿元。

另一个压力来自时间。根据东方盛虹的介绍,该项目已于2018年12月14日开工建设,截止2019年上半年,盛虹一体化项目的进度为1.66%。现在时间已经过去三分之一,留给东方盛虹的任务是艰巨的。

多渠道疯狂筹措资金

如此巨大的投入,项目的资金来源就备受关注。根据东方盛虹的项目书,该项目的资金来源为自有资金、自筹资金。

在公布该一体化项目后,东方盛虹也开始了通过多种渠道为盛虹炼化筹集资金。

2019年6月3日,东方盛虹公告,公司拟非公开发行不超过公司总股本20%的股票,募集资金50亿元。

2019年上半年,公司还公告将发行总额30亿元的绿色公司债券,9月30日,该绿色公司债券第一期(19盛虹G1,114578)成功发行,实际募资金额为10亿元。

除了定向增发和发行债券,东方盛虹还成立了产业基金。据东方盛虹6月14日的公告显示,为加快推进盛虹一体化项目,公司决定投资设立连云港盛虹炼化产业基金,据悉,东方盛虹产业基金募集资金规模为人民币25亿元,其中公司为有限合伙人,认缴出资额2.5亿元,占比10%。

目前,关联方也在为东方盛虹输血。9月26日,东方盛虹对外公布,公司获得了关联方提供的无偿借款20亿元。据了解,此次向东方盛虹借款的是盛虹(苏州)集团有限公司(下称盛虹苏州),该公司由缪汉根、朱红梅夫妇实际控制。

为促进资金的回笼,东方盛虹还一度展开瘦身计划。

1月6日,东方盛虹发布公告,公司将通过产权交易机构,以“股权+债权”的形式,以6.83亿元为底价,一同转让持有的苏州丝绸置业有限公司100%股权及债权、吴江丝绸房地产有限公司90%股权及债权。

2月1日,东方盛虹又发布公告,公司与吴江嘉誉签订《产权转让协议书》,拟以5561万元,将所持春之声商业广场72套商铺及1家电影院产权全部转让。

资金缺口过大或成“不可能任务”

为了一体化项目,东方盛虹可谓拼尽全力。但东方盛虹真有可能顺利完成这么大体量的项目吗?

先看一下东方盛虹自身的财务状况,2016-2018年,东方盛虹的营业收入分别为138.82亿元、162.99亿元和184.40亿元,尽管呈现出逐年上升的态势,但从归母净利润来看,公司2018年的业绩开始下滑。

2018年,公司实现归母净利润8.47亿元,同比2017年的14.29亿元下降了40.75%。

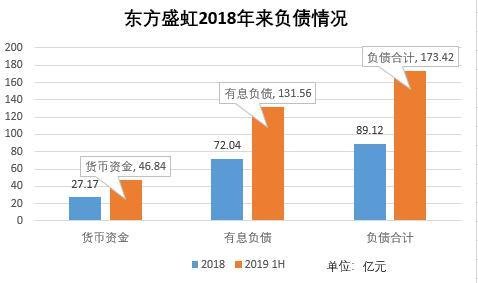

从负债角度来看,2019年上半年,东方盛虹的负债规模大幅增加。由2018年底的89.12亿元增加至173.42亿元,其中有息负债由72亿元增加至131.56亿元,增长幅度几近翻倍。

从有息负债的构成来看,公司的短期借款和一年内到期的非流动负债在2019年上半年不同程度的增加,两项合计达到81亿元,偿债压力陡增。而公司账面上虽然近47亿元的货币资金,但相对于债务规模来看,还是显得捉襟见肘。

石油、PTA和MEG价格的大起大落,造成化纤企业的周期性较为明显,由此,打通上下游,穿越周期波动,是许多化纤企业追求的目标。在东方盛虹四处筹资的时候,国内从事化纤行业的恒力石化、桐昆股份、【恒逸石化(000703)、股吧】、荣盛石化等企业,也开始纷纷向上游进军,布局相关产业链。从这个角度而言,即使东方盛虹的一体化项目如期在2年后成功建成投产,也将面临行业产能过剩和竞争加剧,但首先,东方盛虹得能真的建成一体化项目。

东方盛虹,一体化,资金