美联储议息会议开幕 利率三连降将成中点还是终点?

摘要: 为期两天的美联储10月议息会议已经开幕。受贸易形势回暖和全球央行宽松预期提振,美国股市再次回到历史高位,资本市场已经将降息纳入估价之中,而对于12月及后续政策预期,机构观点存在明显分歧,与7月和9月两次会议相比,本月政策声明的不确定性更加明显。

为期两天的美联储10月议息会议已经开幕。受贸易形势回暖和全球央行宽松预期提振,美国股市再次回到历史高位,资本市场已经将降息纳入估价之中,而对于12月及后续政策预期,机构观点存在明显分歧,与7月和9月两次会议相比,本月政策声明的不确定性更加明显。

经济下行压力大,利率三连降几无悬念

今年以来,全球经济放缓趋势愈加明显,国际货币基金组织IMF在10月15日发表的《世界经济展望》中警告称,由于贸易壁垒上升和地缘政治紧张局势加剧,今年世界经济增速将降至3%,这也是近10年来最慢的增速。

近期美国经济也开始表现出挣扎的迹象,占全美GDP 12%的制造业徘徊于荣枯分界线,企业资本开支明显降速,由此引发的担忧情绪开始向服务业和消费蔓延。美国9月ISM非制造业PMI指数大幅回落至52.6,在服务业18个行业中,包括房地产、批发贸易和教育服务业等四个行业已经陷入萎缩状态。而作为消费支出的风向标,美国9月零售销售意外环比回落0.3%,同时密歇根大学消费者信心指数从年内高位震荡回落,显示出外界对经济的担忧情绪。

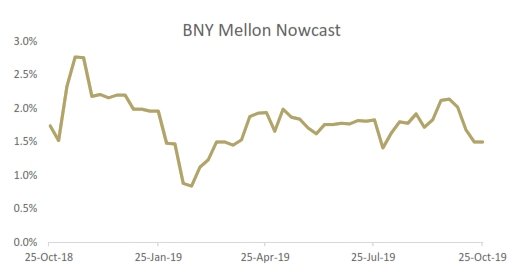

二季度,美国GDP增速已经回落至2%,创近两年新低。目前机构普遍将三季度美国经济增速进一步下调,纽约联储预期为1.91%,较9月末的预测下修0.33个百分点,亚特兰大联储预期为1.76%,较上月高点回落0.35个百分点。纽约梅隆相对悲观,该行预测美国三季度经济增速仅为1.5%,且四季度经济放缓压力或有增无减。

此外,美联储最关注的就业和通胀也面临挑战。虽然美国失业率处于近50年低位,今年以来新增就业人数均值持续走低。受通用汽车罢工事件影响,10月非农就业报告前景堪忧。同时劳动力市场接近充分就业的情况下薪资增速却有所放缓,对通胀回升形成压力,纽约联储上周公布的未来三年通胀预期水平已经降至有记录以来最低点,这料将引起美联储的密切关注。

荷兰国际集团首席经济学家奈特利(James Knightley)在接受第一财经记者采访时表示,面对有所恶化的经济形势和疲软的通胀预期,美联储本月应该会继续降息,这不仅可以降低融资成本,也可以缓解美元持续走高对企业海外业务的压力。目前美国经济面临加速放缓的压力,因此美联储必须有所行动。

当记者问及如何看待有美联储官员提到降低利率可能导致经济过热及债务情况恶化的担忧时,奈特利认为金融危机以来美国金融体系抗风险能力不断上升,从最新的美联储压力测试看机构资本金等指标整体表现良好,风控体系升级应足以有效防范类似于次贷危机等事件发生。

降息小周期终点临近?未来数据成关键

随全球贸易形势有所好转,加之地域政治风险有所缓解,英国硬脱欧担忧解除,投资者避险情绪得到明显改善,这些外部条件为全球股市近期的良好表现保驾护航。近两个月来,包括欧央行在内的多国央行陆续宣布推出刺激政策,市场对于美联储未来的政策预期同样充满期待。然而CME利率观察工具显示,虽然交易员预测美联储明天降息25个基点的概率接近98%,但12月降息的概率仅为22%,美联储进一步宽松的预期并不明朗。

事实上,9月美联储会议纪要就显示出决策者的观点分歧,点阵图显示,17位委员中仅有7位预计年内将继续降息。虽然经济下行风险已变得更加明显,部分票委希望美联储就何时结束应对风险措施提供更清晰的信息。从美联储官员近期的表态分析,多数人倾向于在第三次降息后采取观望态度。

两周前,美联储副主席克拉里达表达了自己在货币政策方面的一些关键原则,即货币政策没有既定路径,委员会将在每次会议上评估经济前景以及潜在风险,并采取适当行动以维持增长、强劲的劳动力市场以及通胀率实现对称的2%目标,强调政策将取决于经济数据,他的观点与鲍威尔和纽约联储主席威廉姆斯的最新表态相互呼应,这些很可能将成为未来政策会议的主基调。

美联储政策声明将近两次降息称为“保险式降息”,鲍威尔此前已多次提及1995年和1998年美联储为应对经济停滞而推出的小降息周期,作为应对经济冲击的政策行动参考。考虑到货币政策运行的滞后性,评估政策对经济的影响效果需要时间。

对于美联储是否会释放进一步降息的信号,机构观点分歧明显。高盛和巴克莱预计10月降息将是本轮周期的结束,未来联邦基准利率将在该水平维持一段时间。高盛研报预计鲍威尔的表态将偏强硬,美联储或将在其声明中调整一些措辞,以暗示今年的第三次降息将完成所谓的“周期中调整”,削弱宽松基调以评估降息效果。鲍威尔会重申经济前景乐观,但保留强调依赖数据以及在前景恶化时迅速做出反应的能力的说法。

渣打则预计美联储将在10月和12月连续降息,该行在研报中指出经济增长放慢的迹象及温和的通胀预期为降息提供了条件,而企业边际利润下滑及消费者开支增幅放缓则应该让美联储引起警惕。如果经济增长持续乏力,12月降息概率将难以避免。

牛津经济研究院经济学家施瓦茨(Ben Schwartz)向第一财经记者表示,他认为12月降息的概率不容忽视,从目前的情况看美国,乃至全球经济数据短期改善的可能性不大,维持宽松的政策预期依然有必要,因此保留选择权比直接关闭降息大门更有意义。

施瓦茨认为,现阶段的经济环境与上世纪90年代很相似,全球经济面临放缓压力,且危机四伏,美联储需要通过降息避免经济受到拖累。未来贸易因素依然是重中之重,货币政策也许并不足以解决由此对经济产生的巨大冲击。

从目前逐步深入的美股财报季看,美国经济并没有出现进一步恶化的趋势。金融研究公司Sentieo在统计了近200家标普500指数成分股企业财报电话会议后发现,只有32家公司提到了经济衰退,银行业、信用卡企业普遍对美国经济支柱消费表达出相对乐观的情绪。CFRA Research首席投资策略师斯托威尔(Sam Stovall)认为,目前外界对经济的看法逐步从“衰退”转变为“缓慢但稳定的增长”,说明经济扩张轨迹可能会有所下降,但出现衰退的概率很低。

美联储,会议,利率