汽车行业之福耀玻璃

摘要: 福耀的护城河:专注汽车玻璃,资源投入多:公司专注汽车玻璃的生产,汽车玻璃收入占总营业收入96%左右。客户集中度低,2018年集团的前五大客户占集团收入的16.50%,其中最大客户占收入的4.73%。

福耀的护城河:

专注汽车玻璃,资源投入多:公司专注汽车玻璃的生产,汽车玻璃收入占总营业收入96%左右。客户集中度低,2018年集团的前五大客户占集团收入的16.50%,其中最大客户占收入的4.73%。

具备核心技术,研发投入高(研发收入比稳定在4%-5%);

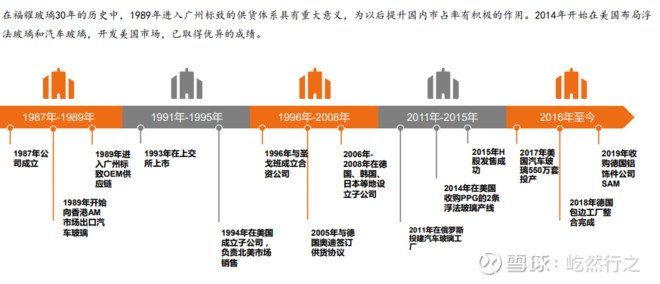

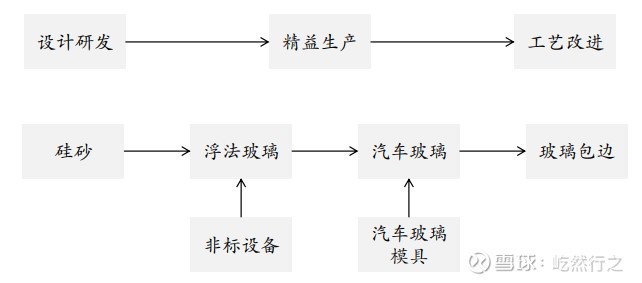

打通产业链一体化,全球化布局;

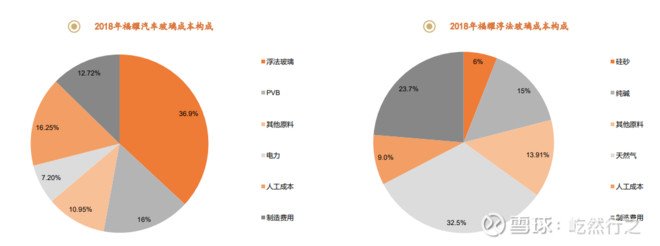

成本控制能力强;大批量生产可以保证成本的降低,进而保持公司的竞争力。如果产品良品率低,则会失去成本优势。汽车玻璃的成本构成中,上游浮法玻璃占比约为30%,为了获得稳定并低价的浮法玻璃,汽车玻璃企业一般都会自建浮法生产线,自给自足。

国内产能布局完善

福耀对铝饰件业务链进行垂直整合:向下游铝饰条延伸,收购德国铝亮饰条企业SAM,同时并收购了三锋集团,布局上游,成立了通辽精铝,完善铝饰件产业链。

以上是关于公司护城河的要点,接下来进行具体的分析

公司基本情况:

汽车玻璃是汽车车身附件中必不可少的,主要起到防护作用,按所在位置分为前挡风玻璃、侧窗玻璃、后挡风玻璃和天窗玻璃。

福耀的产品线分为前挡风玻璃、门玻璃、后挡风玻璃、天窗和模块化玻璃。

公司五大研发方向为:安全舒适、智能控制、节能环保、美观时尚、集成总成。

目前市占率国内约65%,全球约25%。

汽车玻璃市场需求来自两大块:

OEM市场(19年中报显示占比85%),主要是给当年新车配套,受下游汽车市场需求影响较大,呈周期性;

AM市场(19年中报显示占比15%),主要是售后维修,主要由保有量和替换量决定,周期性波动不大。

制造流程:

原材料:--浮法玻璃的原材料纯碱的成本占比约15%

宏观分析

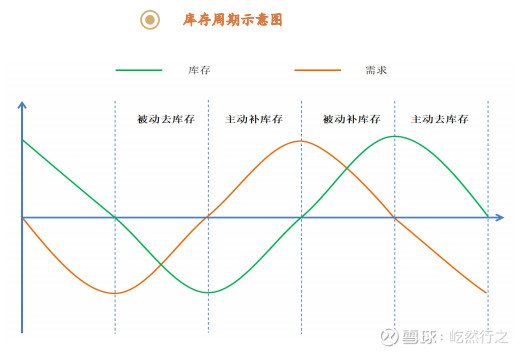

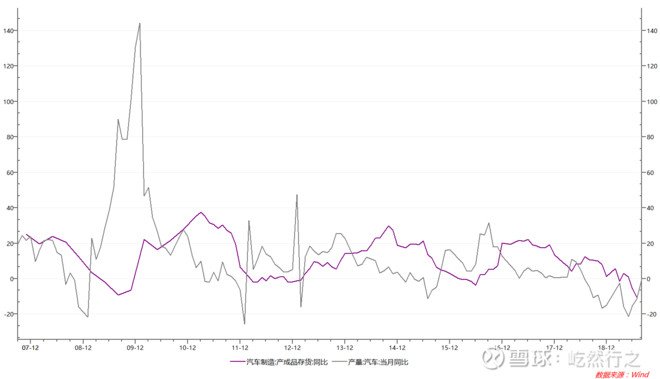

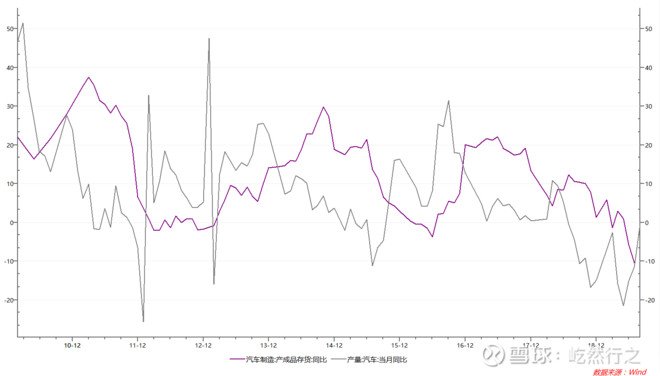

上游的产业链情况较为简单,目前福耀玻璃有一部分自己的供应线,整体供应情况较为稳定。再来看一下行业的供需情况,需求就看下游汽车行业,汽车行业的产销情况呈3-4年的一个周期波动性,基本上与库存周期一致:

库存周期一般是3-4年,的平均周期在39个月,是一个根据产品的需求和库存的波动变化的一个周期。原因是汽车的制造以及销售有一个时间差,企业根据当前的需求来判断库存的情况下需求会走在库存的前面,而需求短期会根据价格的波动,政策的变化进行波动,长期因人均GDP,产能变化和替换周期等因素影响形成一个8-10年左右的周期,与朱格拉周期接近。这一点不只是汽车行业,很多制造业产业链都有这样的规律。

平滑掉政策影响比如09年的汽车下乡等因素,可以明显的看到这个库存周期的变化。

目前来看比较接近15年中的情况,考虑到新能源退坡前冲销量的影响,可能需求暂未真正见底,经销商库存的数据也未见底,但是根据产成品库存来看,见底回升的时间窗口预计在2020年初左右。光从周期角度来看不够严谨,我们再来看一下行业空间情况。

根据历史的发展和全球情况,用人均GDP来测算千人保有量是比较合理的测算方式:

2018年人均GDP为9780美元,根据PWC预测,2019年和2020年GDP增速均为6%,2021年至2030年GDP增速为3.4%,可计算出2030年的人均GDP为9780*(1.06^2)*(1.034^10)=15352美元,对应的千人保有量约为300-400台,汽车保有量为4.2亿-5.6亿,年复合增速为4.4%-7%,假设人口老龄化和共享出行带来的负面影响为1%-2%,则最终2019-2030年保有量的复合增速为3.4%-5%左右,也可以看出平安证券取值3.6%的较为合理。

从上面的库存情况可以看出下游汽车行业还在见顶回暖的过程中,而玻璃的行业空间来看增速保持在一个较为稳定的状态,那么福耀玻璃的上行空间除了行业增速+行业回暖时的估值修复,剩下的要看管理层的战略布局和成本控制等一系列因素,扩展国内以及全球的市场份额来实现了。

战略方面:今年上半年福耀收购了德国SAM铝亮饰条资产,汽车铝亮饰条具备环保性和轻量化,SAM是该领域技术能力全球排名领先的企业,拥有独特的技术专利。对SAM的并购整合将进一步强化福耀汽车玻璃的集成化能力,同时将拓展福耀的发展空间

宏观看的是大格局,具体到公司的话我们还需要微观的数据来验证。

销量,成本和价格:

公司的价逐年稳步上涨(3%-4%之间,与市场空间增速基本吻合),

公司毛利率基本保持在40%左右的高水平,净利率17%左右,基本上较稳定。最新的中报有所下降,但在整体行业不景气的情况下,作为一个制造业公司的数据是非常优秀的。

财务分析

2018年营收202亿,其中汽车玻璃193.5亿,占比95.8%,比17年同期增长8.3%。毛利有所下降,从17年的36.9降至18年的35.89,同比下降2.7%,再到19年6月份的34.47。汽车玻璃的营收成本由17年的112.7亿增长至124.1亿元,同比增长10.11%,说明毛利的下降,主要是成本一块的上升引起的。

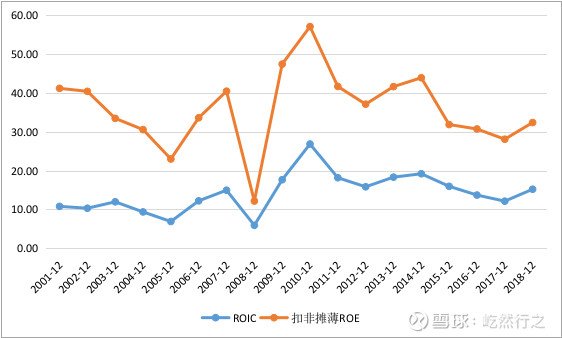

ROE近5年来稳定保持在15-25的水平,近5年的的现金收益比都>1,说明公司创造的净利润也都变为真金白银地流入,净资产收益率稳定保持在较高水平,福耀玻璃挣钱能力很强。

研发支出18年末为8.9亿元,同比增长11%,销售费用14.7亿,同比增长15.7%,管理费用20.6亿,同比下降30%。研发投入占比4%左右,较同行高一些,这也是公司的优势之一。商誉只有1.68亿,风险不大

19年中报货币资金84亿,有息负债117.2,未能覆盖有息负债,不过资产负债率在49.6,年末的资产负债率会偏低一些在40%出头,总的还可以。18年应收+其他应收+预付款总额为50.3亿,应付+预收+其他应付为36.7。占款能力相对来说不强。

总的来说福耀有息负债相对高了一点,由于处在行业中游的位置,占款能力相对较弱。但是公司盈利能力较为强劲,并且没有太多水分,创造的利润能够以真金白银留在公司,不需要过高的资本支出,是个不错的公司。

(ROE和ROIC的情况)

估值分析

再看一下港股的估值:

港股上市的时间不长,综合AH看,目前的相对估值处在一个偏低的状态。

结合市值来看

减掉有息负债之后,资产价值大约在220亿,对应总市值548亿,此外新并表的SAM还未释放利润,考虑到ROE还不错,公司又是专注做玻璃,管理层也一直是实干稳进型,市占率较高,品牌溢价等综合因素,在下游需求回暖后公司的估值上到之前的中枢位置并不过分,那么3-5年1000亿的市值可以期待。

风险

1、经济、政治及社会状况、政府政策风险

2、行业发展风险,需求也会出现波动,可能会对公司的财务状况及经营业绩产生不利影响。

3、市场竞争风险

4、成本波动风险

5、公司战略风险等

风险是不确定的,就像未来不可知一样,但我们还是有办法去应对,比如仓位控制,比如尽可能多的去了解公司了解行业等,在我们做投资时,风险的应对就应该同步在我们的脑子里。这也是研究落地很重要的一点。

汽车,福耀,玻璃