买矿!买矿!2100亿巨头又出手了

摘要: 一周前刚斥资近40亿在山东莱州收购金矿资产的紫金矿业,如今又出手了。10月18日晚公司公告,将通过境外全资子公司SilverSourceGroupLimited出资3.6亿美元(约合人民币25.59亿

一周前刚斥资近40亿在山东莱州收购金矿资产的紫金矿业,如今又出手了。

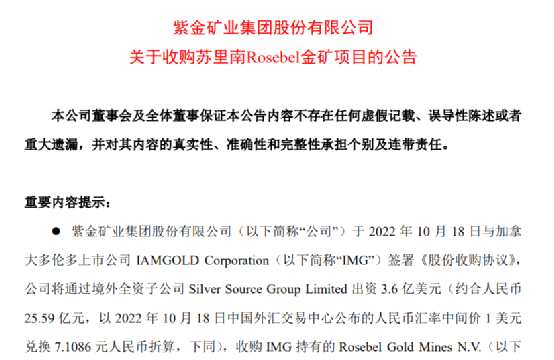

10月18日晚公司公告,将通过境外全资子公司Silver Source Group Limited出资3.6亿美元(约合人民币25.59亿元),收购IMG持有的Rosebel Gold Mines N.V. 95%的A类股份股权和100%的B类股份股权,后者拥有苏里南Rosebel金矿项目,为南美洲最大的在产金矿之一。

中国基金报记者注意到,自去年10月开始,紫金矿业四处出击,开启“买买买”模式,近一年公司至少6次出手收购矿山及相关资产,除了金矿之外还有多个锂矿等项目。值得一提的是,与此前的收购董事会会议全票通过不同,本次南美收购金矿事项出现了一名董事投弃权票的情况。

项目为南美最大在产金矿之一

根据公告,紫金矿业于2022年10月18日与加拿大多伦多上市公司IAMGOLDCorporation(以下简称“IMG”)签署《股份收购协议》,公司将通过境外全资子公司SilverSourceGroupLimited出资3.6亿美元(约合人民币25.59亿元,以2022年10月18日中国外汇交易中心公布的人民币汇率中间价1美元兑换7.1086元人民币折算),收购IMG持有的RosebelGoldMinesN.V.(以下简称“RGM”或“标的公司”)95%的A类股份股权和100%的B类股份股权。

截至2021年12月31日,RGM资产总额为7.07亿美元,负债总额为3.68亿美元,净资产为3.39亿美元,2021年度实现销售收入2.77亿美元,净亏损1.41亿美元(因资源量和储量估算以及矿山服务计划发生变化,RGM计提资产减值1.91亿美元)。RGM拥有苏里南Rosebel金矿项目(包含Rosebel矿区和Saramacca矿区)。

截至2021年12月31日,RGM资产总额为7.07亿美元,负债总额为3.68亿美元,净资产为3.39亿美元,2021年度实现销售收入2.77亿美元,净亏损1.41亿美元(因资源量和储量估算以及矿山服务计划发生变化,RGM计提资产减值1.91亿美元)。RGM拥有苏里南Rosebel金矿项目(包含Rosebel矿区和Saramacca矿区)。

Rosebel 金矿为南美洲最大的在产金矿之一。2019年以来因受到主矿区欠剥离、新冠疫情、暴雨等因素影响,项目产量逐年下降,2019-2021年项目按100%权益的金产量分别为26.5万盎司、24.5万盎司、18.8万盎司(约8.2吨、7.6吨、5.8吨)。2022年以来生产经营有显着好转,今年上半年实际黄金产量11.2万盎司(约3.5吨)。

由于新冠疫情影响产量下降、剥离等资本性开支的增加,以及大宗原材料价格上涨等一系列因素,项目单位成本2020年以来也呈上涨趋势,2020、2021年和2022年上半年黄金单位总维持成本分别为1224美元/盎司、1859美元/盎司和1832美元/盎司。

值得注意的是,1832美元/盎司的总维持成本已经明显高于最新的国际金价,截至记者发稿,COMEX黄金报价1657美元/盎司。

有董事投出弃权票

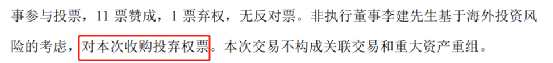

根据公告,本次交易经公司第七届董事会2022年第15次临时会议审议通过,公司12名董事参与投票,11票赞成,1票弃权,无反对票。

弃权票来自非执行董事李建,其给出的理由是“基于海外投资风险的考虑,对本次收购投弃权票”。

公开资料显示,李建1976年6月生,毕业于仰恩大学国际金融专业,历任兴业证券股份有限公司龙岩营业部部门经理、市场总监、副总经理,上杭营业部总经理职务,2013年1月至今任闽西兴杭国有资产投资经营有限公司总经理。现任紫金矿业集团股份有限公司非执行董事。值得一提的是,闽西兴杭国有资产投资经营有限公司正是资金矿业目前的第一大股东。

公开资料显示,李建1976年6月生,毕业于仰恩大学国际金融专业,历任兴业证券股份有限公司龙岩营业部部门经理、市场总监、副总经理,上杭营业部总经理职务,2013年1月至今任闽西兴杭国有资产投资经营有限公司总经理。现任紫金矿业集团股份有限公司非执行董事。值得一提的是,闽西兴杭国有资产投资经营有限公司正是资金矿业目前的第一大股东。

公司方面则认为,本次交易对价系公司对标的公司进行尽职调查基础上进行多番谨慎评估,经交易相关各方充分协商后,按一般商业原则达成。

公司称,作为南美最大的在产金矿之一,公司收购该项目,不仅可以增加黄金资源储量,迅速提高黄金产量,同时公司认为该项目在生产运营特别是采矿方面有改进提升空间,预期投资回报见效快,收购该项目符合公司的发展战略。但公司同时也表示,项目有较好的资源潜力和运营改善潜力,但可能存在采矿贫化率高导致采出品位低于计划、运营成本较高等情形,将对项目盈利带来不确定性。

本次交易尚需获得相关有权机构必要的批准、备案或同意,并满足同类性质交易的其他惯常交割条件。

近一年已六次出手“买矿”

据中国基金报记者统计,这已是这家矿业巨头近一年来至少第六次出手收购矿山相关资产,以金矿为主,也包括锂矿等,合计耗资超200亿元。

一周前的2022年10月11日,公司与山东博文矿业签署《股权转让协议》,公司出资39.845亿元,收购博文矿业持有的瑞银矿业的30%股权。瑞银矿业持有瑞海矿业100%股权,瑞海矿业持有山东省莱州市三山岛北部海域金矿100%权益。该金矿为近年国内最大金矿,保有金资源量562.37吨,平均品位4.2克/吨。

一周前的2022年10月11日,公司与山东博文矿业签署《股权转让协议》,公司出资39.845亿元,收购博文矿业持有的瑞银矿业的30%股权。瑞银矿业持有瑞海矿业100%股权,瑞海矿业持有山东省莱州市三山岛北部海域金矿100%权益。该金矿为近年国内最大金矿,保有金资源量562.37吨,平均品位4.2克/吨。

2022年7月14日,紫金矿业下属全资子公司紫金西北公司通过协议转让方式,收购阿历克斯持有的伟福矿业100%股权,股权转让价款为人民币4.62亿元,同时出资3823.61万元收购阿历克斯等债权人持有的对伟福矿业和同源矿业的债权,合计出资人民币4.99亿元。收购完成后,公司将持有同源矿业70%的股权以及对同源矿业2.63亿元的债权,同源矿业持有新疆乌恰县萨瓦亚尔顿金矿100%权益。

2022年6月30日公司公告,湖南厚道矿业持有湘源锂多金属矿采矿权100%权益,原业主以开采锡、钨等脉状矿产为主,经过重新评价,该矿为大型云英岩型低品位锂矿床,可以大规模露天开采。公司通过协议转让方式,出资人民币18亿元,收购厚道矿业71.1391%股权。

与此同时,公司与持有厚道矿业剩余28.8609%股权的股东及实际控制人签署《合作开发框架协议》,由双方约定在原厚道矿业基础上组建矿山开发公司,并合资组建新的锂冶炼公司。上述交易完成后,公司将主导湖南省道县湘源锂多金属矿开发建设及运营,参股下游冶炼公司。

2022年4月30日,紫金矿业与盾安控股集团、浙商银行杭州分行签署《合作协议书》,公司拟出资收购盾安集团旗下四项资产包(包括西藏阿里拉果错盐湖锂矿70%权益等),交易标的资产总作价为人民币76.82亿元。盾安集团持有的浙江金石矿业100%股权,作价48.97亿元,为本次收购的核心资产。金石矿业持有西藏阿里拉果资源公司70%股权,拉果资源公司拥有西藏阿里改则县拉果错盐湖锂矿项目。

2021年10月11日,公司披露《关于以现金方式收购加拿大新锂公司的公告》,公司以现金方式出资约9.6亿加元收购加拿大多伦多证券交易所创业板上市的新锂公司全部已发行且流通的普通股。新锂公司核心资产为位于阿根廷西北部卡塔马卡省的TresQuebradas(简称“3Q”)盐湖项目。

3Q项目位于南美着名“锂三角”,根据最新可研,拥有的碳酸锂当量总资源量约763万吨(锂离子浓度边界品位400mg/L),其中:储量为167万吨,占探明+控制资源量的31%,平均锂离子浓度786mg/L.公司称,“项目资源量大、品位较高、杂质低,开发条件好”。

上半年营收超千亿净利超百亿

目前紫金矿业未发布2022年三季报,也未发布业绩预告。从今年半年报情况来看,其业绩表现不俗。

2022年上半年公司营收1324.57亿元,同比增长20.57%,归属于上市公司股东净利润126.3亿元,同比增长89.95%。扣除非经常性损益后的净利润为120.2亿元,同比增长96.71%。紫金矿业半年报业绩保持高增长,主因铜金矿产业务贡献较大增幅。

今年上半年,公司矿产铜产量达到41万吨,同比增长70.5%;矿产金产量达到27吨,同比增长22.8%。矿产铜营收196.9亿元,同比增长55.6%;毛利达到129.6亿元,同比增长56.7%。矿产金业务营收达到104.7亿元,同比增长40.0%;毛利为53.4亿元,同比增长48.5%。

华鑫证券预测公司2022-2024年归母净利润分别为266.61、289.30、323.7亿元,每股收益分别为1.01、1.10、1.23元,如果以当前最新市值2106亿元(10月18日收盘市值)计,其市盈率将只有7.9倍、7.28倍和6.5倍。

中泰证券研报则认为,公司进军新能源领域,增加新能源矿产资源的储备。预计公司将具备 1193万吨碳酸锂当量的资源量,权益资源量1066.46万吨碳酸锂当量。公司持续扩大在新能源领域的投入,或将有效抵御不同金属价格轮动的风险,同时或将拓展未来增量空间,以成为“绿色高技术超一流国际矿业集团”。

经过2020年的一波大涨后,公司股价从去年一季度到今年一季度震荡了一年左右,从今年二季度开始持续回调,跌幅超过30%。