股票私募整体仓位指数连续两周低于八成 8月或将积极加仓

摘要: 8月的第一个交易日,A股三大股指全面收红,沪深两市成交总额连续第9个交易日突破万亿元。截至收盘,上证综指涨1.97%,报3464.29点;深证成指涨2.25%,报14798.16点;创业板指涨1.55

8月的第一个交易日,A股三大股指全面收红,沪深两市成交总额连续第9个交易日突破万亿元。

截至收盘,上证综指涨1.97%,报3464.29点;深证成指涨2.25%,报14798.16点;创业板指涨1.55%,报3493.36点。

此外,据私募排排网组合大师数据,股票私募整体仓位指数连续两周低于八成。

对于8月份的行情,融智·中国对冲基金经理A股信心指数调查显示,趋势预期信心指标值为118.07,相比上个月环比下降7.9%,该指标的降低或与7月的市场震荡有关。虽然信心指标值有所降低,但是并没有体现出对市场的悲观,更多是对震荡市场的谨慎态度。

融智·中国对冲基金经理A股信心指数调查还显示,从增减仓指标来看,8月份计划增仓的私募比例较之前明显提升,而计划减仓的私募比例较之前有所下降。

展望下半年市场,市场的共识是,结构性行情仍将延续。

百亿私募仓位略有下降

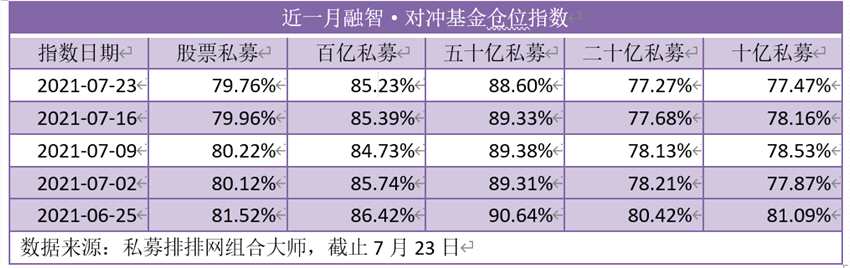

股票私募整体仓位指数连续两周低于八成。私募排排网组合大师数据显示,截至7月23日,股票私募整体仓位指数为79.76%,环比下降0.2个百分点。

具体来看,63.22%的股票私募仓位超过八成,21.51%的股票私募仓位介于五成至八成之间,另有4.71%的股票私募仓位低于两成。环比来看,仓位超过八成的股票私募占比略有下降,而仓位介于五成至八成之间的股票私募占比有上升。

此外,大规模股票私募仓位明显高于中小股票私募。私募排排网组合大师数据显示,五十亿规模股票私募仓位最高,最新仓位指数为88.60%,其次是百亿股票私募仓位指数为85.23%,均超过80%。其中,73.88%的百亿股票私募仓位超过八成,18.56%的百亿股票私募仓位介于五成至八成之间,仅2.47%的百亿股票私募仓位低于两成,环比来看,仓位超过八成的百亿股票私募占比略有下降,是百亿私募仓位环比下滑的主要原因。

此外,大规模股票私募仓位明显高于中小股票私募。私募排排网组合大师数据显示,五十亿规模股票私募仓位最高,最新仓位指数为88.60%,其次是百亿股票私募仓位指数为85.23%,均超过80%。其中,73.88%的百亿股票私募仓位超过八成,18.56%的百亿股票私募仓位介于五成至八成之间,仅2.47%的百亿股票私募仓位低于两成,环比来看,仓位超过八成的百亿股票私募占比略有下降,是百亿私募仓位环比下滑的主要原因。

朝阳永续基金研究院发布的《2021年上半年私募市场白皮书》显示,截至6月末,管理规模超过百亿的私募基金有72家,合计管理规模2.23万亿元,占到全行业的51.7%。其中,前五家私募基金的总管理规模超过6000亿元,占到全行业的16.79%。

8月或积极加仓

对于接下来2021年8月份行情的看法,融智·中国对冲基金经理A股信心指数调查显示,从趋势预期信心指标来看,基金经理中持乐观和中性态度的比例变动幅度最为显着,而持悲观的基金经理数量占比变化不大。从增减仓指标来看,计划增仓的私募比例较之前明显提升,而计划减仓的私募比例较之前有所下降。

具体数值来看,2021年8月A股市场趋势预期信心指标值为118.07,相比上个月环比下降7.9%,该指标的降低或与7月的市场震荡有关。虽然信心指标值有所降低,但是并没有体现出对市场的悲观,更多是对震荡市场的谨慎态度。其中59.04%的基金经理是持中性态度,相较上月大幅提升12.88个百分点;其次31.33%的基金经理持乐观的观点,相较上月降低12.26个百分点;有4.82%的基金经理不看好8月份的行情,相较于上月增加2.26个百分点。

融智·中国对冲基金经理A股信心指数还指出,在经历7月市场的大幅震荡后,私募有布局8月的计划,因此在仓位上体现为加仓的积极表现。对8月份仓位的增减计划,A股市场仓位增减投资计划指标值为110.24,相比上个月环比上升8.85%;其中22.89%的基金经理选择增仓,较上月提升11.35个百分点;打算减仓的基金经理占比3.61%,下降了7.92个百分点。增仓占比的提升,减仓占比的下降,一定程度上体现了基金经理在经历7月市场的大幅震荡后,有布局8月的计划,因此在仓位上体现为加仓的积极表现。

结构性行情仍将延续

展望A股接下来的行情,市场的共识是,结构性行情仍将延续。

重阳投资指出,今年市场的主线是结构性行情。经济景气度的变化可能是决定后续市场整体的最重要因素。当前外需依然强劲,尽管内需在下半年面临一定的下行风险,但经济整体大幅走弱的概率并不高。

该机构认为,结构性行情的收益,主要来自于市场流动性充裕背景下,受益于产业升级的高景气赛道以及盈利与估值匹配度较好的细分行业龙头。结构性行情之所以不会演变为全面牛市,是因为本轮中国经济复苏的高点大概率已经过去,经济进一步上行空间有限。

格上研究称,流动性方面未见明显放松的可能性,整体经济增速也有所回落,则全市场普涨的情况基本不可能发生,国内疫情零星出现,也带来了一定的不确定性,更加需要关注结构性的行情,尤其关注企业盈利的兑现情况。进入8月,市场可能仍然延续结构性行情,资金将更加关注个股的盈利能力和发展的持续性,并将调研重心继续向中小盘偏移。

源乐晟资产认为,中国下半年可能会有针对性地出台一些针对杠杆、信用的政策,包括整个中国经济将很明显地从追求效率向追求公平的发展方向转变,这也意味着很多原来受益于追求效益的产业可能受损。过去两年全球大放水让大类资产估值处于比较高的位置,未来两年通胀和利率中枢大概率会比去年稍高一些,导致全球估值下移形成常态,只有高速的增长才能抵御利率变化的影响。

具体到行业来看,该机构认为可以概括为两条宏观主线,两条行业主线。第一,制造业层面,工程师红利开始显示威力;第二,消费升级;第三,数字化转型;第四,绿色化转型。

在日前举行的2021(第十六届)中国私募基金风云榜中期策略会上,亘曦资产投资总监董高峰说,重点可以关注三类投资机会。第一,中国和欧美有共识度的方向和产业,比如碳中和、绿色发展为主题的方向,包括再生和可循环产业也是上半年表现非常好的;比如电动车产业链和光伏产业链,以及储能产业链等,这些是全球产业趋势都是向上的产业,市场内生的需求很大,会有一些超级成长股。第二,过去基础比较薄弱、卡脖子的点,比如半导体产业链、工业设计软件等。第三,安全产业链,比如军工、自主可控、信创等方向。