西南策略:布局业绩确定性高、持续性强的板块

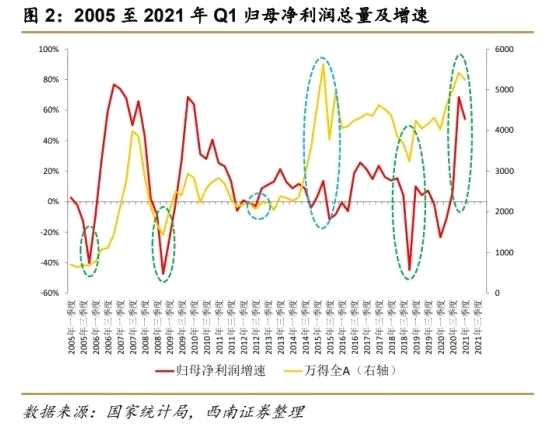

摘要: 当前,全部A股的2020年年报和2021年一季报已经全部公布完毕。从总体上看,全部A股2020年盈利持续改善,2021年一季度盈利持续呈现高速增长态势,但较2020年四季度略降。

当前,全部A股的2020年年报和2021年一季报已经全部公布完毕。

从总体上看,全部A股2020年盈利持续改善,2021年一季度盈利持续呈现高速增长态势,但较2020年四季度略降。预计2021年未来三个季度将呈现营收增速与利润增速持续回落的格局。

从总体上看,全部A股2020年盈利持续改善,2021年一季度盈利持续呈现高速增长态势,但较2020年四季度略降。预计2021年未来三个季度将呈现营收增速与利润增速持续回落的格局。

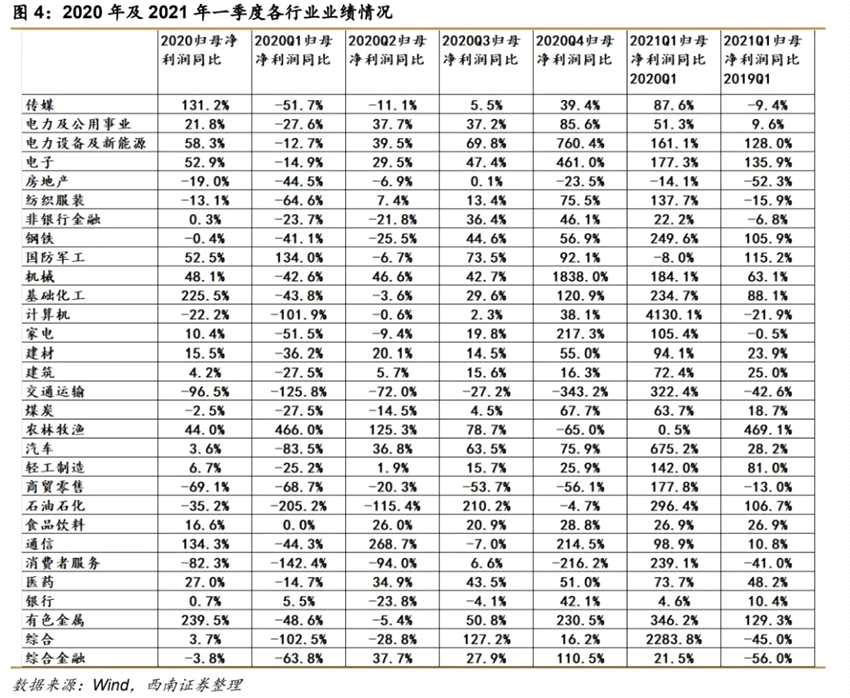

从行业来看,电子、电气设备、通讯、有色金属、军工等行业2020年年报利润增速较高;而交通运输、休闲服务、商业贸易等行业业绩表现靠后。从增速变动看,化工、钢铁、汽车行业利润增速较上年提升明显,而通信、农林牧渔、交通运输、休闲服务行业业绩增速有所回落,而房地产和纺织服装等行业则景气度不及预期。

分上下游来看,上游受益于需求扩张,价格提升带动业绩实现高增长,景气度环比放缓;中游制造业利润加速释放,行业业绩修复动能更强,供给端景气度持续回升;需求复苏带动整体下游业绩回升,各板块预期景气度反弹空间大。

投资策略:2020年A股业绩的高弹性与疫情冲击下的低基数和特殊宏观政策催化有关。在2021年未来三个季度里,A股业绩增速将逐季回落。当前需要更加注重业绩可持续性高的板块。需要特别关注新能源车、医药、军工新材料、云服务景气度持续的行业的机会。重点关注宁德时代、天奈科技、药明康德、智飞生物、康泰生物、西部超导、【光威复材(300699)、股吧】等龙头企业。

风险提示:流动性收紧超预期,经济复苏不及预期

截至2021年4月30日,全部A股披露2020年年报与2021年一季报,考虑到样本数据的一致性以及进行同比、环比比较的便利性,我们选取2019年及之前上市的公司为样本,分别统计不同板块和行业的业绩增速情况,进而挖掘一些基本面较好的标的。

核心观点

从总体上看,全部A股2020年盈利持续改善,2021年一季度盈利持续呈现高速增长态势,但较2020年四季度略降。预计2021年未来三个季度将呈现营收增速与利润增速持续回落的格局。

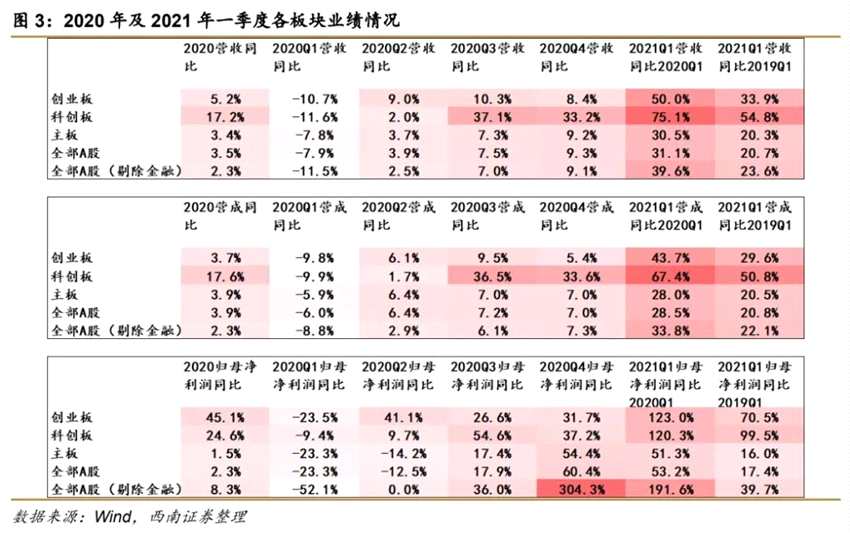

从各板块来看,创业板和科创板营收和净利润改善优于主板。显示在疫情冲击下,新兴产业的发展更具活力。

从行业来看,电子、电气设备、通讯、有色金属、军工等行业2020年年报利润增速较高;而交通运输、休闲服务、商业贸易等行业业绩表现靠后。从增速变动看,化工、钢铁、汽车行业利润增速较上年提升明显,而通信、农林牧渔、交通运输、休闲服务行业业绩增速有所回落,而房地产和纺织服装等行业则景气度不及预期。

分上下游来看,上游受益于需求扩张,价格提升带动业绩实现高增长,景气度环比放缓;中游制造业利润加速释放,行业业绩修复动能更强,供给端景气度持续回升;需求复苏带动整体下游业绩回升,各板块预期景气度反弹空间大。

具体而言

2020年全部A股盈利持续改善。全年来看,在疫情影响下,2020年全部A股业绩增速大幅放缓,营收同比增速3.5%(剔除金融2.3%),净利润同比增速2.3%(剔除金融8.3%)。从各季度来看,从去年二季度以来业绩持续修复,四个季度的营收同比增速分别为-7.9%、3.9%、7.5%、9.3%,净利润同比增速分别为-23.3%、-12.5%、17.9%、60.4%。2021年一季度全部A股盈利进一步改善,以2019年Q1为基数,全部A股营收增速20.7%(剔除金融23.6%),净利润增速17.4%(剔除金融39.7%)。从环比来看,2021年一季度的营收增速继续上行,但是净利润增速较2020年四季度有所下滑。考虑到2020年疫情期间的低基数和特殊的宽松政策,预计未来三个季度,净利润增速将呈现出继续下滑的态势。

从分板块来看,创业板和科创板业绩改善优于主板

从分板块来看,创业板和科创板业绩改善优于主板

2020年创业板营收同比增速5.2%,净利润同比增速45.1%,四个季度净利润同比增速分别为-23.5%、41.1%、26.6%、31.7%。以2019年Q1为基数,2021年Q1创业板营收增速33.9%,净利润增速70.5%。

2020年科创板营收同比增速17.2%,净利润同比增速24.6%,四个季度净利润同比增速分别为-9.4%、9.7%、54.6%、37.2%。以2019年Q1为基数,2021年Q1科创板营收增速54.8%,净利润增速99.5%。

2020年主板营收同比增速3.9%,净利润同比增速1.5%,四个季度净利润同比增速分别为-23.3%、-14.2%、17.4%、54.4%。以2019年Q1为基数,2021年Q1主板营收增速20.3%,净利润增速16.0%。

上游:

上游:

需求扩张,价格提升带动业绩高增长。

随着国内外经济复苏,需求扩张带动了上游原材料价格的大幅上涨,PPI指数明显回升,钢铁、基础化工、煤炭、石油石化、有色金属等上游板块业绩增速均有大幅提升。

特钢概念2020年净利润同比增速-0.4%,主要被第一二季度拖累,三四季度开始快速修复,增速分别达到44.6%、56.9%,2021年一季度实现净利润283亿元,以2019年Q1为基数,大幅增长105.9%,例如龙头公司宝钢股份、【华菱钢铁(000932)、股吧】几乎都实现了翻倍增长,净利润分别为54、21亿元,增速分别达到96.6%、88.0%。

基础化工2020年净利润同比增速225.5%,主要来自于三四季度的快速增长,增速分别达到29.6%、120.9%。2021年一季度持续高增长,实现净利润423亿元,增速88.1%。其中,万华化学、君正集团、【宝丰能源(600989)、股吧】2020年分别实现净利润100、48、46亿元,同比增速为-0.9%、93.2%、21.6%,2021年一季度继续维持高增长。

煤炭2020年净利润同比增速-2.5%,主要被第一二季度拖累,三四季度开始快速修复, 增速分别为4.5%、67.7%,2021年一季度增长18.7%,增速有所放缓。

石油石化2020年净利润同比增速-35.2%,其中第三季度实现大幅正的增速210.2%,2021年一季度增速达到106.7%,其中龙头公司贡献了主要的业绩增量,中国石油、中国石化净利润分别为277、179亿元,占板块全部净利润的74%。

有色金属2020年净利润同比增速239.5%,三四季度开始快速修复,增速分别达到50.8%、230.5%,以2019年Q1为基数,2021年一季度增速达到129.3%。各细分板块都实现较高的景气度,工业金属、稀有金属、贵金属2020年净利润增速分别为106.0%、73.8%、324.0%,2021年一季度增速分别达到107.4%、104.9%、197.4%。

中游:

需求扩张,价格提升带动业绩高增长。

随着国内外经济复苏,需求扩张带动了上游原材料价格的大幅上涨,PPI指数明显回升,钢铁、基础化工、煤炭、石油石化、有色金属等上游板块业绩增速均有大幅提升。

在四季度需求整体回暖的拉动之下,轻工制造行业业绩得到改善。全年归母净利润实现同比增长6.7%,2020年Q4同比增长超25%,营收同比增长速度稍高于归母净利润同比增速,各板块年营收增速正增长。其中,文娱轻工及造纸业绩表现亮眼,上游原材料木浆价格上涨,材料价格上行成为纸张涨价的驱动因素,从而抬升造纸行业景气度。受家居零售和出口回暖带动, Q4家居外销企业持续高增,内销企业持续改善,2020年全年板块实现营收同比增长9.2%,欧派家居、【志邦家居(603801)、股吧】、江山欧派等公司均实现利润高增长。2021年Q1轻工制造板块延续良好态势,实现总营收同比增长37.8%,各子板块营收同比增速上双。

机械作为中游制造行业,整体制造业需求旺盛带动机械订单提量,营收方面,2020年机械企业实现营收13955亿元,同比增长12.3%,2021年Q1业绩营收同比增长33%,子版块企业营业成本受原材料涨价影响较大,营业成本达3247.3亿元,同比有较大提高。得益于国家复产复工基建项目的推进,下游需求旺盛的共同推动下,机械行业企业基本上实现营业和净利润的“双增长”,三一重工、中联重科等企业净利润翻倍增长。

整受益于产品配套需求快速扩张,军工产业链核心配套企业2020年业绩大幅增长。整体看来,军工概念2020年营收近3530亿元,同比增长超50%,全年各季度增速持续提升,归母净利润达141.5亿元,实现小幅增长。受益于“十四五”规划和2035年远景目标纲要中的指导,军工概念上游新材料迎来订单放量,产业趋势拐点向上,业绩持续超预期增长。西部超导、爱乐达、光威复材等上游企业,20201年一季度业绩放量扩大化,实现了营收同比高速增长,中游企业增长幅度也较大,下游航空航天市场景气度提升,营收Q1同比增长上双。

下游:

下游按行业性质分类可分为TMT行业、消费性行业以及金融地产行业。2020年各行业板块业绩呈现逐步复苏趋势,需求推动食品饮料及家电板块业绩高增长,盈利能力增强,一级行业内部子版块业绩分化差异较大。2021年Q1 下游行业利润受到挤压,产业利润同比多出现负增长。

TMT行业

TMT行业包含传媒、电子、计算机和通信在内的4类细分行业,从2020年全年整体业绩来看,四大行业呈现分化态势,各行业内部细分行业业绩表现也有较大差异。其中,受子行业消费电子及半导体高景气度影响,电子行业2020年归母净利润及营收较去年同比相比均有较快增速。通信板块归母净利润增长态势强劲,营收能力小幅改善;传媒行业疫后恢复缓慢,四季度拉动全年营收业绩。受子行业云服务四季度的影响,计算机板块年净利同比大幅下降,拉低整体全年业绩,产业互联网全年营收表现不佳,但是2021年一季度却表现亮眼,像金山办公等龙头企业业绩大幅度增长。

分行业来看,电子行业2020年实现全年归母净利润91.7亿元,同比增长超50%,其中,四季度业绩增长率贡献较大,Q4单季归母净利润同比增长461%;全年营收16269亿元,同比增长16.5%,呈现明显的逐季增长态势。2021年Q1板块持续高增长态势,景气度不减。在细分领域,消费电子及半导体及元件概念均出现好转,归母净利翻倍增长;各个板块均实现全年营收同比正增长,除光学光电外,其他细分行业的营收增长率均上双,元器件各季度营收增速增长率较为稳定,全年营业成本增长14.3%。各细分板块营收在2020年Q4增长速度的基础上,2021年Q1实现增速新高,除元器件外,其他子板块均实现归母净利润同比翻倍式增长。

传媒行业疫后恢复态势较缓慢,2020年Q4归母净利润同比下降39.4%,在Q3归正的基础上环比跌幅超3倍,全年归母净利润合计为23.7亿元,同比降低131.2%,板块整体于本年业绩有所提升,盈利能力相对改善,Q1营收同比增长8.6%。行业各板块各季度业绩呈现恢复态势又有所分化,受电影、电视剧业绩影响,2020年文化娱乐及媒体板块营收亏损最为严重,受益于春节效应,两板块2021年Q1营收同比增速趋正。相比之下,广告营销2020年业绩较为抢眼,全年归母净利润同比翻倍增长,2021年Q1较2019年Q1实现复合增长近3个点。

从业绩来看,电子行业景气度维持高位,子版块半导体、元器件及消费电子均保持了2020年全年及2021年Q1营收两位数的增速。其中,消费电子是全年增速最快的子行业,2020年营收为6822.2亿元,增速达到了 33.3%,实现归母净利润294.7亿元,同比增长119.3%,受下游需求推动,Q1增长动力持续加码。受益于工业互联网发展,半导体及元件概念迎来产业需求旺季,增速加快,Q1归母净利润实现同比291%的高速增长,营收同比增长81.3%,带动电子行业业绩走高。元器件2020 年净利润达到了 169.5亿元,归母净利润同比增速略高于营收。各板块2021年Q1营收同比实现高速增速,较2020年Q4环比增速放缓。

受疫情因素影响严重,2021年TMT有较大改善空间。2020年度,计算机行业实现营收11689.2亿元,较去年同期稍有下滑,总营收增长放缓趋势。四季度除产业互联网板块外,各子板块营收均增速上双,云服务四季度营业成本同比上涨27.6%,归母净利润同比跌破500%。计算机2021年Q1营收环比增速下降,尚未恢复疫前水平,但个别细分领域龙头,如云服务等长期来看行业整体发展确定性强。通信行业经过三个季度的业绩恢复后,2020年归母净利润达12143.4亿元,同比增长归正,营收同比增长较为缓慢。2021年Q1各板块普遍下行,较2019年同比提升10.8%,营收Q1同比上涨16.2%,环比下滑19.2%,业绩修复余地尚存。

消费性行业

消费性行业2020年营收及归母净利润同比均有明显增长的行业是农林牧渔、食品饮料、医药。家电、汽车板块营收水平较2019年全年稍有提升,2021Q1业绩同比提升11.4%和22.9%。交运与商贸零售营收较去年同期水平略有下降,其中,交运板块2020年归母净利润同比有大幅下跌,低基数情况下2021Q1营收同比增长大幅反弹。受疫情影响,消费者服务2020年营收及归母净利润同比均有大幅下跌,未恢复至疫前水平。

2020年农林牧渔行业疫后供需得到良好复苏,业绩恢复较为明显,行业全年归母净利润总计649.7亿元,营收达6857.2亿元,实现同比增长25.9%,2021年Q1营收达1840.5亿元,同比增长71.1%,环比下降12.3%。分板块来看,畜牧业及种植业营收增速较高,林业及渔业不及预期。疫情后,畜牧养殖业供需双走强,单季营收同比增速呈现持续走高态势,环比持续正增长走势,2020年全年总营收同比增长33.2%,2021年Q1同比提升84.8%。其中牧原、新希望增速领先于行业,环比增速分别为27%、22%,同比增速分别为165%、、104%,畜牧业业绩景气度延续的同时向种植链条传导,但整体板块净利润受林业、渔业及农产品加工板块业绩承压严重,叠加2020年畜牧业基数较大的影响,整体板块2021年Q1净利润增速趋缓。

食品饮料2020年实现营收达7755.4亿元,同比增长13.5%,归母净利润同比增长16.6%,春节假期销售量高,2021年Q1各子板块业绩放量。白酒消费受疫情压制较为严重,随着疫情防控常态化,需求持续恢复,2020年酒类营收达3276亿元,归母净利润达972.6亿元,对板块整体业绩贡献最大。就地过年的倡导叠加春节旺季因素,推动酒类继续保持高需求增速,2021年Q1营收环比增长34.1%,茅台、五粮液、泸州老窖等高端酒提价拉动销量,Q1营收同比增长均上双。饮料及食品板块企业在整体低基数下,2021年Q1业绩出现明显涨势。

受国内外疫情防控需求的推动,2020年医药板块除中药生产外,其余子版块均实现业绩放量。其中,生物医药Q4业绩增速大幅提升,归母净利润同比增长166.7%,营收同比增长23.3%。海外疫情反复和国内疫苗稳步推进是医药板块2021年Q1业绩增幅明显提升的重要因素,营收各板块均实现正增长,化学制药及生物医药涨幅上双。新冠疫苗加速接种,拉动板块整体景气度,2021年有望业绩逐步兑现。

2020年下半年家电行业业绩回升,各细分板块景气度提升,板块全年整体营收同比略有增长,净利润同比提高10.4%,黑色家电、小家电及照明电工对板块拉动作用较为明显。除厨房电器略有下跌外,其他板块均实现归母净利润同比正增长。由于去年受疫情影响导致基数较低,一季度业绩各板块表现亮眼,各个板块营收同比增长超5%。白色家电2021年Q1营收环比增长2.9%,板块龙头于一季度实现量价齐升,格力电器营收同比成倍增长,美的集团及海尔一季度营收增速均上双。

交通运输板块受疫情影响严重,低基数下反弹强度较高。分板块来看,物流概念业绩改善明显,拉动整体板块业绩增长,2020年归母净利润同比增长577.6%,营收也实现高增速,2021Q1环比增速放缓。航空机场受疫情影响严重,2020全年营收同比下降47%,归母净利润下跌537%。2021Q1受春运就地过年政策影响,航空机场业绩在低基数的基础上出现大幅下滑,营收同比下跌超50%,环比下降22.2%。长期来看,受国内及国际航班需求恢复,航空复苏确定性高。受海外疫情及国内疫情防控高效的作用下,航运需求恢复式增长,港口板块业绩放量,集装箱吞吐量在低基数下实现高增长,同时业绩提速加快,营收各季度同比增速持续走高,2021Q1同比提升43.1%,环比增长10.4%。

消费者服务及商贸零售概念2020年受疫情影响业绩不及预期,归母净利润大幅下滑,同比跌幅超50%。受需求推动,商贸零售概念2021年Q1业绩相对提升,营收同比增长9.6%。相比之下,消费者服务板块2021Q1营收仍未回归疫前水平,同比下降超10%。随着疫后,下游纺织服装业需求回暖,三季度实现单季度净利润同比正增长,四季度营收降幅收窄至10%以内。从2021年Q1业绩表现来看,在去年同期低基数下,营收同比增速亮眼,实现增长28.9%。

金融地产行业

2020年房地产行业在一季度受到较大冲击后进入快速恢复期,Q2-Q4营收各单季程增速持续加快,增速分别达到6.7%、15.7%、17.3%。全年总营收实现27910.7亿元,同比增长11.1%。受政府“房住不炒”与“三稳”政策的影响,2021年Q1房地产市场需求较2020年更显低迷,以2019年Q1为基数,营收同比增长近30%,环比下滑超60%。

整体来看银行业2020年整体业绩与19年基本持平略有提升,营收同比增长0.2%,归母净利润提升0.7%。2021年Q1行业整体业绩表现好于市场预期,盈利能力显着回升,Q1营收同比增长11.2%,环比14.5%,其中招商银行、平安银行、宁波银行、杭州银行和苏州银行归母净利润同比实现双位数增长,分别较去年同期增长15.18%、18.53%、18.32%、16.33%和14.74%。

归母