美股“漂亮50”破灭只是故事的一半!如何看待A股核心资产是否高估?

摘要: “很多人想挣快钱,想挣暴利,我开玩笑说我也想,但我和他们的区别在于,我知道我做不到。

“很多人想挣快钱,想挣暴利,我开玩笑说我也想,但我和他们的区别在于,我知道我做不到。”

万利富达董事长胡伟涛是一位入行超过30年的私募基金经理,也是坚定的核心资产长线持有者,特别是近十多年来,重仓持有贵州茅台、伊利股份、招商银行等核心资产类个股。

近期,市场对核心资产是否高估的讨论占据舆论头条。在胡伟涛看来,核心资产的估值与十年前相比的确是高了,但仍然处于合理范畴,在全球低利率的大背景下,核心资产贵有贵的道理,核心资产被给予高估值也是未来很长时间的常态,因此沪深300指数市盈率20倍以下基本不用考虑仓位的问题。

来看其经典语录:

美国漂亮50估值泡沫破裂只是故事的一半,而故事的另一半是,即使1972年的最高点买入,持有到现在,绝大部分漂亮50股票会投资人赚到大钱。

适不适合做投资与聪明不聪明没有太大关系,而是取决于对欲望的管理,有没有忍耐力,懂得延迟满足的人有很大的领先优势。

很多人会问“下礼拜怎么样,下个月怎么样,今年怎么样”,总是把精力花在自己能力之外的事情上。

学费不要怕交,一要交得起,二要交得值。但是有些人,一想到交学费就害怕了,投资一觉得有波动就不敢了。用芒格的话来说,怕波动,就应该坦然接受存款利率,只想“得到”,而不想承担风险,是品格问题。

沪深300指数估值20倍以下不用考虑仓位问题

券商中国记者:近期市场对核心资产是否高估的讨论非常火热,作为核心资产的长线持有人,您是如何考虑这一问题的?

胡伟涛:首先,从历史的维度看,好多人会拿过去十年a股估值中位数来衡量,判断核心资产估值泡沫化了,但过去十年A股的中位数是保守的中位数,因为这十年基本上都是熊市,沪指围绕3000点上下盘整,估值整体趴在下面,如果用熊市估值作为中位数,则过于保守。

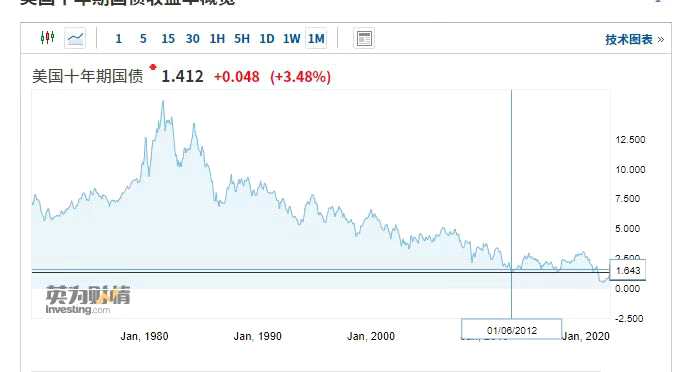

其次,从国际视野来看,在全球低利率背景下,标普500的估值常年在25倍,中国经济增长也不弱,沪深300估值20倍以下基本不用考虑仓位问题。在最新一期巴菲特致股东的信中,巴菲特也提到,最近10年期美国国债的收益率是0.93%(注:2020年末数据),相比1986年的15.8%下降了94%。即使美联储近期有回收流动性的打算,美国10年期国债利率也仅是边际提高,总体仍然会维持低位区间。而估值就是无风险利率的倒数,如果按照2%的10年期美国国债利率来算,股市的估值水准为50倍,再考虑到风险溢价,股市的合理估值为25倍左右。

第三,作为长期投资人,如果用严格苛刻的要求来看,我们喜欢的股票可能贵了。但我的想法不是投一年,而是至少三年、五年、十年,甚至一辈子。这样的话,如果考虑到用一两年的业绩去消化估值,我还可以挣三年以上企业成长的钱,如果将这三年以上企业成长的钱平摊到五年时间中,我的期望降低点也是可以接受的。

第三,作为长期投资人,如果用严格苛刻的要求来看,我们喜欢的股票可能贵了。但我的想法不是投一年,而是至少三年、五年、十年,甚至一辈子。这样的话,如果考虑到用一两年的业绩去消化估值,我还可以挣三年以上企业成长的钱,如果将这三年以上企业成长的钱平摊到五年时间中,我的期望降低点也是可以接受的。

“漂亮50”泡沫破裂只是故事的一半

券商中国记者:核心资产估值在高位,市场人士经常提起70年代美国蓝筹股“漂亮50”泡沫破裂的故事,您怎么看待这段历史?

胡伟涛:“漂亮50”泡沫破裂只是故事的一半,其实如果在1972年最高点持有美国“漂亮50”到现在,绝大部分股票是给持有者带来巨大收益的,比如迪士尼相比1972年的高点涨了200多倍。同样,德州仪器、辉瑞制药等公司均涨幅惊人。不过,其中也有柯达、宝丽来等明星公司从历史舞台上退出。

券商中国记者:很多投资人途中就把持股卖,扛不住“漂亮50”的下跌,浮亏变成了实亏?

券商中国记者:很多投资人途中就把持股卖,扛不住“漂亮50”的下跌,浮亏变成了实亏?

胡伟涛:的确,如果将“漂亮50”持有至1980年或1984年,那么是损失惨重的,有人可能扛不住,但如果拉长持有周期的话,则收益惊人。

我们就是这么扛过来的。贵州茅台我们是在2007年买入的,2013年再下重注加仓。一个人适不适合做投资与聪明不聪明没有太大关系,而是取决于对欲望的管理,取决于有没有忍耐力,懂得延迟满足的人有很大的领先优势。就算2007年最高点买到今天,贵州茅台的年化收益依然20%以上。

贵还是便宜,与投资人眼光有关

券商中国记者:在“好”与“贵”之间,您是如何做选择的?

胡伟涛:好公司能化解估值,在投资中,定性的东西,比定量要重要。我也有过深刻的教训,七八年前,恒瑞医药的估值最低到过36倍,我打算跌破30倍就买,但盯了五年,恒瑞医药的估值一路涨到了60倍,股价涨了6倍,而现在恒瑞医药的估值80倍,涨幅也更高了。过去十年,恒瑞医药的估值很少低于过50倍。

当想明白了“好”比“贵”更重要时,我们就没有再错过海天味业,海天味业刚一上市,我们就毫不犹豫地买入了。对于少数特别优质的企业,如果我们看得足够远,就不贵了。贵与不贵,过去我一般是看五年,现在往十年看,甚至再看远点,努力提高自己对公司研究理解的穿透力。

贵还是便宜,与投资人的眼光和能力有密不可分的关系。往往很多人认为贵的不一定真的贵,认为便宜的不见得一定便宜。有些时候,我们认为贵的,可能是因为能力看不到那么远,也可能是因为期望收益率太高了。

从人性的角度看,好公司的估值通常难以高到离谱的。这是因为,大部分人是看眼前的,对眼前的变量赋予很高的权重,不愿意等待,仅看眼前怎么会给好公司很高的估值,好股票基本不会高估的。

其实,长远的因素在投资中的权重很高,我们愿意在长命的公司里慢慢挣钱,最终下来挣得也一点不少,时间会给出答案。在投资中,人们总想把握最好的机会,很多人自视太高,以为自己把握眼前机会的能力很强,但到头来,真正具备这方面能力的人不多。

(文章来源:券商中国)

胡伟涛,漂亮