开源证券赵伟:“春节”效应 VS 经济“趋势”?

摘要: 年初数据空窗期,加之“春节”扰动,经常会出现经济预期的混乱,2021年亦不例外。如何理解,近期数据“打架”,“春节”效应与未来“趋势”?本文供参考。

年初数据空窗期,加之“春节”扰动,经常会出现经济预期的混乱,2021年亦不例外。如何理解,近期数据“打架”,“春节”效应与未来“趋势”?本文供参考。

报告要点

“春节”效应等影响下,年初容易出现数据“打架”的情况,2021年也是如此

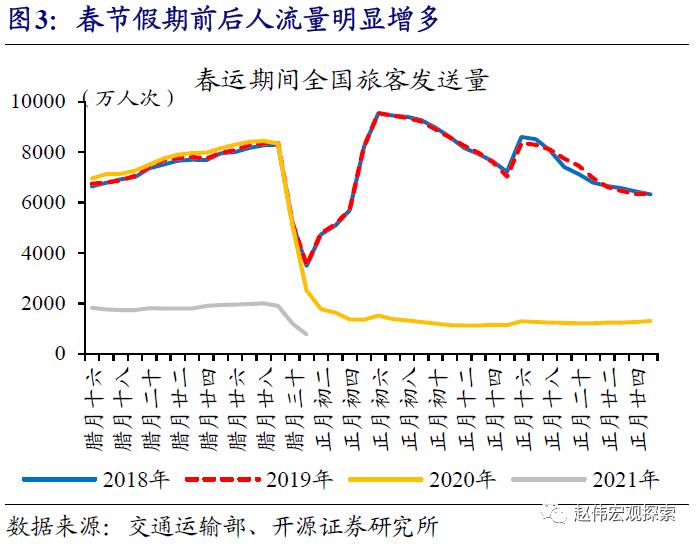

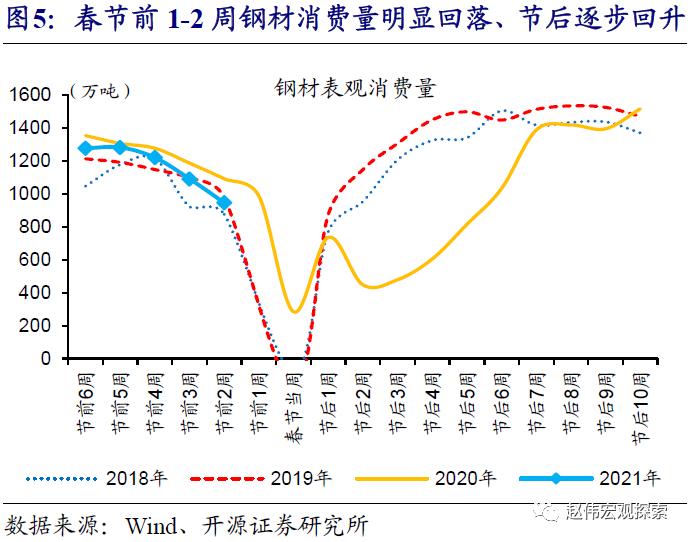

“春节”效应的存在,使得年初数据连贯性较差,容易出现数据“打架”的情况,2021年亦不例外。春节期间,人口的大规模迁移等,会对经济活动产生较大扰动,一般体现在节前1-2周,节后2-4周。历年春节,于1月下旬至2月中旬之间交替出现,使得春节“效应”,对1、2月数据干扰最大,部分年份3月也会受到影响。“春节效应”对生产、消费活动影响不一,容易导致数据“打架”现象。

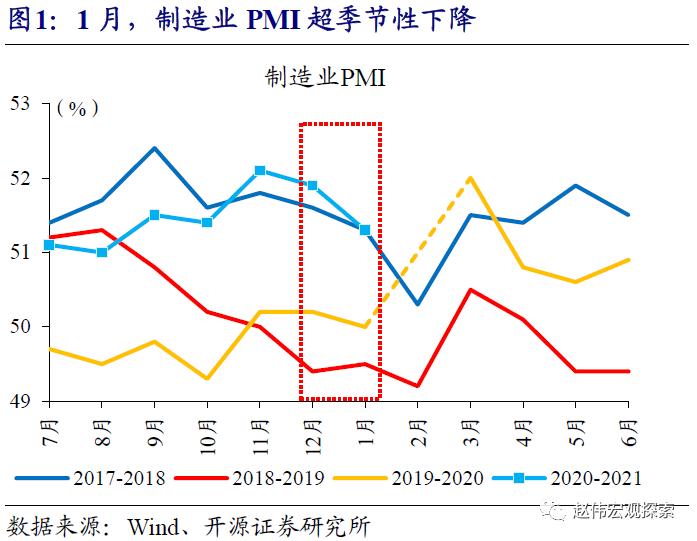

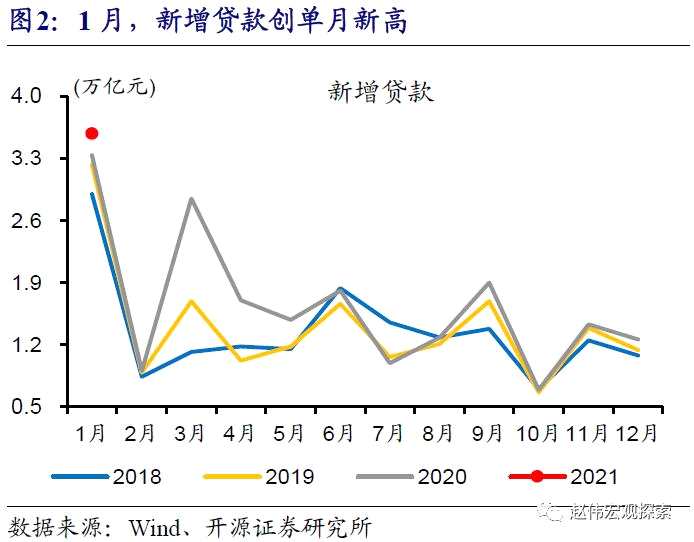

1月PMI指数大幅下滑,与金融数据显着超预期形成背离,主要与“春节效应”和“就地”过年有关。工作日的减少(2021年2月相比1月少3个工作日),或促使部分2月的贷款需求在1月提前兑现;春节“错峰”(2020年春节在1月),进一步抬高1月部分同比数据。与此同时,部分生产工人的提前返乡,或使得生产活动在1月中下旬即受到“春节效应”的拖累,进而拖累PMI指数的读数。

淡化单月数据波动,注重趋势分析;政策“退潮”之年,关注“收缩”效应

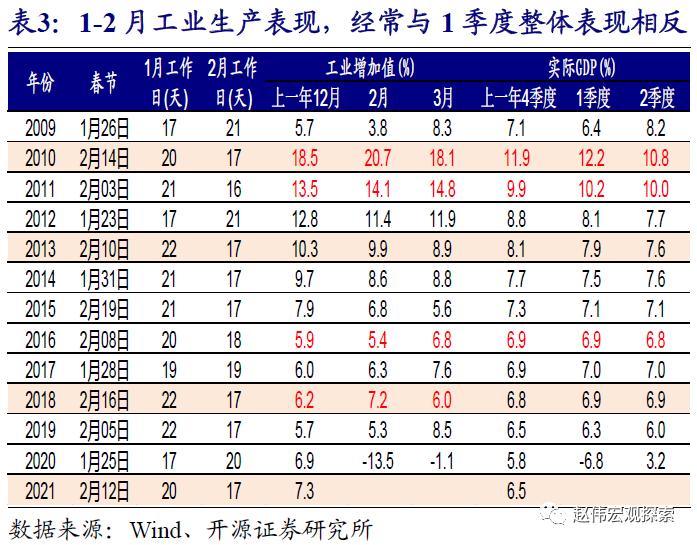

客观认识“春节效应”,应结合1月和2月数据,甚至整个1季度数据综合评判,不宜对单月数据过度解读。“春节效应”等因素影响下,年初数据并不能完全反映经济真实情况,仅依靠单月数据容易产生误判。回溯历史,1、2月数据走势,对经济趋势的指引经常会有误导性,典型时期例如,2010年、2018年1-2月工业增加值增速较前值大幅抬升,但春节后一月出现明显回落、全年经济整体下行。

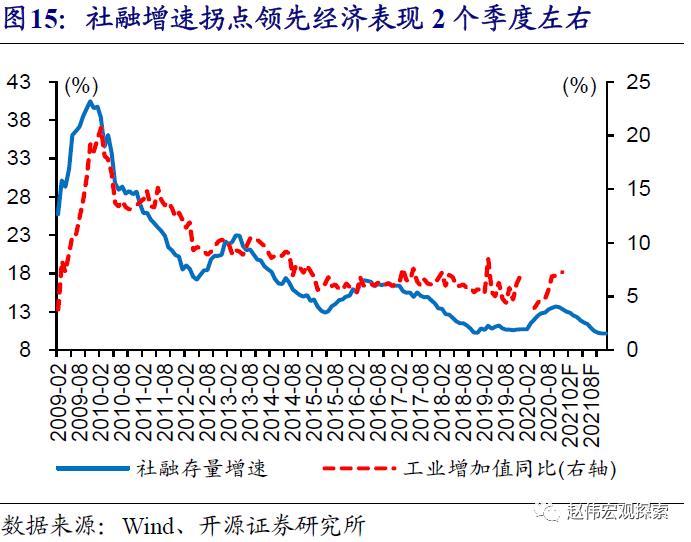

2021年,政策“退潮”之年,带来的“收缩”效应值得关注。疫情影响减弱下,全球性政策“退潮”是大势所趋。“调结构”为重心的中国,“退潮”时点更早、决心更强;2020年年中“退潮”已开始,带动相关链条逐步降温。其中,基建链在年中前后已见顶回落;伴随地产调控加强,土地成交持续回落,投资也已现走弱迹象。政策“退潮”下,信用“收缩”已然开始,社融增速连续2月明显回落。

生产和投资端部分指标或已见顶、部分消费类继续修复,供需端指标加速收敛

“就地”过年对经济活动的影响显着分化,城市内部分线下消费“火爆”,但跨区域旅游相关服务低迷,对生产端的影响仍有待观察。“就地”过年人员增多,使得城市内活动强于以往,外出观影、短途旅行等增多,尤其是人员输入较多的大城市;但对跨区域旅行、人员输出较多的地区消费等,可能形成拖累。“就地”过年增多或有利于复工,而对人员提前返乡较多行业的影响,仍需进一步跟踪。

前期修复较快的生产、投资端部分指标已先后见顶,而部分尚未修复到位的线下服务等消费指标或继续修复,供需端指标或加速收敛。随着疫情干扰减弱,生产先于需求修复,工业增加值增速快速抬升、12月创2015年以来新高,反映生产景气的PMI生产指数已连续2个月下降。政策“退潮”下,拉动内需修复的三大链条均已出现回落;而部分线下服务等修复受疫情反复拖累,年内有望加速修复。

风险提示:金融风险加速释放,及监管升级。

报告正文

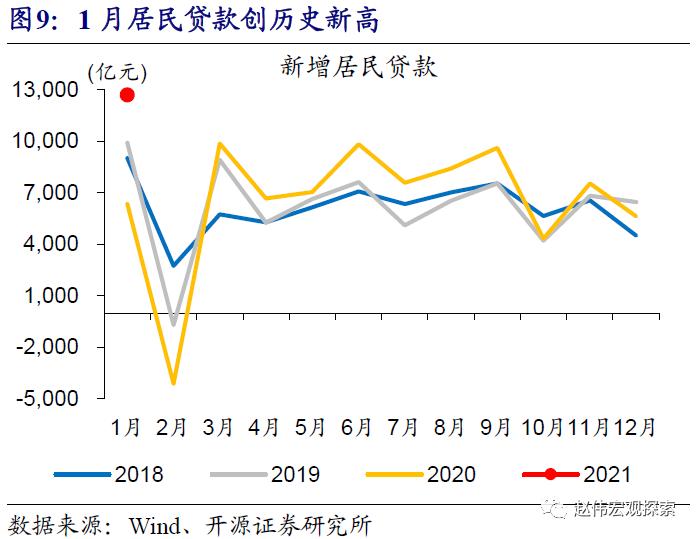

年初数据连贯性较差,容易出现数据“打架”的情况,1月制造业PMI和信贷数据即是如此。年初数据空窗期,很多数据指标不公布,而公布的数据指标在1月和2月往往波动较大,指标走势容易出现“背离”,使得经济预期较为混乱。例如,1月制造业PMI为51.3%、较上月下降0.6个百分点,指向景气下滑;而新增信贷3.58万亿元、创历史新高,较2020年同期多增2252亿元,市场多解读为需求旺盛。

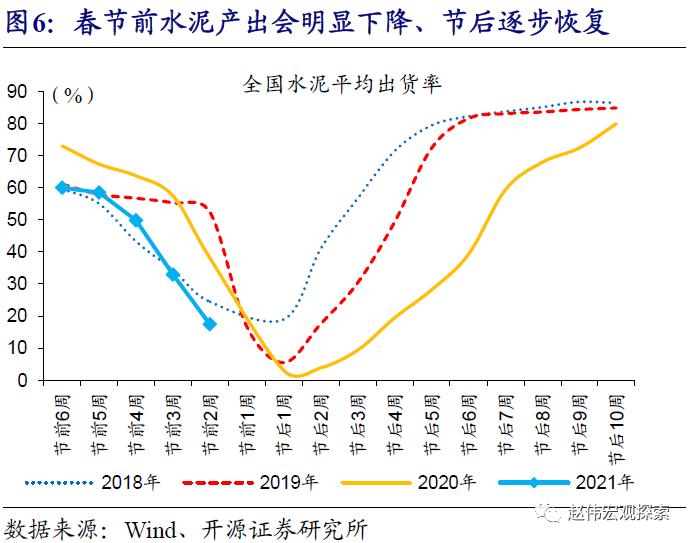

这不是2021年特有的经济现象,“春节”效应的存在,会影响每年1季度经济数据的展现。经验显示,春节期间,人口的大规模迁移等,会对经济活动产生较大扰动,一般体现在节前1-2周,节后2-4周。春节前回家过年人流明显增多,生产、投资等活动逐步降温;春节后人员逐步返回工作岗位,经济活动逐步恢复。历年春节,于1月下旬至2月中旬之间交替出现,使得春节“效应”,对1、2月数据干扰最大,部分年份3月也会受到一定影响。

这不是2021年特有的经济现象,“春节”效应的存在,会影响每年1季度经济数据的展现。经验显示,春节期间,人口的大规模迁移等,会对经济活动产生较大扰动,一般体现在节前1-2周,节后2-4周。春节前回家过年人流明显增多,生产、投资等活动逐步降温;春节后人员逐步返回工作岗位,经济活动逐步恢复。历年春节,于1月下旬至2月中旬之间交替出现,使得春节“效应”,对1、2月数据干扰最大,部分年份3月也会受到一定影响。

2021年春节所在时点,或使得“春节”效应对1季度数据产生显着影响。从春节所在时点来看,近年来类似2021年的年份有2010年、2013年和2018年,均是当年春节在2月中旬、上一年春节在1月下旬,这种时点分布不仅对1季度经济活动影响较大,还会使得春节“错峰”现象凸显。结合历史经验和高频数据来看,“春节效应”不仅对2021年1月和2月经济数据产生干扰,也可能影响3月数据。

2021年春节所在时点,或使得“春节”效应对1季度数据产生显着影响。从春节所在时点来看,近年来类似2021年的年份有2010年、2013年和2018年,均是当年春节在2月中旬、上一年春节在1月下旬,这种时点分布不仅对1季度经济活动影响较大,还会使得春节“错峰”现象凸显。结合历史经验和高频数据来看,“春节效应”不仅对2021年1月和2月经济数据产生干扰,也可能影响3月数据。

“春节”效应,是导致1月货币金融数据与PMI指数背离的重要原因。2021年2月相比1月少3个工作日,或促使部分2月的贷款需求在1月兑现;春节“错峰”因素进一步抬高1月同比读数。过去可比年份中,2013年和2018年[1]1月信贷均明显高于上一年同期,2021年1月同比增幅相对还要略小点。春节对PMI数据的干扰在当月体现较为明显,一般春节当月PMI回落、次月回升。

[1] 2013年信贷收紧,导致信贷下降较快,春节“错峰”的影响体现不明显。

“就地”过年,是导致数据背离的第二个重要原因。尽管2021年春节在2月,部分生产工人等提前返乡,春运前京沪粤苏浙5省市人口迁出高于2020年,使得部分生产活动受到的影响早于春节规律;而PMI采集工作一般在每月22日至25日进行,意味着1月PMI数据或已受到“春节”效应的干扰。同时,“就地”过年人员多于往年,消费、购房等边际倾向相对较高,可能对居民信贷形成一定提振。

客观认识“春节效应”,应结合1月和2月数据,甚至整个1季度数据综合评判,不宜对单月数据过度解读。“春节效应”等因素影响下,年初数据并不能完全反映经济真实情况,仅依靠单月数据容易产生误判。回溯历史,1、2月数据走势,对经济趋势的指引经常会有误导性,典型时期例如,2010年、2018年1-2月工业增加值增速较前值大幅抬升,但春节后一月出现明显回落、全年经济整体下行。

客观认识“春节效应”,应结合1月和2月数据,甚至整个1季度数据综合评判,不宜对单月数据过度解读。“春节效应”等因素影响下,年初数据并不能完全反映经济真实情况,仅依靠单月数据容易产生误判。回溯历史,1、2月数据走势,对经济趋势的指引经常会有误导性,典型时期例如,2010年、2018年1-2月工业增加值增速较前值大幅抬升,但春节后一月出现明显回落、全年经济整体下行。

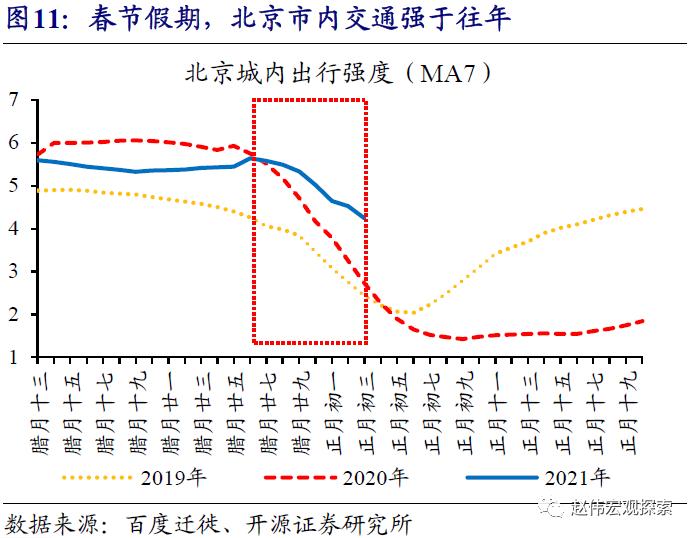

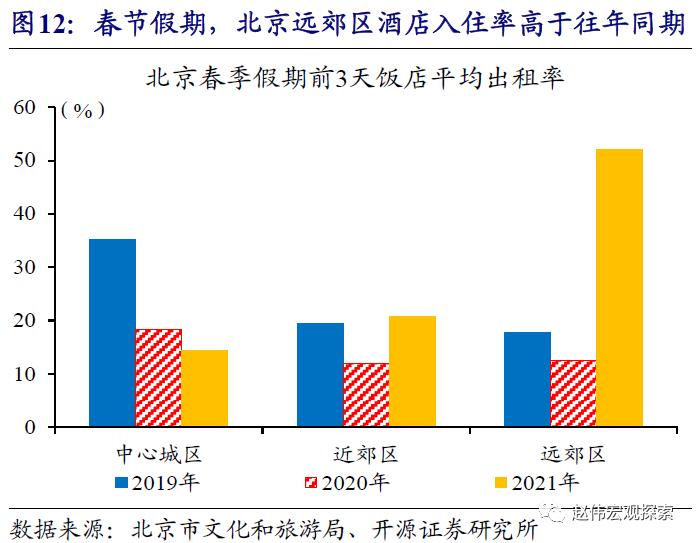

“就地”过年对经济活动的影响显着分化,城市内部分线下消费“火爆”,但跨区域旅游等相关服务低迷,对生产端的影响仍有待观察。“就地”过年人员增多,使得城市内活动强于以往,外出观影、就餐、短途旅行等活动增多,尤其是人员输入较多的大城市;但对跨区域旅行、人员输出较多的地区消费等,可能形成一定拖累。高频数据显示,春节期间,北京远郊区酒店入住率显着高于往年,但四川等旅游大省春节假期游客接待数量远低于正常年份。此外,“就地”过年人员增多,或有利于复工;而对人员提前返乡较多行业的影响,仍需进一步跟踪。

“就地”过年对经济活动的影响显着分化,城市内部分线下消费“火爆”,但跨区域旅游等相关服务低迷,对生产端的影响仍有待观察。“就地”过年人员增多,使得城市内活动强于以往,外出观影、就餐、短途旅行等活动增多,尤其是人员输入较多的大城市;但对跨区域旅行、人员输出较多的地区消费等,可能形成一定拖累。高频数据显示,春节期间,北京远郊区酒店入住率显着高于往年,但四川等旅游大省春节假期游客接待数量远低于正常年份。此外,“就地”过年人员增多,或有利于复工;而对人员提前返乡较多行业的影响,仍需进一步跟踪。

前期修复较快的生产、投资端部分指标已先后见顶,而部分尚未修复到位的线下服务等消费指标或继续修复,供需端指标或加速收敛。随着疫情干扰减弱,生产先于需求修复,工业增加值增速快速抬升、12月创2015年以来新高,反映生产景气的PMI生产指数已连续2个月下降。需求端,拉动内需修复的三大链条(地产链、汽车链、部分基建链)均已出现回落;而疫情反复下,线下服务等消费修复偏慢,随着疫情干扰逐步消退,相关指标或加速修复。

前期修复较快的生产、投资端部分指标已先后见顶,而部分尚未修复到位的线下服务等消费指标或继续修复,供需端指标或加速收敛。随着疫情干扰减弱,生产先于需求修复,工业增加值增速快速抬升、12月创2015年以来新高,反映生产景气的PMI生产指数已连续2个月下降。需求端,拉动内需修复的三大链条(地产链、汽车链、部分基建链)均已出现回落;而疫情反复下,线下服务等消费修复偏慢,随着疫情干扰逐步消退,相关指标或加速修复。

2021年,政策“退潮”之年,带来的“收缩”效应值得关注。疫情影响减弱下,全球性的政策“退潮”,是大势所趋。“调结构”为重心的中国,“退潮”时点更早、决心更强。早在2020年年中,部分政策“退潮”已开始,并带动相关链条的逐步降温。其中,基建链早在2020年年中前后已见顶回落;伴随地产调控加强,土地成交自年中开始持续回落,房地产投资也已出现走弱迹象。政策“退潮”下,信用“收缩”已然开始,社融增速已连续2个月明显回落(详情参见《“不急转弯”,是“怎样的转弯”?》)。

研究结论:供需端指标或加速收敛

研究结论:供需端指标或加速收敛

(1)“春节”效应的存在,使得年初数据连贯性较差,容易出现数据“打架”的情况,2021年亦不例外。春节期间,人口的大规模迁移等,会对经济活动产生较大扰动,一般体现在节前1-2周,节后2-4周。历年春节,于1月下旬至2月中旬之间交替出现,使得春节“效应”,对1、2月数据干扰最大,部分年份3月也会受到影响。“春节效应”对生产、消费活动影响不一,容易导致数据“打架”现象。

(2)1月PMI指数大幅下滑,与金融数据显着超预期形成背离,主要与“春节效应”和“就地”过年有关。工作日的减少(2021年2月相比1月少3个工作日),或促使部分2月的贷款需求在1月提前兑现;春节“错峰”(2020年春节在1月),进一步抬高1月部分同比数据。与此同时,部分生产工人的提前返乡,或使得生产活动在1月中下旬即受到“春节效应”的拖累,进而拖累PMI指数的读数。

(3)客观认识“春节效应”,应结合1月和2月数据,甚至整个1季度数据综合评判,不宜对单月数据过度解读。“春节效应”等因素影响下,年初数据并不能完全反映经济真实情况,仅依靠单月数据容易产生误判。回溯历史,1、2月数据走势,对经济趋势的指引经常会有误导性,典型时期例如,2010年、2018年1-2月工业增加值增速较前值大幅抬升,但春节后一月出现明显回落、全年经济整体下行。

(4)2021年,政策“退潮”之年,带来的“收缩”效应值得关注。疫情影响减弱下,全球性政策“退潮”是大势所趋。“调结构”为重心的中国,“退潮”时点更早、决心更强;2020年年中“退潮”已开始,带动相关链条逐步降温。其中,基建链在年中前后已见顶回落;伴随地产调控加强,土地成交持续回落,投资也已现走弱迹象。政策“退潮”下,信用“收缩”已然开始,社融增速连续2月明显回落。

(5)“就地”过年对经济活动的影响显着分化,城市内部分线下消费“火爆”,但跨区域旅游相关服务低迷,对生产端的影响仍有待观察。“就地”过年人员增多,使得城市内活动强于以往,外出观影、短途旅行等增多,尤其是人员输入较多的大城市;但对跨区域旅行、人员输出较多的地区消费等,可能形成拖累。“就地”过年增多或有利于复工,而对人员提前返乡较多行业的影响,仍需进一步跟踪。

(6)前期修复较快的生产、投资端部分指标已先后见顶,而部分尚未修复到位的线下服务等消费指标或继续修复,供需端指标或加速收敛。随着疫情干扰减弱,生产先于需求修复,工业增加值增速快速抬升、12月创2015年以来新高,反映生产景气的PMI生产指数已连续2个月下降。政策“退潮”下,拉动内需修复的三大链条均已出现回落;而部分线下服务等修复受疫情反复拖累,年内有望加速修复。

风险提示:金融风险加速释放,及监管升级。

(文章来源:赵伟宏观探索)

PMI