A股首例可转债上市中止!百亿私募高毅资产“踩雷”东方日升

摘要: 2月2日,了解到,创造A股首例可转债上市中止的东方日升,早上开盘迅速20%跌停,最新股价为15.43元每股,市值139亿元,蒸发近35亿。

2月2日,了解到,创造A股首例可转债上市中止的东方日升,早上开盘迅速20%跌停,最新股价为15.43元每股,市值139亿元,蒸发近35亿。

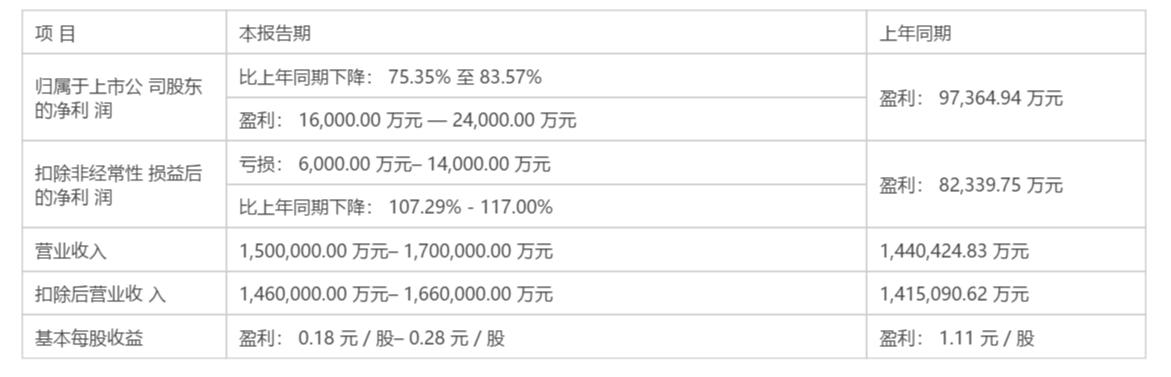

1月29日、1月31日,东方日升先后披露2020年度业绩预告以及业绩预告补充公告,公司2020年预计归母净利润为16000万至24000万元,同比下滑75.35%-83.57%;扣非净利润为亏损6000万至14000万元,同比下降107.29%-117.00%。

同日,东方日升公告称,由于扣除非经常性损益后的净利润预计亏损,公司决定中止其可转债上市。公司此前发行的可转债简称为“日升转债”,代码“123095”,发行总额为33亿元。原股东优先配售及网上中签者缴款工作已分别于1月22日、26日完成。值得注意的是,这也是A股历史上首个发行可转债募资结束但中止挂牌上市的案例。

此次事件之后,东方日升收深交所关注函,要求说明:1、公司组件产品的销售单价、销量、收入、主要原材料的采购单价及成本占比、毛利率等,并对比组件及主要原材料的市场价格变化情况、同行业可比上市公司的同期业绩变动情况,分析说明第四季度业绩大幅下滑的原因及合理性,相关收入成本核算是否准确,业绩变动的不利因素是否已消除,并进行充分的风险提示。2、公司持有的外币类型及金额,并结合汇率变动情况说明相关汇兑损失的具体情况,公司是否建立相关风险防控机制及其有效性。3、公司持有的交易性金融资产的类型、金额、公允价值变动收益的计算过程及依据,相关事项是否及时履行临时信息披露义务;4、公司于2021年1月20日披露募集说明书等相关文件并启动可转债发行。要求补充说明公司在启动发行前是否根据《再融资业务若干问题解答》等规定以业绩预告或快报为基础对跨年后是否仍满足发行条件进行说明,保荐机构是否对此发表意见,相关发行文件中关于公司符合发行条件的表述是否存在虚假记载、误导性陈述或重大遗漏,要求保荐机构核查并发表明确意见。5、公司公告称决定中止本次上市,说明中止上市后续相关事项的具体安排,此次中止上市对于公司生产经营、财务状况等的影响及拟采取的应对措施,并进行充分的风险提示。6。向创业板公司管理部报备此次业绩预告事项的内幕知情人信息,并自查董监高人员、5%以上股东在公告前1个月内买卖公司股票的情况,是否存在利用内幕信息进行交易的情形。

值得注意的是,据Choice数据显示,2020年三季报显示,上海高毅资产管理合伙企业(有限合伙)(下称:高毅资产)旗下产品-高毅邻山1号远望基金为东方日升第3大股东,持股比例16,390,000股,为新进十大流通股东。

官网显示,高毅资产旗下汇聚了多位明星投资经理,目前投研团队逾40人。国家企业信息公示系统显示,高毅资产成立于2013年05月29日,经营范围包括资产管理,投资管理。邱国鹭为高毅资产董事长兼CEO。曾任南方基金投资总监和投委会主席,21年从业经历中包含了60亿美元资产管理公司合伙人、跨国对冲基金创始人、2800亿公募基金公司投研负责人等经验。

数据显示,高毅邻山1号远望基金成立于2015年11月17日,截止2020年12月31日,该基金的最新净值为5.1807元,2020年收益率为48.92%,累计收益率为418.07%。

高毅邻山1号远望基金的基金经理是冯柳,冯柳现任高毅资产董事总经理。其曾任职于娃哈哈集团从事快消品销售工作。从2003年起专注于二级市场投资以来,持续获得较高投资回报,对消费、医药、零售行业有较深见解,对市场及投资方法有较多独到见解和创造性认识。

(文章来源:)

东方日升,高毅