广发策略戴康:本轮补涨行情的持续性如何?

摘要: ●牛市中期,前期累积涨幅较低的品种开启补涨行情是典型特征。我们采用多项指标交叉验证共梳理出六段A股历史上典型的市场上涨阶段的补涨行情,其中有五轮均处于牛市或慢牛的中期。

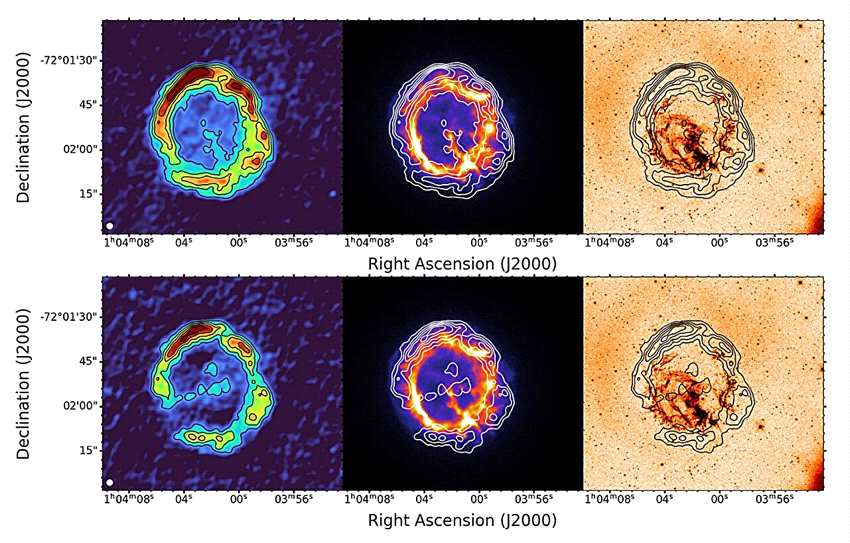

●牛市中期,前期累积涨幅较低的品种开启补涨行情是典型特征。我们采用多项指标交叉验证共梳理出六段A股历史上典型的市场上涨阶段的补涨行情,其中有五轮均处于牛市或慢牛的中期。A股整体上行的行情中,估值收敛往往以低估值或前期累积涨幅较低品种的补涨形式实现,并进一步推动指数上行,呈现出牛市中期估值从分化到收敛的特征。

●什么条件触发牛市中期补涨?(1)高-低估值剪刀差是牛市补涨行情出现的基础。(2)低估值品种的相对盈利预期阶段性改善,以及(3)流动性不再进一步宽松甚至边际收紧,市场对于估值的敏感度提升形成估值收敛的契机。

● 牛市补涨行情如何演变?(1)空间维度:牛市补涨走势较为凌厉。从历史经验看,补涨品种/前期强势品种的相对估值,部分能修复至接近历史均值的水平,但总有至少一个补涨品种/前期强势品种的相对估值能修复至+1STD水位。(2)时间维度:牛市补涨往往对应着相对盈利增速(补涨品种-前期强势品种)的阶段性改善,补涨行情的开始和结束常领先相对盈利增速的上行和下行拐点大约1-2个季度。

●本轮补涨行情的持续性如何?从相对估值、流动性趋势、相对盈利优势等角度考量,本轮顺周期低估值补涨行情当前仍具有持续性。(1)从相对估值(PB LF)角度看,7月补涨行情开启以来,领先补涨的建材、化工、轻工等行业对前期强势品种的相对估值尚未修复至均值,部分甚至仍在 -1STD附近徘徊,较历史规律仍有较大修复空间。(2)从包含盈利预期的相对动态估值的角度看,全动态估值下,顺周期板块与前期强势的成长之间,估值的分化仍然较大,相对估值仍处于历史低位,高低估值风格收敛的空间相对充裕。(3)流动性角度,伴随货币政策的二阶导出现,货币政策不再进一步宽松,与历史上几轮牛市中期补涨类似,市场对于估值的敏感度逐步提升,相对低估值品种的性价比优势凸显。(4)相对盈利增速角度看,顺周期板块的盈利持续修复,与其他板块的增速差有望逐步收窄,相对业绩优势将主要体现在20H2,而疫苗研制取得正面进展则进一步强化修复预期与韧性。

●风险提示:疫情反复,经济不及预期,流动性收紧。

补涨,牛市,修复