首份上市农商行半年报!常熟银行营收增长9.46% 社保北水扎堆看好

摘要: 首份上市农商行半年报出炉,常熟银行在8月21日晚间披露了上半年业绩。

首份上市农商行半年报出炉,常熟银行在8月21日晚间披露了上半年业绩。

常熟银行上半年实现营业收入34.17亿元、同比增长9.46%,实现净利润8.66亿元、同比增长1.38%,营收、净利润均实现正增长,但增速明显放缓。

银保监会近日发布二季度银行业主要监管指标数据,上半年商业银行累计净利润少见负增长,除民营银行、外资行上半年净利润同比增加外,其它类型银行如国有大行、股份行、城商行、农商行净利润增速分别同比下降12.04%、8.49%、2.06%、11.42%。

上半年净利同比增长1.38%

8月21日晚间,常熟银行披露半年报显示,今年上半年,常熟银行实现营业收入34.17亿元,同比增加2.95亿元、增幅9.46%。实现归属于上市公司股东的净利润8.66亿元,同比增0.12亿元、增幅1.38%。总资产收益率0.98%,加权平均净资产收益10.02%。

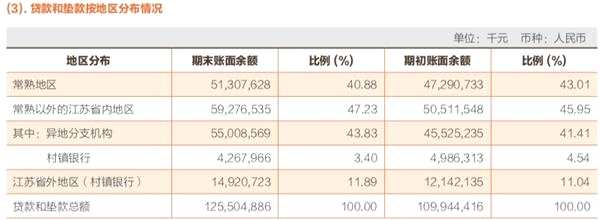

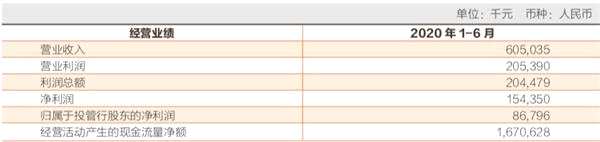

图片来源:常熟银行半年报,下同

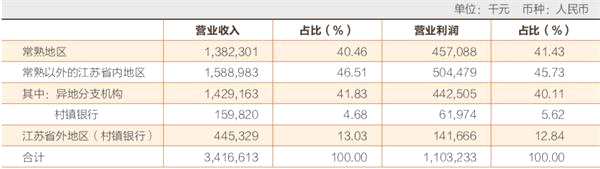

图片来源:常熟银行半年报,下同

8月10日,银保监会发布数据显示,上半年商业银行累计实现净利润1.0万亿元、同比下降9.4%。其中,农商行净利润增速同比下降11.42%。

在这一行业背景下,常熟银行尽管录得营收、净利润正向增长,但增速明显放缓。数据显示,在2018年~2020年上半年,常熟银行半年净利润分别为8.66亿元、8.54亿元、7.11亿元。而近日江苏银行作为首家披露半年报的上市银行,上半年录得净利润增速3.49%、营业收入同比增长14.33%。

从收入结构来看,上半年,常熟银行实现利息净收入29.80亿元、同比增长10.15%。其中利息收入49.56亿元、同比增长9.29%;利息支出19.76 亿元、同比增长8.01%。报告期内,该行实现手续费及佣金净收入1.78 亿元,同比降低5.77%,是由于推广该行的“码上付”产品、为客户承担渠道费用,手续费及佣金支出0.83亿元、同比增长了82.86%。

此外,常熟银行上半年业务及管理费大幅增长了16.55%,异地扩张带来的人力资源增员和管理成本明显抬升,其中员工费用同比增长15.36%,办公费用同比增长 23.84%。

和同业类似,常熟银行净利润同比增速放缓,一个重要原因是增厚拨备、压实不良,报告期计提贷款减值损失 9.91 亿元,同比增长17.89%。截至今年6月末,常熟银行净利差3.17%,较上年末下降5个BP,其中生息资产收益率下降12个BP,计息负债成本率下降7个BP。

值得注意的是,作为在国内上市区域银行中深耕小微金融的标杆行之一,半年报显示,常熟银行获得了北上资金和社保基金的大举买入。数据显示,截至今年6月末,常熟银行获得香港中央结算有限公司(陆股通)8939万股、持股比例增加0.46%;此外,还被全国社保基金一一零组合、一一八组合、基本养老保险一零零一组合、基本养老保险基金八零四组合分别增持了0.42%、0.51%、0.14%、1.22%的股权,其中基本养老保险基金八零四组合还新晋该行的前十大股东。

资产规模超2000亿,不良率与年初持平

截至6月末,常熟银行资产规模首次迈上2000亿元关口。报告显示,上半年,常熟银行总资产2016.91亿元,较上年末增168.52 亿元,增幅9.12%。

资产负债结构优化。截至报告期末,常熟银行的贷款总额1255.05 亿元,较上年末增幅14.15%。贷款总额与资产总额之比为 62.23%,较上年末上升2.75个百分点,个人贷款占总贷款之比54.03%,较上年末提高0.24个百分点。

同期,常熟银行的总存款为1555.76 亿元,较上年末增幅15.50%;总存款占负债总额之比为 84.79%,较上年末上升4.10个百分点,储蓄存款占总存款之比为60.99%,较上年末上升1.88个百分点。

从贷款投向的行业分布看,今年上半年,常熟银行投向建筑和租赁服务业,贸易融资,其他行业,票据贴现,个人贷款等领域的金额占比明显提升;而投向制造业、水利公共设施等行业的贷款则有所放缓。

从贷款投向的行业分布看,今年上半年,常熟银行投向建筑和租赁服务业,贸易融资,其他行业,票据贴现,个人贷款等领域的金额占比明显提升;而投向制造业、水利公共设施等行业的贷款则有所放缓。

半年报显示,截至报告期末,常熟银行的不良贷款率为0.96%,与上年末持平,具体来看,该行关注贷款金额16.87 亿元,较上年末减少 0.14 亿元,关注贷款占总贷款之比为1.34%,较上年末下降0.21个百分点。同时,拨备覆盖率487.73%,较上年末上升6.45 个百分点。

半年报显示,截至报告期末,常熟银行的不良贷款率为0.96%,与上年末持平,具体来看,该行关注贷款金额16.87 亿元,较上年末减少 0.14 亿元,关注贷款占总贷款之比为1.34%,较上年末下降0.21个百分点。同时,拨备覆盖率487.73%,较上年末上升6.45 个百分点。

常熟银行以小微金融见长,截至报告期末,该行1000万元以下贷款占总贷款之比为67.41%,较上年末提高 0.81个百分点,其中100万元以下微贷占总贷款之比为 38.42%。这之中,贷款100万(含)以下、100万—1000万元(含)、1000万--5000万元(含)部分不良率分别为0.82%、0.87%和1.66%,均较年初有所下滑。

常熟银行以小微金融见长,截至报告期末,该行1000万元以下贷款占总贷款之比为67.41%,较上年末提高 0.81个百分点,其中100万元以下微贷占总贷款之比为 38.42%。这之中,贷款100万(含)以下、100万—1000万元(含)、1000万--5000万元(含)部分不良率分别为0.82%、0.87%和1.66%,均较年初有所下滑。

不过,按业务板块划分的贷款及不良率来看,常熟银行的互联网金融业务、村镇银行业务不良率分别达到3.28%和1.04%,相比之下今年初该数据分别是0.53%和0.92%。在个人贷款业务中,信用卡、个人经营性贷款的不良率分别为1.01%和0.99%,比今年初的0.95%均有所提高。

截至今年6月末,常熟银行资本充足率13.77%、一级资本充足率11.32%、核心一级资本充足率11.26%。分别较上年末分别下降了1.33个百分点、1.17个百分点、1.18个百分点;业务快速扩张中对资本补充需求仍然强烈。

截至今年6月末,常熟银行资本充足率13.77%、一级资本充足率11.32%、核心一级资本充足率11.26%。分别较上年末分别下降了1.33个百分点、1.17个百分点、1.18个百分点;业务快速扩张中对资本补充需求仍然强烈。

小微业务异地扩张跨步发展,常熟外营业利润占比58.57%

扎根本地辐射异地,是常熟银行的一大特色。从半年报披露情况来看,其异地扩张正不断打开发展空间,分支行逐渐成熟,盈利能力增强。

按区域来看,截至报告期末,常熟以外地区贷款占总贷款之比为 59.12%,较上年末提高2.13个百分点;常熟以外地区存款占总存款之比为32.31%,较上年末增加 2.68 个百分点,其中村镇银行存款占总存款之比为13.01%,较上年末增加1.73个百分点。该行异地机构存、贷款贡献进一步增强。

报告期内,常熟以外地区营业收入占比 59.54%,较年初提高 5.88 个百分点,常熟外地区营业利润占比 58.57%,较年初提高 0.69 个百分点。

报告期内,常熟以外地区营业收入占比 59.54%,较年初提高 5.88 个百分点,常熟外地区营业利润占比 58.57%,较年初提高 0.69 个百分点。

半年报显示,截至报告期末,常熟银行直接控股兴福村镇银行,后者控股30家村镇银行;参股8家机构,分别为江苏宝应农商行、武汉江苏宝应农商行、连云港东方江苏宝应农商行、江苏泰兴江苏宝应农商行、天津江苏宝应农商行、江苏如东江苏宝应农商行、江苏省农村信用社联合社、中国银联,同时,该行也是江苏宝应农商行和连云港东方江苏宝应农商行第一大股东。

半年报显示,截至报告期末,常熟银行直接控股兴福村镇银行,后者控股30家村镇银行;参股8家机构,分别为江苏宝应农商行、武汉江苏宝应农商行、连云港东方江苏宝应农商行、江苏泰兴江苏宝应农商行、天津江苏宝应农商行、江苏如东江苏宝应农商行、江苏省农村信用社联合社、中国银联,同时,该行也是江苏宝应农商行和连云港东方江苏宝应农商行第一大股东。

此外,常熟银行发起设立的全国首家投资管理型村镇银行——兴福村镇银行去年9月正式营业,注册资本13.8亿元,注册地海南省海口,由常熟银行持股 90%。今年上半年,兴福村镇银行营业收入6亿元、营业利润2.05亿元,净利润1.54亿元。

今年6月初,常熟银行发布投资公告称,拟出资10.5亿元认购江苏镇江农商行非公开发行的5亿股。交易完成后,常熟银行在镇江农商行持股比例将达33.33%,成为镇江农商行第一大股东。

今年6月初,常熟银行发布投资公告称,拟出资10.5亿元认购江苏镇江农商行非公开发行的5亿股。交易完成后,常熟银行在镇江农商行持股比例将达33.33%,成为镇江农商行第一大股东。

在业内看来,入股镇江农商行,对于常熟银行而言,在镇江地区获得异地扩张资格的牌照价值是第一位。申万宏源银行业首席分析师马鲲鹏认为,当前监管已实质性停止区域性中小银行设立异地分支机构,常熟银行通过异地扩张提升规模天花板的路径仅剩村镇银行一条,而入股镇江农商行有利于补齐估值逻辑中最大的短板。

常熟银行