御风归来拐点已至 自有品牌孵化+代运营双翼齐飞

摘要: 营收连续两季度+30%yoy拐点显现,低净利率高弹性2019Q4/20Q1营收同比增长30.74%/34.03%,拐点趋势显现。

1。 财务拐点:营收连续两季度+30%yoy拐点显现,低净利率高弹性

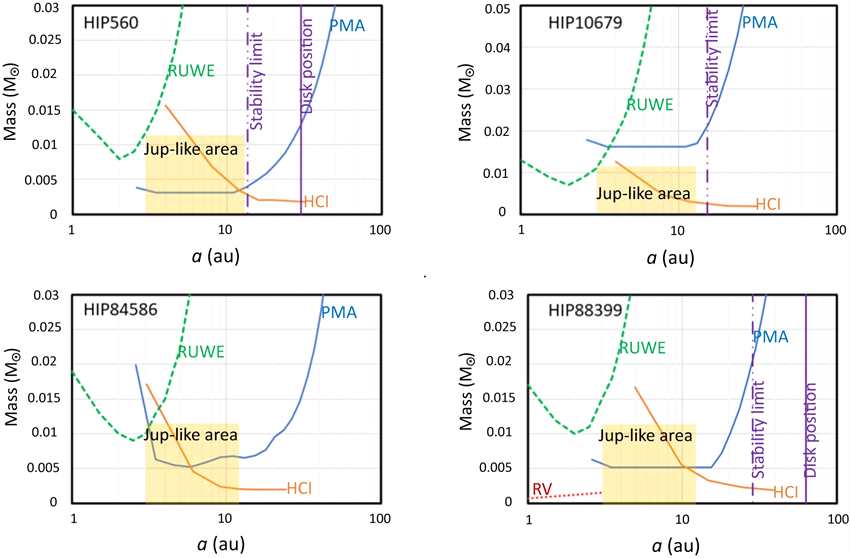

2019Q4/20Q1营收同比增长30.74%/34.03%,拐点趋势显现。2020Q1归母净利率仅为0.52%,有较大的弹性空间,由于前期在渠道和市场上的投入以及新品牌培育,公司期间费用率维持40%以上,未来有较大的下降空间。

2。 经营拐点:自有品牌持续创新升级抢占心智,代运营后续放量可期

拐点1-管理层:电商基因拥抱新营销,股权激励拐点显现

公司依托互联网发展红利,以淘品牌起家,成功打造“互联网第一面膜”御泥坊,管理层具备较强的电商基因。目前公司设有专业部门负责产品直播及短视频投放业务,注重输出内容打造品牌,建立了全链路的风口反应机制,已与多家直播机构以及多位网红建立深度合作关系。股权激励彰显管理层信心,20Q1营收+34%yoy拐点趋势显现。

拐点2-自有品牌:持续创新升级抢占消费者心智,打造小红瓶系列爆品

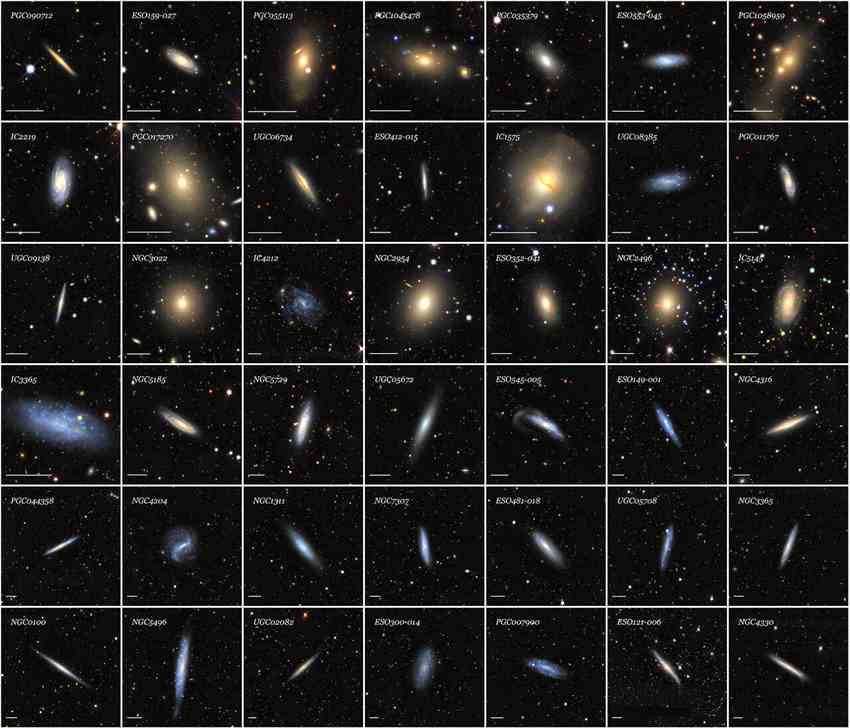

御泥坊面膜线持续推新抢占消费者心智,产品线扩充&新营销发力,在扩充品类上包括面膜线创新、产品线扩充、IP联名新营销。成功打造爆品小红瓶系列,2020年以来销量持续上升。扩充产品线&代运营促使公司贴式面膜占比由2015年的75.84%下降至2019年的37.31%,御泥坊旗舰店面膜占比约73%。

拐点3-代运营放量:前期投入后续放量可期,赋能主品牌

水羊国际与强生强强联合,与强生旗下城野医生、OGX、暖呵、李施德林、强生婴儿等达成代运营合作,2017/2018年城野医生在天猫全平台业绩增长886%/117%。代运营前期进行渠道建设、市场与人力投入,以及组织架构调整,后续将持续放量,学习海外品牌经验,为自有品牌赋能

3。 估值:PS远低于行业水平,边际改善空间较大

综合预计御家汇2020-2022年营业收入分别增长30.61%/20.52%/17.88%,归母净利润增长135.75%/59.50%/38.66%,PE对应为89/56/40,PS对应为1.82/1.51/1.28。公司PS远低于行业平均水平,归母净利率较低边际改善弹性较大,保守给予公司2020年2.7倍PS,对应目标价20.64元,给予买入评级。

风险提示:疫情影响下消费恢复不及预期,自有品牌发展低于预期、销售费用持续高企、代运营品牌推广不及预期、部分代运营品牌流失

面膜