国信策略燕翔:失效的低估值策略 驱动市场逻辑变了

摘要: 大致从2018年底开始至今,A股市场中低估值策略失效了,低估值组合收益率显着跑输大盘。我们认为这背后的原因主要在于驱动市场的逻辑变了。

大致从2018年底开始至今,A股市场中低估值策略失效了,低估值组合收益率显着跑输大盘。我们认为这背后的原因主要在于驱动市场的逻辑变了。低估值股票主要集中在与宏观经济关联度较高的行业,比如金融、地产、建筑、周期等,从历史经验看,一般在盈利驱动的牛市行情中,比如2003年、2006年、2017年等,低估值策略表现显着要好,而在估值驱动的牛市行情中,比如2000年、2015年、2019年等,低估值策略收益率表现均较差,另外在熊市中低估值策略也有一定的抗跌属性。

展望未来,我们认为低估值策略短期内逆袭的可能性较小,当前的市场行情延续着2019年下半年以来的逻辑,即全球即全球范围内的负利率和流动性极度宽松。这种情况下,以往传统的估值模型,不管是DDM、DCF或者D(Discounted)任何东西,都面临着同样的问题,就是当利率(分母)为0或者为负的时候,这样的贴现和从理论上来说是趋向于无穷大的。这也就意味着,当我们面临零利率或者负利率的宏观环境时,盈利(分子)稳定性以及成长性的价值会更加突出,市场对于基本面无瑕疵品种的估值容忍度会进一步提高。

“低估值策略”在股票市场中普遍比较受欢迎,一方面,便宜就是王道,低估值意味着这笔投资有较好的安全边际,另一方面,传统意义上我们所说的价值投资(各种计算企业的现金流贴现和),也只有在估值相对较低的范围内讨论才有意义,当估值超过一定的临界线,再去讨论价值投资意义就不是那么大了。

“低估值策略”是否有效呢?格雷厄姆说的“烟蒂投资”和“捡便宜货”,到底能不能带来超额收益?

应当说,从长期来看,“低估值策略”在A股市场是有效的。我们做了如下一个经验数据统计,每年年底我们将所有股票根据其市盈率(ttm)的不同分为9组,分别为:市盈率0到10倍的为一组,10到20倍的为一组,20到30倍的为一组,30到40倍的为一组,40到50倍的为一组,50到75倍的为一组,1000倍以上的为一组,市盈率为负(亏损)的单独为一组。然后计算t+1年该组合中股票的年收益率,每年滚动换一次样本,时间范围是2000年至2019年。

从图1中可以看出,这样操作在长期(2000年到2019年)中,低估值策略有明显的超额收益,市盈率在10倍以下(不含亏算市盈率为负股票)组合的收益率中位数高达18%,远远领先其他各个市盈率范围组合的收益率中位数,而且可以发现,组合收益率的中位数与组合市盈率高低呈现出非常强烈的负向关系,即组合的市盈率越低收益率越高,这充分说明了低估值策略在长期的有效性。

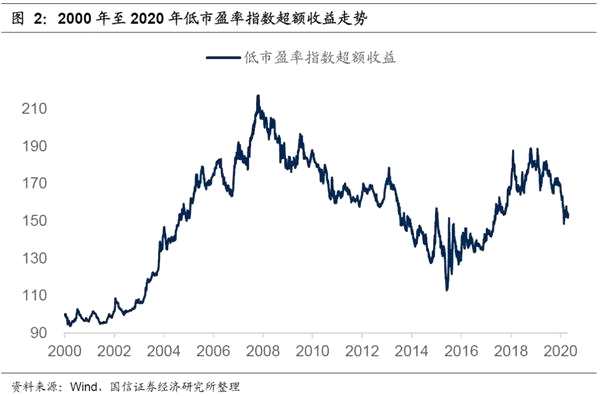

然而,长期的有效性不代表短期没有变化,从动态角度来看,低估值策略从2019年初开始到现在,持续跑输大盘。图2报告了我们用申万低市盈率指数构建的低市盈率指数超额收益的走势,这里的基准是Wind全A指数。从图2里可以发现,低市盈率策略的有效性(指跑赢市场整体的超额收益)有着很强的趋势性变化特征,大体上从2003年开始到2007年,低估值策略明显跑赢市场整体,从2008年到2015年左右,低估值策略明显跑输大盘,从2015年到2018年底,低市盈率策略再度显着跑赢市场整体,最后从2018年底左右至今,低市盈率组合又显着跑输大盘。

然而,长期的有效性不代表短期没有变化,从动态角度来看,低估值策略从2019年初开始到现在,持续跑输大盘。图2报告了我们用申万低市盈率指数构建的低市盈率指数超额收益的走势,这里的基准是Wind全A指数。从图2里可以发现,低市盈率策略的有效性(指跑赢市场整体的超额收益)有着很强的趋势性变化特征,大体上从2003年开始到2007年,低估值策略明显跑赢市场整体,从2008年到2015年左右,低估值策略明显跑输大盘,从2015年到2018年底,低市盈率策略再度显着跑赢市场整体,最后从2018年底左右至今,低市盈率组合又显着跑输大盘。

(注:根据《申银万国股价系列指数编制说明书4.01》,市盈率系列指数由低市盈率指数、中市盈率指数和高市盈率指数构成,成份股数量均为300家。其中,低市盈率股票成份股为300家市盈率最低的股票;高市盈率股票成份股为300家市盈率最高的股票;中市盈率指数成份股为市盈率大于中位数的150只股票和市盈率小于等于中位数的150只股票。)

(注:根据《申银万国股价系列指数编制说明书4.01》,市盈率系列指数由低市盈率指数、中市盈率指数和高市盈率指数构成,成份股数量均为300家。其中,低市盈率股票成份股为300家市盈率最低的股票;高市盈率股票成份股为300家市盈率最高的股票;中市盈率指数成份股为市盈率大于中位数的150只股票和市盈率小于等于中位数的150只股票。)

用另一个指标,“低市净率指数”去度量低估值策略的超额收益走势,也可以得到类似的结论。低市净率指数的超额收益虽然和低市盈率指数超额收益走势略有不同,但大体上方向是相似的,而且同样,大致从2018年底2019年初开始至今,低市净率指数明显跑输大盘。

(注:低市净率指数编制方式与低市盈率指数编制方式类似)

(注:低市净率指数编制方式与低市盈率指数编制方式类似)

如何解释低市盈率和低市净率指数超额收益的走势?

一种解释是银行股指数的走势主导了前述低估值策略的超额收益走势,因为在A股市场中,银行板块的估值最低且权重很大。这个解释有一定道理,不过可能不是故事的全部,对比图4银行板块超额收益的历史走势,可以发现图4和图2与图走势上有相近的地方,但并不完全相同。

从行业板块的估值分布情况来看,可以发现,A股市场中的低估值板块主要集中在与宏观经济相关度较高的行业,而估值相对较高的行业普遍与宏观经济相关度较低。

从行业板块的估值分布情况来看,可以发现,A股市场中的低估值板块主要集中在与宏观经济相关度较高的行业,而估值相对较高的行业普遍与宏观经济相关度较低。

如果以Wind行业分类来看,估值最低的三个板块分别为金融(市盈率8倍)、房地产(市盈率10倍)、能源(市盈率18倍),估值最高的三个板块分别为信息技术(市盈率109倍)、医疗保健(市盈率62倍)、可选消费(市盈率47倍)。

如果以我们更加熟悉的申万行业分类来看,市盈率估值最低的五个板块分别为银行、房地产、建筑、钢铁、采掘,市盈率最高的五个行业板块分别为计算机、休闲服务、国防军工、电子、通信。

从这样的估值分布特征来看,我们认为对低估值策略超额收益走势的一种解释,可以是在盈利驱动为主的牛市行情中,低估值策略会相对更加有效。

从这样的估值分布特征来看,我们认为对低估值策略超额收益走势的一种解释,可以是在盈利驱动为主的牛市行情中,低估值策略会相对更加有效。

回顾2000年以来A股市场的走势特征,以盈利驱动的上涨行情中,比如2003年、2006年、2017年,低估值策略都是比较有效的。

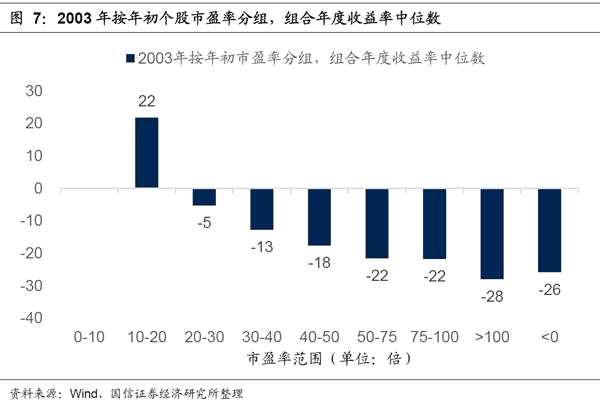

2003年低估值策略非常有效,低市盈率组合有显着的超额收益,且组合的收益率随着市盈率的降低而增加,市盈率最低的一组(PE在10倍到20倍的股票),组合收益率中位数22%,远远高于其他组合。

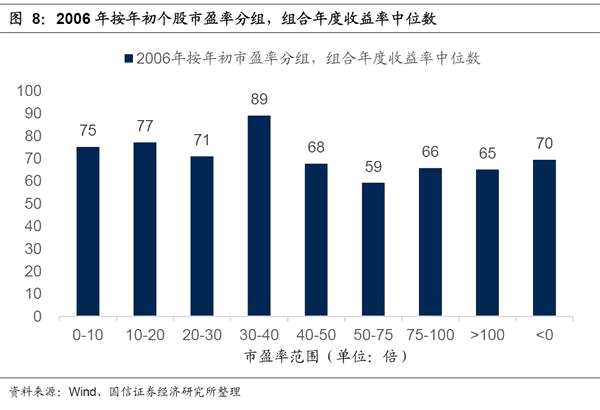

2006年低估值策略的有效性没有2003年那么强,但是总体依然比较有效,低估值组合(市盈率在0到40倍间的股票),总体收益率中位数要高于高市盈率组合。

2006年低估值策略的有效性没有2003年那么强,但是总体依然比较有效,低估值组合(市盈率在0到40倍间的股票),总体收益率中位数要高于高市盈率组合。

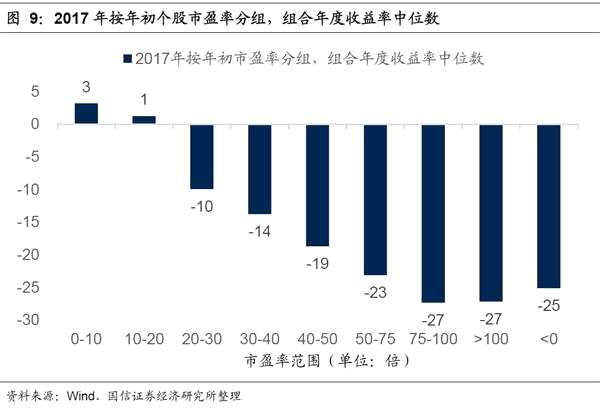

2017年的特征与2003年非常相似,低估值策略非常有效,低市盈率组合有显着的超额收益,且组合的收益率随着市盈率的降低而增加,市盈率最低的两组(PE在0到10倍和PE在10倍到20倍的股票),组合收益率中位数位正,远远高于其他组合。

2017年的特征与2003年非常相似,低估值策略非常有效,低市盈率组合有显着的超额收益,且组合的收益率随着市盈率的降低而增加,市盈率最低的两组(PE在0到10倍和PE在10倍到20倍的股票),组合收益率中位数位正,远远高于其他组合。

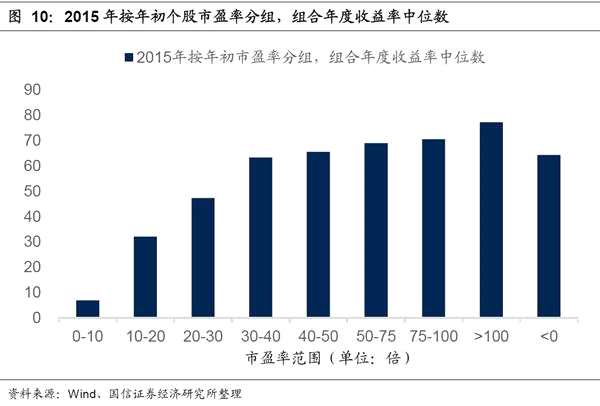

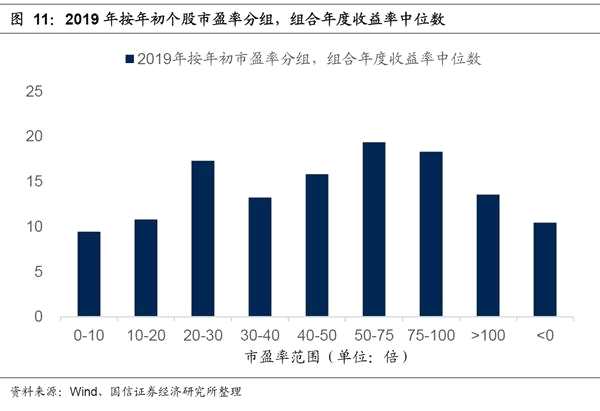

相反,在主要以估值驱动的牛市行情中,比如2000年、2015年、2019年,低估值策略的表现往往较差。这中间有个例外,就是2014年,2014年行情基本是完全估值驱动的,但是在但是超预期降息以及“一带一路”热点影响下,低估值板块表现相对更好。

相反,在主要以估值驱动的牛市行情中,比如2000年、2015年、2019年,低估值策略的表现往往较差。这中间有个例外,就是2014年,2014年行情基本是完全估值驱动的,但是在但是超预期降息以及“一带一路”热点影响下,低估值板块表现相对更好。

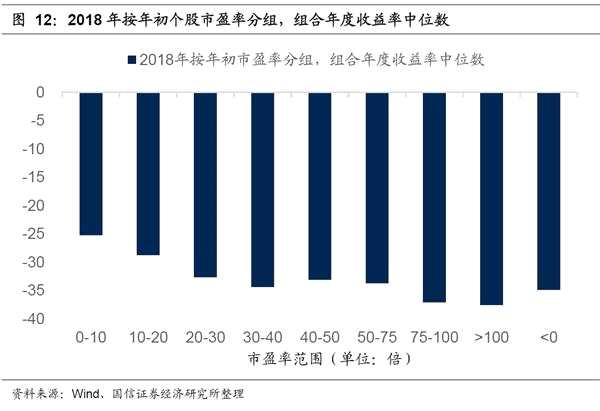

此外,就是在熊市的情况下,低估值策略可能会有更好的抗跌属性,比如2018年。

此外,就是在熊市的情况下,低估值策略可能会有更好的抗跌属性,比如2018年。

展望未来会如何?低估值策略短期内有没有可能会逆袭?

展望未来会如何?低估值策略短期内有没有可能会逆袭?

感觉可能性并不是太大,2020年以来的行情基本是延续着2019年下半年的逻辑线条,即全球范围内的负利率和流动性极度宽松。这种情况下,以往传统的估值模型,不管是DDM、DCF或者D(Discounted)任何东西,都面临着同样的问题,就是当利率(分母)为0或者为负的时候,这样的贴现和从理论上来说是趋向于无穷大的。

这也就意味着,当我们面临零利率或者负利率的宏观环境时,盈利(分子)稳定性以及成长性的价值会更加突出,市场对于基本面无瑕疵品种的估值容忍度会进一步提高。

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

(文章来源:追寻价值之路)

低估值,超额收益,驱动