中泰证券:2020年不是炒“周期” 中国降息才刚刚开始

摘要: 新年第一天,央行就宣布了降准举措,引起市场广泛关注和解读。但在我们看来,降准的实质影响和信号意义都已经远不如从前,甚至包括逆回购、MLF等公开市场投放多少流动性,都已变得没那么重要。因为我国的货币政策

新年第一天,央行就宣布了降准举措,引起市场广泛关注和解读。但在我们看来,降准的实质影响和信号意义都已经远不如从前,甚至包括逆回购、MLF等公开市场投放多少流动性,都已变得没那么重要。因为我国的货币政策调控框架已经发生根本性的改变,进入到了2.0时代,这个时候仅仅盯着货币供应数量的变化,已经意义不大。

摘要

1、没有人会关心:美联储做了多少操作。几乎所有投资者都关注美联储降不降息、加不加息,却几乎没有人会关注美联储每天做了多少公开市场操作,投放或回笼了多少资金。这是因为美联储的货币政策调控是一种典型的价格型调控,关注货币数量几乎没有意义。

2、过去关注数量:是因为数量型调控。大家关注央行投放货币数量的变化,是因为我国之前的货币政策是一种数量型的调控方式,货币供给的数量是目标,而利率的调整仅仅是手段而已。这种数量型调控有着计划经济的特点,也和我国特殊的基础货币投放渠道有关系。

3、价格型调控已成型:数量变化已不重要。2014年以后,基础货币投放不再依赖外汇占款,而是公开市场操作,央行才开始更加精细的管理利率,调控框架也转向了价格型。货币操作数量只是达成利率目标的手段而已,已经不再那么重要,利率的变动才更能反映货币政策态度。

4、不能惯性看待周期,中国降息才刚刚开始!不大水漫灌并不意味着不降息,我国经济依然面临较大的下行压力,尤其是房地产市场均值回落,降息周期在2020年仍会继续。所以2020年能够期待的,并不是经验规律得出的经济企稳,当前对经济周期、库存周期的讨论,还是停留在过去十年的惯性思维中,真正能够期待的是经济下行压力下更加积极的政策。

1

没有人会关心:美联储做了多少操作

美联储的每次货币政策决策,都会引起全球投资者的高度关注。但几乎所有人关注的焦点都是美联储降不降息、加不加息,即关心政策利率的变化,却几乎没有人会关注美联储做了多少公开市场操作,投放了多少基础货币。其实美联储的资产负债表几乎每天都在变动,影响基础货币的数量和整个市场的流动性,但很少有人会去关心美联储投放或回笼了多少资金。

这是因为,美联储的货币政策调控是一种典型的价格型调控,关注货币数量几乎没有意义。在价格型货币政策调控中,资金的价格——利率是调控的目标,而央行投放资金数量的多少,仅仅是实现利率目标的手段而已。假定美联储将联邦基金利率的目标定在2.0%,如果联邦基金利率降至1.5%,美联储就要从市场回笼资金,直到利率抬升至2.0%;反之,如果联邦基金利率突然升到2.5%,美联储又要向市场投放资金,直到利率降至2.0%附近。

这是因为,美联储的货币政策调控是一种典型的价格型调控,关注货币数量几乎没有意义。在价格型货币政策调控中,资金的价格——利率是调控的目标,而央行投放资金数量的多少,仅仅是实现利率目标的手段而已。假定美联储将联邦基金利率的目标定在2.0%,如果联邦基金利率降至1.5%,美联储就要从市场回笼资金,直到利率抬升至2.0%;反之,如果联邦基金利率突然升到2.5%,美联储又要向市场投放资金,直到利率降至2.0%附近。

另一方面,价格型调控中,央行操作数量的变化,也不能直接反映货币政策的松紧态度。比如赶上节假日,居民提现需求增加2万亿,如果央行增加1.5万亿的资金投放,看似投放量很大,但也不能说央行货币政策宽松了。再比如市场资金需求增加500亿,这个时候如果央行增加1000亿的投放,看似没有1.5万亿多,但或许却能说明央行宽松了。

现实当中,货币需求量是每天变动且很难观测的,我们并不能根据央行货币供给量的多少,来判断货币政策的松紧,观测利率的变化会更加直观。哪怕央行一分钱未投放,但只要利率降了,你能拿到的资金成本变低了,就可以说货币变得宽松了;哪怕央行投放再多资金,如果利率没有变化,说明需求增加更多,也不能说货币宽松了。

2

2

过去关注数量:是因为数量型调控

在观察我国货币政策态度时,大家还是习惯性的会关注央行投放货币数量的变化,比如公开市场投放或回笼了多少资金,准备金率的调整会增加或减少多少流动性。归根到底还是因为,我国之前的货币政策调控还是一种数量型的调控方式,货币供给的数量是目标,而利率的调整仅仅是手段而已。

比如在2017年之前的十几年中,我国每年都会公布经济增长目标、通胀目标,在此基础上制定M2等货币增长目标。而要实现M2的特定增速,基础货币投放多少,货币乘数调整多少,也是可以大致计算出来的。利率的调整只是为了实现货币投放数量的目标而已,所以这种数量型调控,有着计划经济的特点。

我国之所以采取数量型的货币政策调控方式,还和我国特殊的基础货币投放渠道有关系。在2014年之前,随着贸易量和外商投资的增长,外汇占款是我国最重要的基础货币投放渠道,这和其它央行通过公开市场投放基础货币的模式完全不同。如果通过公开市场投放基础货币,主动权在央行这边,什么时候投放货币、投放多少都是央行说了算,央行可以更加精细的调控市场利率。

而如果通过外汇占款去投放货币的话,银行只要有外汇,就可以找央行换取人民币基础货币,所以货币投放的主动权并不在央行,而是在银行,央行很难非常精确的调控利率。

比如外汇占款增速比较高的时候,我国每个月有3000亿以上的外汇占款增加,相当于每个工作日平均增加150亿基础货币供给。如果这时央行希望回笼货币来抬升利率的话,银行可以用手中的外汇去换取基础货币,对冲央行收紧的影响,所以央行很难实现对利率的精准调控。

3

3

价格型调控已成型:数量变化已不重要

而随着外汇占款增速放缓甚至减少,外汇占款已经不再是我国新增基础货币的主要投放渠道。而随着经济增长、货币需求量增加,我国出现了基础货币的缺口。所以2014年以后,为了弥补外汇占款减少带来的基础货币缺口,央行一方面减少央票存量,降低法定准备金率,释放流动性;另一方面,通过逆回购、MLF、PSL等公开市场操作,增加基础货币的供给。

当基础货币投放主要依赖公开市场操作后,央行对于银行间流动性的控制力明显增强,因为投放多少、回笼多少货币都是央行自己说了算,此时央行才开始更加精细化的管理利率。如果2014年之前银行间的流动性处于一种粗放调控的状态,那么2014年以后整个流动性是处于央行精细管理下的紧平衡状态,宽松是央行想要的宽松,收紧是央行想要的收紧。

而且经过这几年的配套改革,我们的货币政策调控框架也从数量型转向了价格型。在价格型调控框架下,央行货币数量的操作仅仅是手段而已,目标是让短端资金利率达到某个水平。当前,我国的7天期逆回购利率,其实就类似于美国的联邦基金目标利率,已经成为指导我国短端资金利率的最重要政策利率,其对应的市场利率就是DR007。所以我们发现,过去一年多DR007都在逆回购利率附近来回波动。DR007太低了,央行就回笼资金;DR007太高了,央行就多投放资金。

而且经过这几年的配套改革,我们的货币政策调控框架也从数量型转向了价格型。在价格型调控框架下,央行货币数量的操作仅仅是手段而已,目标是让短端资金利率达到某个水平。当前,我国的7天期逆回购利率,其实就类似于美国的联邦基金目标利率,已经成为指导我国短端资金利率的最重要政策利率,其对应的市场利率就是DR007。所以我们发现,过去一年多DR007都在逆回购利率附近来回波动。DR007太低了,央行就回笼资金;DR007太高了,央行就多投放资金。

所以在价格型调控框架下,逆回购、MLF、降准等操作数量的多少都不再那么重要,因为这些只是达成某个利率目标的手段而已。观察货币政策的松紧程度,不再是看央行操作了多少数量,而是看利率是否有变动。即使降准释放再多的资金,如果利率没有变动,也不能叫宽松;哪怕公开市场、准备金没有做任何调整,如果利率降了,也是在搞宽松。而且未来降准更多是弥补基础货币缺口的手段而已,经济无论是坏还是好,都有可能出现降准,并不能根据降准判断货币政策态度。

例如,在2019年全年时间里,虽然我国进行了三波降准,可最后发现银行间的资金利率几乎未变,这能叫宽松吗?衡量宽松与否不是央行投放了多少货币,而是你从市场上能够以多少的成本拿到资金,这才是实实在在自己能够直接感受到的。操作的量再多,你借钱的利率没有任何变化,这都不叫宽松。而直到11月后,央行下调了逆回购利率,银行间的市场利率中枢才逐渐往下走,央行才开始了新的一波宽松。

和其他经济体价格型调控类似,短端利率对中长端利率走势也会产生重要影响。我国短端资金利率向中期利率的传导也非常敏感,比如3个月、6个月、1年期同业存单的利率都和DR007利率走势高度一致。另一方面,短端资金利率会影响金融机构的负债端成本,进而影响资产端中长期利率的走势。

和其他经济体价格型调控类似,短端利率对中长端利率走势也会产生重要影响。我国短端资金利率向中期利率的传导也非常敏感,比如3个月、6个月、1年期同业存单的利率都和DR007利率走势高度一致。另一方面,短端资金利率会影响金融机构的负债端成本,进而影响资产端中长期利率的走势。

所以我国货币政策已经基本实现了从数量型向价格型调控的转型,央行操作影响短端资金利率,而短端资金利率又会影响银行负债端的成本,进而实现对中长端利率的影响。在这种情况下,关注货币供给数量的多少,已经意义不大,而更应该把焦点放在利率的变动上。

4

4

改变“周期”思维定势——

中国降息才刚刚开始

在去年市场普遍担心猪价的情况下,我们在市场上第一家提出中国的降息周期才刚刚开始。从货币政策的基调来看,政策层肯定是不希望大水漫灌的,我们也认为未来大水漫灌强刺激的概率很低,但不大水漫灌并不意味着不降息。如果经济增速在下行,投资回报率在回落,这个时候不降低资金成本的话,只会让投资更加无利可图,让经济下行更快。就像2018年经济下行的时候,我们收紧信用、抬高融资成本,最终经济下行速度更快,央行又不得不放松货币、适时放松了信用。

我们一直都认为,利率归根到底并不是由央行决定的,而是由经济基本面决定的,央行只能根据基本面的变化,来调整利率水平与其相适应。所以要珍惜我国的降息空间,肯定是依靠改革来激发经济新的增长潜力、提高经济潜在增速,不是靠央行抗住不降息,因为最终如果基本面回落的话,央行还是要服从基本面降息,否则也不会有去年11月以来的MLF、逆回购利率的下调。

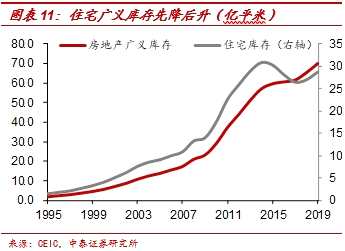

往前看,我国经济依然面临较大的下行压力,降息周期在2020年仍会继续。短期因素看,2020年上半年专项债会发力,节奏上会快发快用,其他逆周期政策也会增加,需求端对经济有一定支撑。但长期因素看,未来一两年内,我国房地产市场都面临巨大的均值回归压力,我们已经巨量透支了三年的房地产增长空间,库存、价格等高频数据显示,我国房地产市场已经在明显降温。而居民财富有6成以上都在房地产,地方政府对土地财政依赖度仍然很高,30%以上的工业经济增长仍然依赖房地产,我国经济增速还是会趋于下行。

所以2020年能够期待的,并不是经验规律得出的经济企稳,当前对经济周期、库存周期的讨论,还是停留在过去十年的惯性思维中。真正能够期待的是经济下行压力下更加积极的政策。这些政策包括几方面,一是中国降息周期的继续,二是房地产政策的边际放松,三是资本市场供给侧改革,支持新经济领域,四是超低预期下国企改革的边际超预期。整体方向上,2020年不是炒“周期”,而是流动性宽松、政策积极。

所以2020年能够期待的,并不是经验规律得出的经济企稳,当前对经济周期、库存周期的讨论,还是停留在过去十年的惯性思维中。真正能够期待的是经济下行压力下更加积极的政策。这些政策包括几方面,一是中国降息周期的继续,二是房地产政策的边际放松,三是资本市场供给侧改革,支持新经济领域,四是超低预期下国企改革的边际超预期。整体方向上,2020年不是炒“周期”,而是流动性宽松、政策积极。

风险提示:贸易问题、政策变动、经济下行。

(文章来源:lixunlei0722)

央行,货币,货币政策