兴证全球策略张忆东:市场从风险偏好修复转向基本面分化

摘要: 投资要点1、中国权益市场本周综述及展望(注:本文的本周指7月22日到26日)1.1、A股本周回顾:1)A股成长风格表现更好,受科创板首批公司上市以及苹果新机的消息驱动,中小板指和创业板指领涨,行业TM

投资要点

1、中国权益市场本周综述及展望(注:本文的本周指7月22日到26日)

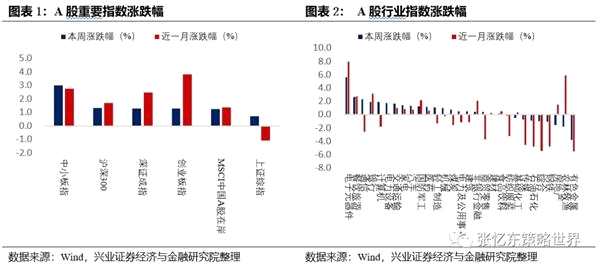

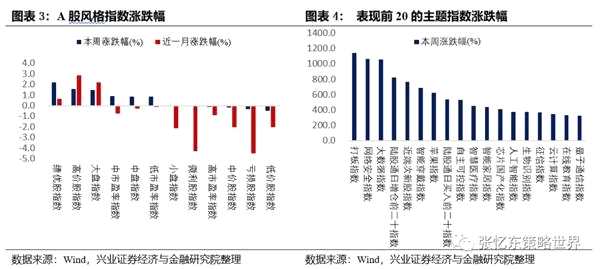

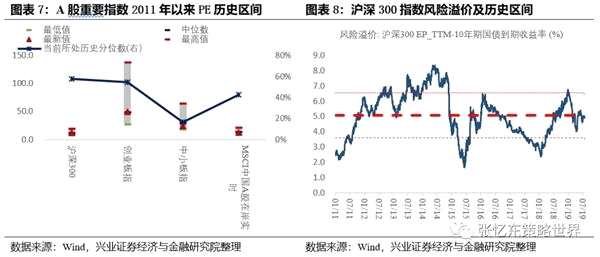

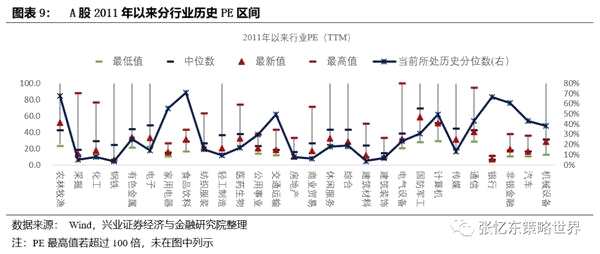

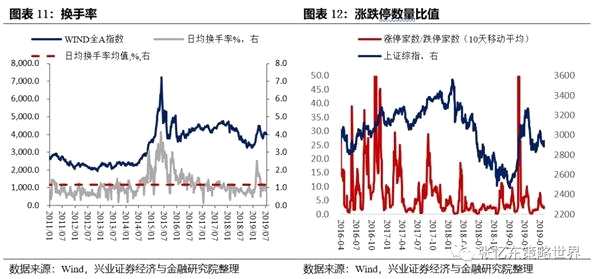

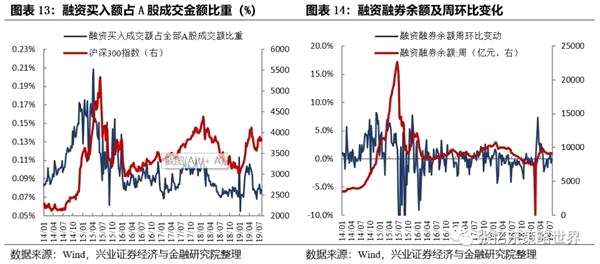

1.1、A股本周回顾:1)A股成长风格表现更好,受科创板首批公司上市以及苹果新机的消息驱动,中小板指和创业板指领涨,行业TMT领涨,低价股、亏损股落后。2)当前沪深300、创业板、中小板和MSCI中国A股在岸指数的PE分别处于2011年58%、55%、17%、43%分位数水平;分行业来看,食品饮料、农林牧渔的PE、PB处于2011年以来较高水平。3)换手率、涨跌停家数比、融资融券数据显示投资者情绪处于低位。

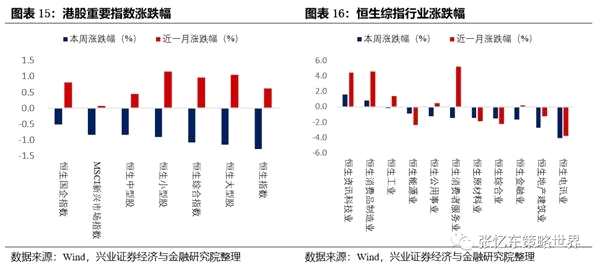

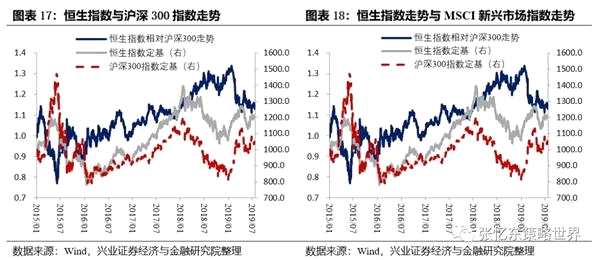

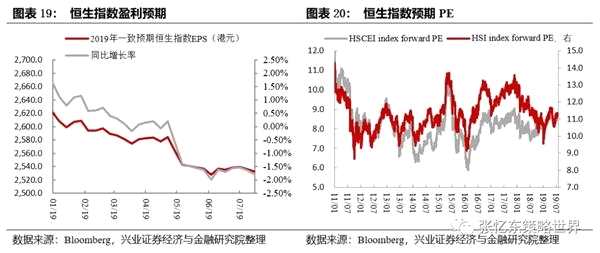

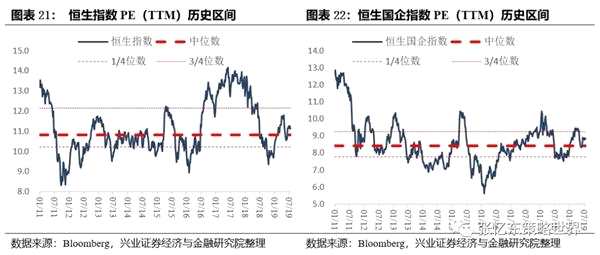

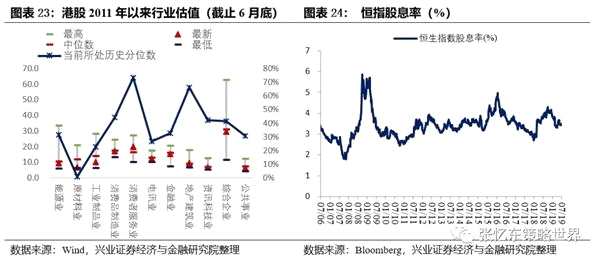

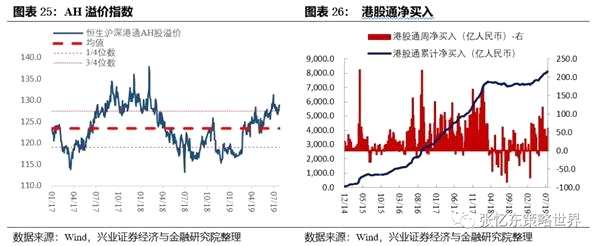

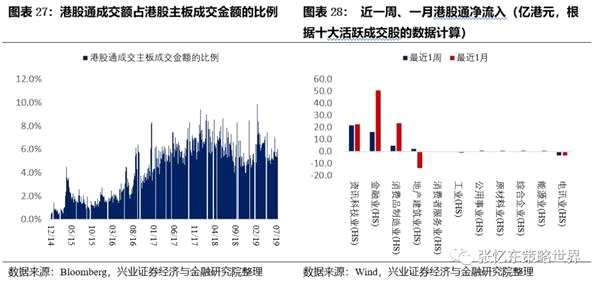

1.2、港股本周回顾:1)港股恒生国企指数表现明显好于恒生指数,香港本地地产股拖累恒指表现;科技股和内需消费股是热点。恒生综指行业指数仅资讯科技业、消费品制造业上涨。2)恒生指数一致预期EPS自6月以来保持稳定。3)港股估值在历史低位,恒生指数和恒生国企指数PE处于2011年以来中位数附近。受AH溢价回到历史较高水平,以及人民币贬值预期的影响,“北水”近几个月持续流入港股,本周净流入64.32亿元,流向科技、金融、消费制造业。4)卖空成交占比14.81%,处于2011年以来的高位,显示市场谨慎心态。

1.3、中国权益市场展望:1)宏观,政治局会议对下半年经济工作定调,政策大概率利用外部压力缓解的机遇期,加大经济出清、忍痛改革的力度;海外,7月联储会议兑现降息预期之后,主导因素有望从流动性宽松逻辑回归到基本面;2)微观,中报将是行情的重要驱动因素,尤其是抱团博弈的热门板块需要十分重视估值和业绩的性价比;3)投资策略:顺大势、逆小势,充分把握住中国经济结构调整、产业升级、金融体系重构的长期红利,在2019年N型走势在三季度构筑底部时,围绕性价比高的核心资产趁市场调整时进行长线布局。

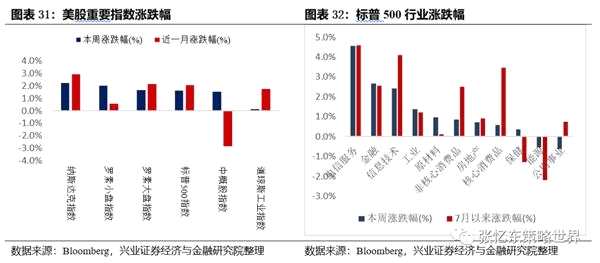

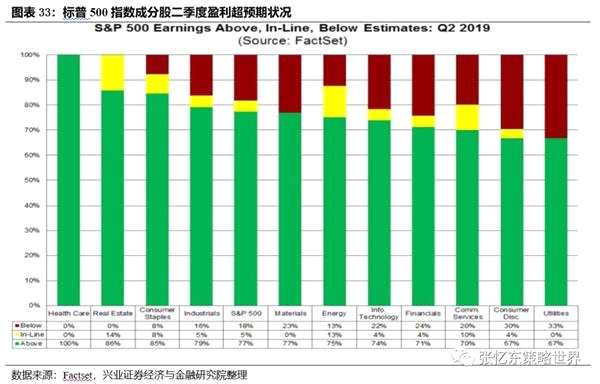

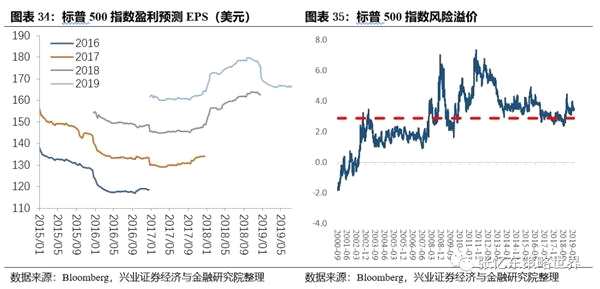

2、美股权益市场综述:1)二季度业绩超预期是本周美股重要的驱动力。标普500指数中44%的公司发布Q2业绩,其中77%的公司EPS超预期,推动标普500及纳斯达克指数创新高。2)标普500预测市盈率18.2倍,高于1990年以来3/4分位数水平;由于无风险利率处于低位,标普500指数隐含的风险溢价仍高于2000年以来的均值。3)当前VIX指数处在低位水平,纽交所市场宽度指数上行,股价高于200日均线占比继续抬高。

风险提示:全球经济增速下行;中、美货币政策转鹰派;大国博弈的政治风险

报告正文

1、本周中美市场综述

1.1、中国权益市场综述及展望

A股本周回顾:1)A股成长风格表现更好,受科创板首批公司上市以及苹果新机的消息驱动,中小板指和创业板指领涨,行业TMT领涨,低价股、亏损股落后。2)当前沪深300、创业板、中小板和MSCI中国A股在岸指数的PE分别处于2011年58%、55%、17%、43%分位数水平;分行业来看,食品饮料、农林牧渔的PE、PB处于2011年以来较高水平。3)换手率、涨跌停家数比、融资融券数据显示投资者情绪仍处于低位。

港股本周回顾:1)港股恒生国企指数表现明显好于恒生指数,香港本地地产股拖累恒指表现;科技股和内需消费股是热点。恒生综指行业指数中仅资讯科技业、消费品制造业上涨;近1月受博彩股驱动涨幅最大的消费者服务业,在金沙中国二季度业绩逊于预期的影响而回调。2)恒生指数一致预期EPS自6月以来保持稳定。3)港股估值在历史低位,恒生指数和恒生国企指数PE处于2011年以来中位数附近。叠加AH溢价回到历史较高水平以及人民币贬值预期,“北水”近几个月持续流入港股。本周港股通净流入64.32亿元,流向科技、金融和消费品制造业。4)卖空成交占比14.81%,处于2011年以来的高位,显示市场谨慎心态。

中国权益市场展望:1)宏观,国内关注政治局会议对下半年经济工作定调,政策大概率利用外部压力缓解的机遇期,加大经济出清、忍痛改革的力度;海外,7月联储会议兑现降息预期之后,主导因素有望从流动性宽松回归基本面;2)微观,中报将是行情的重要驱动因素,尤其是抱团博弈的热门板块需要十分重视估值和业绩的性价比;3)投资策略:顺大势、逆小势,充分把握住中国经济结构调整、产业升级、金融体系重构的长期红利,在2019年N型走势在三季度构筑底部时,围绕性价比高的核心资产趁市场调整时进行长线布局。

1.2、美股权益市场综述

二季度业绩超预期是本周美股重要的驱动力。标普500指数中44%的公司发布Q2业绩,其中77%的公司EPS超预期,推动标普500及纳斯达克指数创新高。

标普500预测市盈率18.2倍,高于1990年以来3/4分位数水平;由于无风险利率处于低位,标普500指数隐含的风险溢价仍高于2000年以来的均值。

当前VIX指数处在低位水平,纽交所市场宽度指数上行,股价高于200日均线占比继续抬高,反应了美股依然具有较强的动量。

2、中国A股市场监测

2.1、A股市场表现概览

本周,科创板首批25家公司上市表现亮眼平均较IPO价格上涨140%,以及关于苹果新机的消息影响下手机产业链低位反弹,提振了成长风格,中小板指和创业板指领涨,行业TMT领涨。与科创板高涨的投资热情相对的是,主板的低价股、亏损股的表现大幅落后市场。

2.2、A股估值与风险溢价

2.2、A股估值与风险溢价

当前沪深300、创业板、中小板和MSCI中国A股在岸指数的PE(TTM)分别为12.4、50.1、24.8和12.5倍,处于2011年58%、55%、17%、43%分位数水平;PB分别为1.50、4.58、3.29和1.48倍。

以沪深300指数PE倒数与10年期国债收益率之差衡量的风险溢价,略低于2011年以来的平均值。

分行业来看,食品饮料、农林牧渔、银行、非银金融的PE(TTM)处于2011年以来历史较高分位数水平,分别为71%、68%、67%、61%;食品饮料、农林牧渔、家用电器的PB处于2011年以来历史较高分位数水平,分别为87%、71%、64%。

分行业来看,食品饮料、农林牧渔、银行、非银金融的PE(TTM)处于2011年以来历史较高分位数水平,分别为71%、68%、67%、61%;食品饮料、农林牧渔、家用电器的PB处于2011年以来历史较高分位数水平,分别为87%、71%、64%。

2.3、A股投资者情绪监测

2.3、A股投资者情绪监测

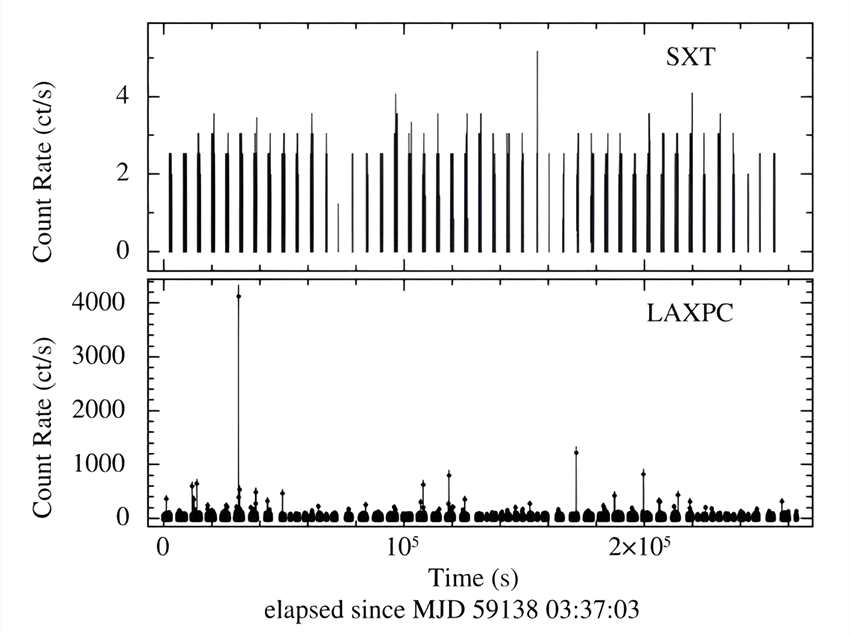

本周日均换手率为0.79%,低于2011年以来的平均水平;涨停家数/跌停家数(10日移动平均)为2.73;融资买入额占全部A股成交金额比重为0.77%,较上周略有下降,处于2014年以来的低位水平;融资融券余额9087亿元人民币,较上周环比下降0.19%。

3、港股市场监测

3、港股市场监测

3.1、港股市场表现概览

本周,恒生国企指数下跌0.51%,表现明显好于恒生指数1.27%的跌幅,香港本地地产股走弱而拖累了恒指表现。

分行业来看,恒生综指行业指数中仅资讯科技业以及消费品制造业上涨,其余指数均下跌。美国总统特朗普会见美国七家科技公司高管将解禁对华为供货、以及苹果将发布新品的消息推动处于低位的手机产业链股票反弹,恒生资讯科技业本周领涨;内需股如中国生物制药、石药集团、恒安国际、万洲国际以及吉利、广汽等上涨,推动消费品制造业指数上涨;近1月受博彩股驱动涨幅最大的消费者服务业,本周在金沙中国二季度业绩逊于预期的影响下出现回调。

3.2、港股盈利趋势与估值

3.2、港股盈利趋势与估值

恒生指数一致预期EPS自6月以来保持稳定,本周较上周下调了0.1%,截止7月26日,恒生指数一致预期2019年EPS同比下降1.78%。恒生指数预期市盈率(PE)11.21倍,低于2011年以来的平均值。当前恒生指数的股息率为3.45%。

恒生指数和恒生国企指数当前估值(TTM PE)水平分别为11.11和8.83倍,处于2011年以来中位数附近。分行业来看,截止6月底,除了消费者服务业和地产建筑业,其余行业PE(TTM)均处于2011年以来中位数以下的水平。

3.3、港股通资金流向

3.3、港股通资金流向

AH溢价率129%,高于2017年以来的3/4位数。受AH溢价回到历史较高水平,以及人民币贬值预期的影响,南下资金自3月以来持续流入港股。本周南下资金净流入64.32亿元,近1月累计净流入150.63亿元。从十大活跃成交股的数据来看,最近1周南下资金主要流向科技、金融和消费品制造业;近1月主要流向金融、消费、科技,相反,地产遭遇大幅流出。

3.4、港股投资者情绪

3.4、港股投资者情绪

恒生指数波幅指数18.08,较上周上升,处于2011年以来中低水平。卖空成交占主板成交金额的比重为14.81%,较上周回落0.19个百分点,但仍处于2011年以来非常高的水平。这些都显示了港股市场的整体谨慎心态。

4、美股市场监测

4、美股市场监测

4.1、美股市场表现概览

二季度业绩是本周美股重要的驱动力。Google、Intel、星巴克、可口可乐等公司业绩超预期,轮番推动美股上涨,标普500及纳斯达克指数均创新高。根据Factset统计,标普500指数成分中44%的公司已经发布了二季度业绩,其中,77%的公司EPS超预期。

4.2、美股盈利趋势与估值

4.2、美股盈利趋势与估值

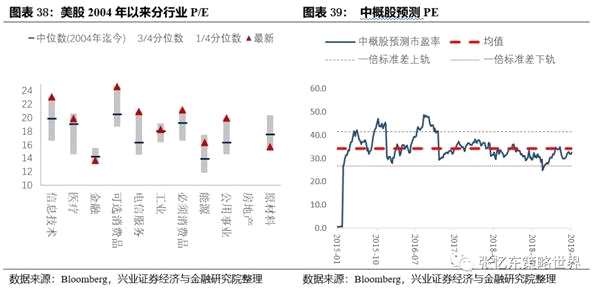

当前标普500预测市盈率为18.2,已高于1990年以来的3/4分位数水平;市盈率(TTM)为19.7,高于1990年以来的中位数。当前美股除了金融外其余行业均接近或高于3/4分位数。不过,由于无风险利率处于低位,标普500指数PE倒数与美国10年期国债收益率隐含的风险溢价仍高于2000年以来的均值。

分行业来看,除了金融和原材料,其余行业的市盈率均达到2004年以来的3/4分位数水平,中概股预测市盈率为32.7,接近15年以来的平均水平。

分行业来看,除了金融和原材料,其余行业的市盈率均达到2004年以来的3/4分位数水平,中概股预测市盈率为32.7,接近15年以来的平均水平。

4.3、美股投资者情绪

4.3、美股投资者情绪

当前VIX指数为12.56,处在低位水平。纽交所市场宽度指数(上涨比/下跌股票数量指数)持续上行,股价高于200日均线占比继续抬高,反应了美股依然具有较强的动量。

5、风险提示

5、风险提示

全球经济增速下行;中美货币政策的变化;大国博弈的政治风险。

(文章来源:张忆东策略世界)

指数,以来,处于,水平,2011