董德志:国债期货1903合约回顾与总结

摘要: 国债期货1903合约将于下周完成交割,在合约结束之前,我们对1903合约在流动性较好时的价格变化以及各个策略的表现进行总结,进而为我们后续的投资交易提供经验及启示。1903合约价格变化总结1903合约

国债期货1903合约将于下周完成交割,在合约结束之前,我们对1903合约在流动性较好时的价格变化以及各个策略的表现进行总结,进而为我们后续的投资交易提供经验及启示。

1903合约价格变化总结

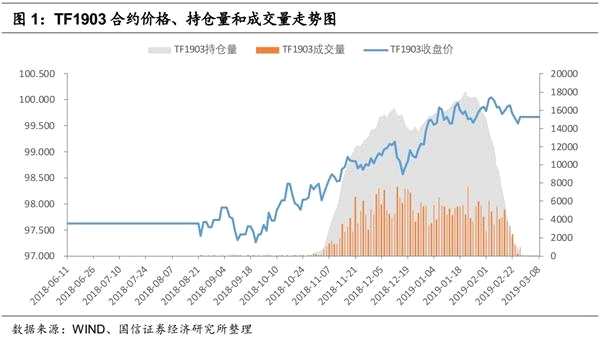

1903合约的存续期为2018年6月11日至2019年3月8日,在其存续期内,TF1903和T1903合约价格上涨明显。结合流动性来看,在1903合约流动性最好的时间段(2018.11-2019.2),合约价格先上涨后盘整,期间仅在12月出现过一次较为明显的调整。这一期间,T1903合约上涨幅度达到了2.300元;而TF1903合约上涨幅度为1.325元;TS1903合约的上涨幅度也达到了1.495元(2018.10.31-2019.02.28)。

具体以T1903合约为例,主要回顾其在2018年11月-2019年2月之间的价格变化,我们将这一时间段主要分为以下五个阶段:

具体以T1903合约为例,主要回顾其在2018年11月-2019年2月之间的价格变化,我们将这一时间段主要分为以下五个阶段:

(1)2018.11.05-2018.12.12:债市延续10月的上涨势头。具体可以划分为以下三个阶段:

1.2018.11.05-2018.11.16:债市加速上涨。债市在这一期间上涨的主要因素有:(1)11月初,股市表现弱势,股债跷跷板短期效应仍在;(2)央行续作MLF,且资金面始终维持在较为宽松的水平;(3)10月社融数据大幅低于预期,市场对经济的悲观预期明显加大;(4)11月16日中午,50年国债招标利率大幅低于预期,将市场做多热情推至顶峰。

2.2018.11.19-2018.11.26:债市出现技术性调整。该期间,在获利盘的止盈压力下,债市出现技术性调整。尽管市场做多氛围依然较强,但在止盈盘和短期做空力量的影响下,国债期货经常出现2毛钱左右的大幅跳水,不过,调整的绝对幅度并不大。

3.2018.11.27-2018.12.12:债市上涨并突破近期高点。该期间,债市上涨的因素有:(1)在易行长讲话的影响下,市场对货币政策的进一步放松有一定的预期,特别是对于下调MLF利率有较强的期待;(2)股票市场表现不佳,叠加美债大幅上涨;(3)华为事件提升避险情绪;(4)11月经济金融数据依然向下,其中,11月信贷社融数据高于预期,但增速依然向下,现券利率又是出现了先上行后下行的局面。

另外,在这一期间,G20中美会晤也对债市走势有影响,在G20中美会晤之前,市场略显谨慎,不过,尽管后来G20中美会晤结果正面,12月3日债市因此大幅低开,但下午国债期货便大幅拉升并收涨。

值得注意的是,在12月中上旬,债市做多力量明显减弱,多次在尾盘出现回落迹象,技术指标方面,BRAR指标也提示逢高卖出建议。

(2)2018.12.13-2018.12.17:债市大幅调整。债市大幅下跌的原因主要有:(1)止盈盘压力较大,在债市看多一致性预期较强的情况下,部分获利盘有止盈的意愿;(2)国债供给量较大;(3)发改委下放通知,要积极支持民企发行企业债,并将适时调整支持范围,被一些市场人士解读为将利好地产;(4)资金面边际收紧;(5)政治局会议召开,市场对于稳经济措施有所预期;(6)地方债供给可能提前。

(3)2018.12.18-2019.01.02:债市加速上涨,并再度创出新高。元旦假期前债市上涨的原因主要有四点:(1)央行持续投放流动性以缓解资金面;(2)12.19日的国债招标结果较好,债市一改早盘的回落迹象,午盘开始冲高;(3)央行在美联储加息之前宣布创设定向中期借贷便利,利率较MLF低15BP;(4)市场对元旦假期再度宣布降准等宽松货币政策抱有期待;(5)美债大幅上涨。

债市于元旦假期后第一个交易日上涨的主要原因有:(1)官方PMI数据低于预期;(2)股市表现不佳;(3)央行将普惠金融定向降准小型和微型企业贷款考核标准由“单户授信小于500万元”调整为“单户授信小于1000万元”也是货币政策进一步宽松的表现。

(4)2019.01.03-2019.01-17:债市于高位震荡,波动加大。具体可以划分为以下四个时期:

1.2019.01.03-2019.01.04:债市均出现高开低走的现象。特别是在1月4日,债市波动加大,早盘因美股暴跌、美债大涨,债市大幅高开,但随后在A股表现较好的情况下逐步走低;中午,总理考察三大银行普惠金融部意在进一步采取减税降费措施,运用好全面降准、定向降准工具,市场宽松预期较浓,债市在午后迅速拉高,但随后便再度回落。即使晚间央行宣布降准后,现券利率也是先下后上,表现极为理性。

2.2019.01.07-2019.01.08:债市再度大涨并创出阶段新高。此前,经历了降准公布之后的短暂调整,债市多头情绪依然较浓,在流动性宽松的助力下,国债期货再度创出阶段新高。

3.2019.01.09-2019.01.14:债市出现调整。该期间债市出现调整的原因有:(1)在经历连续大涨之后,获利盘有止盈意愿,债市出现技术性调整;(2)尽管12月经济数据不佳,但市场对此已有充分的预期,因此国债期货在数据公布后冲高回落;(3)地方债提前至1月发行;(4)12月信贷数据较好。

4.2019.01.15-2019.01.17:债市再度大涨。12月社融数据虽然超出预期,但增速依然向下,与之前一样,债券收益率同样是出现了先上升后下降的情况。在信用收缩持续、央行公开市场单日净投放创下新高的影响下,债市于这一期间大幅上涨。

(5)2019.01.18-2019.03.01:债市依然处于震荡中,但整体偏弱势,而且1903合约和1906合约的分化较为明显。具体可以划分为以下五个时期:

1.2019.01.18-2019.01.25:债市有所调整。主要原因有:(1)股市表现整体较好,市场风险偏好继续回升,债市承压;(2)央行创设CBS(央行票据互换工具),为商业银行永续债提供流动性支持,再叠加银保监会允许保险机构投资商业银行发行的无固定期限资本债券,宽信用措施进一步加强;(3)央行资金投放力度下降。另外,在该期间,国债期货上曾出现乌龙指,TF1903合约一度达到跌停水平,市场多头情绪疲软。

2.2019.01.28-2019.02.11:债市出现回升。这一时期,股债跷跷板效应依然较为明显。债市上涨的原因主要有三点:(1)地方债招标火爆现象又有所收敛,利率下限由上浮40bp下调至25bp;(2)美债在春节假期期间出现上涨;(3)国内降息预期逐渐升温。

3.2019.02.12-2019.02.18:债市出现调整。主要因素有:(1)信贷预期较好,且2月15日公布的社融数据大幅超出市场预期;(2)股市上涨势头强劲,风险偏好提升压制债市;(3)1月进出口数据大幅好于预期。

4.2019.02.19-2019.02.21:债市小幅上涨。股票市场冲高回落,情绪不佳,债市也因此小幅回升。另外,上周国债期货的主力合约从1903向1906转移,期间受到跨期价差大幅上行的影响,T1903合约于2月19日上涨幅度较大;而跨期价差本身绝对值又较高,T1903-T1906一度达到了6毛钱以上,有回落需求,故在2月20日,T1906合约反而相对T1903表现更为强势。

5.2019.02.22-2019.03.01:债市再度调整。受股市继续走强,资金面有所收紧的影响,债市延续近期的弱势表现。

1903合约各策略表现情况总结

分别从1903合约的三大策略来看:

1。在期现策略方面,整体而言,1903合约上的IRR /基差变化大致可以划分为两个阶段,第一阶段是2018.11-2018.12,国债期货IRR水平在这一时期变化不大,整体略微下行;第二阶段是2019.01-2019.02,国债期货IRR水平大幅下行。1903合约上的IRR策略机会还是挺明显的。

2。在跨期策略方面。前期跨期价差策略以1812-1903为主,跨期价差表现较为稳定,在移仓期间呈现先下行后上行的走势;后期跨期价差策略以1903-1906为主,跨期价差大幅上行,T1903-T1906的价差甚至超过了1元。

3。在跨品种策略方面,在2年期合约推出之后,市场曾对10-2Y的跨品种交易比较期待,但经过半年的实践,2年期合约流动性不足成为了进行该策略交易的障碍。因此,我们主要对曲线交易(10-5Y)进行分析。

与期现策略和跨期策略相比,1903合约上的曲线交易并不十分吸引眼球,不过,在2018.11.05-2019.02.22期间,做陡曲线(10-5Y)的累计收益也达到了0.69元,最高达到了1.14元。而曲线交易(10-2Y)的波动相对更大,主要原因有两点:(1)十年期国债期货相对两年期国债期货波动大;(2)两年期合约的流动性不足。

期现策略

国债期货IRR与净基差是一个镜子的两面,因此,我们仅从IRR的变化来对1903合约的期现策略进行总结。整体而言,1903合约上的IRR /基差变化大致可以划分为两个阶段,第一阶段是2018.11-2018.12,国债期货IRR水平在这一时期变化不大,整体略微下行;第二阶段是2019.01-2019.02,国债期货IRR水平大幅下行。1903合约上的IRR策略机会还是挺明显的,具体来看:

(1)2018.11.05-2018.12.28:此期间,各合约的IRR水平变化不大,整体略微下行。这一期间,债市表现强势,国债期现货的联动性较为紧密,现券表现稍微好于期货。

(2)2019.01.02-2019.02.28:这一期间,1903合约的IRR水平大幅下行,其基差上涨明显。我们认为国债期货基差上升的原因主要有两点:(1)套保力量的增强;(2)国债现券上的配置力量有所增强。具体来看,该期间基差的明显上行与以往基差上行情况存在区别,主要不同点在于期现货投资者结构的分化:现券上,以银行为主的配置力量增强使得国债现券表现较为坚挺;期货上,部分交易型机构对债市风险的担忧越来越重,套期保值或做空的情绪逐渐升温。这样,就造成了在债牛并未走完期间,现券利率下行而国债期货震荡的局面。

跨期策略

跨期策略

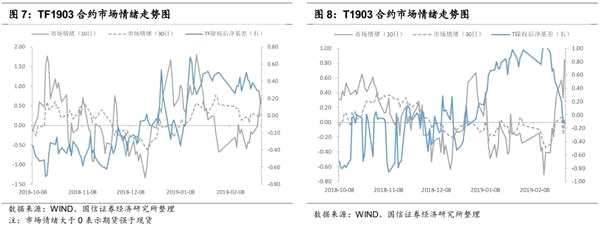

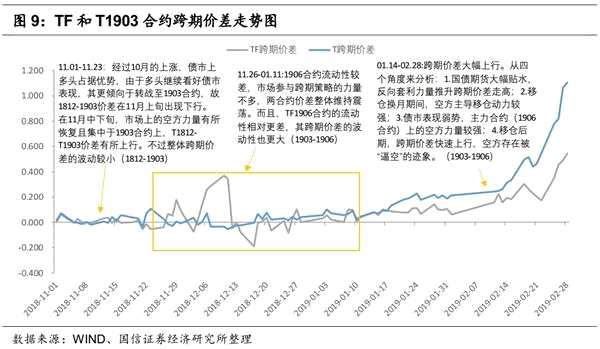

对于某一季合约的跨期策略来说,由于换月移仓的影响,跨期策略一般要经历两个不同的合约价差。具体而言,对于1903合约,在2018.11.05-2018.11.23期间,1903合约上的跨期价差为1812-1903;而在2018.11.26-2019.02.28期间,1903合约上的跨期价差为1903-1906。我们将1903合约的跨期策略情况分为以下三个阶段:

(1)2018.11.05-2018.11.23:TF和T合约跨期价差(1812-1903)先下降后上行。具体来看,国债期货从1812合约向1903合约的移仓时点开始于11月初,经过10月的上涨,债市上多头占据优势,在移仓初期,由于多头继续看好债市表现,其更倾向于转战至1903合约,故1812-1903价差在11月上旬出现下行。而且,部分投资者的移仓方式比较简单粗暴,我们经常会发现T1812合约上出现好几笔50手的多平,马上就会在T1903合约上出现好几笔50手的多开。另外,在11月中下旬,债市略有调整,市场上的空方力量有所恢复且集中于1903合约上,所以在这一期间,T1812-T1903价差有所上行。

(2)2018.11.26-2019.01.11:国债期货跨期价差(1903-1906)在这一时期维持震荡,其中TF合约跨期价差的波动更大。该期间,1906合约流动性较差,市场参与跨期策略的力量不多,两合约价差整体维持震荡。而且,TF1906合约的流动性相对更差,其跨期价差的波动性也更大,这使得这一时期跨期价差的参考意义不大。

(3)2019.01.12-2019.02.28:TF和T合约跨期价差(1903-1906)大幅上行,T1903-T1906的价差甚至超过了1元。具体来看,跨期价差在这一时期的上行大致可以从四个角度来分析:

(1)国债期货大幅贴水,反向套利力量推升跨期价差走高。

(2)移仓换月期间,空方主导移仓动力较强。

(3)债市表现弱势,主力合约(1906合约)上的空方力量较强。

(4)移仓后期,跨期价差快速上行,空方存在被“逼空”的迹象。

具体分析,我们在报告《固定收益专题报告:跨期价差大幅上行背后的原因及启示-20190301》中有详细阐述。

跨品种策略

跨品种策略

国债期货的跨品种策略主要是交易收益率曲线的形态变化,如果预期收益率曲线变陡,则可以做多短期+做空长期;反之亦然。在2年期合约推出之后,市场曾对10-2Y的跨品种交易比较期待,但经过半年的实践,2年期合约流动性不足成为了进行该策略交易的障碍。因此,我们主要对曲线交易(10-5Y)进行分析。

与期现策略和跨期策略相比,1903合约上的曲线交易并不十分吸引眼球,不过,在2018.11.05-2019.02.22期间,做陡曲线(10-5Y)的累计收益也达到了0.69元,最高达到了1.14元。而曲线交易(10-2Y)的波动相对更大,主要原因有两点:(1)十年期国债期货相对两年期国债期货波动大;(2)两年期合约的流动性不足。具体以曲线平陡交易为例,我们将1903合约上的曲线交易大致划分为以下四个时期:

(1)2018.11.05-2018.12.03:资金面略有收紧,曲线交易(10-2Y)出现亏损;曲线交易(10-5Y)影响不大。该期间,尽管资金面整体依然处于宽松水平,但是在边际上略有收紧,做陡曲线交易(10-2Y)受影响的程度较大,该策略在这一期间回撤较大;而做陡曲线交易(10-5Y)运行较为稳定,变化不大。

(2)2018.12.04-2018.12.17:长债大幅调整,跨品种策略(10-2Y)快速盈利。债市在这一期间呈现先震荡后下跌的走势,其中长债相对短债跌幅更大,做陡曲线策略(10-2Y)快速盈利。不过,曲线交易(10-5Y)的表现却是与资金面的变化更为贴合一些,资金利率在这一期间大体呈现先下后上的局面,做陡策略(10-5Y)的收益也是先上后下。

(3)2018.12.18-2019.02.12:曲线增陡策略(10-5Y)持续盈利。资金面在年后维持在宽松水平,跨品种策略(10-5Y)的收益逐步提升,累计收益接近1元。而策略(10-2Y)的收益波动较大,分界点在1月23日前后,主要受TS和T合约表现分化影响。

(4)2019.02.12-2019.02.22:资金面边际收紧,跨品种策略(10-5Y)出现亏损。该期间,在经历持续盈利之后,叠加资金面出现边际收紧,做陡曲线策略(10-5Y)有止盈需求。

(文章来源:【国信证券(002736)、股吧】)

(文章来源:【国信证券(002736)、股吧】)

合约,策略,1903,期间,国债