花长春:内需持续收缩 建筑业支撑依旧强劲

摘要: 导读PMI数据反映出内需收缩加剧,就业压力不减,制造业整体疲态延续,但高技术制造业出现回升。当前建筑业短期支撑作用依旧显着,未来减税降费推进刻不容缓。摘要制造业PMI连续两月位于荣枯线之下,生产小幅回

导读 PMI数据反映出内需收缩加剧,就业压力不减,制造业整体疲态延续,但高技术制造业出现回升。当前建筑业短期支撑作用依旧显着,未来减税降费推进刻不容缓。

摘要 制造业PMI连续两月位于荣枯线之下,生产小幅回暖,需求仍在收缩:

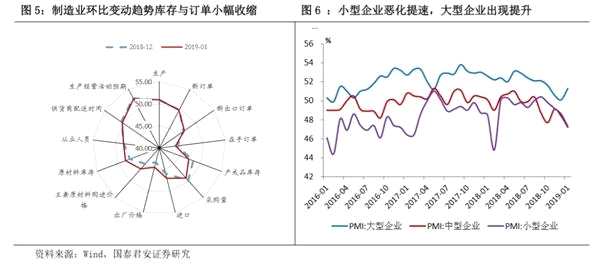

1)制造业PMI较弱主因产成品库存与订单拖累,企业主动去库存迹象延续。本月制造业PMI 49.5,小幅回升0.1个点。结合节日因素来看,综合2011、2013、2016三年情况,1月制造业PMI均值水平达50.9且环比小幅下行,对比之下,本月细项数据反映出,虽然当前生产小幅回暖,但制造业压力依旧不小。此外,在整体疲态下,高技术制造业单月出现显着回升。

2)两大价格指数回升,但仍位于2016年以来的相对低点,价格边际下行压力未减,PPI仍将大概率延续下行。

3)新出口订单指数小幅上升0.3个点至46.9,进口指数上升1.2个点至47.1。季节性因素来看,新出口订单指标显着低于三年均值水平,仍处低位,整体反应外需压力依旧较大,未来存在不确定性。

4)大中小型企业方面,企业表现出现分化。小型企业环比下行提速,大型企业出现回升。当前小型企业仍位于中型企业之上,但PMI下行过程里小企业恶化提速,与中型企业差异收窄,就业压力或将面临提升。

受季节与节日因素影响,建筑业PMI出现小幅下行达60.9%,但环比动能仍显着高于季节性水平,表明地产与基建带来的建筑活动短期仍将支撑经济平稳。服务业PMI53.6%,较12月上升1.3个百分点,与历年季节性基本持平,整体运行平稳。

总体来看,PMI数据折射出国内生产稳定,内需收缩,外需与价格小幅回升,但仍处低位,压力未减。就业指标连续两月的下行,对未来稳就业提出挑战。

1月PMI数据与经济数据展现趋势一致,在地产新开工与竣工短期有支撑,基建逐渐反弹的情况下,建筑活动仍将构成支撑经济的主要动力。我们认为在货币环境持续宽松下,未来减税刺激或打破当前“需求疲弱-企业经营乏力-就业压力提升-收入收缩”的恶性循环,减税降费政策的推进刻不容缓。

正文 事件:中国1月官方制造业PMI 49.5%,前值 49.4%。中国1月官方非制造业PMI 54.7%,前值53.8%。中国1月官方综合PMI 53.2%,前值 52.6%。

1。制造业仍处疲态,内需持续收缩

制造业PMI连续两月位于荣枯线以下,延续疲态,经济下行压力在持续加大。1月我国官方制造业PMI达49.5%,较上月小幅回升0.1个点。节日因素来看,综合春节在2月初的年份数据(2011、2013、2016三年),1月制造业PMI均值水平达50.9且环比小幅下行。对比之下,本月细项数据反映出,虽然生产出现小幅回暖,但制造业整体压力依旧不小。从原材料库存、产成品库存以及新订单情况来看,企业仍位于主动去库存阶段。

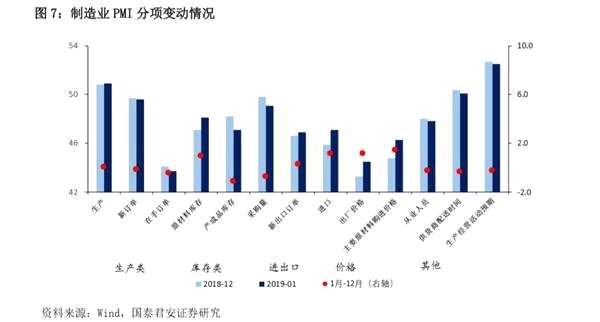

分项指标看,生产小幅回暖、需求疲弱,供需缺口维持平稳,价格指标与进出口指标回暖,但仍位于2016年以来的低位区间。

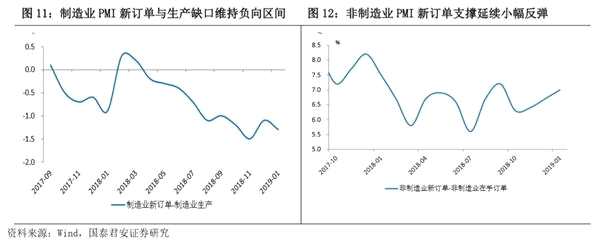

(1)总体供需缺口维持平稳(图1)。生产端平稳,本月PMI生产指标分项较上月继续小幅回升0.1个点至50.9%,但仍大幅低于季节性(2011、2013、2016三年均值水平为52.6)。需求端疲弱,本月PMI新订单指数较上月下降0.1个点。整体与高频数据反应一致,生产基本平稳,需求端依旧疲弱,供需缺口小幅收窄,新订单指数与生产指数之差较12月出现回升1个点至2.5%。

(2)两大价格指数小幅回升(图2)。PMI两大价格指数出厂价格指数和原材料购进价格指数较12月分别回升近1.2和1.5个点至44.5%和46.3%,但仍位于2016年以来的相对低点,价格边际下行压力未减,PPI仍将大概率延续下行。

(3)原材料库存小幅回升,产成品库存小幅下降,悲观预期下企业主动去库存迹象延续(图3)。原材料库存指数较上月上升1个点至48.1%,原材料方面仍位于去库阶段但速度有所减缓。产成品库存指数较上月下降1.1个点47.1%,产成品去库进程仍在加快。与此同时,新订单指数下降0.1,采购量下行0.7个点,在需求全面放缓的背景中,企业仍处于主动去库存阶段。

(3)原材料库存小幅回升,产成品库存小幅下降,悲观预期下企业主动去库存迹象延续(图3)。原材料库存指数较上月上升1个点至48.1%,原材料方面仍位于去库阶段但速度有所减缓。产成品库存指数较上月下降1.1个点47.1%,产成品去库进程仍在加快。与此同时,新订单指数下降0.1,采购量下行0.7个点,在需求全面放缓的背景中,企业仍处于主动去库存阶段。

(4)出口、进口指数双双小幅回升(图4)。本月,PMI新出口订单指数小幅上升0.3个点至46.9,进口指数上升1.2个点至47.1,整体水平仍然显着低于季节性。综合2011、2013、2016三年均值情况来看(新出口订单:48.7;进口:49.5%),当前新出口订单与进口指数仍在低位运行,反应整体压力未减。

(5)分企业规模看,企业表现出现分化。小型企业环比下行提速,大型企业回升(图6)。大型企业PMI为51.3%,比上月上升1.2个百分点,持续高于临界点;中、小型企业PMI为47.2%和47.3%,分别比上月下降1.2和1.3个百分点,均位于临界点以下。小型企业仍位于中型企业之上,但下行过程里小企业恶化提速,与中型企业差异收窄,就业压力或将面临提升。

(5)分企业规模看,企业表现出现分化。小型企业环比下行提速,大型企业回升(图6)。大型企业PMI为51.3%,比上月上升1.2个百分点,持续高于临界点;中、小型企业PMI为47.2%和47.3%,分别比上月下降1.2和1.3个百分点,均位于临界点以下。小型企业仍位于中型企业之上,但下行过程里小企业恶化提速,与中型企业差异收窄,就业压力或将面临提升。

(6)制造业整体疲态下,高技术制造回升显着。高技术制造业生产指数为51.6%较上月显着上升3.2百分点,明显高于制造业总体水平,企业生产活动加快。此外,受必选消费近期回暖影响,消费品制造业上升1.3个点至51.5%。

综合来看,1月制造业整体主要拖累项源于库存类指标(产成品库存、采购量)、生产类指标(新订单、在手订单)。除此之外PMI从业人员连续两月下行,反映制造业用工量仍在减少。环比动能方面,1月数据显示出订单和产成品库存仍在收缩,价格与进出口方面小幅回升,但仍位于低位水平。

综合来看,1月制造业整体主要拖累项源于库存类指标(产成品库存、采购量)、生产类指标(新订单、在手订单)。除此之外PMI从业人员连续两月下行,反映制造业用工量仍在减少。环比动能方面,1月数据显示出订单和产成品库存仍在收缩,价格与进出口方面小幅回升,但仍位于低位水平。

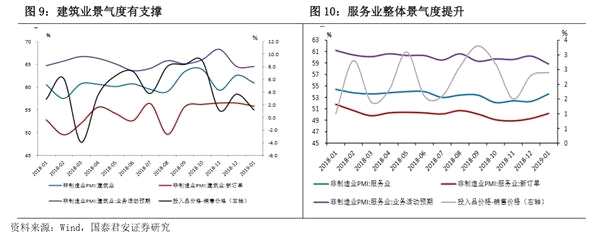

2。建筑业环比动能仍然不低,支撑作用显着

2。建筑业环比动能仍然不低,支撑作用显着

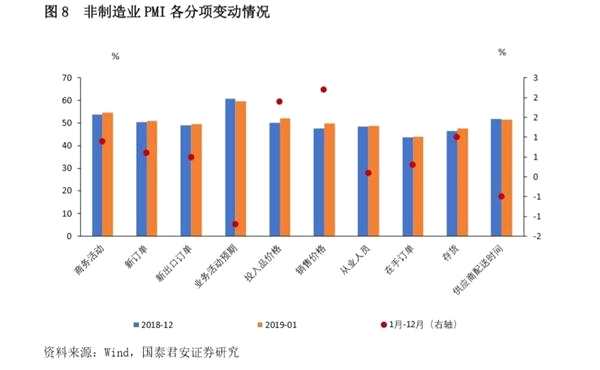

1月份,中国非制造业商务活动指数为54.7%,比上月上升0.9个百分点,仍位于景气区间,表明非制造业整体有所回暖,主要支撑得益于价格项贡献。

分行业看非制造业整体平稳,受季节性影响,建筑业回落,但环比动能仍处于高位:

分行业看非制造业整体平稳,受季节性影响,建筑业回落,但环比动能仍处于高位:

(1)服务业PMI53.6%,较12月上升1.3个百分点,与历年季节性基本持平(2013、2016两年均值水平53.8%)。从行业大类看,批发业、铁路运输业、航空运输业、邮政业、电信广播电视和卫星传输服务、货币金融服务和保险业等行业商务活动指数位于57.0%以上较高景气区间,行业表现活跃;资本市场服务、房地产业等行业位于收缩区间,业务总量持续减少。

(2)建筑业PMI 60.9%,受季节与节日因素影响,比上月回落1.7个百分点,但仍显着高于季节性(2013、2016两年均值水平59.7%)。其中新订单指数为55.8%,与上月相比降低0.7个百分点,同样显着高于季节性(2013、2016两年均值54.9%)。业务活动预期指数64.5%,与上月持平。整体反映出,地产与基建带来的建筑活动仍将支撑短期经济平稳。

总体来看,PMI数据折射出国内生产稳定,需求收缩,外需与价格虽小幅回暖,但仍处低位、压力未减。短期地产与基建活动维持经济平稳的逻辑未变,就业指标连续两月的下行,对未来稳就业提出挑战。我们认为在货币环境持续宽松,基建不断加码过程中,减税降费将进入提速推进阶段,在供给端为企业和居民的经济活动改善助力。

总体来看,PMI数据折射出国内生产稳定,需求收缩,外需与价格虽小幅回暖,但仍处低位、压力未减。短期地产与基建活动维持经济平稳的逻辑未变,就业指标连续两月的下行,对未来稳就业提出挑战。我们认为在货币环境持续宽松,基建不断加码过程中,减税降费将进入提速推进阶段,在供给端为企业和居民的经济活动改善助力。

(文章来源:国泰君安)

(文章来源:国泰君安)

制造业,小幅,PMI,指数,回升