纾困解质押经典案例!耗资5亿溢价12% 东吴创投收购胜利精密5%股份

摘要: 为降低质押风险和偿还银行欠款,一位大股东将5%股权卖给了纾困基金,成为最新的纾困行动落地案例。胜利精密12月5日晚发布公告称,为降低股票质押比例,实控人高玉根将5.03%股权转让纾困基金,后者由东吴创

为降低质押风险和偿还银行欠款,一位大股东将5%股权卖给了纾困基金,成为最新的纾困行动落地案例。

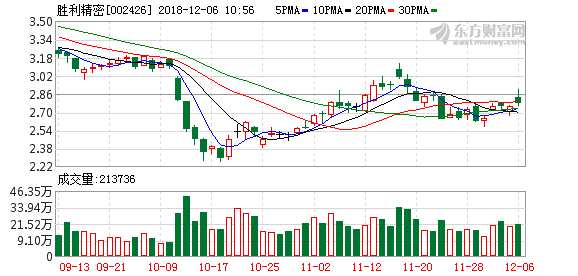

【胜利精密(002426)、股吧】12月5日晚发布公告称,为降低股票质押比例,实控人高玉根将5.03%股权转让纾困基金,后者由东吴创投作为代表签署转让协议。

该笔转让的价格为每股3.07元,转让金额合计5.31亿元,以此估算,转让价格较签约日收盘价溢价11.64%。

其中,第一笔转让款项达1.1亿元,将直接由东吴创投支付给【浦发银行(600000)、股吧】苏州分行,以归还大股东高玉根的拖欠款项。

值得留意的是,该纾困基金给予特别的购回条款,允许高玉根在两年内的任意时间,以出售价格购回股份(扣除期间分红)。

不过,高玉根将支付期间对方的利息费用,以及纾困基金的管理人费用。

作为东吴创投的母公司,东吴证券表示,东吴证券将践行“为实体经济增添活力,为美好生活创造价值”的核心价值观,充分发挥券商的专业优势,整合内外部资源,通过市场化、个性化的方式,积极探索以股权、债权等多种方式为民营上市公司的稳定健康发展提供支持。

作为东吴创投的母公司,东吴证券表示,东吴证券将践行“为实体经济增添活力,为美好生活创造价值”的核心价值观,充分发挥券商的专业优势,整合内外部资源,通过市场化、个性化的方式,积极探索以股权、债权等多种方式为民营上市公司的稳定健康发展提供支持。

举牌式纾困:首批款项用于还债

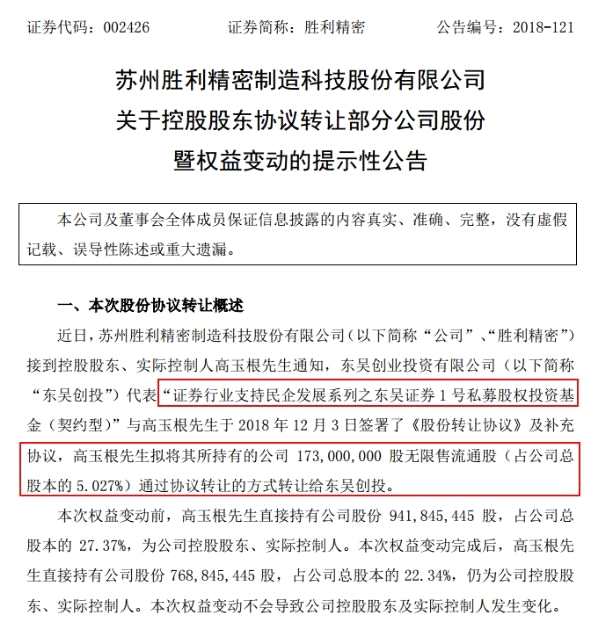

胜利精密公告称,公司控股股东、实际控制人高玉根已与东吴创投代表的“证券行业支持民企发展系列之东吴证券 1 号私募股权投资基金(契约型)”签署了《股份转让协议》及补充协议,签署日期是12月3日。

根据协议,高玉根将其持有的1.73亿股通过协议转让的方式转让给东吴创投,该部分股票占公司总股本的5.027%,转让价格为每股3.07元,转让款项合计5.31亿元。

在出售该部分持股后,高玉根的持股比例从27.37%降低至22.34%,触发一次权益变动公告,同时东吴创投的持股则从0%上升至5.027%,也触发另一次权益变动公告。

纾困行动触发权益变动公告

纾困行动触发权益变动公告

本次协议转让的目标是帮助大股东纾解质押风险。

公告表示,本次协议转让,转让方主要是为了降低股票质押比例,减少其股票质押率过高给上市公司带来的流动性压力,本次转让股份所得资金全部用于股票解质押相关事项。

在具体操作上,东吴创投将在5个工作日内,将1.1亿元直接支付给浦发银行苏州分行,用于归还大股东的欠款,该笔款项被视为协议转让中的第一笔股权转让价款。

公告表示,东吴创投支付的债务金额应专项用于解除目标股份质押,在目标股份解除质押后,目标股份将登记在东吴创投名下。

对于剩余款项,胜利精密大股东表示,知晓并同意剩余转让价款仅可用于归还其他已质押股份对应的债务,以求最大限度降低公司股份的质押率。

值得一提的是,在今年7月4日,高玉根已因股票质押回购交易逾期,其质押给中信证券的部分股份遭遇强平,被以集中竞价交易的方式被动减持5,569,100股,占公司总股本的0.16%,成交均价为3.38元/股。

在该笔协议转让过程中,接盘方的溢价收购也较引人关注。

根据公告,该次协议转让的价格为每股3.07元,明显高于协议签署日的收盘价2.75元,溢价幅度达到11.64%,也高于前一交易日(11月30日的)的2.65元。

是哪路资金在出手相助?

根据11月29日披露的《关于公司控股股东签署框架协议的进展公告》,东吴创投只是“证券行业支持民企发展系列之东吴证券1号私募股权投资基金(契约型)”的管理人,本身并无出资,真正的出资人是两家苏州国资企业。

具体而言,该基金当时计划募集总额人民币5.5亿元,其中高新资管占比75%,出资4.125亿元;苏州资管占比25%,出资1.375亿元,基金首期出资金额为1.2亿元,双方按出资比例缴纳。

换言之,该苏州纾困基金的第一大出资人是高新资管,第二大出资人是苏州资管。

企查查信息显示,高新资管共有5名股东,第一大股东是苏州市虎丘区人民政府,持股比例达到33.33%,也是企业的实际控制人,认缴出资额达到1亿元。

高新资管股东信息

高新资管股东信息

苏州资管拥有12名股东,第一大股东为东吴证券、出资4亿元,第二大股东为苏州国资委、出资2.6亿元,第三大股东为苏州市农业发展集团。

苏州资管股东信息

苏州资管股东信息

此外,根据协议框架,该纾困基金的投资目标是,“在有效控制投资风险的前提下,实现基金财产的保值增值,为基金投资者谋求稳定的投资回报”,投资退出路径为“将会通过股权转让等方式进行投资退出。”

在投资范围上,该基金明确,基金财产用于权益类投资,投资标的为苏州高新技术开发区内民营企业股权(托管人仅依据划款指令备注及投资决策委员会决议判断标的企业是否属于苏州高新技术开发区内民营企业),投资方式为股权增资、股权受让,基金管理人将于投资后尽快完成股权变更登记。本基金为专项纾困基金。

纾困“诚意”:两年内可原价购回

尽管在本次转让协议中,大股东已经将5%的股权出售,但非真正意义的出售,因为协议还留有特别的回购条款,让本次纾困诚意十足。

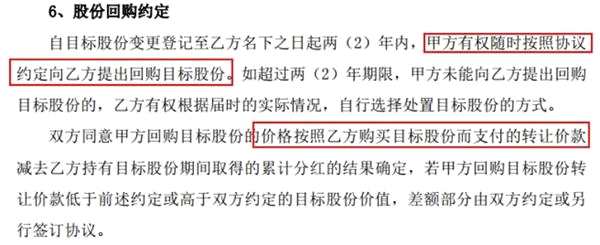

一是给予大股东两年内随时可回购的选择权。根据公告,自目标股份变更登记至东吴创投名下之日起两年内,胜利精密大股东有权随时按照协议约定,向东吴创投提出回购目标股份。

如超过两年期限,胜利精密大股东高玉根仍未能向东吴创投提出回购目标股份的,东吴创投有权根据届时的实际情况,自行选择处置目标股份的方式。

二是回购价格仅为卖出价。根据公告,双方同意回购股份的价格为东吴创投购买目标股份而支付的转让价款。如有期间分红的,还将减去持有期间取得的累计分红。

若回购目标股份转让价款低于前述约定,或高于双方约定的目标股份价值,差额部分由双方约定或另行签订协议。

不过,利息和费用还是要计算的。

公告称,如胜利精密大股东未回购股份,期间将参照转让价格,按比例换算并约定年化利率计算利息。

此外,胜利精密大股东将在每个自然年度末向乙方支付管理人费用。

就此来看,这笔交易表面上是协议转让,实质上更像是抵押贷款。

在权益变动数中,东吴创投表示,承接胜利精密5%股权的原因是,“基于看好胜利精密业务发展”,纾困基金“拟通过协议方式受让胜利精密实际控制人高玉根持有胜利精密的股份,以支持胜利精密的发展。”

(文章来源:券商中国)

(文章来源:券商中国)

(原标题:纾困解质押经典案例!耗资5亿溢价12%,东吴创投收购胜利精密5%股份,看操作路径)

东吴,创投,纾困,胜利精密,质押