龙头公司支撑创业板盈利增速回升——2018年一季报预告点评

摘要: 核心结论:①创业板一季报预告显示18年一季度/17年净利同比为35%/-5%,创业板指为34%/3%,创业板50为56%/17%,盈利回升特征类似13年一季度。②因一季报业绩占比波动大,考察创业板过去

核心结论:①创业板一季报预告显示18年一季度/17年净利同比为35%/-5%,创业板指为34%/3%,创业板50为56%/17%,盈利回升特征类似13年一季度。②因一季报业绩占比波动大,考察创业板过去四个季度滚动净利同比(对应PEG)为-2%(负数),创业板指权重股为6%(6.5),估值和盈利匹配度不如13年4月。③创业板内部利润占比较高行业中增速较快的如传媒、基础化工、医药等,大市值龙头公司业绩回升更明显。

龙头公司支撑创业板盈利增速回升——2018年一季报预告点评

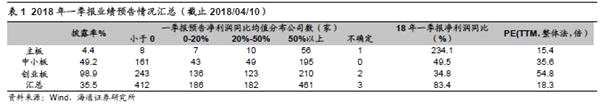

截止4月10日,披露2018年一季报业绩预告的公司共1244家,主板、中小板、创业板披露率为4.4%、49.2%、98.9%。一季报业绩预告显示,中小创净利润保持高增长。

1.2018年一季报预告显示中小创业绩高增长

2018年一季报预告显示中小创业绩高增长。截止4月10日,披露一季报预告的公司共1244家,主板、中小板、创业板披露率分别为4.4%、49.2%、98.9%。每个公司一季报预告的净利润是一个区间,我们取其上下限的算术平均值近似代替为一季报的净利润值,由此进行后续的所有分析。从一季报净利润同比来看,主板、中小板、创业板分别为234.1%(披露率低)、49.5%、34.8%,而2017年年报和快报显示为18.9%、23.1%、-4.9%,中小创业绩保持高增长。从估值看,目前主板PE(TTM,整体法,下同)为15.4倍,处于05年以来估值从低到高的30%分位,中小板PE为35.6倍,处于05年以来估值从低到高的37%分位,创业板PE为54.8倍,处于10年以来估值从低到高的41%分位。

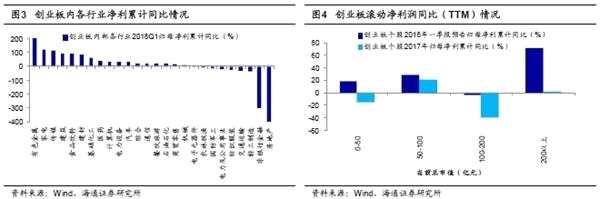

2.2018年一季报预告创业板归母净利累计同比34.8%2018年一季报预告创业板归母净利累计同比为34.8%,业绩回升趋势类似2013年一季度。以披露一季报预告的公司为样本,创业板全体2018年一季度/2017年净利同比分别为34.8%/-4.9%,创业板指为33.7%/3.0%,创业板50指数为56.2%/16.6%,整体上创业板盈利增速回升。若剔除温氏股份(300498)和东方财富(300059) (下称温氏和东财)后,创业板全体2018年一季度/2017年净利同比分别为27.3%/0.1%,创业板指为39.0%/17.0%,创业板50指数为53.5%/22.0%。结构上,可以看到以创业板50为代表的大市值个股业绩增速最高,从而大市值个股业绩回暖带动创业板盈利整体回升。对比2013年一季度前后,当时一季报确认创业板业绩回升,创业板全体净利累计同比从2012Q4的低点-8.6%回升至2013Q1的-1.3%,创业板指也从-9.4%回升至5.2%。预告显示2018Q1创业板滚动归母净利同比(TTM)为-2.2%,估值和盈利匹配度不及2013年4月。由于创业板2018年一季报业绩占比波动大,进一步分析过去四个季度滚动归母净利同比(TTM)。根据一季报业绩预告,创业板全体2018Q1/2017Q4滚动归母净利同比分别为-2.2%/-4.9%,创业板指为11.4%/3.0%,创业板50指数为27.7%/16.6%,创业扳指权重股(创业板指成分股权重前50%的25只)为5.8%/-3.6%,创业板业绩持续改善,其中大市值个股改善业绩更优。虽然业绩预告显示2018年一季报创业板净利同比增速较高,但是回顾2010年以来创业板一季度净利占比在6.9%和18.5%之间波动,均值为15.3%,可见创业板一季度业绩对全年的贡献度较小。对比2013年一季度前后,当时创业板全体2013Q1/2012Q4过去四个季度滚动净利同比为-9.5%/-8.6%,创业板指(2013年3月31日的成分股,下同)为-8.3%/-9.4%,创业板指权重股为40.5%/32.0%。对比可知,2013年和2018年一季度创业板滚动净利同比均为负增长,然而2013年4月15日创业板PE(TTM,整体法,下同)为39.3倍,而当前为54.8倍。2013年4月15日创业板指权重股PE为41倍,对应PEG为1.0,目前创业板指权重股PE为38倍,对应PEG为6.5,综上目前创业板的盈利和估值匹配度不及2013年4月。

2.2018年一季报预告创业板归母净利累计同比34.8%2018年一季报预告创业板归母净利累计同比为34.8%,业绩回升趋势类似2013年一季度。以披露一季报预告的公司为样本,创业板全体2018年一季度/2017年净利同比分别为34.8%/-4.9%,创业板指为33.7%/3.0%,创业板50指数为56.2%/16.6%,整体上创业板盈利增速回升。若剔除温氏股份(300498)和东方财富(300059) (下称温氏和东财)后,创业板全体2018年一季度/2017年净利同比分别为27.3%/0.1%,创业板指为39.0%/17.0%,创业板50指数为53.5%/22.0%。结构上,可以看到以创业板50为代表的大市值个股业绩增速最高,从而大市值个股业绩回暖带动创业板盈利整体回升。对比2013年一季度前后,当时一季报确认创业板业绩回升,创业板全体净利累计同比从2012Q4的低点-8.6%回升至2013Q1的-1.3%,创业板指也从-9.4%回升至5.2%。预告显示2018Q1创业板滚动归母净利同比(TTM)为-2.2%,估值和盈利匹配度不及2013年4月。由于创业板2018年一季报业绩占比波动大,进一步分析过去四个季度滚动归母净利同比(TTM)。根据一季报业绩预告,创业板全体2018Q1/2017Q4滚动归母净利同比分别为-2.2%/-4.9%,创业板指为11.4%/3.0%,创业板50指数为27.7%/16.6%,创业扳指权重股(创业板指成分股权重前50%的25只)为5.8%/-3.6%,创业板业绩持续改善,其中大市值个股改善业绩更优。虽然业绩预告显示2018年一季报创业板净利同比增速较高,但是回顾2010年以来创业板一季度净利占比在6.9%和18.5%之间波动,均值为15.3%,可见创业板一季度业绩对全年的贡献度较小。对比2013年一季度前后,当时创业板全体2013Q1/2012Q4过去四个季度滚动净利同比为-9.5%/-8.6%,创业板指(2013年3月31日的成分股,下同)为-8.3%/-9.4%,创业板指权重股为40.5%/32.0%。对比可知,2013年和2018年一季度创业板滚动净利同比均为负增长,然而2013年4月15日创业板PE(TTM,整体法,下同)为39.3倍,而当前为54.8倍。2013年4月15日创业板指权重股PE为41倍,对应PEG为1.0,目前创业板指权重股PE为38倍,对应PEG为6.5,综上目前创业板的盈利和估值匹配度不及2013年4月。

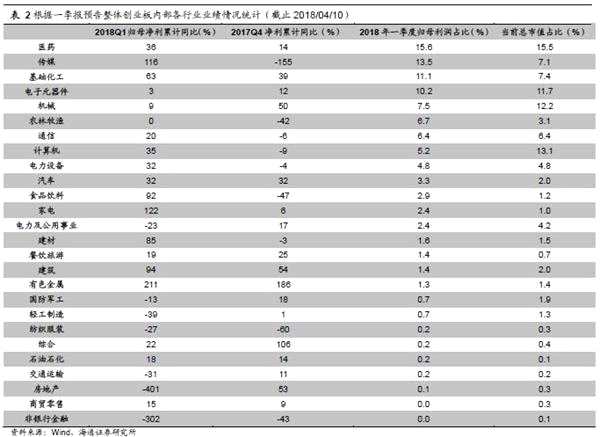

3.2018年一季报预告创业板龙头公司业绩更优一季报预告显示创业板内医药、传媒和基础化工业绩较好。2018年一季报业绩预告显示,创业板内部净利润占比和净利同比增速较高的行业主要包括医药、传媒、基础化工等。预告显示医药行业2018年一季度归母净利同比为36%,而2017年为14%,对应2018年一季度净利润占比为15.6%,最新总市值占比为15.5%。传媒行业2018年一季度归母净利同比为116%,而2017年为-155%,对应2018年一季度净利润占比为13.5%,最新总市值占比为7.1%。基础化工行业2018年一季度归母净利同比为63%,而2017年为39%,对应2018年一季度净利润占比为11.1%,最新总市值占比为7.4%。一季报预告显示创业板内部龙头公司股业绩更优。创业板2018年一季报业绩预告显示,当前市值处于0-50亿元的个股2018Q1/2017Q4归母净利同比为17.8%/-15.2%,处于50-100亿元的个股为28.7%/21.1%,处于100-200亿元的个股-3.3%/-40.0%,处于200亿元以上的个股为70.5%/1.9%,整体上创业板内部大市值龙头公司业绩更优异。比如一季报预告显示东方财富2018年一季度/2017年净利同比为185%/-11%,爱尔眼科(300015) 为35%/33%,三聚环保(300072) 为40%/56%。

3.2018年一季报预告创业板龙头公司业绩更优一季报预告显示创业板内医药、传媒和基础化工业绩较好。2018年一季报业绩预告显示,创业板内部净利润占比和净利同比增速较高的行业主要包括医药、传媒、基础化工等。预告显示医药行业2018年一季度归母净利同比为36%,而2017年为14%,对应2018年一季度净利润占比为15.6%,最新总市值占比为15.5%。传媒行业2018年一季度归母净利同比为116%,而2017年为-155%,对应2018年一季度净利润占比为13.5%,最新总市值占比为7.1%。基础化工行业2018年一季度归母净利同比为63%,而2017年为39%,对应2018年一季度净利润占比为11.1%,最新总市值占比为7.4%。一季报预告显示创业板内部龙头公司股业绩更优。创业板2018年一季报业绩预告显示,当前市值处于0-50亿元的个股2018Q1/2017Q4归母净利同比为17.8%/-15.2%,处于50-100亿元的个股为28.7%/21.1%,处于100-200亿元的个股-3.3%/-40.0%,处于200亿元以上的个股为70.5%/1.9%,整体上创业板内部大市值龙头公司业绩更优异。比如一季报预告显示东方财富2018年一季度/2017年净利同比为185%/-11%,爱尔眼科(300015) 为35%/33%,三聚环保(300072) 为40%/56%。

风险提示。业绩预告与实际公布业绩存在差距。

风险提示。业绩预告与实际公布业绩存在差距。

(原标题:龙头公司支撑创业板盈利增速回升——2018年一季报预告点评)

创业板,净利,一季度,创业板指,占比