转债弹性研究:两年来转债弹性的演绎

摘要: 投资要点报告提出了研究转债弹性的三维框架:1)观察个券所处的溢价率区间。溢价率位于5%-15%的低价标的,具备跟随正股上涨且有较强抗跌性的可能;溢价率处于5%以下的个券与正股类似,主要博弈上涨空间;溢

投资要点

报告提出了研究转债弹性的三维框架:

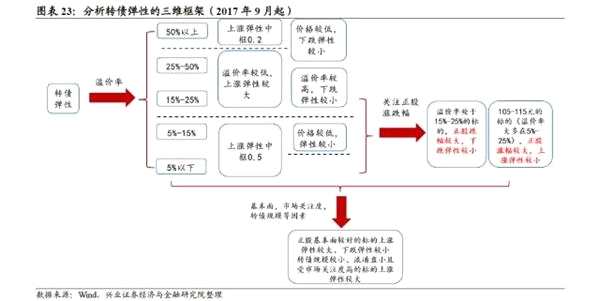

1)观察个券所处的溢价率区间。溢价率位于5%-15%的低价标的,具备跟随正股上涨且有较强抗跌性的可能;溢价率处于5%以下的个券与正股类似,主要博弈上涨空间;溢价率超过50%的低价标的是偏债标的,期权也显得较为长期,对于短期的波动弹性有限;对于溢价率处于15%-50%的标的,其性质相对复杂,需要对具体情况作出分析;

2)关注特定区间内的正股波动:上涨弹性中,价格105-115元的标的弹性与正股涨幅负相关;溢价率处于15%-25%的标的弹性与正股跌幅负相关。这类标的(价格通常在110元以下)具有较高的安全属性,对正股大幅下跌的反应有限;

3)个券特征如基本面、受市场关注程度、转债规模和流动性也是影响转债弹性的重要因素。除此之外转股期、条款、转债价格是否过高等因素也需要留意。

从上述框架出发,配置的思路如下:

1)溢价率25%-50%的标的价格均小于108元。低价标的中水晶、辉丰、蓝思基本面有一定看点,下跌空间小;兄弟基本面亦可且转债规模小,目前有可以关注;

2)对于溢价率15%-25%的标的,从上涨弹性角度看基本面相对较好、转债规模小、溢价率较低的小盘优质品种如铁汉、顺昌、永东等跟涨动力相对更强;从下跌弹性角度看,国君是抗跌标的。这一区间的标的需要结合溢价率与基本面等因素进行配置,可攻可守;

3)对于溢价率15%以下的个券,应该将重点聚焦到公司基本面上。太阳、桐昆EB、宝信价格处于高位,可能来自对基本面或市场风格的反应,但其抗跌能力可能略差,适合进攻型投资者;赣锋、济川、雨虹、宁行亦有进攻属性;万信、道氏可能是平衡型的选择;广汽、中油EB、巨化EB可稳健持有。

风险提示:基本面变化超预期;监管政策超预期

报告正文

导言

A股转债多数时间跟随正股波动,但由于品种特性、条款、供需结构等因素,转债跟正股显然又不是完全同步的。随着转债市场的扩容,转债已经不单单是固收投资者博弈正股的工具,其他的灵活投资亦开始对此关注。转债和正股的走势比较尤为重要。例如,有很多投资者关心,对于看好的标的,应该何时买入其转债,何时买入正股?事实上,这个问题的本质即是转债弹性,也可以理解为转债上涨能否跟上正股,而下跌时能否表现出抗跌性。

本篇报告,我们将就此问题展开讨论。

震荡市中,正股较大波动下的转债弹性最值得分析

如果权益市场是单边行情(如2014年8月至2015年6月的牛市,2015年7月至2016年1月的熊市),那么投资转债最需要控制仓位,个券弹性的讨论意义不大。而震荡市中个股涨跌互现,什么样的转债能跟上正股涨幅、什么样的转债在调整中抗跌显然才是最受关注的问题。

因此我们主要考虑震荡市中正股波动较大的情况,并定义“除上市前5日外,转债对应正股连续5个交易日涨(跌)幅超过8%”为大幅波动,“转债涨(跌)幅与正股涨(跌)幅之比”为转债弹性。

2016年2月1日至2018年2月23日,转债上市且正股连续5个交易日涨幅超过8%的案例共约130个,转债上市且正股连续5个交易日跌幅超过8%的案例共约90个。较为充足的数据量使报告能够区分“上涨弹性”、“下跌弹性”进行讨论,并寻找不同细分区间内的弹性特征。

显然,讨论转债的弹性需要对其他变量进行控制。报告首先考虑转债价位和溢价率水平的差异;其次,考虑不同市场阶段的影响;最后,由于弹性是个相对概念,对于不同的正股波动,弹性也可能存在差异,因此正股波动也值得关注。

上涨弹性:溢价率的区分度大于价格,但规律随着市场环境的变化有切换

总体来看,上涨弹性与溢价率负相关,但需要关注适用范围

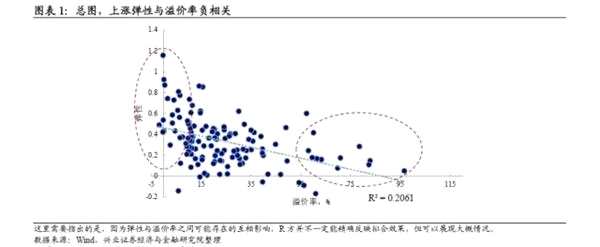

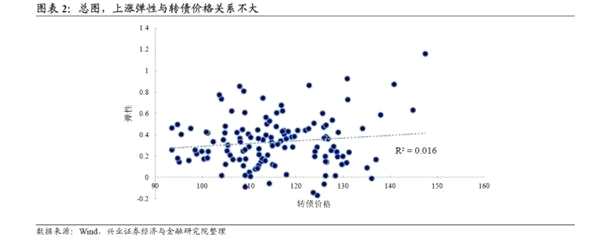

图表1和图表2反映了全样本转债的情况,可以发现总体上弹性与溢价率负相关,而与价格的正相关关系并不明显(R方仅0.016,这即是说价格对弹性的解释力度很小)。

虽然上涨弹性与溢价率总体负相关,但这一关系并不一定存在于所有溢价率区间。溢价率超过50%的标的更类似于债券,弹性中枢较小;而溢价率在15%以下的个券弹性中枢较高(如图表1红圈所示)。这两者的鲜明差别使拟合曲线具有显着的负斜率。

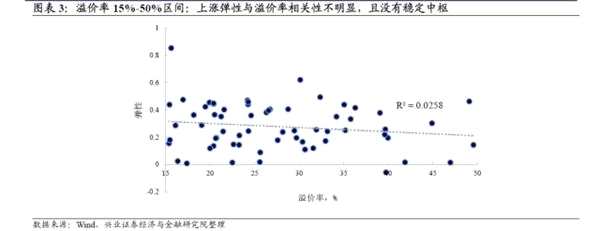

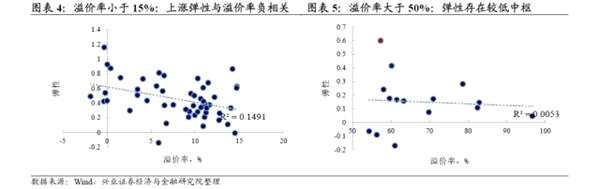

不妨将溢价率区间划分成小于15%、15%—50%、大于50%三个区间。可以发现,1)溢价率在15%-50%的区间,弹性与溢价率的关系不明显,R方较小且弹性分化较大,也没有相对稳定的中枢水平;2)溢价率小于15%的转债,其弹性和溢价率具有明显的负相关关系,R方接近0.15;3)溢价率大于50%的转债,弹性与溢价率关系不明显,但弹性中枢位于0.1-0.2之间,很难跟随正股上涨。其中,图表5中的特殊点(用红点标识)为2016年3月中旬的格力转债。彼时转债市场存量极少,转债享受明显的稀缺性定价,因此出现高溢价标的兼有高弹性的现象。

市场状态会影响溢价率和弹性的关系,2017年中反弹与2018年初反弹中,出现相反的规律

市场状态会影响溢价率和弹性的关系,2017年中反弹与2018年初反弹中,出现相反的规律

在研究期内,无论是市场走势还是转债发行节奏,都经历了较大的变化。相应地,转债匹配了不同的溢价率水平。因此,有必要按照时间线对前述分析展开进一步讨论。由于溢价率50%以上的个券数量较少且弹性较低,故此处讨论仅考虑溢价率50%以下的个券。

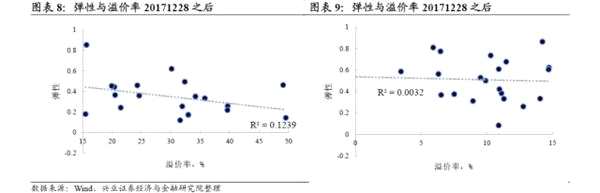

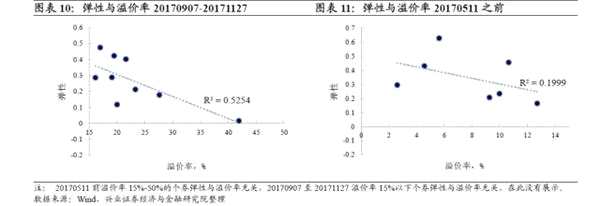

选择以下两个时段作为大盘较快上涨的代表:2)2017年5月11日至9月6日,沪指涨幅10.56%;3)2017年12月28日之后的上涨及2月12日起的反弹。余下的两个时段,即2016年2月至2017年5月11日,2017年9月7日至12月27日则是大盘温和上涨的阶段。

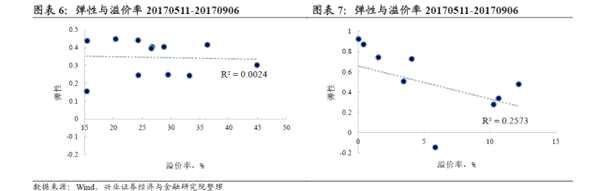

图6至图9中可以看到,2017年5月至9月,溢价率15%-50%的个券弹性与溢价率没有明显关系,但对于溢价率15%以下的标的,其弹性与溢价率负相关。反观2017年12月末开始的上涨行情,溢价率15%-50%的个券弹性与溢价率负相关,然而溢价率15%以下个券的弹性没有规律。

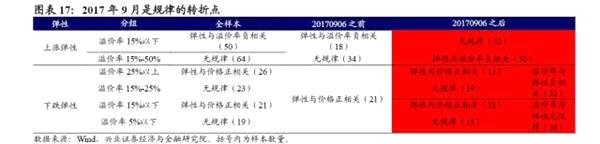

结合大盘温和上涨的波段,我们发现2017年9月6日前,溢价率与弹性负相关关系仅存在于溢价率小于15%的个券内;而在其之后,这一负相关关系移动到溢价率15%-50%的个券中。

造成这一现象的原因在于:1)转债发行从2017年9月起显着加速,以往的稀缺性定价现象开始消失,溢价率出现分化。反弹中备选标的较多,使得溢价率15%—50%区间内的个券的弹性跟溢价率的相关性逐渐显着;2)对于溢价率15%以下的标的,溢价率和弹性关系变化的原因是:这部分标的与股票相关性更高且价格较高,选择其可能意味着投资者更看重正股基本面和市场风格,而非溢价率。另外,溢价率较低的隆基、太阳、桐昆等前期涨幅较大,价格也偏高,弹性有明显下降趋势。

正股涨幅与上涨弹性在部分标的中有负相关关系

正股涨幅与上涨弹性在部分标的中有负相关关系

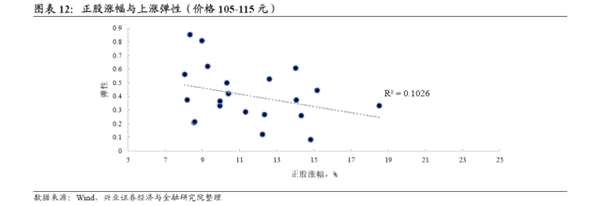

按照转债价格划分区间,能够发现105-115元(溢价率大多位于5%-25%区间)的标的,其正股涨幅较大时难以跟涨。这意味着“跟涨难”的现象不仅存在于印象中的高价/高溢价率个券,随着正股涨幅增加,价格105-115元标的上涨弹性也有逐渐下降的特征。

下跌弹性:价格的相关性增加,但需关注扩容后变化

下跌弹性:价格的相关性增加,但需关注扩容后变化

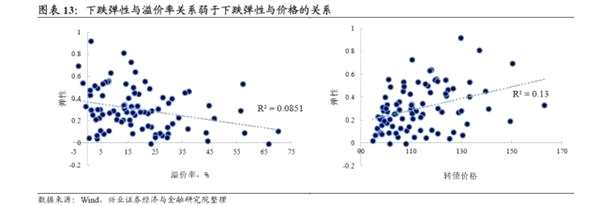

总体来看,下跌弹性与转债价格相关性更高

与上涨弹性不同,下跌弹性与转债价格的关系更明显,正相关拟合曲线的R方达到0.13,而弹性与溢价率的负相关关系略弱。整体而言,在正股调整时,价格较低的转债(约小于115元)表现出更强抗跌性。

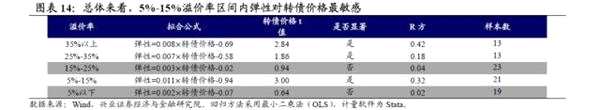

更进一步,溢价率5%-15%/25%以上的转债弹性与价格明显正相关。

控制住溢价率区间时,可以发现在溢价率在5%-15%/25%以上时,价格与弹性正相关更加明显(R方均大于0.21)。这意味着在此区间内,价格较低的转债明显抗跌。特别地,当转债价格小于约115元时,弹性大多小于0.4,中枢在0.2左右,这是应对正股回撤风险的理想选择。从量化角度看,溢价率5%-15%区间内弹性对价格变化最敏感(详见图表14)。溢价率25%-35%/35%以上区间内,价格变化对弹性的影响基本相同。如果控制转债价格,则仅能在105-115元区间内发现弹性与溢价率有明显负相关关系,其他价格区间内两者关系不明显。

溢价率在15-25%/5%以下时(共43个案例,占总案例比重达到约50%),转债弹性与价格的关系不明显,拟合方程中价格的系数亦不显着。

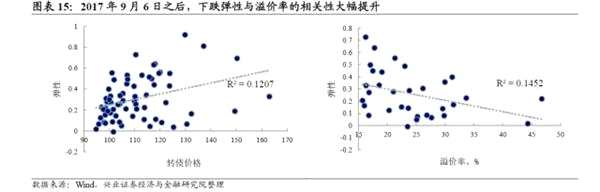

2017年9月起转债弹性与溢价率反而关系更加明显。

根据上涨弹性的讨论结果,我们区分2017年9月6日前后两个时段。值得注意的是,9月6日后不仅下跌弹性与价格正相关的关系存在,并且15%-50%溢价率区间内,弹性与溢价率的负相关系数亦显着。弹性与溢价率的拟合曲线不仅R方较大,并且点的分布相对均匀。这意味着溢价率逐渐成为2017年9月起判断转债下跌弹性的重要指标。

正股跌幅与下跌弹性在部分标的中体现负相关关系

正股跌幅与下跌弹性在部分标的中体现负相关关系

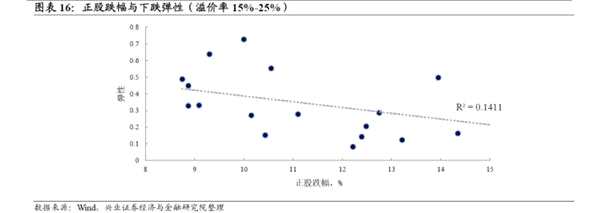

下跌弹性的规律对溢价率15%-25%的标的并不明显,因此考察弹性与正股跌幅的关系。我们发现,该区间内的标的下跌弹性随着正股跌幅增加而下降。这即是说,这类标的(价格通常在110元以下)具有较高的安全属性,对正股大幅下跌的反应有限。

2017年9月是转折点,溢价率对弹性的区分度上升,5%-15%标的上涨弹性更加

2017年9月是转折点,溢价率对弹性的区分度上升,5%-15%标的上涨弹性更加

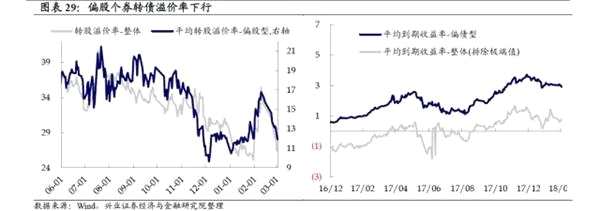

前文发现,随着转债扩容的加速,弹性与溢价率和价格的关系发生变化,溢价率对于弹性的区分度明显增加。2017年9月起溢价率位于5%-15%的低价标的,具备跟随正股上涨且有较强抗跌性的可能;溢价率处于5%以下的个券与正股类似,主要博弈上涨空间;溢价率超过50%的低价标的是获取稳定利息,并博取转债上涨收益的选择;溢价率处于25%-50%的低价个券是更好选择,对于溢价率的选择需要结合其他因素考虑。

回归个券:无法绕开的个体特征

回归个券:无法绕开的个体特征

前文分析虽然控制了几方面的因素,但无法面面俱到,这也导致投资选择无法完全依靠之前的规律进行。例如,为何相似价格、相近溢价率水平同一时期的两只转债,弹性却有很大差异?散点图中游离于拟合线之外的特殊点是何原因?对于这些问题,应该回归个券寻找线索。

优质的基本面可能提升转债上涨弹性,降低转债下跌弹性。

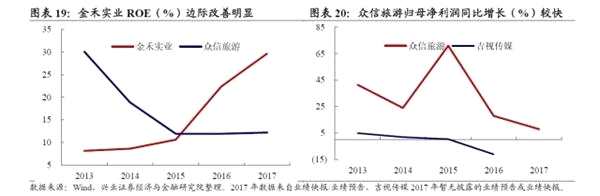

金禾转债VS众信转债:2018年2月12日至23日(共5个交易日),金禾转债/众信转债对应正股分别上涨13.54%/18.51%,2月9日收盘,两只转债的价格分别为112.85及110.26元,转股溢价率为14.23%/14.06%。在时间、价格、溢价率、正股涨幅、债券规模均基本一致的情况下,金禾转债的弹性更高,为0.86,而众信转债为0.33。“正股涨幅较大时弹性较低”的规律显然也不足以解释两者弹性差异。我们认为更重要的原因在于基本面:相比金禾实业(002597) 的基本面逐渐改善,众信旅游(002707) 无论是从行业地位,还是财务数据看,基本面均稍弱。市场可能认为众信转债的正股上涨更多的是超跌反弹,题材性居多,因此对转债跟涨的预期不高。

众信转债VS吉视转债:1月31日至2月6日期间,前后两者的正股跌幅(10.50%/11.51%)/转债溢价率(2.10%/0.77%)基本相同。然而,价格达到116元的众信反而下跌弹性较小,为0.04,而价格为103元的吉视转债下跌弹性达到0.25。众信旅游在ROE、利润增长率均高于吉视传媒(601929) ,基本面更好的同时也展现出更好抗跌性。

基本面之外,市场表现和转债规模均可能影响转债弹性

基本面之外,市场表现和转债规模均可能影响转债弹性

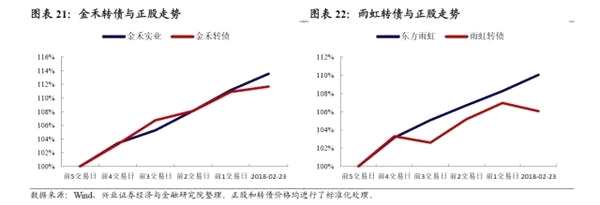

2月12日至23日(其**5个交易日)。金禾转债/雨虹转债对应正股分别上涨13.54%/10.04%,2月9日收盘,两只转债的价格分别为112.85/112.20元,转股溢价率为14.23%/14.70%。在时间、价格、溢价率、正股涨幅均基本一致的情况下,金禾转债的弹性明显更高,为0.86,而雨虹转债仅0.62。从这个角度看,金禾转债表现更强。从走势上看,转债在约前1至3天能够跟上正股上涨,但后两日通常表现乏力。

首先仍然关注正股。在涨幅外,正股自身特性与受关注程度也值得考虑。金禾实业和东方雨虹(002271) 均为各自行业的优质品种,自2016年2月以来收获涨幅超过150%。我们认为,两者的不同更在于市场表现:1)超跌反弹拉动转债弹性。2月1日至9日的大盘调整中,金禾实业下跌超过15%,而东方雨虹仅下跌约5.4%。同期,金禾转债的跌幅也明显更大,因此其之后上涨具有更强的超跌反弹性质;2)市场情绪带动转债预期。当前时点,以钢铁、有色、化工代表的周期股受到更多关注,加上金禾实业本身市值更小,换手率更高,这或许对转债投资有提振作用。

从转债看,小规模、小流通盘转债具有高弹性。金禾转债、雨虹转债发行时的大盘点位、个券付息率及各项条款均差异不大。规模上,金禾规模为6亿元,雨虹则为18.4亿元;持有人上,2017年11月金禾转债第一大持有人持债比例达到44.25%,而2017年10月底雨虹转债第一大持有人仅10.29%。金禾的小规模、小流通盘性质是其弹性较大的重要原因。

当前时点,如何判断转债弹性?

当前时点,如何判断转债弹性?

分析转债弹性的三维框架

综合前文分析,可以建立了一个分析转债弹性的简要框架。首先,观察个券所处的溢价率区间。溢价率位于5%-15%的低价标的,具备跟随正股上涨且有较强抗跌性的可能;溢价率处于5%以下的个券与正股类似,主要博弈上涨空间;溢价率超过50%的低价标的是偏债标的,期权也显得较为长期,对于短期的波动弹性有限;对于溢价率处于15%-50%的标的,其性质相对复杂,需要对具体情况作出分析。

其次,关注特定区间内的正股涨幅:1)上涨弹性中,价格105-115元的标的弹性与正股涨幅负相关。实际操作中,预计正股涨幅比较困难,因此这一条规律可以作为补充分析。例如,当正股前几日上涨时转债持续跟涨,那么后几日该区间内的转债继续跟涨的可能性不高。2)溢价率处于15%-25%的标的弹性与正股跌幅负相关。这一规律说明,该区间标的的下跌弹性与转债价格并不相关,而是应该着重考察其正股跌幅。这类标的(价格通常在110元以下)具有较高的安全属性,对正股大幅下跌的反应有限。

最后,个券特征也是影响转债弹性的重要因素。在案例中报告简要分析了正股基本面,受市场关注程度、转债规模和流动性等因素。当然,除此之外转股期、条款、转债价格是否过高等因素也需要留意。

以目前可交易偏股转债为样本,推荐兄弟转债、铁汉转债等标的

以目前可交易偏股转债为样本,推荐兄弟转债、铁汉转债等标的

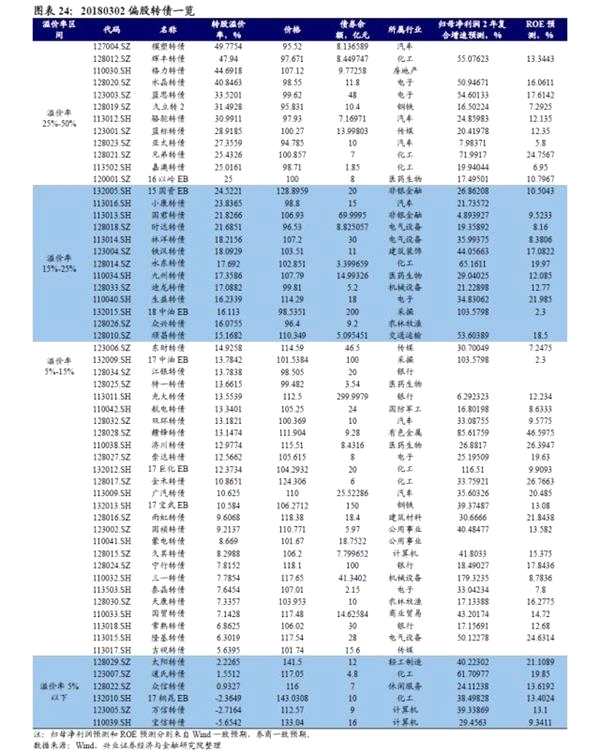

截至3月2日(本周五),市场中溢价率小于50%的可交易的偏股债券共56只(不包括暂时停牌的标的),多集中在溢价率5%-25%区间内。表中部分标的的归母净利润预测和ROE预测值空缺,也从侧立面反映了其缺少关注或基本面较弱的事实。

从上述框架出发,配置的思路如下:

1)溢价率25%-50%的标的价格均小于108元。低价标的中水晶、辉丰、蓝思基本面有一定看点,下跌空间小;兄弟基本面亦可且转债规模小,目前有可以关注。

2)对于溢价率15%-25%的标的,从上涨弹性角度看基本面相对较好、转债规模小、溢价率较低的小盘优质品种如铁汉、顺昌、永东等跟涨动力相对更强;从下跌弹性角度看,国君是抗跌标的。这一区间的标的需要结合溢价率与基本面等因素进行配置,可攻可守。

3)对于溢价率15%以下的个券,应该将重点聚焦到公司基本面上。太阳、桐昆EB、宝信价格处于高位,可能来自对基本面或市场风格的反应,但其抗跌能力可能略差,适合进攻型投资者;赣锋、济川、雨虹、宁行亦有进攻属性;万信、道氏可能是平衡型的选择;广汽、中油EB、巨化EB可稳健持有。

市场回顾

市场回顾

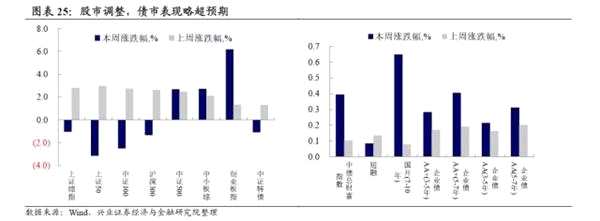

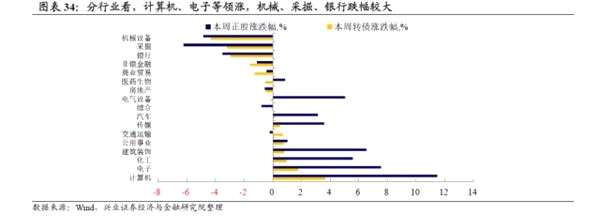

股市回调,债市回暖

本周A股走势分化明显:沪市弱势震荡,上证综指周跌幅为1.05%;深证成指本周上涨1.81%;创业板表现强势,综合指数大幅上涨5.93%。总体来说,本周以金融、地产、食品饮料、家电为代表的大盘蓝筹表现疲软,而分布于计算机、电子、传媒等板块的个股十分活跃。分日看,周一是普涨格局,三市均收红;周二、周三、周四上证综指表现弱势,而深市、创业板持续走强;周五沪市依旧疲软,前期有一定涨幅的创业板综指下跌0.76%,三市均收绿。

债市在资金面相对宽松的大环境下表现较好。周一、周二利率债、信用债收益率多数下跌,国债期货普遍上涨,债市回暖程度超预期。周三起债市表现平稳,周三当天债券收益率走势分化,国债期货下跌,周四、周五亦是分化走势,总体波动较小。

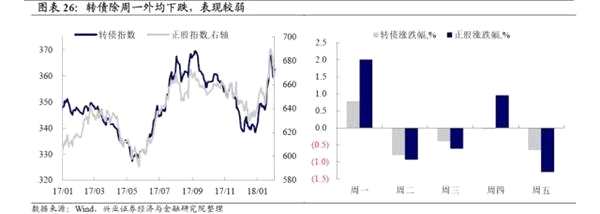

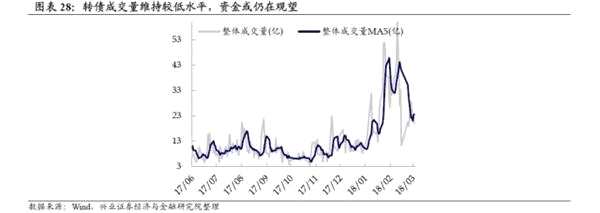

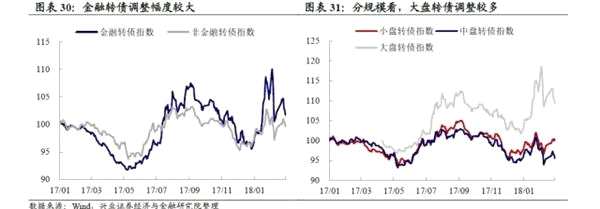

转债跟随股市,弱势调整

受权益市场调整影响,本周转债市场表现疲软,除周一外均有跌幅。以权重为主的中证转债指数本周下跌1.10%。交投活跃度方面,周度成交量维持较低水平,资金或仍在观望。估值方面,整体转股溢价率略有下行。分指数看,本次调整集中于大盘、中盘转债,小盘/低平价转债指数表现不错。个券方面,计算机及小盘标的领涨,如宝信、久其等;大盘品种如三一、17宝钢EB、宁行等领跌。

市场信息追踪

市场信息追踪

一级市场发行进度:大族转债上市等

本周大族转债(23亿)上市;玲珑转债(20亿)、艾华转债(6.91)发行。目前已发行转债/公募交换债合计余额为1730.35亿元。截止本周末,一级市场共有144个转债、7个公募可交换债发行预案,合计拟发行金额4064.72亿元。已公告预案进展方面,乾照光电(300102) (10亿)、坤彩科技(603826)(4亿)、浙江美大(002677) (4.5亿)、同兴达(002845)(3.9亿)发布预案公告;万安科技(002590) (7.2亿)、亚泰国际(002811)(5亿)、多尔克司(1亿)预案获股东会通过;博世科(300422)(4.3亿)预案获发审委通过;科森科技(603626)(6.1亿)收到证监会反馈意见。

风险提示:基本面变化超预期;监管政策超预期。

风险提示:基本面变化超预期;监管政策超预期。

弹性,溢价,价格,上涨,下跌