两融标的中有多少熊股?助涨助跌万亿两融如何分布?

摘要: 质押股票触及平仓线,个股停牌,这在最近一周来A股市场并不鲜见,风险正逐步暴露和被处理。但作为另一常见的加杠杆方式、也是市场中的高度敏感资金,融资融券的规模也超万亿元,潜在影响却被忽视。两融余额连续4天

质押股票触及平仓线,个股停牌,这在最近一周来A股市场并不鲜见,风险正逐步暴露和被处理。但作为另一常见的加杠杆方式、也是市场中的高度敏感资金,融资融券的规模也超万亿元,潜在影响却被忽视。

两融余额连续4天下降、骤减274.27亿,打断长达9个月的两融增长趋势——这是近期两融市场的重大变化。至2月5日,两融余额达到1.06万亿元。

万亿两融是如何分布呢?我们先来看一组数据:

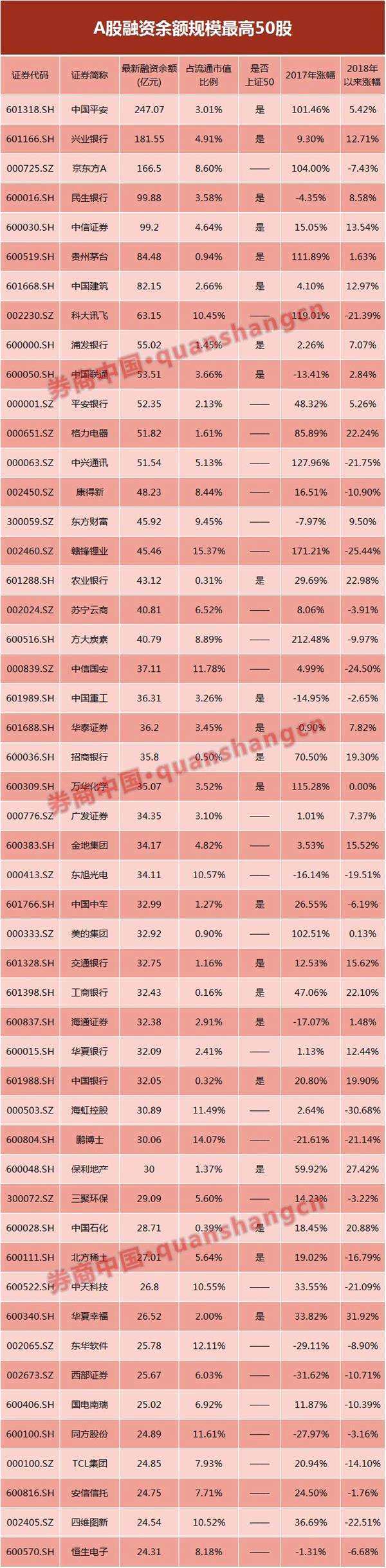

1、两融余额分布不均,余额最大的100股资金达3539.42亿元,占据全市场的33.52%;

2、上证50成融资余额主力军,拥有融资余额1789.93亿元,占全市场的比例为17%,融资余额前10名中有8股为上证50成分股;

3、13股融资余额超50亿元,多只个股为2017年的白马牛股,如中国平安(601318) 、京东方、贵州茅台(600519) 、科大讯飞(002230) 、中兴通讯(000063) ;

4、2017年12月以来,58股的融资余额增幅超30%,有26股增幅超50%,7股增幅超100%;

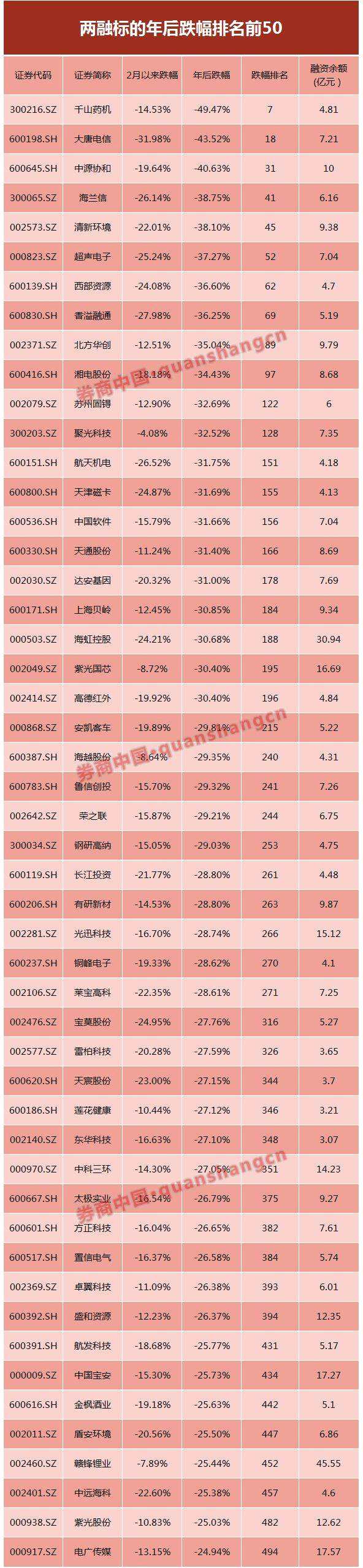

5、两融标的也出熊股。163只两融标的股年后跌幅超过20%、49股跌幅超过25%;

6、40股融资余额占流通市值比例超过15%,8股超过20%。

两融9月升势打断,4天骤减274.27亿

作为市场中的敏感资金,两融数据既反映了市场资金的快速情绪变化,也是投资者分析后续市场走势的重要参考变量。

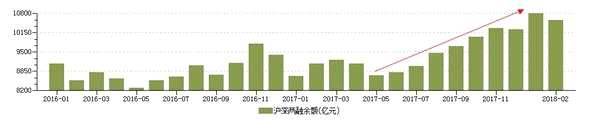

回顾历史数据,两融规模与市场走势出现了明显共振,尤其是两融余额在阔别近2年后重回万亿规模,更是为后续上证指数后续收复 “熔断顶”提供了较为有力的资金与心理支撑。

两融月度数据显示(参照月底数值),沪深两融余额自从2016年1月跌破万亿规模后,长达两年时间里都在万亿元规模之下徘徊。不过,在2017年5月最后一次探底后,两融数据开始了长达9个月的上涨,在2017年11月重回万亿规模、至今不曾跌破。

▲两融余额2016年以来月度数据

与之相呼应的是,上证指数也是在2017年5月出现了所谓“双针探底”的走势,期间创下3016.53点的阶段低位,之后开启了一波较大涨幅,且在2018年创下3587.03点的熔断后新高。

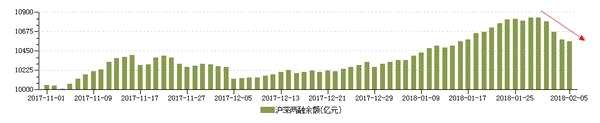

不过,伴随市场行情的快速转弱,两融余额的持续升势也被明显打断。

▲两融2017年11月以来日数据

据统计,2018年1月31日、2月1日、2月2日和2月5日这4天时间里,两融余额分别减少了41.13亿元、123.35亿元、92.14亿元和17.64亿元,累计减少274.27亿元,两融余额下降至1.06万亿元,回落到1月17日的水平。

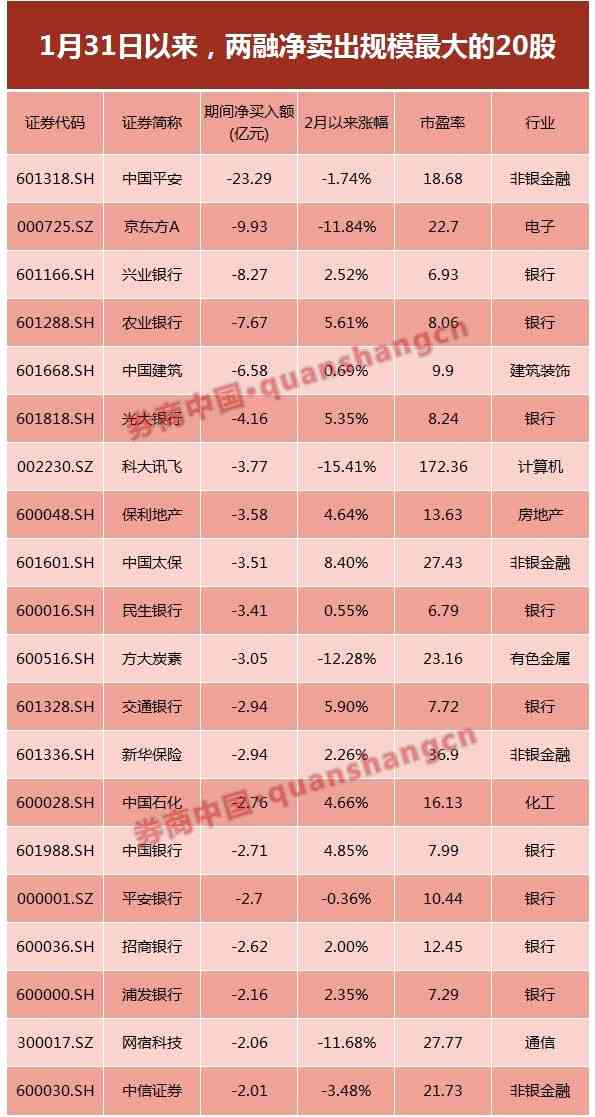

在此期间,净卖出最多的5只股票是中国平安、京东方A(000725)、兴业银行(601166) 、农业银行(601288) 和中国建筑(601668) ,分别净卖出了23.29亿元、9.93亿元、8.27亿元、7.67亿元、6.58亿元。

两融前10上证50占8席

尽管两融余额达到1.06万亿元(融资1.05万亿元、融券52.14亿元),但这些资金的分布其实并不均匀,余额规模最大的100股占全市场的33.52%左右,同时,上证50指数成分股包揽了前10名中的8个席位。

就融资规模分布来看,当前有78股融资余额超过20亿元、有37股超过30亿元、13股超过50亿元,中国平安、兴业银行和京东方A等3股超百亿元,分别达到247.07亿元、181.55亿元和166.5亿元。

在融资规模的头部位置,上证50指数成分股拥有绝对优势。

据统计,融资余额最大的10股分别是中国平安、兴业银行、京东方A、民生银行(600016) 、中信证券(600030) 、贵州茅台、中国建筑、科大讯飞、浦发银行(600000) 和中国联通(600050) ,其中除了京东方A和科大讯飞是深市股票外,其余8只个股均为上证50成分股。

同时,上证50中的农业银行、中国重工(601989) 的融资余额也排名靠前,分别拥有43.12亿元和36.31亿元,位居市场第17名和21名。

据券商中国记者统计,当前融资标的物共有950只,但上证50的50只成分股就占据融资余额1789.93亿元,占据全市场融资余额的17%左右,说上证50是当前融资仓位的主力军并不为过。

此外,平安银行(000001) 、格力电器(000651) 和中兴通讯的当前融资规模也超过50亿元,分别达到52.35亿元、51.82亿元、51.54亿元。

不难看出,上述融资余额超过50亿元的13只个股,其中多为2017年的大牛白马股,如中国平安、京东方、贵州茅台、科大讯飞、中兴通讯等都曾在2017年获得超过100%的年度涨幅。

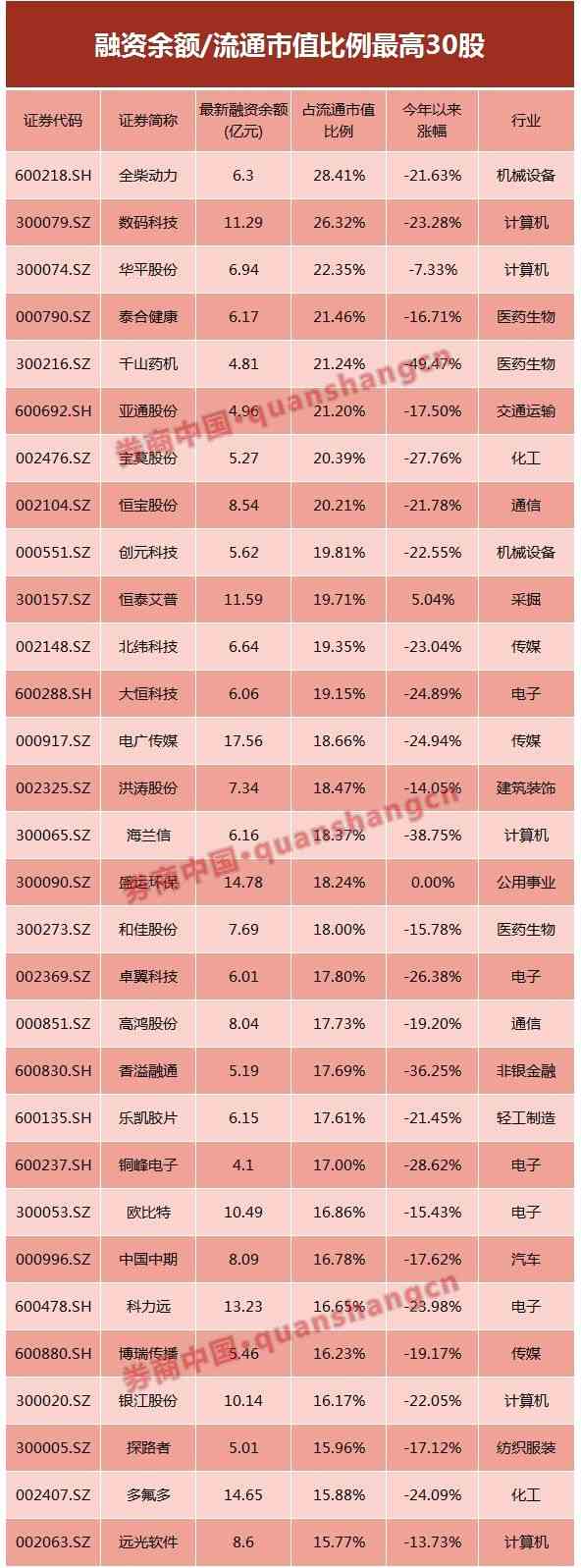

除了观察个股的融资余额绝对规模外,我们也可以通过观察融资余额/流通市值的比例来了解个股的两融潜在风险。

据统计,两市当前有40股的融资余额占流通市值的比例超过15%,有8股的融资余额占流通股市值比例超过20%。

其中,全柴动力(600218) 、数码科技、华平股份(300074) 和泰合健康(000790)的融资余额占流通市值比例最高,分别达到28.41%、26.32%、22.35%和21.46%,融资余额分别为6.3亿元、11.29亿元、6.94亿元和6.17亿元。

26股两融余额增幅超50%

关注两融业务的潜在风险与机遇,除了关注当前的融资规模外,也可以关注一段时间以来的两融余额变动情况。

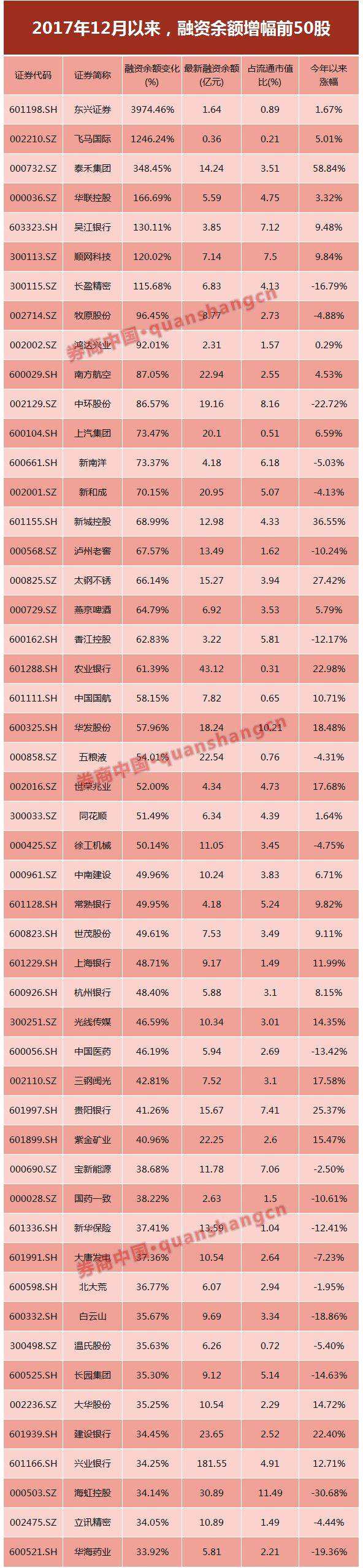

据券商中国记者统计,2017年12月以来,全市场有93股的融资余额增幅超过20%,有58股增幅超30%,有26股增幅超50%,还有7股的融资余额增幅超100%。

东兴证券(601198)、飞马国际(002210) 、泰禾集团(000732) 和华联控股(000036) 的融资增幅居前,2017年12月以来分别增长了39.74倍、12.46倍、3.48 倍和1.67倍,最新融资余额分别达到1.64亿元、0.36亿元、14.24亿元和5.59亿元。

其中,泰禾集团成为年后大牛股,2018年以来上涨了58.84%,融资资金可谓功不可没。

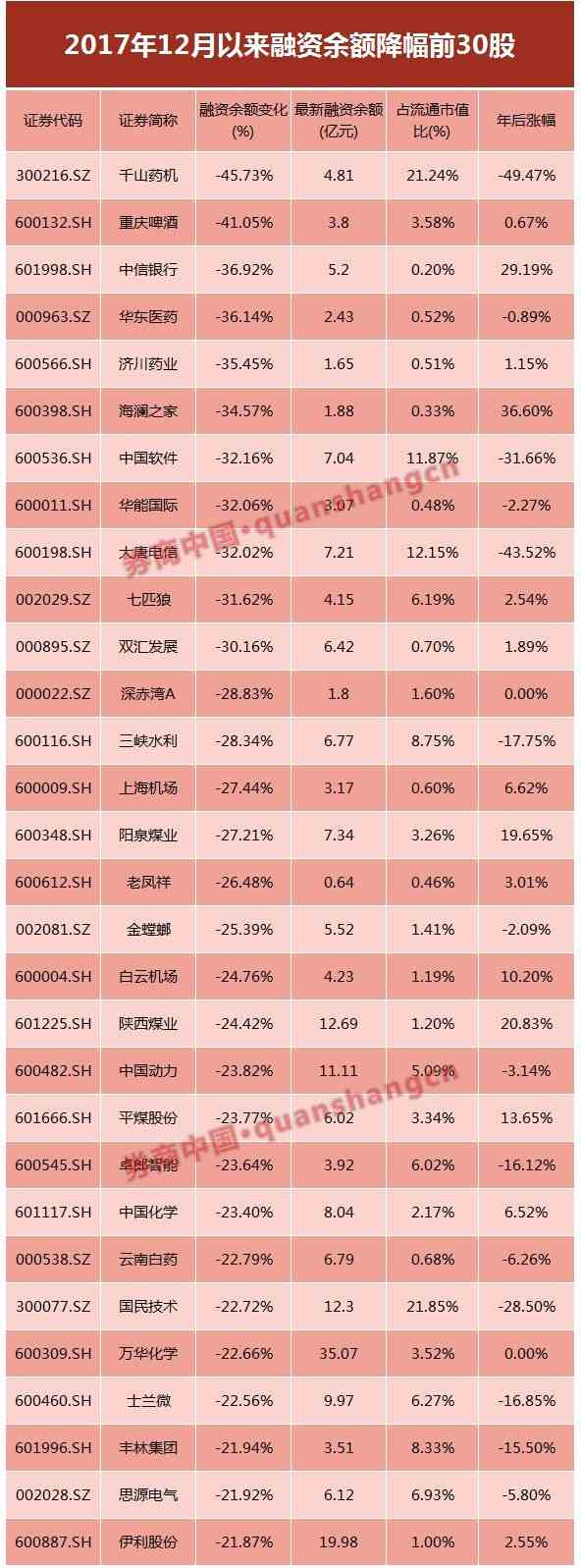

与之形成对比的是,两市中有一批个股的融资余额在2017年12月后快速下降,其中有35股的融资余额降幅超过20%,有11股的融资余额降幅超过30%,千山药机(300216) 、重庆啤酒(600132) 和中信银行(601998) 的降幅位居前三。

千山药机的融资降幅位居全市第一,2017年12月以来降低了45.73%,融资余额仅4.81亿元,但对流通市值的占比仍达到21.24%。

与融资余额降幅相对应的是,千山药机在2018年后出现大跌、跌幅达到49.47%。

此外,中信银行和重庆啤酒融资跌幅分别达到41.05%和36.92%,不过中信银行似乎未受影响,依然在年后大涨29.19%。

49只两融标的年后跌幅超25%

即便是两融标的个股,也会产生超级熊股。

最为明显的是,在2018年以来跌幅前100股个股中,两融标的个股就占据了10个席位,其中跌幅最大的3只个股分别是千山药机、大唐电信(600198) 和中源协和(600645) ,年后分别下跌了49.47%、43.52%和40.63%,跌幅分别位居全市场第7 、第18和第31名。

截至目前,千山药机是两融标的名单中的年后最大熊股,公司当前面临股权质押风险和诉讼事项,实控人持股有平仓风险。

根据公告,千山药机的实际控制人之一钟波、王国华接到质押权人证券公司正式通知,因钟波、王国华股票质押合约发生违约,并未按要求进行补质或提前购回标的证券,证券公司拟以集中竞价方式对钟波、王国华的股票进行减持处置,在任意连续九十个自然日内,减持不超总股本的1%。

此外,千山药机又在2月5日公告称,公司长沙银行银德支行账号被冻结,被冻结银行账号涉及的事项可能引起与公司有借贷关系的金融机构的重点关注,对公司的日常经营会产生一定的影响。

截至最新数据,千山药机仍有4.81亿元融资资金在场内、尚未出走,占流通股的比例达到21.24%。

此外,大唐电信、中源协和、海兰信(300065) 在经历大跌后,也仍有一些融资资金还在场内,融资余额分别达到7.21亿元、10亿元、6.16亿元。

除了上述股票外,两融标的中的清新环境(002573)、超声电子(000823) 和西部资源(600139) 的年后跌幅也较大。

融资,余额,市场,达到,个股